Евгений Онегин

Распродажи ОФЗ продолжаются. Под угрозой ли рубль?

- 10 ноября 2016, 22:15

- |

Вот уже второй день инвесторы по всему миру избавляются от долговых бумаг ряда стран. Так за эти дни доходность 10-ти летних гособлигаций США выросла на 35 базисных пунктов, и если по итогам вторника составляла 1,85%, то по состоянию на 21:00 мск поднялась до 2,10%.

Не остались в стороне и российские бумаги. За среду и четверг доходность по аналогичным бумагам России подскочила до 8,71%, что на 24 базисных пункта выше уровней 8 ноября. В последний раз столь высокая доходность по нашим гособлигациям наблюдалась 16 июня текущего года. А с июня 2016 г., согласно данным Центрального банка, нерезиденты увеличили свои вложения в облигации федерального займа на 110 млрд. рублей.

Распродажи российского долга начались еще в середине сентября, постепенно увеличивая масштабы. Все было бы ничего, если бы не начал снижаться курс рубля. Так 10 ноября он поднялся выше 65 рублей за доллар впервые с 19 сентября.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 6 )

Добыча ОПЕК в следующем году может достичь 34,4 млн. баррелей в сутки

- 10 ноября 2016, 17:30

- |

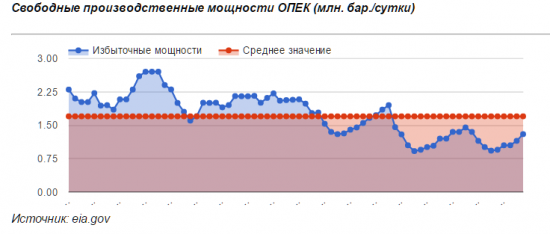

В отличие от Международного энергетического агентства Министерство энергетики США считает, что ОПЕК сможет удержать уровень своей добычи в рамках, заявленных в Алжире ограничений в 32,5-33 млн. баррелей в сутки. С начала следующего года и вплоть до мая среднесуточная добыча картеля будет составлять 32,99 млн. баррелей в сутки. После чего его члены нарастят свое производство до 33,25 млн. баррелей.

ОПЕК вынуждена будет увеличивать добычу, если не хочет потерять свою часть рынка, завоеванную столь тяжелой ценой. По расчетам министерства среднесуточное мировое потребление нефти в 2016 г. составит 95,41 млн. баррелей, а вот в следующем году оно увеличится на 1,6% до 96,92 млн. баррелей.

Согласно оценкам американского ведомства по итогам октября на картель приходилось 34% рынка нефти. Такой же уровень окажется и к концу 2017 г. Однако производственные мощности ОПЕК в 2017 г. смогут обеспечить более высокую среднесуточную добычу в 34,43 млн. баррелей в сутки.

( Читать дальше )

Спекулянты посбрасывали свои доллары

- 10 ноября 2016, 11:52

- |

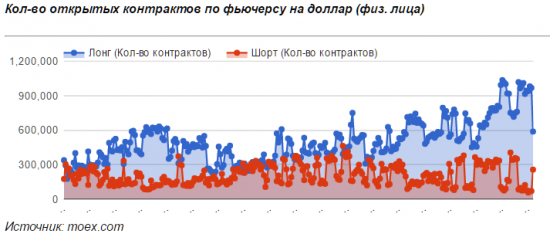

Кроме того, помимо закрытия «длинных» позиций, они предпочитали открывать «короткие». За 9 ноября население продало 186,5 тыс. фьючерсных контрактов на доллар.

В итоге общее количество участников торгов, ставящих как на рост, так и на падение американской валюты, практически уравнялось — 8,3 тыс. физ. лиц против 7,9 тыс. соответственно. Тогда как днем ранее, людей, предпочитающих доллар, было на 13,3 тыс. больше тех, кто верил в рубль.

Резюме

Дональд Трамп не раз высказывался в пользу налаживания контактов с Москвой. Таким образом, рынки могли воспринять этот сигнал, как позитивный для России и нашей национальной валюты. Ввиду чего спекулянты предпочли зафиксировать прибыль, закрыв длинные позиции по фьючерсу на доллар.

( Читать дальше )

Трамп — не помеха. США разместили гособлигации на 20 млрд. дол.

- 09 ноября 2016, 22:51

- |

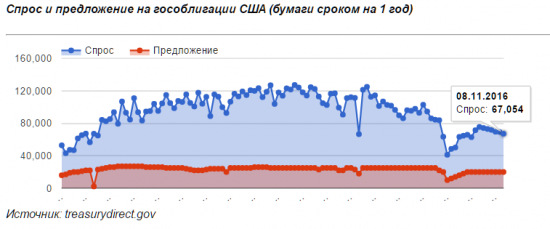

Несмотря на возросшую волатильность на финансовых рынках, Казначейство США провело сегодня очередной аукцион по размещению 10-летних гособлигаций. Спрос на бумаги превысил предложение почти в 2 раза. Из 28 млрд. долларов предложенных рынку, 5 млрд. долларов выкупила ФРС.

Таким образом, приход к власти Дональда Трампа, не спугнул инвесторов и они по-прежнему готовы вкладывать свои средства в долговые бумаги США.

Вчера, в день выборов, Минфин США разместил гособлигации сроком на 1 год на сумму в 20 млрд. долларов. Также как и сегодня спрос инвесторов был выше предложения — общая сумма заявок составила 67 млрд. долларов.

На вторичном долговом рынке сегодня наблюдались распродажи гособлигаций Америки. Так за 9 ноября доходность по 10-летним долговым бумагам страны подскочила на 20 базисных пунктов и составила 2,06%. В последний раз она находилась на столь высоком уровне в январе текущего года.

( Читать дальше )

США снизили импорт нефти на 1,5 млн. баррелей в сутки

- 09 ноября 2016, 20:47

- |

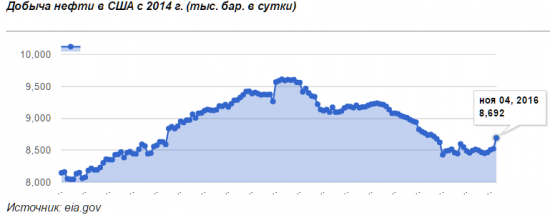

На этом фоне существенно сократился объем импортируемой нефти, за неделю он упал на 1,5 млн. баррелей в сутки. Основное сокращение пришлось на южноамериканские страны. Так за 7 дней колумбийскую нефть ввозили в Соединенные Штаты на 569 тыс. бочек в день меньше. Венесуэла экспортировала по 533 тыс. баррелей в сутки, что на 302 тыс. меньше показателей недельной давности.

Практически все страны снизили свои поставки нефти в США. Единственное серьезное увеличение пришлось на Саудовскую Аравию — прирост на 125 тыс. бочек в день. Королевский импорт поднимается вот уже третью неделю подряд и по состоянию на 4 ноября он составил 1,295 млн. баррелей в сутки, что почти на 600 тыс. больше, чем в октябре 2016 г.

Резюме

( Читать дальше )

Нефть и золото на распутье

- 08 ноября 2016, 21:12

- |

В канун выборов такие важные активы как нефть и золото заняли выжидательную позицию на краю пропасти и скоро будет ясно — куда будет сделан шаг.

Исторически сложилось, что двухсот-дневная средняя* является индикатором «бычьего» или «медвежьего» рынка. Если котировки актива находятся выше ее, то тренд восходящий или «бычий», а если ниже, то тренд нисходящий или «медвежий».

В последнее время нефть и продукты ее переработки используется во множестве товаров, таким образом, «черное золото» отчасти превратилось в индикатор состояния мировой экономики в целом.

Нефть после обвального падения отскочила от своих минимумов и достигла уровней в 54 доллара за баррель. Однако после этого потеряла 8 долларов, опустившись к 46 долларам и коснувшись сверху двухсот-дневной скользящей средней. В случае если ей все-таки удастся пробить ее и пойти ниже, то рынки могут начать говорить о возвращении медвежьего тренда.

( Читать дальше )

Кредитование малого и среднего бизнеса упало в 1,5 раза

- 08 ноября 2016, 17:55

- |

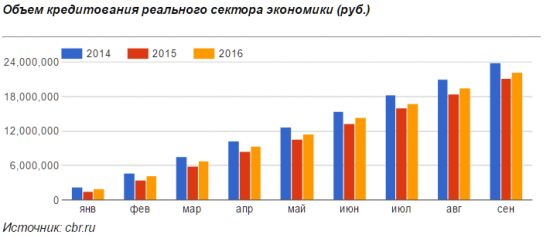

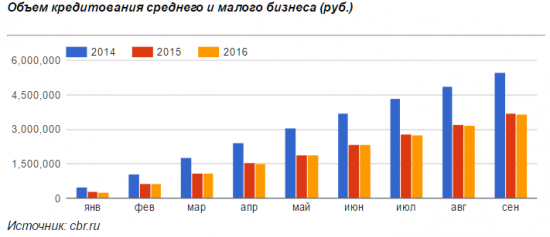

Основное кредитование приходилось на обрабатывающую промышленность — более 26,6% портфеля, и на оптово-розничную торговлю — 22,3%. Кредитование сельского хозяйства, как основной отрасли, занимающейся импортозамещением, растет опережающими темпами. По отношению к 2014 г. обязательства предприятий увеличились на 156 млрд. рублей или на 37,8%.

Несмотря на то что средний и малый бизнес является приоритетным направлением внутренней политики государства, банки неохотно выдают ему деньги. Мало того, что объем выданных кредитов на 22 млрд. рублей ниже прошлогодних показателей, так он отстает от 2014 г. практически в полтора раза или на 1,8 трлн. руб.

( Читать дальше )

У банков по-прежнему много свободных денег

- 08 ноября 2016, 11:23

- |

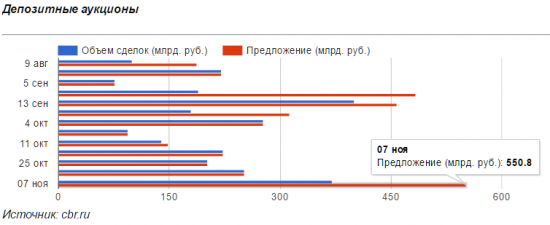

Однако в этот раз предложение установило рекордные значения этого года. Банки планировали передать ЦБ более 550 млрд. рублей, переписав тем самым максимумы 06 сентября, когда объем предложения составил 483,8 млрд. рублей.

Регулятор в августе этого года впервые с февраля 2015 г. провел депозитный аукцион и с тех пор вот уже 3 месяца кредитные организации имеют профицит ликвидности.

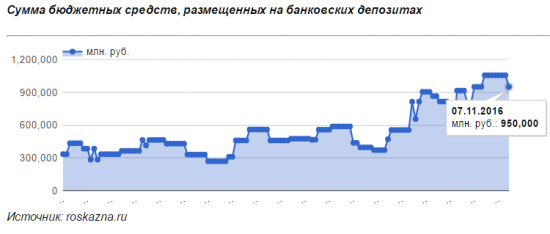

Министерство финансов также способствует созданию устойчивого запаса денежных средств у банков страны — более 2-х недель объем средств Федерального казначейства, размещенный на счетах кредитных организаций, превышает 900 млрд. рублей.

( Читать дальше )

В сентябре население купило валюты на 154 млрд. рублей

- 08 ноября 2016, 10:06

- |

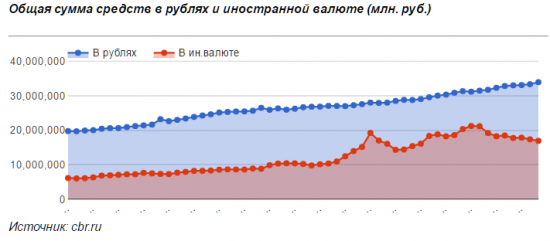

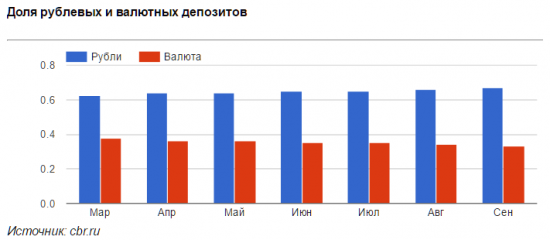

Рублевые вклады напротив продолжили увеличиваться и за первый месяц осени прибавили 578 млрд. рублей, достигнув 33,9 трлн. рублей. И это уже восьмой месяц их роста. С февраля 2016 г. их общая сумма стала больше на 8,8% или на 2,8 трлн. рублей.

За сентябрь курс российского рубля укрепился на 3,8%, в этой же пропорции снизились и депозиты юр. лиц. Таким образом, организации не совершали особых действий на валютном рынке за этот период. А вот средства физ. лиц сократились всего лишь на 1,3%, что говорит о наращивании их позиций в иностранной валюте. Получается, что за месяц они увеличили свои вложения в доллары и евро на 154 млрд. рублей.

( Читать дальше )

Западные компании возвращаются на Иранский рынок

- 07 ноября 2016, 21:34

- |

Иран планирует подписать предварительное соглашение с французской Total на 6 млрд. долларов по развитию газового месторождения. Это будет первым договором, заключенным с западной компанией, после отмены международных санкций по отношению к Исламской республике.

Сделка с французским нефтяным гигантом может быть предвестником возвращения западных компаний на рынок Ирана. Их инвестиции могут помочь Тегерану достичь цели о выводе добычи нефти на досанкционный уровень.

Total, Национальная нефтяная компания Китая и иранская Petropars будут совместно развивать газовое месторождение в Персидском заливе, заявил министр нефтяной промышленности Ирана.

Total известна тем, что уже давно является самой активной западной компанией на рынке Исламской республики. Представители корпорации заявляли о своем яром намерении вернуться в Иран. Несмотря на санкции, французский гигант не закрывал свой офис в Тегеране.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс