Евгений Онегин

Доля СПГ на европейском рынке выросла

- 07 ноября 2016, 16:41

- |

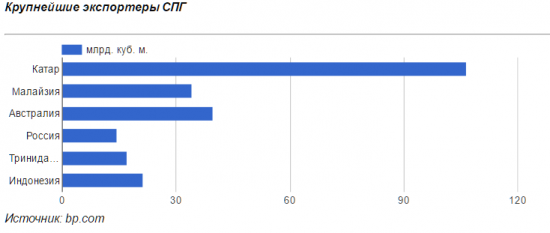

Общая доля сжиженного природного газа в мировом экспорте «голубого топлива» составляет около 32,5%. Согласно данным английской BP в 2015 г. на мировой рынок было поставлено около 338,3 млрд. куб. м. СПГ, что на 6 млрд. больше, чем в 2014 г.

Основными экспортерами являются Катар, Австралия и Малайзия, продав за год 106,4, 39,8 и 34,2 млрд. куб. м. сжиженного «голубого топлива» соответственно.

Главными покупателя СПГ считаются Япония, Южная Корея и Китай. За прошлый год они приобрели 118, 43,7 и 26,2 млрд. куб. м. сжиженного газа соответственно.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Банки сокращают валютную задолженность перед ЦБ

- 07 ноября 2016, 14:23

- |

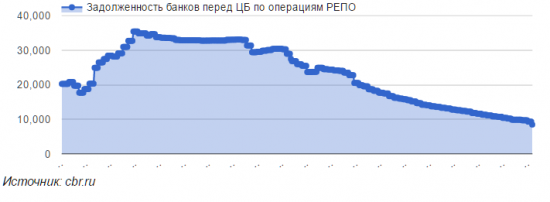

Банк России активно начал использовать этот инструмент только в конце 2014 года, когда страна столкнулась с рекордным оттоком капитала из страны и тем самым повышенным спросом на доллары и евро. Нынешняя задолженность опустилась к уровням конца декабря 2014 г., снизившись по отношению к пиковым значениям апреля прошлого года на 24 млрд. долларов.

Таким образом, можно сделать вывод, что банки не испытывают каких-либо проблем с фондированием в иностранной валюте, несмотря даже на рост спроса со стороны населения.

Резюме

За последний год выплаты внешних заимствований существенно сократились. Если за 2015 г. организации отправили на погашение задолженности более 80 млрд. долларов, то за 9 месяцев 2016 г. только 2 млрд. долларов. О снижении оттока капитала говорит и Центральный банк.

( Читать дальше )

Как устроены выборы в США и чего от них ждать?

- 06 ноября 2016, 14:55

- |

Президентские выборы в США всегда имели важную роль не только для Америки, но и для всего мира в целом. Однако столь высокого ажиотажа не наблюдалось уже давно. Если раньше практически все эксперты утверждали о неминуемой победе кандидата от Демократической партии Хиллари Клинтон, то в последние недели в этом стало сомневаться все больше и больше людей. За индикатор можно взять фондовые рынки Америки, которые снижаются 9 торговых сессий подряд. Как известно, Уолл стрит как огня боится Дональда Трампа.

Система выборов

Система выборов в Соединенных Штатах отличается от нашей. День общенационального голосования приходится на каждый первый вторник ноября, следующий за первым понедельником этого же месяца, раз в 4 года. Однако на общенациональных выборах население выбирает не президента, а выборщиков, которые через 41 день отдадут свой голос за номинанта от своей партии. Другими словами кандидаты в президенты борются не за общее количество голосов населения, а за победу в отдельных штатах.

( Читать дальше )

Почему вышек мало, а добычи много?

- 06 ноября 2016, 09:42

- |

Горизонтально пробуренные скважины в США гораздо популярнее вертикальных. Если традиционных скважин к концу 2015 г. было около 1,2 тыс., то горизонтальных в 3,3 раза больше – около 4 тыс. единиц.

Хотя современные установки горизонтального бурения доказали свою экономическую эффективность еще в 80-х годах прошлого века, их распространение началось только с приходом новых технологий.

Применение горизонтальных скважин увеличивает эффективность разработки запасов в разы, несмотря на то, что их использование дороже традиционных на 10-15%.

Горизонтальные технологии в свою очередь уменьшают общее количество используемых скважин для добычи нефти. Также увеличивается уровень извлекаемого сырья.

В 2015 г. почти 77% всех самых высокопроизводительных скважин приходилось на горизонтально пробуренные.

Резюме

Согласно данным Министерства энергетики США 28 октября 2016 г. среднесуточная добыча нефти в стране составила 8,5 миллионов баррелей и обеспечивали ее около 441 буровых установок. С пиковых значений в октябре 2014 г. общее количество вышек упало на 73%, а вот уровень производства нефти сократился всего лишь на 11%, и обусловлено это взрывным ростом горизонтальных скважин, которые увеличивают производительность буровой установки.

Схожая по тематике статья:

Интерес спекулянтов к рублю постепенно снижается (Отчеты COT)

- 05 ноября 2016, 10:55

- |

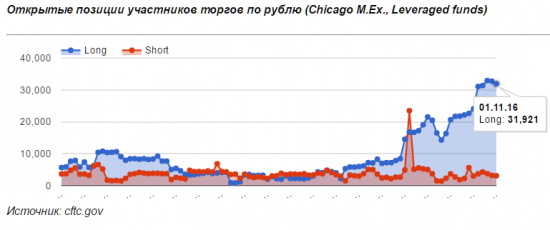

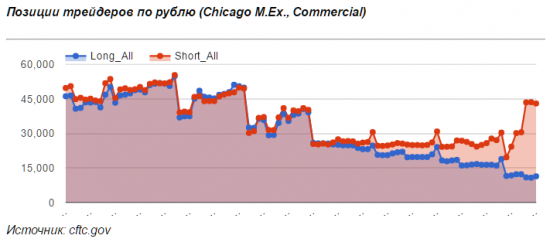

Данную статистику не стоит рассматривать с точки зрения влияния на курс нашей национальной валюты, так как общее количество открытых позиций крайне мало. Однако ее стоит воспринимать как благосклонность хедж-фондов и иностранных инвесторов к рублю и к стране в целом.

Рост ставок на дальнейшее укрепление рубля перестал расти 2 недели назад, с тех пор они сократились почти на 1000 контрактов или на 3,1%. А ставки на падение российской валюты до сих пор сведены к минимуму.

В это же время коммерческие участники торгов Чикагской биржи предпочитают застраховаться от падения рубля, открыв более 42 тыс. контактов. Столь значимой позиции не было с лета прошлого года. Таким образом, можно предположить, что компании, торгующие реальными товарами, не хотят потерять на курсовой разнице, как это было в 2014 и 2015 гг.

( Читать дальше )

Вышки. Сланцевики активизировали свою деятельность назло ОПЕК

- 04 ноября 2016, 21:14

- |

Из 9 установок 7 пришлось на сланцевые месторождения. Так за неделю крупнейший бассейн сланцевой нефти запустил еще 6 вышек, тем самым их общее количество добралось до 218 единиц.

Согласно данным The Wall Street Journal себестоимость добычи нефти на сланцевых месторождениях опустилась в разы и составляет 23,35 долларов за бочку. Даже снижающиеся котировки «черного золота» пока не страшны производителям, так как они умело воспользовались их ростом. К середине октября была заключена рекордная сумма соглашений на поставку нефти — более 608 млн. контрактов.

( Читать дальше )

Нефтяные цены не превысят 56 долларов за баррель

- 04 ноября 2016, 20:07

- |

На фоне корректирующейся нефти аналитики предвещают еще один год отсутствия динамики, передает The Wall Street Journal.

Согласно мнению 14 опрошенных инвестиционных банков, нефтяные цены останутся ниже 60 долларов за баррель в 2017 году. Ранее этим летом, эти же инвестдома предвещали 70 долларов за баррель уже к концу 2016 г.

Самый оптимистический прогноз дает британский Standard Chartered — в 3 квартале 2017 г. цены вплотную приблизятся к 70 долларам. А вот по мнению нидерландский ING Bank, котировки «черного золота» не превысят 45 долларов. По консенсус прогнозу 14 банков бочка нефти марки Brent в следующем году будет стоить 56 доллара.

«Направление движения нефтяных котировок в большей степени будет зависеть от результатов переговоров членов ОПЕК», считают аналитики из J.P. Morgan.

«Развернутая дискуссия, вместо того чтобы внести уверенность в сделке, вносит пока только неопределенность. Картель остается в тупике», заявили эксперты Morgan Stanley в своем письме.

( Читать дальше )

Газпром cможет отказаться от транзита газа через Украину к 2019 г.

- 03 ноября 2016, 21:47

- |

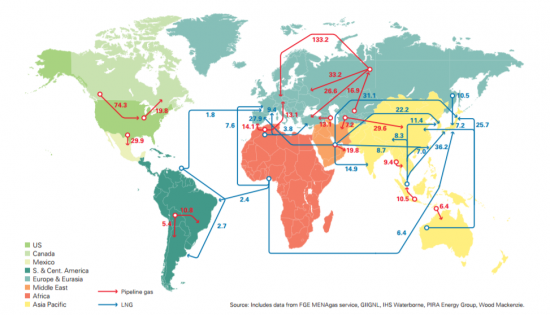

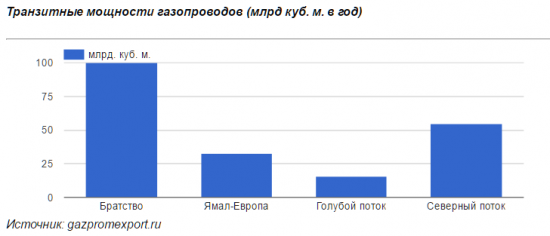

Газпром поставляет газ в Европу и Турцию по четырем основным трубопроводам: «Братство» через Украину, «Ямал-Европа» через Белоруссию, «Северный поток» по дну Балтийского моря и «Голубой поток» по дну Черного моря.

По пропускной мощности газопровод «Братство» самый значимый, в год объемы транспортируемого газа по нему могут достигать 100-110 млрд. куб. м. Вторым по пропускной способности является «Северный поток» — 55 млрд. куб. м., на третьем месте «Ямал-Европа» с 33 млрд. куб. м.

В прошлом году через Украину было транспортировано 64,2 млрд. куб. м. газа, через Балтийское море — 39,1 млрд. куб. м. Транзит через газотранспортную систему Белоруссии, в том числе и по трубопроводу «Ямал-Европа», составил 45,4 млрд. куб. м. «голубого топлива».

Таким образом, по итогам 2015 г. загруженность газопровода «Братство» составила около 64%, а «Северного потока» 71%. В текущем году было анонсировано соглашение о строительстве «Северного потока-2», пропускная мощность которого составит 55 млрд. куб. м. газа в год. Учитывая, что тариф на транзит газа через Балтийское море на 20% дешевле, чем через Украину, то, вполне возможно, Газпром предпочтет транспортировать свое топливо через северную магистраль.

( Читать дальше )

Иностранцы вернулись к покупке ОФЗ

- 03 ноября 2016, 11:16

- |

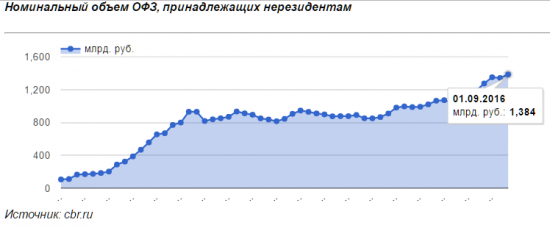

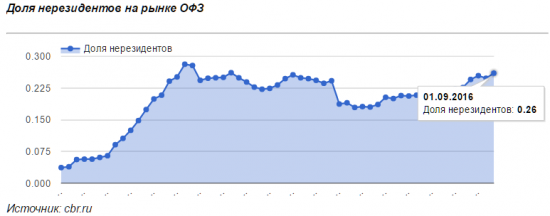

По состоянию на начало сентября нерезиденты аккумулировали в своих портфелях ОФЗ на сумму в 1,384 трлн. рублей и это абсолютный максимум за всю историю современной России. С начала года их вложения выросли на 313 млрд. рублей. С учетом того, что за 2016 г. Минфин разместил гособлигайций на 808 млрд. рублей, иностранные инвесторы выкупили более 38% выпуска.

( Читать дальше )

Саудовская Аравия теряет нефтяной рынок США

- 03 ноября 2016, 10:12

- |

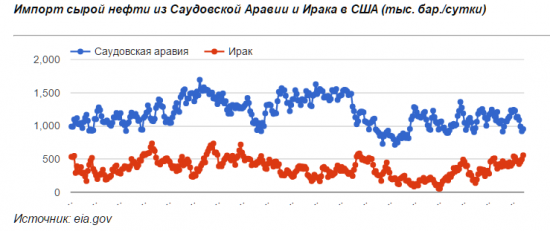

Если в мае 2014 г. страна поставляла в Соединенные Штаты в среднем 1,5 млн. баррелей в сутки, то в октябре текущего года экспорт нефти снизился до 988 тыс. бочек в день (в среднем за месяц), что на 34% ниже показателей двухлетней давности.

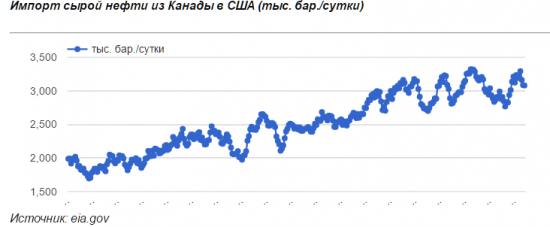

Основным конкурентом Эр-Рияда на американском рынке является Канада. Она за этот период напротив увеличила свои поставки — с 2,5 млн. баррелей в мае 2014 г. до 3,1 млн. в октябре 2016 г.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс