Евгений Онегин

Мосбиржа показала хорошие результаты

- 22 мая 2024, 14:00

- |

Московская биржа предоставила отчет за первые три месяца 2024 г., результаты, ожидаемо, хорошие. По итогам первого квартала выручка компании превысила 37,4 млрд рублей, это примерно на 50% выше показателей прошлого года.

Чистая прибыль также продемонстрировала значительный рост: с 14,3 млрд рублей в 1 квартале 2023 г., до 19,3 млрд в 2024 г. Однако в отличии от выручки прибыль приросла не так заметно. Это связано с почти двукратным увеличением расходов на персонал и административные расходы.

Московская биржа, особенно после введения Соединенными Штатами санкций против Санкт-Петербургской биржи заняла монопольную позицию, что позволяет ей диктовать свои условия.

Помимо комиссий за операции на рынках, листинге, депозитарии и клиринге, Московская биржа является прямым бенефициаром высоких процентных ставок. Компания, имея денежные средства, ссужает их участникам торгов под проценты, и чем они выше, тем выше доходы биржи. Это уже сказалось на результатах площадки, так за год процентные доходы подскочили 64%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Насколько опасен срыв сделки ОПЕК+?

- 21 мая 2024, 17:55

- |

ОПЕК продолжает сохранять добычу на уровне в 26,6 млн баррелей в сутки, а ОПЕК+ в общей сложности производит 41-41,2 млн баррелей.

Ряд стран уже выражали свое недовольство квотами и хотели бы выйти из данного соглашения. Так, например, Ирак в лице министра нефти заявил, что его страна не поддерживает ограничения добычи.

На фоне стабильных цен на сырье у стран-участников соглашения могут накопиться противоречия, которые не позволят прийти к соглашению на следующих заседаниях комиссии.

На текущий момент складывается впечатление, что все участники рынка, в том числе даже США, удовлетворены состоянием дел на рынке «черного золота». Так в Соединенных Штатах добыча стагнирует на уровне в 13,1 млн баррелей в сутки уже на протяжении нескольких месяцев. Причем страна добывает на 200 тыс. меньше, чем в феврале.

Саудовская Аравия и Россия производят по 9 и 9,3 млн баррелей соответственно.

Если ОПЕК+ не удастся в дальнейшем действовать согласовано, то, к примеру у ОПЕК свободные мощности , которые они могли бы быстро использовать составляют — 4,1 млн баррелей. Из них примерно 1,5 млн, своего рода, резерв на задержки в поставках и тд.

( Читать дальше )

Сколько может стоить ЦОД Ростелекома?

- 21 мая 2024, 10:57

- |

ПАО «Ростелеком» планирует провести IPO своей дочерней компании «РТК-ЦОД» осенью. Компания ожидает ясности от ЦБ относительно установления минимального объема свободно обращающихся акций для допуска к организованным торгам. Президент компании Михаил Осеевский сообщил журналистам о планах на осеннее IPO и возможном объеме размещения акций, который может составить около 10%. Размещение планируется на Московской бирже.

За первый квартал 2024 г. выручка в сегменте ЦОД составила 13,6 млрд рублей, что на 11% выше, чем годом ранее. Показатель OIBDA увеличился на 36% до 6,9 млрд рублей.

Если провести предварительные расчеты и взять за основу коэффициенты IT-компаний, что уже торгуются на бирже, то капитализация компании при размещении может составить 120-160 млрд рублей. Если Ростелеком собирается размещать 10%, то выручка от IPO может составить 12-16 млрд.

Скорее всего, так как сегодня российский рынок — это рынок физических лиц, большие объемы акций вывести на биржу одномоментно достаточно сложно, поэтому Ростелеком и ждет решения ЦБ, чтобы определиться с объемами.

( Читать дальше )

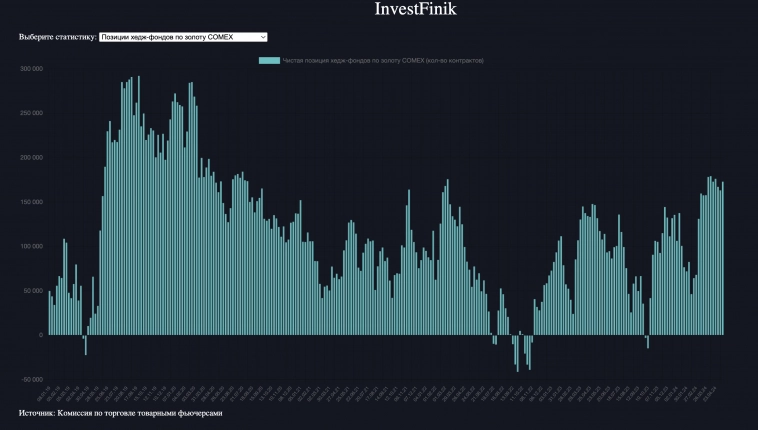

Фонды делают ставку на рост золота и серебра

- 18 мая 2024, 15:04

- |

Хедж-фонды увеличили свои длинные позиции в золоте и серебре. По состоянию на 14 мая в их портфелях было 41,6 тыс. фьючерсных контрактов на серебро и 172,9 тыс. на золото. По серебру, в свою очередь, открыта рекордная позиция с апреля 2022 г.

В этом году драгоценные металлы заметно подросли и если золото находится на своих исторических максимумах, то серебро заметно отстает. На этом фоне в пятницу именно серебро устроило ралли, прибавив к цене более 6%. На текущий момент золото дороже серебра в 76 раз. За последние 100 лет диапазон этого показателя находился от 14 до 127.

Рост цен на металлы объясняют повышенным спросом со стороны центральных банков, однако покупки мировых регуляторов не столь высоки, чтобы так сильно влиять на стоимость котировок.

Спекулянты не верят в большие дивиденды Газпрома

- 18 мая 2024, 10:51

- |

Совет директоров Газпрома 23 мая примет решение по выплате дивидендов. Согласно дивидендной политике компания направляет до 50% чистой скорректированной прибыли по МСФО. Таким образом, максимальный дивиденд на который могут рассчитывать акционеры — 15,3 рубля на акцию.

Однако участники рынка в виде физических лиц устали ждать от компании какого-либо чуда и сокращают свои позиции в бумагах компании . По итогам пятницы в портфелях частных инвесторов находилось 71,6 тыс. фьючерсных контрактов на акции Газпрома, что является минимальным значением с 27 марта. Тем самым, можно предположить, что участники рынка не верят в большие дивиденды.

Слияние ТКС и Росбанка. Перспективы

- 16 мая 2024, 21:56

- |

Согласно одобренному акционерами плану по поглощению Росбанка, ТКС проведет допэмиссию 130 млн акций по цене 3423 рубля. Из них 60 млн — резерв для действующих акционеров, которые имеют преимущественные права.

Пока, предварительно, планируется купить Росбанк за стоимость равную — 0,9-1,1 капитал банка. По итогам первого квартала 2024 г. объем собственных средств Росбанка составлял 231 млрд рублей. Таким образом, если оценка пройдет по верхней границе диапазона, то у акций Росбанка будет потенциал роста в 33%.

Однако пока нет точной цифры стоимости Росбанка, для этого будет проводиться независимая оценка.

Что касается ТКС, по состоянию на 16 мая капитализация кредитной организации составляет около 615 млрд рублей или 2,2 капитала, что является самым высоким коэффициентом на рынке среди крупнейших банков страны. Но если Росбанк будет куплен даже за 1,1 капитал, то при текущей стоимости акций и допэмиссии акций в 70 млн штук (130 млн минус резерв), капитализация (831 млрд рублей) новой структуры будет 1,6х обобщенной стоимость капитала (510 млрд), что для компании, увеличивающей свою прибыль по 30% в год, достаточно, скромно.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс