Евгений Онегин

На российском рынке хорошие покупки

- 06 мая 2021, 09:19

- |

В акции Газпрома пришло порядка 1,1 млрд рублей, в Лукойл — 1 млрд, в Сбербанк — 1 млрд, В НорНикель — 0,85 млрд.

Такая синхронность — редкость для нашего рынка. Это хороший сигнал для дальнейшего движения. Наш Телеграм-канал

- комментировать

- Комментарии ( 2 )

Делаем ставку на падение недвижимости в США

- 05 мая 2021, 14:27

- |

За последний год цены на недвижимость в США выросли на 11% согласно данным FHFA.

На фоне взлета цен на жилую недвижимость начало сокращаться общее число заявок на ипотеку, что является тревожным фактором для рынка недвижимости. К примеру, американские жители существенно сократили спрос на ипотеку в начале 2006 г., а цены на дома приступили к падению только через год.

Помимо прочего, рынки всерьез готовятся к повышению ставки со стороны ФРС из-за инфляционных рисков, это приведет к росту ипотечных ставок. Поэтому, если в ближайшее время на фоне роста инфляционных ожиданий количество заявок на ипотеку не взлетит, то это будет сигналом к тому, что рынок насытился спросом и его увеличение в ближайшее время мало возможно.

Таким образом, мы собираемся сделать ставку на падение акций застройщиков и делать это планируем через длинные опционы пут на строительные компании.

Один опцион пут со страйком в 55 долларов за акцию PHM и сроком исполнения 20.01.23 г. стоит около 785 долларов. Наш Телеграм-канал

Есть ли пузырь на фондовом рынке США?

- 04 мая 2021, 10:33

- |

Объем торгов в долларовом выражении как на NADAQ, так и на NYSE резко вырос, к примеру, в нынешнем году среднедневной объем торгов выше, чем в 2019 г. на 70%!

Кроме того, за прошлый год объем оборота на NASDAQ в акциях вырос по отношению к 2019 г. примерно в два раза, а в первые месяцы 2021 г. среднедневной оборот поднялся еще на 80% по отношению к 2020 г.

( Читать дальше )

Минимумы по золоту уже близки

- 03 мая 2021, 15:49

- |

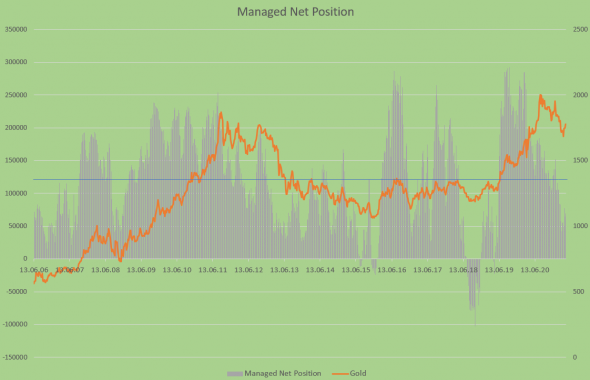

Где-то с марта хедж-фонды перестали сокращать свои вложения в золото и их чистый «лонг» стабилизировался в районе 40-70 тыс. контрактов.

Это позитивный сигнал для рынка драгоценного металла. С пиковых значений золота объем длинных позиций упал примерно на 100 тыс. контрактов.

Однозначно предположить локальный минимум это или нет нельзя, так как фонды могут уйти и в чистый «шорт», но исходя из исторических позиций, даже если снижение возобновится, то оно должно будет продлиться недолго, так как интерес спекулянтов к этому металлу достаточно мал. Наш Телеграм-канал

У нефти не так много топлива для роста

- 02 мая 2021, 18:58

- |

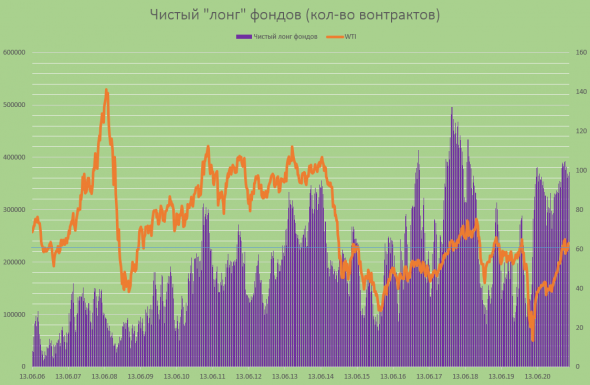

В то же самое время объем открытых позиций со стороны фондов остается достаточно большим, что должно сдерживать потенциальный рост.

С другой стороны в последний год было напечатано столько денег, что объемы торгов на фьючерсных сделках тоже должен увеличиться. Также не стоит забывать, что нефть закрыла месяц (https://t.me/torgum/310) выше верхней границы канала, в котором находилась 13 лет. Если на предстоящей неделе сырью удастся закрепиться, то вероятность похода вверх явно возрастет.

Таким образом, сформировалась следующая картина: с одной стороны, объем позиций таков, что топлива для похода вверх осталось не так много, а с другой, технически мы пробили серьезный уровень сопротивления. Наш Телеграм-канал

Рынок CDO более, чем жив!

- 30 апреля 2021, 11:28

- |

На рынках пузырь! Где именно? На рынке долга.

Печатный станок сделал свое дело и опустил в прошлом году ставки по облигациям к своим историческим минимумам.

На этом фоне инвесторы начали искать активы для покупки, инвестируя в сомнительный инструменты с целью получения хоть какой-то доходности.

Есть хороший фильм про Wall Street, где показывается желание инвесторов покупать сомнительные инструменты — «Игра на понижение». Там подробно описывается рынок CDO (обеспеченные долговые обязательства).

Что интересно, данный рынок до сих пор существует! Второе дыхание он получил в 2013 г. и с тех пор среднегодовой объем выпуска таких инструментов составляет 106 млрд долларов, что больше чем в 2007 г. на 13 млрд.

В текущем году за первый квартал выпущено CLO на 34,7 млрд долларов. Если так пойдет и дальше, то в 2021 г. будет переписан рекорд.

Какой вывод? Держать деньги в долгосрочных облигациях крайне опасно.

Наш Телеграм-каналНефть пробила значимый уровень сопротивления

- 30 апреля 2021, 09:22

- |

Если нефти удастся закрепиться в новом «измерении», то тогда для нее откроются новые высоты, и со временем мы вполне можем увидеть 100 долларов за бочку.

Но сначала нам надо закрыть сегодняшний день выше 61 доллара за марку WTI. Наш Телеграм-канал

Россия активизирует свою деятельность на политической арене

- 27 апреля 2021, 10:35

- |

На фоне роста геополитической напряженности вокруг России появилась обеспокоенность, насколько российский рубль может потерять в отношении доллара и евро.

Мы попытались проанализировать, как сильно повлияет на рубль масштабный вывод средств из России. И сейчас можно с полной уверенностью говорить о том, что Россия готова к этому гораздо лучше, чем в 2014 г.

Если 7 лет назад субъекты внутреннего финансового рынка не были готовы к санкциям и не думали, что они вообще возможны, то сейчас многие дуют на воду.

К примеру, в начале 2014 г. валюта в банках перекрывала лишь 5,6% от всего внешнего валютного долга России, а к январю 2021 г. этот объем уже составил 28,4%.

По итогам первого квартала 2021 г., по оценкам Банка России, объем внешнего долга упал на 8 млрд долларов, так что покрытие наличной валютой внешнего долга могло и возрасти.

Напомним, что к 2021 г. на счетах в кредитных организациях страны хранилось более 96 млрд долларов наличных средств.

По данным Банка России доля евро в операциях внешней торговли в конце 2020 г. выросла до 36,1%. За квартал увеличение на 11,7 процентных пункта, а за год на 14,9 п.п.

( Читать дальше )

Во вторник-среду возможны перепады с ликвидностью в США

- 27 апреля 2021, 08:56

- |

Сегодня Минфин США вернет порядка 92,8 млрд долларов. Однако на сегодня запланированы также аукционы.

Сумма достаточно существенная, поэтому есть вероятность, что должна быть реакция в общей ликвидности. Лаг может составлять 2 дня.

Наш Телеграм-канал

IPO "Сегежа Групп"

- 26 апреля 2021, 14:56

- |

На этой неделе состоится IPO «Сегежа Групп». Заявленный диапазон размещения 7,75-10,25 руб./акцию.

Просмотрев отчеты компании, выделили несколько любопытных факторов.

1. Все убытки компании с 2017 г. вызваны валютной переоценкой из-за того, что часть долга (по итогам 2020 г. 35 млрд руб.) номинировано в евро.

2. Если из чистой прибыли убрать валютную переоценку, то компания окажется прибыльной. На основе этих расчетов получаем в среднем рентабельность капитала в 20-25%. С такой рентабельностью, бумагам свойственна оценка в 15-20 Р/Е.

3. При размещении бумаг по верхней границе Р/Е будет равен ~16.

4. Компания платит дивиденды и намерена это делать после IPO (~3% доходность).

5. 70% выручки компания получает в валюте, что нивелирует валютную переоценку задолженности эмитента.

6. Книга заявок полностью переподписана 23 апреля.

При размещении акций по верхней границе, по нашим оценкам «Сегежа Групп» будет иметь справедливую стоимость, а рост бумаг будет зависеть от возможности эмитента наращивать свои продажи в ближайшие годы.

Наш Телеграм-канал

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс