Блог им. OneginE |В России вводят валютное регулирование

- 21 ноября 2023, 21:11

- |

?si=_csSOT_ftMNT2faD

Телеграм-канал подкаста

- комментировать

- Комментарии ( 2 )

Блог им. OneginE |Отчет OZON и заявления ЦБ о ставке. Подкаст

- 16 ноября 2023, 17:30

- |

Обсудил заявление ЦБ о процентной ставке и отчет OZON. Рассказал о своих действиях на рынке.

Мой Телеграм канал

Блог им. OneginE |Капитализация фондового рынка РФ - 59 трлн рублей

- 10 ноября 2023, 23:18

- |

Капитализация фондового рынка России по итогам пятницы составила 59,1 трлн рублей, что соразмерно 37-38% ВВП страны. До средних уровней 2019-2021 гг. в 44% остается еще 7-6 процентных пункта, а это потенциал роста в 16-19%.

Наш телеграм-канал

Блог им. OneginE |На российском рынке хорошие покупки

- 06 мая 2021, 09:19

- |

В акции Газпрома пришло порядка 1,1 млрд рублей, в Лукойл — 1 млрд, в Сбербанк — 1 млрд, В НорНикель — 0,85 млрд.

Такая синхронность — редкость для нашего рынка. Это хороший сигнал для дальнейшего движения. Наш Телеграм-канал

Блог им. OneginE |IPO "Сегежа Групп"

- 26 апреля 2021, 14:56

- |

На этой неделе состоится IPO «Сегежа Групп». Заявленный диапазон размещения 7,75-10,25 руб./акцию.

Просмотрев отчеты компании, выделили несколько любопытных факторов.

1. Все убытки компании с 2017 г. вызваны валютной переоценкой из-за того, что часть долга (по итогам 2020 г. 35 млрд руб.) номинировано в евро.

2. Если из чистой прибыли убрать валютную переоценку, то компания окажется прибыльной. На основе этих расчетов получаем в среднем рентабельность капитала в 20-25%. С такой рентабельностью, бумагам свойственна оценка в 15-20 Р/Е.

3. При размещении бумаг по верхней границе Р/Е будет равен ~16.

4. Компания платит дивиденды и намерена это делать после IPO (~3% доходность).

5. 70% выручки компания получает в валюте, что нивелирует валютную переоценку задолженности эмитента.

6. Книга заявок полностью переподписана 23 апреля.

При размещении акций по верхней границе, по нашим оценкам «Сегежа Групп» будет иметь справедливую стоимость, а рост бумаг будет зависеть от возможности эмитента наращивать свои продажи в ближайшие годы.

Наш Телеграм-канал

Блог им. OneginE |"Байбеки" американских акций заметно снизятся

- 26 апреля 2021, 09:01

- |

Появляется все больше информации о планируемом росте налогов в США.

Сначала в прессу просочились данные, что новая администрация собирается повысить корпоративные налоги с 21% до 28%.

На прошлой неделе появились слухи, что в эту среду президент США объявит свою программу по увеличению налога для состоятельных граждан по приросту капитала. Причем налоговая нагрузка существенно возрастет.

К чему это все может привести? Как нам кажется, в первую очередь это скажется на объемах обратного выкупа акций. По ним, скажем так, будет нанесен двойной удар. Во-первых, уменьшится располагаемый объем средств у самих корпораций, так как надо будет платить больше налогов. Во-вторых, подъем стоимости акций из-за «байбеков» приведет к большому налогу со стороны богатых.

Таким образом, менеджмент корпораций заметно сократит программы выкупа акций и, скорее всего, больше сосредоточиться на дивидендах. Тем самым, бумаги с внутренней стоимостью могут вновь стать популярны среди инвесторов.

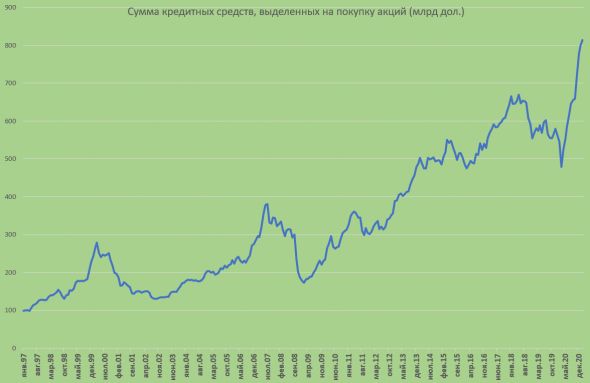

Блог им. OneginE |Объем левериджа на бирже США установил новый рекорд

- 16 марта 2021, 11:21

- |

Согласно данным FINRA, в феврале был использован рекордный объем кредитных средств для покупки акций. В прошлом месяце для этих целей на NYSE было привлечено 813,7 млрд долларов, что является новым абсолютным максимумом.

За месяц данный объем увеличился на 15 млрд долларов, а с начала года на 35,6 млрд.

Использование заемных средств, с одной стороны, позволяет быстрее и больше заработать, а, с другой, приводит к масштабным распродажам в моменты коррекции.

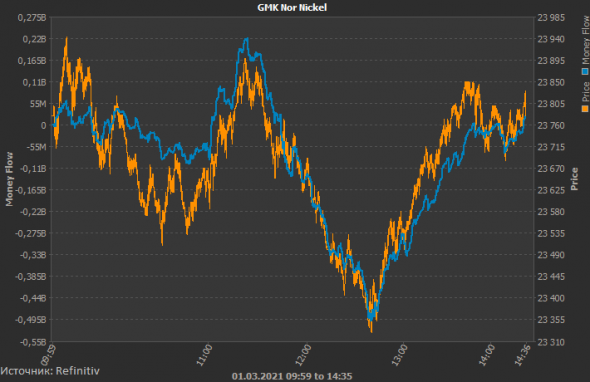

Блог им. OneginE |Покупок на российском рынке нет

- 01 марта 2021, 14:54

- |

Отток средств происходит как из бумаг Сбербанка (-350 млн), так и из Газпрома (-100 млн), Лукойла (-140 млн) и Роснефти (-135 млн).

В акциях ГМК НорНикель нулевая динамика на текущий момент.

Получается, что вопреки позитивному фону, инвесторы не спешат покупать российские акции. Поэтому мы продолжаем держать шорт по российскому рынку.

Наш Телеграм-канал

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс