Блог им. Raptor_Capital |💻 Positive Technologies – Больше не компания роста? Операционный отчет за 2024 г.

- 12 февраля 2025, 19:10

- |

📌Разработчик программного обеспечения Positive Technologies представил операционные результаты за 2024 год, на которые рынок отреагировал падением акций на 10% – выясним, что именно не понравилось инвесторам.

📊 РЕЗУЛЬТАТЫ:

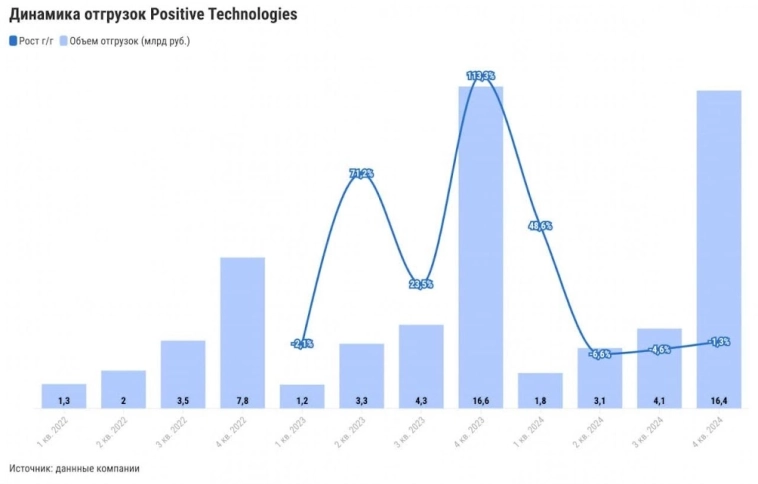

• Объем отгрузок составил 26 млрд рублей, из них, по ожиданиям менеджмента, фактически оплаченными станут 25,5 млрд рублей. При этом в ноябре компания снизила прогноз по отгрузкам с 40-50 млрд рублей до 30-36 млрд рублей – как видим, фактический результат оказался ещё ниже (+0,8% год к году).

• На 4 квартал пришлось 64% от годового объема отгрузок – сезонная специфика бизнеса компании. По сравнению с прошлым годом квартальный показатель снизился на 1% до 16,4 млрд рублей.

❓ ПРИЧИНЫ НИЗКИХ РЕЗУЛЬТАТОВ:

• Высокие процентные ставки оказали давление на клиентов компании, что вынудило их снизить бюджеты на IT-услуги.

• Благодаря продажам нового продукта (межсетевой экран PT NGFW) Positive планировала заработать порядка 10 млрд рублей, но старт продаж был перенесён на полгода, что сдвинуло основной эффект на выручку на 2025 год.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Raptor_Capital |🩺 Мать и дитя – Как компания справляется с высокой инфляцией? Операционный отчет за 2024 г.

- 07 февраля 2025, 21:20

- |

📌 Сегодня посмотрим на операционные и предварительные финансовые результаты сети медицинских клиник Мать и дитя за 2024 год и выясним, удаётся ли компании успешно вести свой бизнес в период высокой инфляции.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка за 2024 год выросла на 19,9% год к году и составила 33,1 млрд рублей благодаря росту операционных показателей и увеличению среднего чека. При этом если не учитывать новые клиники, LFL-выручка показала рост на 16,4% – выше темпов инфляции.

• Мать и дитя не привлекает заёмный капитал, поэтому показатель чистый долг/EBITDA принимает отрицательное значение. На балансе компании находится более 6 млрд рублей (8% от капитализации). Капитальные затраты в 2024 году снизились на 37% до 2,3 млрд рублей.

• У операционных результатов динамика также положительная: рост амбулаторных посещений на 15%, рост числа принятых родов на 13,4%, рост количества пункций ЭКО (хирургические вмешательства) на 3,3%.

• В течение 2024 года компания открыла 10 новых клиник и 1 медицинский центр. Мать и дитя постепенно расширяет своё присутствие, так новыми для компании городами стали Хабаровск и Челябинск.

( Читать дальше )

Блог им. Raptor_Capital |🛒 Лента – Стал ли ритейлер привлекательнее X5? Операционный отчет за 2024 г.

- 07 февраля 2025, 21:12

- |

📌 Лента опубликовала свои операционные результаты за 2024 год, после чего цена акций достигла своих исторических максимумов. Разберёмся, так ли позитивен отчет, и догнала ли компания по показателям своего конкурента X5.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка по итогам 2024 года выросла на 44,2% год к году и составила 888,3 млрд рублей.

• Если не учитывать новые магазины, рост выручки (LFL) составил 12,7%, средний чек вырос на 10,6%, трафик – на 1,8%.

• Количество торговых розничных точек за год увеличилось на 82,7% до 5149 магазинов. В декабре Лента приобрела сеть магазинов Улыбка радуги (1663 торговые точки), а в течение года Лента с учётом закрытий открыла 659 собственных магазинов.

• Выручка онлайн-сегмента по итогам года выросла на 16,7% до 62,1 млрд рублей, средний чек составил 2,5 тыс. рублей.

❗ РИСКИ:

• Как я и ожидал, темпы роста выручки в 4 квартале снизились, так как с момента приобретения торговой сети Монетка прошло уже более года, и теперь во всех будущих квартальных отчетах будут учитываться результаты Монетки. Как итог – рост выручки в 4 квартале составил +18,4% до 263,7 млрд рублей.

( Читать дальше )

Блог им. Raptor_Capital |💻 Астра – Оправдывают ли рекордно высокие отгрузки дорогую оценку акций? Операционный отчет за 2024 г.

- 05 февраля 2025, 21:23

- |

📌 На днях Астра представила операционные результаты за 2024 год, благодаря которым можно оценить, как для бизнеса компании прошёл традиционно сильный 4 квартал.

📊 РЕЗУЛЬТАТЫ:

• Отгрузки по итогам 2024 года выросли на 78% год к году и составили 20 млрд рублей.

• По итогам 4 квартала отгрузки показали рост на 62% до 9,9 млрд рублей. Как и ожидалось, около половины отгрузок за год пришлось на конец года.

• У компании стала прослеживаться сглаживание сезонности бизнеса – часть отгрузок с четвёртого квартала перешла на третий (рост отгрузок в третьем квартале составил +166%). Если раньше на конец года приходилось около 55-60% отгрузок, то теперь лишь 50%.

• Продуктами Астры пользуются уже более 29 тысяч клиентов, среди которых немало крупных компаний: Сбер, ВТБ, Алроса, Европлан и другие.

❓ ПЕРСПЕКТИВЫ:

• Астра ранее заявляла о стратегической цели по росту прибыли в 3 раза к 2025 году, то есть в планах по итогам 2025 года достигнуть чистую прибыль в размере около 11 млрд рублей.

( Читать дальше )

Блог им. Raptor_Capital |🐟 Инарктика – Как гибель рыбы повлияла на результаты компании? Операционный отчет за 2024 г.

- 29 января 2025, 20:12

- |

📌 Производитель рыбы Инарктика, не отличающийся высокой популярностью среди инвесторов, опубликовал операционные результаты за 2024 год. Предлагаю рассмотреть ключевые показатели и выяснить, как на них повлияли проблемы, с которыми столкнулась компания в прошлом году.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка за 2024 год выросла на 10,5% год к году и составила 31,5 млрд рублей благодаря росту цен на продукцию. Учитывая, что объем продаж снизился, Инарктика вполне может посоревноваться с ритейлером X5 в способности перекладывать инфляцию на потребителей.

• Инарктика год назад столкнулась с биологическими проблемами, тогда это привело к падению объема биомассы более чем в 2 раза. Сейчас из потерянных 18,4 тысяч тонн Инарктике удалось восстановить 7 тысяч тонн во втором полугодии. Полное восстановление по прогнозам менеджмента должно произойти к концу 2025 года, но учитывая текущие темпы роста биомассы, вернуться к прежним объемам Инарктика может уже в 3 квартале.

❗ РИСКИ:

• Несмотря на рост выручки, объём продаж снизился на 8,9% до 25,7 тысяч тонн. Биомасса рыбы в воде на конец 2024 года показала снижение на 33,5% по сравнению с 2023 годом и составила 22,6 тысяч тонн.

( Читать дальше )

Блог им. Raptor_Capital |🍏 X5 – Снова бьёт все рекорды, но какие ждать дивиденды? Операционный отчет за 2024 г.

- 28 января 2025, 22:00

- |

📌 Ритейлер X5 опубликовал сильные операционные результаты за 2024 год, что привело к росту котировок выше 3000 рублей за акцию. Разберёмся, так ли хорош отчёт, и есть ли у акций X5 потенциал роста в ближайшие пару месяцев.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка за 2024 год составила 3,9 трлн рублей (+24,2% год к году). Выручка за 4 квартал выросла на 22,3% и достигла 1,1 трлн рублей – впервые в истории компании была зафиксирована квартальная выручка выше 1 трлн рублей.

• Сопоставимые продажи по итогам года (не учитываются новые магазины) показали рост на 14,4%. LFL-трафик (динамика числа покупателей) продолжает ежегодно расти, в 2024 году прибавив +2,9%.

• Компания продолжает развивать свою сеть жёстких дискаунтеров Чижик – выручка по итогам года увеличилась более чем в 2 раза и составила 249,5 млрд рублей.

• Торговая площадь за год выросла на 8,4%, с учётом закрытий прибавилось 2543 новых магазинов.

❗ РИСКИ:

• Менеджмент X5 сообщил о том, что компании предстоит 2 года повышенных капитальных затрат (ориентировочно более 5% от выручки). Подробностей пока нет, но уже очевидно, что стоит готовиться к давлению на финансовые показатели.

( Читать дальше )

Блог им. Raptor_Capital |🏭 ММК – Худшие результаты за последние 10 лет. Операционный отчет за 2024 г.

- 24 января 2025, 18:20

- |

📌 ММК опубликовал операционные результаты за 2024 год, которые стали худшими за последнее десятилетие. Сегодня разберёмся, так ли всё плохо у крупнейшего металлурга, и что стоит ждать от него дальше.

📊 РЕЗУЛЬТАТЫ:

• Производство чугуна по итогам 2024 года сократилось на 4,5% до 9,5 млн тонн. При этом производство чугуна в четвёртом квартале почти достигло пятилетнего квартального минимума, ниже этот показатель был лишь во втором квартале 2020 года (начало пандемии) и во втором квартале 2022 года (начало СВО).

• Производство стали снизилось на 13,8% до 11,2 млн тонн – самый худший результат за последние 10 лет.

• Продажи металлопродукции сократились на 9,8% и составили 10,6 млн тонн. Продажи премиальной продукции снизились на 6,4% до 4,7 млн тонн.

❓ ПРИЧИНЫ СЛАБЫХ РЕЗУЛЬТАТОВ:

• Главным потребителем металлопродукции является строительный сектор, в котором сейчас наблюдаются значительные трудности на фоне отмены массовой льготной ипотеки и высокой ключевой ставки.

( Читать дальше )

Блог им. Raptor_Capital |🥇 Мосгорломбард – Ставит рекорды, но есть ли перспективы? Операционный отчет за 2024 г.

- 13 января 2025, 18:32

- |

📌 МГКЛ несколько часов назад опубликовал операционный отчет за 2024 год, поэтому сегодня предлагаю ознакомиться с результатами компании и выяснить, какие перспективы ждут МГКЛ в ближайший год.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка за 2024 год выросла в 3,9 раза до 8,5 млрд рублей – рекордный для компании показатель. Повлияли как расширение розничной сети, так и развитие оптового направления.

• Общий портфель компании, состоящий из ломбарда и ресейла, показал рост на 73% и превысил 2 млрд рублей. Раньше в портфеле более 90 дней хранилось 11% товаров, теперь этот показатель снизился до 7%.

• Общее число клиентов превысило 227 тысяч человек (+12% год к году). При этом всего 4 года назад количество клиентов МГКЛ едва превышало 20 тысяч.

❓ ПЕРСПЕКТИВЫ:

• Для первого квартала 2025 года ЦБ увеличил максимально возможную ставку по ломбардным кредитам с 116% до 292% годовых. Как следствие, ослабление ограничений повлияет на рост процентных доходов МГКЛ в 2-2,5 раза.

• В 2025 году МГКЛ планирует запустить собственную онлайн-платформу, на которой продавцы смогут реализовать свои товары. По словам генерального директора, платформа будет значительно отличаться от других площадок, а также станет важным этапом реализации стратегии расширения присутствия компании на рынке.

( Читать дальше )

Блог им. Raptor_Capital |🌾 Русагро – Выручка растет медленнее инфляции. Операционный отчет за 3 кв. 2024 г.

- 23 октября 2024, 18:55

- |

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка по итогам 3 квартала текущего года выросла на 6% год к году и достигла 82,8 млрд рублей.

• Масложировой сегмент показал рост выручки на 17% год к году до 46,6 млрд рублей, значительный рост принесла модернизация завода в Балаково, которая позволила увеличить мощность завода на 30%.

❗ РИСКИ:

• Выручка мясного сегмента увеличилась на 5% год к году до 13,5 млрд рублей. При этом объем продаж остался на том же уровне, что и год назад, а объем производства и вовсе показал снижение на 1%, следовательно, рост выручки произошел исключительно за счёт увеличения цен реализации, а не наращивания производства.

• В сахарном сегменте Русагро было зафиксировано снижение продаж на 11% год к году до 11,9 млрд рублей. Причина сокращения объемов реализации – временный запрет на экспорт сахара из России в июле и августе 2024 года.

• Сельскохозяйственный сегмент также показал сокращение выручки на 12% год к году до 10,8 млрд рублей на фоне низкого уровня урожайности во время неблагоприятных погодных условий.

( Читать дальше )

Блог им. Raptor_Capital |🚗 Европлан – Компенсирует замедление бизнеса рекордными дивидендами. Операционный отчет за 9 мес. 2024 г

- 22 октября 2024, 20:32

- |

📈 СИЛЬНЫЕ СТОРОНЫ:

• За 9 месяцев 2024 года количество лизинговых сделок выросло на 11% год к году, а общее число сделок компании достигло 655 тысяч.

• Объём нового бизнеса вырос на 8% год к году до 185 млрд рублей. При этом легковой транспорт показал рост на 14% год к году, коммерческий транспорт – рост на 8%, самоходная техника – снижение на 3%. Доля самоходной техники в общем объёме нового бизнеса составила 15%, поэтому незначительное снижение практически не повлияло на общую картину.

❗ РИСКИ:

• Высокая ключевая ставка ЦБ давит на бизнес Европлана. Так, по итогам 3 квартала объёмы нового бизнеса снизились на 17% год к году. Учитывая жёсткую денежно-кредитную политику ЦБ, менеджмент компании снизил прогноз по росту нового бизнеса на текущий год с 20% до 10%. Но и для такого уровня необходим рост объёмов нового бизнеса на 15% в 4 квартале, достигнуть его будет непросто.

💰 ДИВИДЕНДЫ:

• Менеджмент Европлана сообщил о том, что на выплату дивидендов по результатам 9 месяцев 2024 года могут направить около 6 млрд рублей, что соответствует 50 рублям на акцию (див. доходность 7,4%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс