Блог им. RazInv |Сбербанк. Дивиденды. Серебряный дождь

- 09 октября 2020, 09:27

- |

После отсечки привилегированные акции Сбербанка снизились к 200 руб. (т.е. на величину, большую выплаченных дивидендов). Какие перспективы у них в плане дивидендов на ближайшие 3 года? Летом я составил прогноз по чистой прибыли Сбербанка и его дивидендам. В частности, в расчетах я принял снижение прибыли по МСФО по итогам 2020 г. до 600 млрд руб. (в 2019 было 845 млрд руб.) и плавный рост к 2022 г. до 800 млрд руб. (то есть я не ставлю в расчеты амбициозные планы по зарабатыванию 1 трл руб. в ближайшие годы). Коэффициент выплат 50%

На прошлой неделе РБК опубликовал статью о планах Минфина по бюджету на 3 года вперед

www.rbc.ru/economics/30/09/2020/5f7495019a79470088eb69b7

В том числе и по планируемым поступлениям дивидендов от государственных компаний. В том числе и по планируемым дивидендам от Сбербанка. Минфину принадлежит 11 293 474 001 об. акций зеленого банка — это позволило рассчитать заложенные в бюджет дивиденды и сравнить мой прогноз с прогнозом министерства. Результат в таблице

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Блог им. RazInv |Газпром. Дивиденды. Золотой дождь

- 08 октября 2020, 11:59

- |

На фоне негативных новостей Газпром упал ниже 168 руб. Это уровни панических распродаж марта текущего года и уровни второй половины 2018 и первой половины 2019 гг., т.е. тех времен, когда Газпром категорически не хотел делиться с акционерами 50% чистой прибыли по МСФО, как требовал Минфин. Потом они передумали, опубликовали дивидендную стратегию с плавным переходом на выплату «половины» в течение трех лет, и цена взлетела к 260 руб.

Но теперь:

— низкие цены на газ в этом году (которые уже растут)

— продолжающиеся трудности с реализацией Северного потока 2

— неосторожные слова госчиновника о снижении дивидендов

— газификация всей России (озвучена сумма расходов в 1,9 трл руб. до 2030 г.)

— штраф от Польши на сумму в 100% прогнозной прибыли за 2020 г. ($7,6 млрд)

привели к серьезному падению до уровней, которые были до новой дивидендной реальности

Возникает вопрос, насколько текущая цена привлекательна для покупки? Я рассчитал потенциальную привлекательность дивидендов Газпрома на ближайшую перспективу в 3 года. Я исхожу из предположения, что чистая прибыль в 2020 г. составит 600 млрд руб. (50% от прибыли 2019-го г.), в 2021 г. 800 млрд руб., в 2022 г. 1 000 млрд руб., в 2023 г. 1 200 млрд руб. (т.е. выйдет на уровень 2019 г. и по-прежнему будет ниже прибыли рекордного результата 2018 г.). Таким образом, на мой взгляд, это довольно консервативный сценарий (если будет лучше, то вряд ли кто-то обидится). И беру коэффициент выплат, заложенный в дивидендной политике, получается такая картина:

( Читать дальше )

Блог им. RazInv |АЛРОСА - больше не дивитикер

- 13 октября 2017, 10:33

- |

Таким образом, в ближайшие годы акционеры могут рассчитывать на 5,0-5,3 руб. на акцию (после НДФЛ). При текущей цене в 80 руб. это около 6,5% годовых — это меньше, чем приносят сейчас ОФЗ. Можно даже прикинуть — чтобы дивиденд в 5,15 руб. давал доходность ОФЗ в 7,6% цена должна быть 68 руб. Я полагаю, что после отчета за 2017 г. и осознания реальности сниженных дивидендов мы сможем увидеть более привлекательные цены — например, 60-70 руб.

При этом сама компания — очень хороший актив для включения в инвестиционные портфели на долгосрочный горизонт. Монополист, государственная (это хорошо или плохо? ;) ), экспортер (это хорошо или плохо? ;) ), с растущими фин.показателями. Но сильнейший интерес к ее акциям был вызван высокими дивидендами (и доходностью) по итогам 2016 г. — полагаю, многие рассчитывали, что компания и дальше будет приносить 10%+ годовую доходность. Теперь ситуация уже не выглядит столь же радужно.

( Читать дальше )

Блог им. RazInv |Алмазные дивиденды

- 31 июля 2017, 14:40

- |

По результатам 2016 г. компания Алроса выплатила весьма внушительные дивиденды в размере 8,93 руб. на акцию (7,77 руб. после налогов), что принесло инвесторам в эти акции неплохую доходность – по ценам закрытия на конец 2016 г. (или на момент отсечки – цены приблизительно равны) она составила около 8% (после налогов). В связи с этим появилось много разговоров на форуме Смарт-Лаба (и не только) о причислении Алросы к «дивидендным фишкам». Но насколько Алроса привлекательна именно с точки зрения стабильных и больших дивидендов? (Речь только о дивидендной доходности без учета «качества» самой компании).

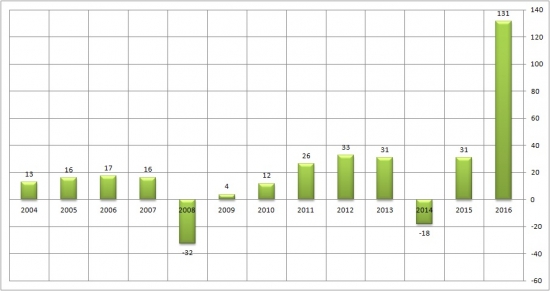

Стоит отметить, что прошлый год оказался для компании весьма неплохим в плане заработанной чистой прибыли (МСФО, чистая прибыль для акционеров, млрд руб.)

Тут сказалось и оживление алмазного рынка и, конечно же (куда же без этого), благоприятная динамика курса рубля (кстати, его не очень благоприятная динамика привела к противоположному эффекту на чистую прибыль 2014 и 2015 годов).

( Читать дальше )

Блог им. RazInv |Каждый инвестор обязан купить Газпром ... или не обязан?

- 18 июля 2017, 00:09

- |

Акции Газпрома — пожалуй, одна из самых дискуссионных бумаг на нашем рынке. Чем ниже цена на эти акции, тем ожесточеннее споры вокруг них. Одни инвесторы видят в низкой цене отличный фундамент для дальнейшего сильного роста, другие — подтверждение того, насколько эти бумаги ужасны.

На что может рассчитывать инвестор, покупающий эти акции?

Я хочу временно отложить в сторону фундаментальный анализ, политику, Северные потоки, коррупцию, DCF и сланцевую революцию. Потому что считать NPV для Газпрома — дело неблагодарное и даже бессмысленное. Просто возьму калькулятор (точнее Эксель) и на коленке прикину, какую отдачу может принести (а может и не принести) Газпром.

Начальные условия таковы:

срок инвестирования = 5 лет

текущая цена = 125 руб.

дивиденды за 5 лет = 38,65 руб. (текущие дивиденды 6,99 после вычета налогов + каждый год увеличиваются на 5%)

Замечание (очень простое и даже примитивное, уточнения — после расчетов):

дивиденды выплачиваются единовременно в конце срока инвестирования всей суммой (а не каждый год)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс