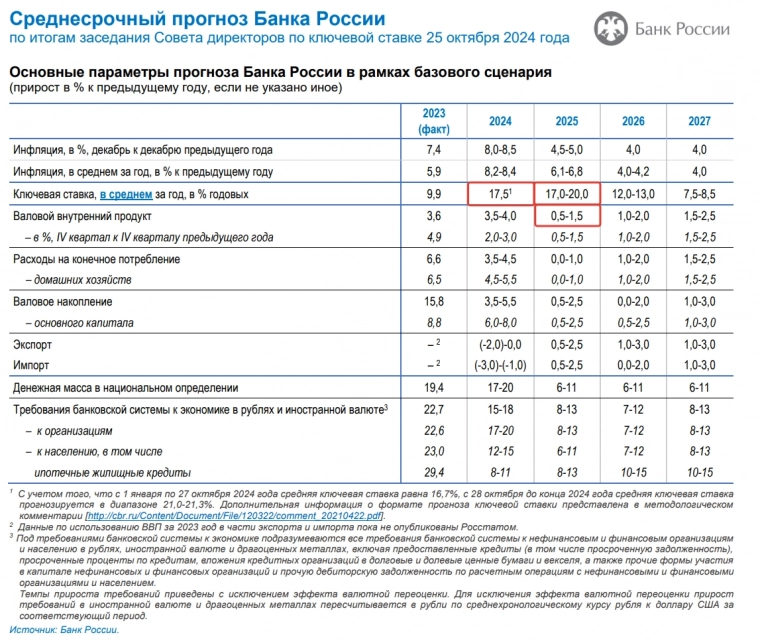

Спрос выше, доходности ниже, но есть неприятный инфляционный сюрприз.

Воспользовавшись оптимизмом на рынке РФ после победы Трампа и ростом RGBI (Индекс государственных облигаций РФ) (рис 1) Минфин поспешил занять через ОФЗ с фиксированным купоном отойдя от, ставшей уже привычной последние полгода, истории когда на аукционе ОФЗ фиксированный купон + ОФЗ флоатер и предложил сразу два выпуска ОФЗ с фиксированным купоном.

RGBI (Индекс государственных облигаций РФ)

RGBI (Индекс государственных облигаций РФ)Так на аукционах были предложены ОФЗ 26248 (~15,5 лет до погашения) и ОФЗ 26246 (~11 лет до погашения).

Так как RGBI хорошо вырос за полторы недели, то обошлось без новых рекордов в доходности.

Аукцион ОФЗ 26248 интересен в первую очередь объемом спроса – 72,393 млрд. рублей; (рис 2). [у ОФЗ 26246 похожий спрос в 70 млрд.]

Авто-репост. Читать в блоге >>>