Блог им. Rich_and_Happy |🐳Мы вернулись на уровнях ноября.

- 04 апреля 2025, 16:03

- |

Кирилл Дмитриев (тот что в США летает по поручению ВВП) говорит что переговоры идут хорошо:

«Администрация президента Трампа, ключевые люди в администрации, они нацелены на решение всего спектра вопросов российского-американских отношений. Безусловно, они настроены на решение геополитических вопросов, они слышат позицию России по многим вопросам»

Но никто его не слушает. Нефть падает до $65 (давно мы такого не видели), золото пытается расти (это ожидаемо). Рубль всё ещё крепкий. И затяжное укрепление рубля $USDRUBF уже по чуть-чуть становится проблемой, что выпускают нерезидентов в попытке его ослабить. Кого-то это бесит. Считаю что это отлично.

Столько всего снова стало интересным. Роснефть ниже 450₽, ФосАгро ниже 6000₽, Газпром Нефть ниже 550₽, Мать и Дитя ниже 1000₽, НоваБев к 500₽ идёт. И т.д.

Общие настроения утром в посте по сообщению подписчика описали #пятничный_мем навеян им 😄

Кто грустил в конце декабря и в январе что не успел? Есть такие? Больше не грустите. Теперь вы не проспали, а стратегически выжидали 🫡

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Rich_and_Happy |Спорим люди не такие глупые? "Пятничный_мем"

- 07 марта 2025, 18:39

- |

На этом фоне индекс МосБиржи с роста +1,3% развернулся на падение на -1,1%.

Ахах. Как же это смешно. Сделал новый мем на скорую руку. Суть даже не в том, что Сбер $SBER и T-T $T и другие уже давно под санкциями и второй раз в SDN их не записать. И что тревожные не понимая это распродают. А у всёпропальщиков всё пропало в очередной раз.

Суть в том, что это мега позитивная новость. Трамп нам только что анонсировал скорые переговоры между Москвой и Киевом. Видимо уже есть примерные даты.

Ну элементарная же логика Коллеги. Трамп всю жизнь строит из себя Альфа самца и мастера сделок. Сейчас он пригрозил. Чтобы когда объявили переговоры он сказала какой он великий миротворец и как он умеет достигать результата. И всё потому что он НАДАВИЛ на РФ.

Сам бы конечно прикупил побольше Сбера и Т-Т, но они уже и так максимальные доли в моём портфеле как одни из ключевых бенефициаров.

( Читать дальше )

Блог им. Rich_and_Happy |🐹 «Не знаю, что происходит, но мне кажется началось»

- 27 февраля 2025, 20:51

- |

За последние 3 дня индекс МосБиржи падал до -5% в моменте от локального максимума. Лавров сказал, что никакой заморозки не будет, а то что останется от Украины тоже должно быть освобождено от расистских законов. А Трамп выдал инсайт что нет гарантий, что конфликт удастся урегулировать. Ну ничего себе: «нет гарантий»! Вот это инсайды из Белого дома.

Кто-то теперь видит падение индекса к 3000 для закрытия гэпа, кто-то рисует линии поддержки на 2900, отдельные горячие головы видят падение ещё ниже. В целом очень забавно читать что вот оно «загоняли хомяков, а теперь пошли на разворот» 🐹🐹 Мне бы такое самомнение, что вся геополитика в мире ради ̷м̷е̷н̷я̷ ̷ хомяков в РФ.

Да, рост в 40% от дна это много. Но на мой взгляд, у нас тут особый случай. Индексу МосБиржи надо вырасти ещё на ~8% чтобы дойти до уровней мая прошлого года, ещё на треть, чтобы дойти до максимальных уровней 2021. Но и тогда, в октябре 2021, рынок был дешёвый по разным меркам. А за эти 3,5 года накопленная инфляция составила ~37%, что как бы говорит, что рынок всё ещё остаётся дешёвый. Не экстремально дешёвый как в ноябре/декабре, но точно не дорогой.

( Читать дальше )

Блог им. Rich_and_Happy |Покупка ПИФов на Индекс или сборка портфеля самому.

- 03 февраля 2025, 22:10

- |

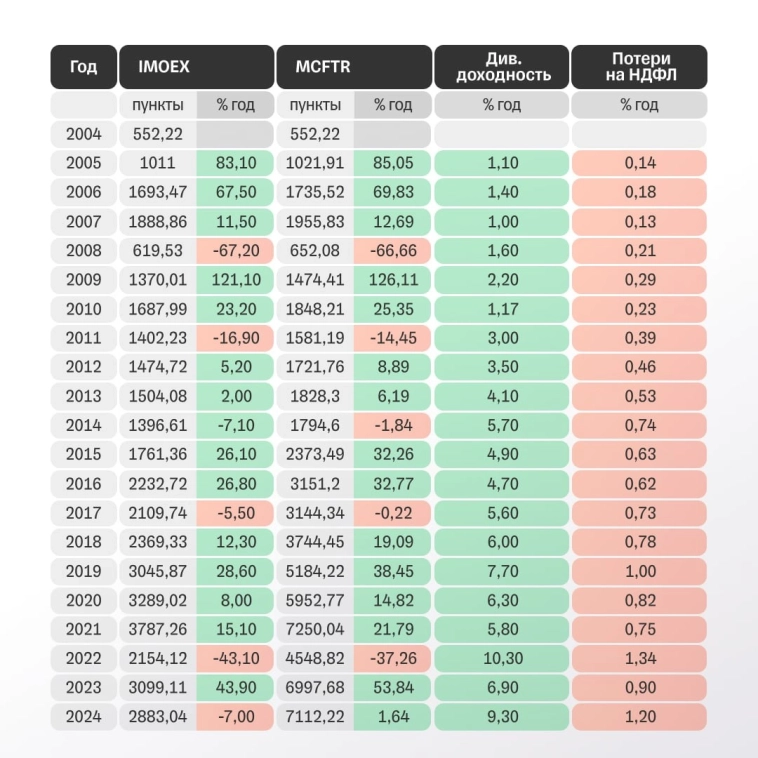

Если подходить к этому вопросу формально. То с этим действительно сложно спорить. Общие расходы популярных фондов сейчас, относительно, небольшие:

EQMX (УК ВИМ Инвестиции) — 0,67% в год.

TMOS (УК Т-Капитал) — 0,79% в год.

SBMX (УК Первая) — 0,95% в год.

BCSR (УК БКС Мир инвестиций) — 0,98% в год.

Так за 2024 разница на потерях между налогами и минимальной комиссией в случае фонда EQMX составила 0,53% (1,20%-0,67%) или 5.300 руб. При условии, что за 2024 вы получили дивидендами 1.000.000 руб. при общем портфеле ~10 752 688 руб.

Или 0,41% — 4.100 руб., 0,25% — 2.500 руб. и 0,02% — 2200 руб. для TMOS, SBMX и BCSR соответственно.

Большие ли это потери? — тут каждый решает сам. За себя скажу, что если бы повторял индекс, то заморачиваться с повторением индекса самому отслеживания изменения веса компонентов и состава индекса вряд ли бы стал, купил бы просто фонд. Но я и не повторяю индекс!

( Читать дальше )

Блог им. Rich_and_Happy |Про дешёвый рынок.

- 21 января 2025, 21:14

- |

В такой ситуации хорошая цена может стать ещё лучше или после локального максимума цена может легко пойти на исторический и дальше.

Сейчас выросший чуть больше двадцати процентов с локального дна Декабря рынок. Для многих вдруг стал очень дорогим. А то что ему до уровней Мая прошлого года ещё 20% расти это другое.

И у себя, и по другим чатикам последнее дни вижу часто тезис «Что вы радуетесь? Может быть хуже!». Конечно же может, но история последних 3 лет показала, что бизнес перестраивается под внешние давление. Санкции обходятся, платежи проводятся, новые партнёры находятся, РФ не изолируется, а особо усердные в самосанкциях страны получают рецессию как приз. Наглядный пример для других стран необходимости продолжать сотрудничать и получать конкурентные преимущества.

( Читать дальше )

Блог им. Rich_and_Happy |Беспощадное медвежье

- 16 декабря 2024, 21:10

- |

За эти 7 месяцев было пару попыток начать расти, но каждая такая попытка быстро заканчивалась либо на новых санкциях и ожидании нового повышении ставки, либо добавлялись схемы по выводу замороженных активов схематозниками разных мастей. Беспощадное медвежье летом перешло сначала в осень, а сейчас переходит в зиму.

Если бы Салтыков-Щедрин жил в наше время, то [возможно] он сказал бы, что блогерам за фразу «рынок дешевый» скоро станут давать в морду. Хотя на мой вкус рынок действительно дешёвый, даже с учётом поднятия ключа до 23-24% в конце недели.

Плюс видно что ДКП (денежно-кредитная политика) уже оказывает необходимый эффект: кредитование физиков тормозит несколько месяцев и сейчас на уровне всего 0,3% м/м, кредитование юриков начало быстро замедляться до 0,8% м/м. Ещё мы помним, что большая часть последних кредитов была с плавающей ставкой (около 40 трлн руб.) и большой объём флоатеров (около 5 трлн руб.) получим уже очень жёсткую ДКП даже без поднятия ключа.

( Читать дальше )

Блог им. Rich_and_Happy |"Идиотов тут нет" — Единственная причина падения рынка и много причин для роста рынка.

- 26 ноября 2024, 21:14

- |

Причин для падения можно назвать с ходу несколько, но по факту движения рынка сейчас определяет будет ли дальнейшая эскалация на полях СВО или нет. Минимальные уровни по многим компаниям которые мы увидели за пару дней это лишний раз показывают. У МосБиржи вышел отличный отчёт, за IV квартал будет ещё лучше и что? — Падает. Поэтому пока даже отчёты не разбираю, они никому не интересны (но сам почитываю, мне то интересно)

Т.е. мы видим, что для рынка вообще не особо важно сейчас, какое реальное положение дел, а только ожидания эскалации или деэскалации.

— Выиграл Трамп (скоро деэскалация) — вверх.

— Осознание что Трамп будет руководить только через пару месяцев, а пока текущая администрация эскалирует и полетели atacms и storm shadow (эскалация) — вниз.

— Отправили в ответ Орешник, чтобы пыл их охладить (деэскалация) — вверх.

— Не поняли ребята посыла и продолжают нагнетать передавая atacms и наводя их (эскалация) — вниз.

( Читать дальше )

Блог им. Rich_and_Happy |Держитесь там, хорошего вам настроения.

- 21 ноября 2024, 20:00

- |

В целом по всему рынку идут распродажи на ракетах, то с одной стороны, то с другой и такие распродажи ок, не страшно. Но налоговый манёвр с Транснефтью $TRNFP оставил неприятное послевкусие. Про компанию писал достаточно часто. «Надёжные» дивиденды, «индексирование» тарифов на инфляцию и т.п.

За 2024 сделали сплит 1:100 (158 000 руб. → 1580 руб.), рассказывали про дивиденды два раза в год, выиграли суд у Роснефти $ROSN, получили после этого повышенные налоги на 6 лет. Активно ли между этими событиями выходили инсайдеры? Вопрос открытый.

Лишнее напоминание нам, о том, что любая компания в портфеле, какой бы она хорошей нам не казалась, НЕ должна занимать более 5%. Так что все хорошо, проходите, здесь не на что смотреть, просто получили опыт.

PS

Сам сегодня Транснефть докупил «индексирование» тарифов примерно на инфляцию и «надёжные» дивиденды всё-таки 😄

( Читать дальше )

Блог им. Rich_and_Happy |Рынок падает всё ниже. Настроения всё хуже. Хорошие новости рынком игнорируются.

- 01 ноября 2024, 16:10

- |

Сбер $SBER представил результаты по МСФО за 9М24, показал стабильно высокий уровень рентабельности и рост показателей. Пока идём как минимум на повторение прошлогодних дивидендов, а базовый вариант, что дивиденды будут чуть больше. Какая реакция? — Сбер обновляет дно почти за 1,5 года.

СД Европлан $LEAS рекомендовал дивиденды за 9м24 в 50₽ (~8,5%), отчёт тоже приличный. Какая реакция? — дно готовы обновить 🫡

И т.д. и т.п.

Скажете рынок ерунда, а вот геополитика решает. Хорошо. Недружественный нам Блумберг сообщает, что РФ на прошлой неделе освободила больше территории на Украине, чем когда-либо в этом году. Как реагирует рынок? — Идёт в южном направлении.

Любая хорошая новость игнорируется. [Почти] Всем кажется сейчас, что конца роста ставки не будет, что инфляция никогда не замедлится и вообще кругом одна безнадёга. Ещё и суббота рабочая 😔

Когда обменял фонд денежного рынка $LQDT в личном портфеле к началу Сентября, думал очень удачно поступил. Но похоже новое дно уже близко 😅, #пятничный_мем в тему )

( Читать дальше )

Блог им. Rich_and_Happy |Рынок за неделю перешёл от «всё пропало» к «всё нашли».

- 04 октября 2024, 17:08

- |

Неделя для рынка РФ насыщенная. Еще в понедельник нефть падала до $70 за Brent, а под конец недели поднимается уже до $79.

Израиль обещает ударить по нефтяным объектам Ирана. Иран обещает ответить ударом по израильским НПЗ и газовым месторождениям, если Израиль ответит ответом на ответ после ответа. Черный юмор в этот #пятничный_мем

Автор, как и наш посол в Израиле Анатолий Викторов, призывает перейти к мирному урегулированию.

А пока ждём урегулирования Бюджет РФ вообще и наши нефтедобытчики в частности радуются росту цен на нефть. Золото в районе исторических максимумов всю неделю, а значит и доходы золотодобытчиков растут. Утром разбирали, что и экспорт удобрений бодро растёт.

Как говорят в магазинах на диване: «но и это еще не всё!». Всем экспортерам от нефти до удобрений в плюс, что рубль ослаб до 95 руб за доллар (впервые за год, кстати, выше 95 рублей).

Если динамика продолжится, то IV квартал будет отличный по доходам 💪

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс