Блог им. Sigizmynd |Инфляция в России. Сентябрь 2016 Обзор факторов, действий ЦБ и прогноз процентных ставок.

- 16 сентября 2016, 11:11

- |

Обзор по инфляции в России мы строим на прогнозе монетарных факторов, к которым, в первую очередь, относятся денежная политика Центрального банка и политика правительства по управлению балансом бюджета. Безусловно, внимание также необходимо уделить прогнозу курса рубля в сочетании с уровнем цен на мировых товарных рынках. Кроме того, в период изменений в во внутренней и внешней торговой политике необходимо рассматривать влияние на общую инфляцию изменения цен отдельных групп товаров. В обзоре будет представлен наш взгляд на будущую потребительскую инфляцию, как она отразится на политике Центрального банка, а также на кривых процентных ставок в российской экономике.

Монетарные факторы

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 2 )

Блог им. Sigizmynd |Helicopter money. Неизбежная эволюция количественного смягчения

- 14 сентября 2016, 13:06

- |

Концепция «Вертолета с деньгами» (Helicopter money), с которого просто так разбрасываются банкноты последний год широко обсуждается в самых высоких экономических кругах. Особенно серьезно о нем размышляют в Японии — стране, которая уже более чем 20 лет страдает от низкого экономического роста вызванного избыточным сбережением.

Концепция

Helicopter money представляет собой скоординированную монетарную политику центрального банка и правительства — так или иначе, прямую печать и передачу денежных средств гражданам (прямая покупка у правительства облигаций с их немедленным погашением также, по сути, является такой передачей) в условиях когда процентные ставки близки к нулю, а экономика — к рецессии. В базовой теории центральный банк будет напрямую покупать облигации правительства (или просто кредитовать счета), а оно будет решать как лучше стимулировать экономику. Здесь множество вариантов — от снижения налогов до инвестиций в инфраструктуру.

( Читать дальше )

Блог им. Sigizmynd |Платёжный баланс и курс рубля. Обзор факторов, вляющих на российскую валюту. Лето 2016

- 24 августа 2016, 10:55

- |

Торговля

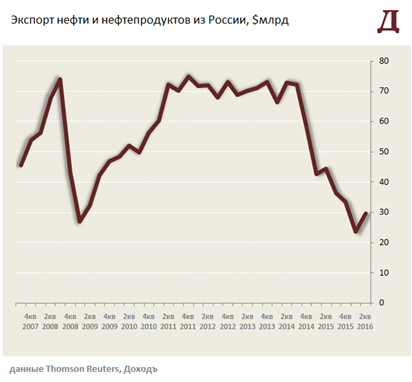

Рост цен на топливном рынке во втором квартале года внёс решающий вклад в положительную динамику российской валюты относительно доллара. Увеличение экспорта нефти и нефтепродуктов в долларовом выражении составило 25% за квартал с минимального за десятилетия уровня в $23 млрд в первом квартале года. Отметим, что нефть остаётся главным фактором влияния на рубль — корреляция недельных доходностей активов относительно доллара все еще составляет рекордные в истории 0,8.

( Читать дальше )

Блог им. Sigizmynd |Золото или акции производителей золота: что лучше выбрать инвестору?

- 27 июля 2016, 11:47

- |

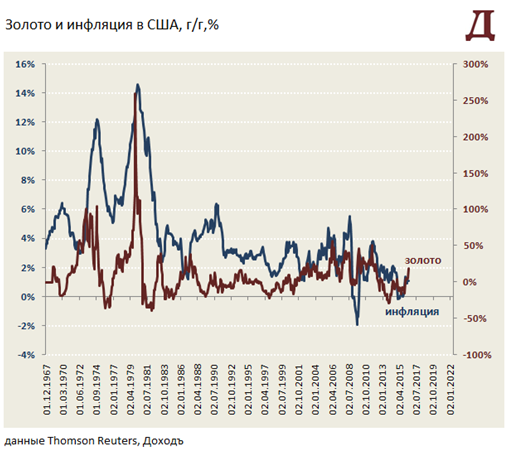

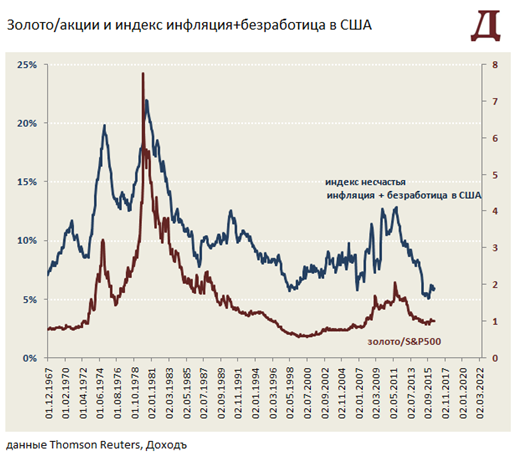

Брифинг — золото

В общепринятом в инвестиционном мире подходе золото традиционно рассматривается как актив, хеджирующий риски инфляции и неопределенности в экономике. В относительно недавнем прошлом драгоценный металл в 70е и 80е годы прошлого века в США дважды спасал от резких скачков в потребительских ценах. Однако затем, при стабильной инфляции и без радикальных экспериментов в денежной политике США на протяжении почти 20 лет золото проигрывало в стоимости любому другому традиционному виду активов, практически не меняясь в стоимости.

Возвращение спроса на драгоценный металл состоялось в середине нулевых годов, когда, во-первых, наблюдался рост физического спроса со стороны быстро растущих экономик Индии и Китая, к настоящему моменту составляющего больше половины от совокупного показателя. Во-вторых, подогреть его могли нулевые процентные ставки и нетрадиционные методы денежного стимулирования в США, максимально снизившие реальные процентные ставки и, соответственно, привлекательность долговых инструментов, заставив инвесторов искать альтернативные виды вложений.

( Читать дальше )

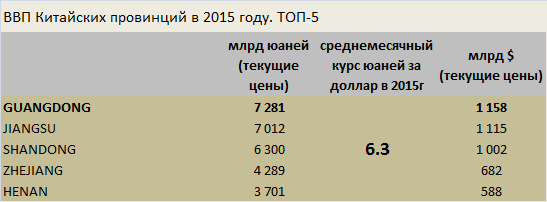

Блог им. Sigizmynd |Правда ли, что ВВП крупнейшей китайской провинции больше ВВП России?

- 06 мая 2016, 13:55

- |

ВВП китайских провинций с сайта Бюро статистики Китая до 2014 года, темпы роста в 2015г из терминала Thomson Reuters, сравнить можно с данными Deutsche Bank. Различия есть, но они незначительные.

( Читать дальше )

Блог им. Sigizmynd |Через какие механизмы экономика влияет на оценку рынка акций

- 05 мая 2016, 16:28

- |

I Влияние экономических условий на стоимость акций

В инвестиционной стратегии при определении потенциала роста стоимости фондового рынка одним из важных этапов является оценка макроэкономических условий. В первой части мы определим, через какие механизмы экономика влияет на стоимость компаний страны в целом. Затем выделим 4 базовых сценария, которые ведут к фундаментальным изменениям стоимости рынка, дав примеры реальных исторических ситуаций.

Во второй части мы рассмотрим, как экономика определяла изменение стоимости российских компаний, и выясним, является ли рост индекса ММВБ последнего года на фоне рецессии проявлением нерациональных ожиданий инвесторов. Исходя из прогноза экономических условий попытаемся определить обоснованное изменение стоимости российских акций в будущем.

Фундаментальная оценка стоимости. Брифинг

В финансовой теории фундаментальным подходом к оценке актива является определение его внутренней стоимости на основе будущих денежных потоков, которые инвестор ожидает получить от владения, дисконтированных по процентной ставке. В элементарном виде базовое уравнение оценки выглядит следующим образом:

( Читать дальше )

Блог компании ДОХОДЪ |Инвестиционная стратегия на 2016 год

- 05 апреля 2016, 17:02

- |

Информация к размышлению, дискуссии, принятию решений

Макроэкономические условия

Стратегия определения потенциала активов для инвестирования основывается на прогнозе основных макроэкономических параметров. В базовом сценарии мы рассматриваем наиболее вероятные с нашей точки зрения изменения в российской и мировой экономике, которые повлияют на доходность российских активов. Итогом анализа является составление рекомендации по увеличению/уменьшению/сохранению доли актива в портфеле сроком на 1 год.

Входящие параметры

Нефть

В базовом сценарии мы будем отталкиваться от того, что в начале 2016 года были достигнуты минимумы цен на топливном рынке. Поддерживать их должно первое за несколько лет сокращение добычи нефти в США, попытки некоторых стран ОПЕК и не-ОПЕК координировать заморозку добычи. Кроме того, не исключено существенное сокращение запасов, вследствие снижения разницы между стоимостью краткосрочных и долгосрочных фьючерсов. В последний год она позволяла спекулятивным участникам рынка покупать нефть и хранить её для перепродажи по более высоким ценам, способствуя искусственному увеличению статистики запасов.

( Читать дальше )

Блог компании ДОХОДЪ |Рубль и платежный баланс: отток капитала ушёл, но обещал вернуться

- 19 октября 2015, 14:44

- |

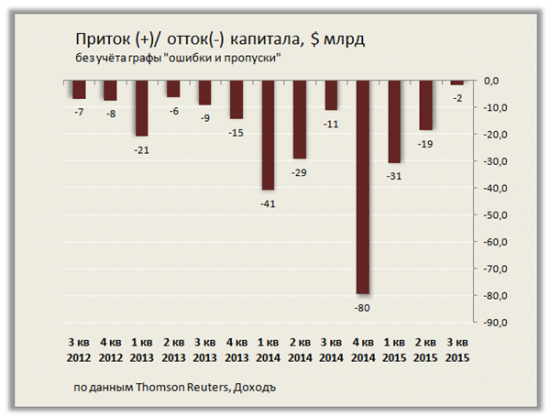

- Сокращение оттока капитала в 3 квартале заставило нас пересмотреть оценку влияния фактора на рубль и в конце 2015 года. В 4 квартале в базовом прогнозе чистый отток капитала не превысит $15 млрд.

- В базовом сценарии доллар укрепится до 66 рублей к концу года, евро – до 72,5 рублей

- 2016 год будет характеризоваться значительным сокращением оттока капитала, в базовом сценарии мы ожидаем курс доллара к середине года на уровне 58 рублей, евро на уровне 61 рубль

Отток капитала резко сократился

Показатели платежного баланса России за 3 квартал зафиксировали резкое сокращение оттока капитала по сравнению с двумя предыдущими кварталами. Без учета графы «ошибки и пропуски» он составил всего лишь около $2 млрд.

Улучшение наблюдалось, во-первых, за счет сокращения чистых выплат по внешнему долгу банками и корпоративным сектором. Если в первом квартале года совокупный объём погашения обязательств перед иностранцами составил $32 млрд., то к 3 кварталу он упал более чем в 2 раза – до $15,1 млрд. Отметим восстановление притока прямых инвестиций, который составил $6,4 млрд. после первого за десятилетие снижения в четвертом квартале прошлого года. Тем не менее, на протяжении 18 кварталов подряд продолжается сокращение портфельных инвестиций.

( Читать дальше )

Блог им. Sigizmynd |Модель инфляции для России указывает на замедление роста цен до 6% в 2017 году в базовом прогнозе

- 14 сентября 2015, 13:21

- |

- В базовом сценарии падение темпов кредитования и роста денежной массы при сохранении цен на нефть выше $45 за баррель приведёт к замедлению инфляции в России до 8% по итогам 2016 года и 6% в 2017 году

- Инфляционный сценарий подразумевает стимулирующую бюджетную политику перед выборами, которая приведёт к росту дефицита бюджета до 6% от ВВП и расширению денежного предложения Центральным банком. Инфляция в сценарии будет сохраняться на уровне 13% в течение ближайших лет

- Чтобы снизить инфляцию до 4% к 2017 году (официальная цель) ЦБ необходимо сократить фондирование коммерческих банков, правительству держать дефицит бюджета в рамках 2% от ВВП, отменить санкции на импорт товаров и индексацию тарифов

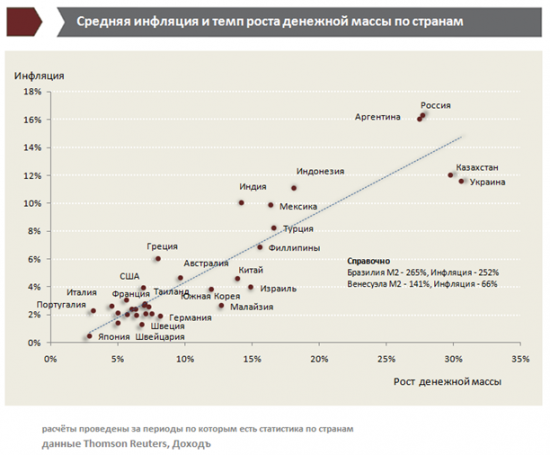

В исследовании мы рассмотрим влияние различных факторов на рост потребительских цен, составив модель для российской экономики. В качестве основного параметра прогнозирования предлагается взять темп увеличения денежной массы, добавив к нему изменения валютного курса, меры регулирования цен и бюджетную политику. На основе данных крупнейших экономик мира мы выясним связь между долгосрочным темпом роста денег и инфляцией. Затем проведем более подробный анализ влияния монетарных факторов на рост цен в России. Используя различные подходы к денежной и бюджетной политике, мы сформируем сценарии будущего поведения российской инфляции.

( Читать дальше )

Блог им. Sigizmynd |Платёжный баланс и рубль: отток капитала из-за финансовых санкций вновь угрожает стабильности российской валюты

- 23 июля 2015, 13:10

- |

- Базовый сценарий со стоимостью нефти в $60, оттоком капитала в $100 млрд. и снижением курса EUR/USD до уровня 1,02 предполагает рост курса доллара до конца 2015 года до 62,2 руб, евро — до 65,2 руб. При снижении оттока капитала к середине 2016 года доллар вновь вернётся к отметкам в 53 руб, евро - 54,4 руб.

- Реакция рынков на ужесточение денежной политики в США может отразиться на дальнейшем падении нефтяных котировок до $40 и ускорении оттока капитала до $110 млрд. в 2015 году, а доллар может стоить дороже евро. В негативном сценарии курс доллара к концу года вырастет до 71 руб., евро – 69,5 руб. После сокращения оттока капитала в начале 2016 года доллар должен вернуться к отметке 63,4 руб, евро – к 61,5 руб.

- Отмена санкций в четвертом квартале 2015 года в течение нескольких кварталов могла бы вернуть стоимость бивалютной корзины до отметки в 45 рублей.

Прошедшей зимой российский рубль испытал самую сильную девальвацию за 16 лет. Сопровождалась она не только падением котировок нефти, но и сильнейшим оттоком капитала, вызванного финансовыми санкциями. В 2015 году состояние платёжного баланса России начало улучшаться: импорт товаров и услуг адаптировался к новому курсу, выплаты по внешним долгам сократились, а котировки нефти выросли на 50% относительно январских минимумов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс