TAUREN

📊 Berkshire Hathaway (BRK) - чем сейчас занят Баффет?

- 11 июля 2023, 09:19

- |

▫️Выручка TTM: $316 млрд

▫️Чистая прибыль TTM: $7,2 млрд

▫️P/E: 105

▫️P/B: 1,5

▫️fwd дивиденд 2023:-

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉Berkshire Hathaway — американская холдинговая компания со штаб-квартирой в городе Омаха. Является управляющей для большого количества компаний в различных отраслях. Большинство знает ее благодаря Уоррену Баффету, который является председателем совета директоров и исполнительным директором.

👉 ТОП-5 крупнейших активов в портфеле на текущий момент и их доля в портфеле:

1. Apple =47%

2. Bank of America = 8%

3. American Express = 7%

4. Coca Cola =6,4%

5. Chevron = 5,5%

✅ Сразу можно заметить, что Apple составляет почти половину от всего портфеля акций. При этом, текущая оценка компании и низкая диверсификация публичного портфеля совсем не смущает Баффета и Мангера. По их общему мнению, сбалансированная структура портфеля переоценена.

✅Продолжает расти доля в американском нефтедобытчике Occidental Petroleum и сейчас BRK уже принадлежит 25% компании. Однако, в тоже время, на $5 млрд сократилась позиция по Chevron (одна из крупнейших нефтегазовых компаний США), так чтодоля нефтегаза в портфеле не растёт.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

🏦 ВТБ (VTBR) - какие дивиденды банк заплатит в 2024г?

- 10 июля 2023, 09:28

- |

▫️ Активы: 26,1 трлн ₽ (+0,2% м/м)

▫️ Собственный капитал: 1,9 млрд ₽ (+1,6% м/м)

▫️ Чистая прибыль (с начала года): 240,5 млрд ₽

▫️ Чистая прибыль fwd 2023г:450 млрд ₽

▫️ fwd P/E 2023: 2,5

▫️ fwd дивиденды 2023: 0%

▫️ fwd дивиденды 2024: 10%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

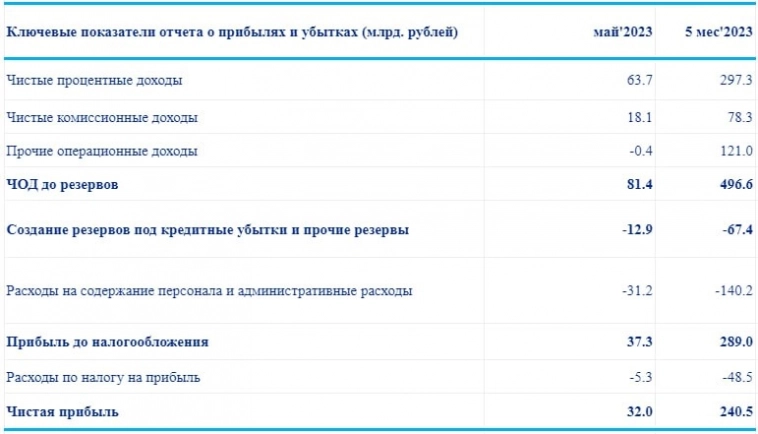

👉 Финансовые результаты отдельно за май:

▫️ Чистые процентные доходы: 63,7 млрд ₽ (+5,4% м/м)

▫️ Чистые комиссионные доходы:18,1 млрд ₽ (-0,5% м/м)

▫️ Резервы: 12,9 млрд ₽ (+180% м/м)

▫️ Чистая прибыль: 32 млрд ₽ (-48,2% м/м)

✅В отчёте за май мы уже не видим позитивного эффекта от «прочей операционной прибыли» + ВТБ заметно увеличил резервы под кредитные убытки (на 8 млрд больше). Таким образом, без учёта разовых статей дохода, банк сейчас зарабатывает около 30-35 млрд ₽ чистой прибыли в месяц.

✅ Только за 5 месяцев 2023г чистая прибыль ВТБ уже составила 74% от всей прибыли банка за рекордный 2021г. Однако, надо учитывать, что доля акционеров в прибыли также была размыта. Показатель прибыли на акцию с начала года составляет 0,00304₽ против 0,0044₽ в 2021г.

( Читать дальше )

⛏ Мечел (MTLR) - на каких ожиданиях котировки вернулись к ценам прекрасного 2021го года?

- 07 июля 2023, 09:54

- |

▫️Выручка 2021: 402,1 млрд

▫️EBITDA 2021: 119 млрд

▫️Чистая прибыль 2021: 80,6 млрд

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Давно не делал обзор на Мечел, бумаги компании не слабо выросли и уже торгуются по ценам августа 2021 года, когда вполне реализуемыми казались ожидание дивидендов более 40 рублей на преф. В 2022 году компания пошла против своей див. политики, не публиковала финансовые результаты, но рынок что-то сейчас прайсит, особенно удивляет движение в обычке, поэтому решил обновить обзор.

👉 Операционные показатели за 1кв2023г:

▫️Добыча угля: 2,1 млн тонн (-25% г/г)

▫️Продажа кокс. угля: 553 тыс. тонн (-35% г/г)

▫️Продажа энерг. угля: 700 тыс. тонн (-18% г/г)

▫️Производство стали: 906 тыс. тонн (-3% г/г)

▫️Производство чугуна: 835 тыс. тонн (-2% г/г)

Относительно 4кв2022 в производстве стали и чугуна наблюдается восстановление на 3% кв/кв.

✅ Производство металлов более-менее стабильно. Добыча угля по РФ с начала 2023г осталась на уровне прошлого года, но у Мечела ситуация явно хуже, чем в отрасли. Отчет Распадской за 2022й год был позитивным, результаты были лишь немного хуже, чем в 2021м году. Это дает основание полагать, что Мечел завершил 2022й год с приличной прибылью.

( Читать дальше )

♻️ Сегежа (SGZH) - как девальвация повлияет на результаты за 1П 2023г?

- 06 июля 2023, 15:44

- |

▫️ Выручка TTM: 84.8 млрд ₽

▫️ OIBDA TTM: 14 млрд ₽

▫️ скор. Чистая прибыль TTM: 10.1 млрд ₽

▫️ fwd P/E 2023:-

▫️ fwd дивиденд 2023:-

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Относительно недавно делал обзор компании: t.me/c/1565800335/1563, но решил его немного обновить из-за продолжающегося ослабления рубля.

✅ В РФ продолжается развитие деревянного домостроения и сейчас уже насчитывается около 12 запланированных проектов. В долгосрочной перспективе это может обеспечить дополнительный спрос на пиломатериалы внутри РФ, но пока эффекта на потребление нет, либо он незначителен.

✅ Экспортная выручка сейчас составляетболее 60% от общих продаж. Ранее менеджмент заявлял, что изменение курса на 1 руб. дает эффект на OIBDA группы в 700–800 млн руб.

✅ На конец 1П средневзвешенный курс USD/RUB составил76,9 (+0,8% г/г), так что мы можем ожидать положительный эффект от ослабления валюты в размере 500-600 млн за 1П2023г. При сохранении курса выше 80 во 2П2023Г, разница будет гораздо выше (средний курс составлял всего 61).

( Читать дальше )

🛢 Башнефть (BANE, BANEP) - большие дивиденды и бурный рост акций

- 05 июля 2023, 10:40

- |

▫️Капитализация: 340 млрд ₽ / 1580₽ за АП

▫️Выручка 2021: 852 млрд (+60% г/г)

▫️EBITDA 2021: 157 млрд (х5 г/г)

▫️Чистая прибыль 2022: 140 млрд

▫️P/E 2022: 2,4*

▫️fwd P/E 2023: 5

▫️дивиденд 2022: 12,5% на префы

▫️fwd дивиденд 2023: 6,5% на префы

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉Компания не публикует финансовую и операционную отчётность с конца 2021г, так что во многом текущее состояние бизнеса остаётся неизвестным.

✅ Точная чистая прибыль за 2022г также неизвестна, но мы можем её прикинуть исходя из объявленного размера дивидендов в 199 рублей на акцию.Див. политика Башнефти предполагает распределение как минимум 25% от ЧП по МСФО, а значит в лучшем случае компания заработала около 140 млрд рублей (это наиболее вероятный сценарий).

👉 Есть вероятность, что могли распределить и более высокий % от прибыли (то есть компания заработала меньше 140 млрд р), но я в этом сомневаюсь т.к. в 2019г и 2021г распределялось именно 25% от ЧП… В пользу высокой чистой прибыли также говорят и отчеты других представителей сектора, особенно отчет близкой по характеру бизнеса Татнефти.

( Читать дальше )

⚒ Норникель (GMKN) - обзор операционных показателей по итогам 1кв2023г

- 04 июля 2023, 09:37

- |

▫️ Выручка 2022: 1184 млрд ₽ (-10% г/г)

▫️ скор. Чистая прибыль 2022:402 млрд ₽ (-22% г/г)

▫️ P/E ТТМ: 5,7

▫️ fwd P/E 2023:4,5

▫️ P/B:4,7

Все обзоры https://t.me/taurenin/1275

👉 Средние цены на основные металлы компании с начала года:

▫️ Никель: 24360$ (-15% г/г)

▫️ Медь:8841$ (-9,5% г/г)

▫️ Платина: 985$ (-0,6% г/г)

▫️ Палладий:1485$ (-32,5% г/г)

👉 По всем металлам происходит серьёзное падение цен, что логично в условиях более жесткой ДКП во всем мире. Восстановление деловой активности в КНР оказалось ниже прогнозов многих аналитиков. Тем не менее, текущие цены уже приближаются к предельному уровню допустимых издержек у многих конкурентов (по некоторым металлам), так что вряд ли цены могут надолго уйти существенно ниже. Норникель в этих условиях имеет все шансы сохранить чистую маржу более 30%.

✅ Менеджмент подтверждает, что сейчас никаких дисконтов на сырьё компании нет, но также пропала и премия на высокосортный никель (раньше она составляла порядка 4-6% к биржевым ценам).

( Читать дальше )

🚗 Соллерс (SVAV) - на каких событиях акции сделали х4 с начала года

- 03 июля 2023, 15:36

- |

▫️Капитализация: 27,9 млрд (813 р/акция)

▫️Выручка 1П2022 (МСФО): 26,2 млрд (-29% г/г)

▫️Прибыль 2022 (РСБУ): 253 млн р

▫️P/B (МСФО):1,6

▫️Дивиденды 2022: 5,6%

▫️fwd P/E 2023-2025 от 11 до 17

Все обзоры https://t.me/taurenin/1275

👉 Соллерс Авто (SOLLERS Auto) – это ведущая российская компания в области автомобилестроения. Владеет заводом УАЗ, промплощадкой ЗМЗ, СОЛЛЕРС АЛАБУГА, инжиниринговым центром и еще рядом активов.

👉 Компания отчиталась за 2022й год и 1кв2023 года только по РСБУ. Эти данные не дают объективного понимания того, что происходит с бизнесом, но именно на них основан весь текущий позитив в акциях.

✅ «Соллерс» одобрил выплату финальных дивидендов за 2022 год в размере 45,39 руб. на акцию. Выплата производится из нераспределенной прибыли. У компании по РСБУ на 31 марта 2023 года было 11,4 млрд нераспределенной прибыли и 1,2 млрд денежных средств и эквивалентов.

На дивиденды в общей сложности направлено чуть больше 1,5 млрд рублей. По РСБУ у компании нет долга, а чистая денежная позиция была почти 1 рублей.

( Читать дальше )

⏹ Micron Technology (MU) - убытков становится всё больше

- 30 июня 2023, 10:48

- |

▫️Капитализация: 74 млрд / 67$ за акцию

▫️Выручка ТТМ: $18,2 млрд

▫️Операционный убыток ТТМ: -$2,5 млрд

▫️Чистый убыток ТТМ: -$2,9 млрд

▫️P/E ТТМ: -

▫️fwd P/E 2023: -

▫️P/B:1,5

▫️fwd дивиденд 2023:0,7%

Все обзоры https://t.me/taurenin/1275

👉 Продукция компании в разрезе выручки:

▫️DRAM — 71%

▫️NAND — 27%

▫️Другие продукты и сервисы — 2%

👉Результаты за 3кв2023г (финансовый):

▫️Выручка: $3,7 млрд (+1,6% кв/кв и -56,5% г/г)

▫️Валовая маржа: -17,8% (против -32,7% в 2кв 2022г)

▫️Чистый убыток: -1,9 млрд (против убытка в 2,3 млрд в 2кв2022г)

✅ Цены на чипы более менее стабилизировались на текущих уровнях и мы уже видим положительную динамику по сокращение убытка за счёт принятых мер экономии. Однако, этого пока недостаточно для того чтобы бизнес начал восстанавливаться.

✅ Компания получила льготное финансирование от правительства Индии на новый завод суммой в $2,7 млрд. Позитивно, что капитальные затраты Micron софинансируются, т.к. без этих льгот от большинства проектов роста уже бы пришлось отказаться.

( Читать дальше )

🔥 Новатэк (NVTK) - новые данные с ПМЭФ и прогноз на 2023г

- 22 июня 2023, 09:07

- |

▫️Капитализация: 4,1 трлн ₽ (1354₽ за акцию)

▫️Чистая прибыль 2022*:640 млрд ₽

▫️Чистая прибыль fwd 2023:450 млрд ₽

▫️P/E 2022:6,4

▫️fwd P/E 2023:9

▫️fwd дивиденд 2023: 5,5%

Все обзоры https://t.me/taurenin/1275

👉 Новатэк так и не возобновил публикацию отчетности. Всё что нам доступно — это заявления менеджмента и размер дивидендов за 2022й год, который, скорее всего, соответствует распределению50% прибыли по МСФО.

✅ По оценкам руководства, в 2023г чистая прибыль Новатэка упадёт примерно на 30% (EBITDA сократится на 25%). Т.е. можно ожидать прибыль примерно в 450 млрд (fwd P/E = 9) и дивиденды около 5,5% к текущей цене по итогам 2023 года.

👆Это немного хуже моих предыдущих ожиданий, но глобально картина не изменилась.

✅ Михельсон ожидает, что судоверфь «Звезда» выполнит заказ на 5 новых газовозов в 2024г и ещё 2-3 танкера компания уже заказала у других поставщиков (судя по всему в Корее). Нехватка судов под будущие проекты — это один из рисков для Новатэка, но проблема решается.

( Читать дальше )

💻 Ростелеком (RTKM) - небольшое обновление по текущему состоянию бизнеса

- 20 июня 2023, 10:54

- |

▫️Капитализация: 256 млрд (73,2₽ за АО, 75,1₽ за АП)

▫️Выручка 2022: 650 млрд (+12% г/г)

▫️EBITDA прогн 2022:230-240 млрд

▫️Чистая прибыль прогн 2022:32-35 млрд

▫️fwd P/E 2022: 8

▫️fwd дивиденд 2022:7%

▫️fwd дивиденд 2023: 7%

Все обзоры https://t.me/taurenin/1275

👉 От компании не поступает никаких финансовых или операционных отчётов с 2021г, а менеджмент не спешит делится информацией о текущем положении бизнеса. Возвращать прежний уровень раскрытия информации никто в текущих условиях не собирается.

✅ Всё что нам известно — это заявление менеджмента о выручке по итогам 2022г в 650 млрд рублей (+12% г/г). Темп роста в 2 раза выше чем за 2021г (скорее всего это эффект от повышения цен на основные виды услуг).

✅ Ростелеком использует сложившиеся обстоятельства и пытается осваивать освободившиеся рынки (IT и телеком). Из новых направлений у компании:телеком-оборудование, микрочипы, станки для производства чипов, новые ЦОДы и т.д. Пока это всё незначительная часть бизнеса, но многие направления вполне перспективны (тем более на них выделяются субсидии).

( Читать дальше )

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- FixPrice

- Globaltrans

- Headhunter

- IPO

- IPO 2024

- Matson

- Micron Technology

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВТБ

- газ

- Газпром

- Газпромнефть

- гмк норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Детский мир

- дивиденды

- долг

- Интер РАО

- Интеррао

- капитал

- Китай

- куйбышевазот

- ЛСР

- Лукойл

- м.видео

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- озон

- операционные результаты

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- редомициляция

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- Фосагро

- фьючерс mix

- Черкизово

- чистая прибыль

- Эталон

- Яндекс