SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. TAUREN |⚡️ Юнипро (UPRO) - обзор МСФО за 2023 и считаем накопленные дивиденды

- 10 марта 2024, 14:49

- |

▫️Капитализация: 135 млрд ₽ / 2,14₽ за акцию

▫️Выручка 2023: 118,6 млрд ₽ (+12,1% г/г)

▫️Опер. приб. 2023: 23,5 млрд ₽ (-6,7% г/г)

▫️Чистая прибыль 2023: 22 млрд ₽ (+3,6% г/г)

▫️P/E ТТМ: 6,1

▫️P/B: 0,88

▫️fwd дивиденды 2024: 0-48%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 2П2023г:

▫️ Выручка: 60,3 млрд ₽ (+10,8% г/г)

▫️ Операционная прибыль:5 млрд ₽ (-78% г/г)

▫️ Чистая прибыль:6,5 млрд ₽ (-71,2% г/г)

✅ Отчет лучше ожиданий, даже не смотря на то, что операционная рентабельность просела. Компания относительно сильно нарастила выручку, географический сегмент Ханты-Мансийского АО вырос на 19% г/г. Финансовые доходы компании вырослидо 4,4 млрд р (х3,5 г/г). Чистый долг компании составил 49,3 млрд с учётом обязательств по аренде. Потенциально, эта так и просится на дивиденды или покупку каких-то активов, но пока тишина.

✅ При условии позитивного разрешения текущего корпоративного конфликта, Юнипро может выплатить дивиденды (вопрос только во времени):

▫️20 млрд за 2022г или 0,3172 рублей на одну акцию (див. доходность 14,8% к текущим ценам)

( Читать дальше )

▫️Выручка 2023: 118,6 млрд ₽ (+12,1% г/г)

▫️Опер. приб. 2023: 23,5 млрд ₽ (-6,7% г/г)

▫️Чистая прибыль 2023: 22 млрд ₽ (+3,6% г/г)

▫️P/E ТТМ: 6,1

▫️P/B: 0,88

▫️fwd дивиденды 2024: 0-48%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 2П2023г:

▫️ Выручка: 60,3 млрд ₽ (+10,8% г/г)

▫️ Операционная прибыль:5 млрд ₽ (-78% г/г)

▫️ Чистая прибыль:6,5 млрд ₽ (-71,2% г/г)

✅ Отчет лучше ожиданий, даже не смотря на то, что операционная рентабельность просела. Компания относительно сильно нарастила выручку, географический сегмент Ханты-Мансийского АО вырос на 19% г/г. Финансовые доходы компании вырослидо 4,4 млрд р (х3,5 г/г). Чистый долг компании составил 49,3 млрд с учётом обязательств по аренде. Потенциально, эта так и просится на дивиденды или покупку каких-то активов, но пока тишина.

✅ При условии позитивного разрешения текущего корпоративного конфликта, Юнипро может выплатить дивиденды (вопрос только во времени):

▫️20 млрд за 2022г или 0,3172 рублей на одну акцию (див. доходность 14,8% к текущим ценам)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Блог им. TAUREN |⚡️ ИнтерРАО (IRAO) - начало цикла рекордных капитальных затрат

- 09 марта 2024, 13:27

- |

▫️ Капитализация:425 млрд ₽ / 4,07₽ за акцию

▫️ Выручка 2023: 1360 млрд ₽ (+7,5% г/г)

▫️ Операционная прибыль 2023г: 125 млрд ₽ (+15,2% г/г)

▫️ Прибыль акционеров 2023: 133 млрд ₽ (+15,4% г/г)

▫️ EBITDA 2023:182 млрд ₽ (-0,5% г/г)

▫️ P/E ТТМ: 3,2

▫️ P/B: 0,5

▫️ Дивиденды fwd 2023:7,8%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Чистая денежная позиция у компании сейчас537 млрд р (или 450 млрд р, если учитывать обязательства по аренде). Этой суммы хватит на покупку любой публичной компании из сектора электроэнергетики, но пока M&A лишь точечные. Недавно стало известно, что компания приобрела «Псковэнергосбыт» и «Екатеринбургэнергосбыт» за почти6 млрд руб.

✅ За 2023г чистые финансовые доходы составили 32,7 млрд р (+24% г/г). Сумма большая, но доходность к чистой денежной позиции, с учетом обязательств по аренде — всегооколо 7,3%, что маловато. По идее, % доходы должны были быть больше…

✅ Скорее всего, компания направит на дивиденды 25% от чистой прибыли по МСФО, т.е. чуть больше 33 млрд р (7,8% див. доходности). База для выплаты в отчете РСБУ есть (35,8 млрд р).

( Читать дальше )

▫️ Выручка 2023: 1360 млрд ₽ (+7,5% г/г)

▫️ Операционная прибыль 2023г: 125 млрд ₽ (+15,2% г/г)

▫️ Прибыль акционеров 2023: 133 млрд ₽ (+15,4% г/г)

▫️ EBITDA 2023:182 млрд ₽ (-0,5% г/г)

▫️ P/E ТТМ: 3,2

▫️ P/B: 0,5

▫️ Дивиденды fwd 2023:7,8%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Чистая денежная позиция у компании сейчас537 млрд р (или 450 млрд р, если учитывать обязательства по аренде). Этой суммы хватит на покупку любой публичной компании из сектора электроэнергетики, но пока M&A лишь точечные. Недавно стало известно, что компания приобрела «Псковэнергосбыт» и «Екатеринбургэнергосбыт» за почти6 млрд руб.

✅ За 2023г чистые финансовые доходы составили 32,7 млрд р (+24% г/г). Сумма большая, но доходность к чистой денежной позиции, с учетом обязательств по аренде — всегооколо 7,3%, что маловато. По идее, % доходы должны были быть больше…

✅ Скорее всего, компания направит на дивиденды 25% от чистой прибыли по МСФО, т.е. чуть больше 33 млрд р (7,8% див. доходности). База для выплаты в отчете РСБУ есть (35,8 млрд р).

( Читать дальше )

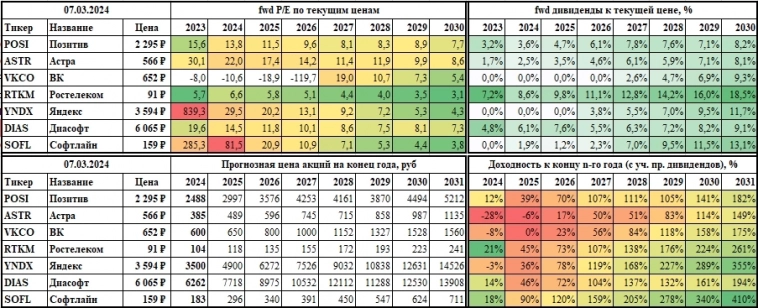

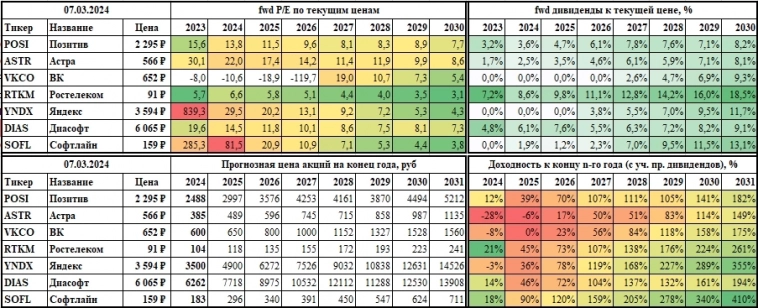

Блог им. TAUREN |📊 Сводка прогнозов по ИТ-компаниям РФ

- 07 марта 2024, 16:07

- |

Старался более детально капнуть вглубь каждой компании и максимально адекватно подходить к прогнозам темпов роста. Сама ИТ-отрасль РФ довольно маленькая + я не включал в список HeadHunter, Делимобиль, Циан, OZON, ВУШ и еще несколько компаний (формально их многие относят к ИТ-сектору, но их результаты больше зависят от развития других рынков, а не ИТ).

✅Компания | Справедливая цена | Потенциал (%)

1. Софтлайн 🎯 183 📈 15,4%

2. Ростелеком 🎯 104 📈 13,9%

3. Позитив 🎯 2488 📈 8,4%

4. Диасофт 🎯 6262 📈 3,3%

5. Яндекс 🎯 3500 📈 -2,5%

6. ВК 🎯 600 📈 -8%

7. Астра 🎯 385 📈 -31,8%

👆 Если прикинуть среднегодовую доходность акций данных компаний по текущим ценам к 2030 году, то получится, что даже с учетом дивидендов доходность выше 15% годовых могут дать только Софтлайн, Яндекс и Ростелеком (кстати, говоря эта потенциальная доходность выше только из-за рисков, так как чистая маржа Яндекса и Софтлайна до сих пор крайне низкая). Что касается Ростелекома, то он пока ИТ-компания лишь на 11% от выручки и маржа там будет намного меньше, чем у того же Позитива или Астры. В остальном,среднегодовые доходности к 2030-2031 году лишь на 2-3% выше, чем по длинным ОФЗ.

( Читать дальше )

✅Компания | Справедливая цена | Потенциал (%)

1. Софтлайн 🎯 183 📈 15,4%

2. Ростелеком 🎯 104 📈 13,9%

3. Позитив 🎯 2488 📈 8,4%

4. Диасофт 🎯 6262 📈 3,3%

5. Яндекс 🎯 3500 📈 -2,5%

6. ВК 🎯 600 📈 -8%

7. Астра 🎯 385 📈 -31,8%

👆 Если прикинуть среднегодовую доходность акций данных компаний по текущим ценам к 2030 году, то получится, что даже с учетом дивидендов доходность выше 15% годовых могут дать только Софтлайн, Яндекс и Ростелеком (кстати, говоря эта потенциальная доходность выше только из-за рисков, так как чистая маржа Яндекса и Софтлайна до сих пор крайне низкая). Что касается Ростелекома, то он пока ИТ-компания лишь на 11% от выручки и маржа там будет намного меньше, чем у того же Позитива или Астры. В остальном,среднегодовые доходности к 2030-2031 году лишь на 2-3% выше, чем по длинным ОФЗ.

( Читать дальше )

Блог им. TAUREN |🛬 Аэрофлот (AFLT) восстановил загрузку до уровней 2021г и вышел на чистую прибыль

- 07 марта 2024, 15:51

- |

▫️ Капитализация: 158 млрд / 39,7₽ за акцию

▫️ Выручка 2023: 612,2 млрд ₽ (+48,1% г/г)

▫️ EBITDA 2023:318,3 млрд ₽ (х2,8 г/г)

▫️ Чистый убыток 2023: -8,9 млрд ₽ (против убытка 50,4 млрд годом ранее)

▫️ скор. ЧП 2023: 9,8 млрд ₽ (против убытка в 41,4 млрд)

▫️ P/E ТТМ: 16,1

▫️ fwd дивиденд 2023:0%

▫️ P/B: -0,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

📊 Фин. результаты отдельно за 4кв 2023:

▫️ Выручка:171 млрд ₽ (+72,5% г/г)

▫️ EBITDA:144 млрд ₽ (против убытка в 14,8 млрд годом ранее)

▫️ Оп. прибыль:111,7 млрд ₽ (против убытка в 43,5 млрд годом ранее)

▫️ скор. ЧП: 8,3 млрд ₽ (против убытка в 39,7 млрд годом ранее)

✅ Операционные результаты группы восстановились до уровней 2021г — начала 2022г:

▫️Пассажиропоток 123,4 млн пкм (+25,4% г/г и +23,3% относительно результатов 2021г) — максимум с 2020г

▫️Пассажиропоток 47 331 тыс. чел (+16,3% г/г и +3,3% относительно результатов 2021г) — максимум с 2020г

▫️Занятость кресел 87,5% против 83,6% годом ранее — исторический рекорд

( Читать дальше )

▫️ Выручка 2023: 612,2 млрд ₽ (+48,1% г/г)

▫️ EBITDA 2023:318,3 млрд ₽ (х2,8 г/г)

▫️ Чистый убыток 2023: -8,9 млрд ₽ (против убытка 50,4 млрд годом ранее)

▫️ скор. ЧП 2023: 9,8 млрд ₽ (против убытка в 41,4 млрд)

▫️ P/E ТТМ: 16,1

▫️ fwd дивиденд 2023:0%

▫️ P/B: -0,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

📊 Фин. результаты отдельно за 4кв 2023:

▫️ Выручка:171 млрд ₽ (+72,5% г/г)

▫️ EBITDA:144 млрд ₽ (против убытка в 14,8 млрд годом ранее)

▫️ Оп. прибыль:111,7 млрд ₽ (против убытка в 43,5 млрд годом ранее)

▫️ скор. ЧП: 8,3 млрд ₽ (против убытка в 39,7 млрд годом ранее)

✅ Операционные результаты группы восстановились до уровней 2021г — начала 2022г:

▫️Пассажиропоток 123,4 млн пкм (+25,4% г/г и +23,3% относительно результатов 2021г) — максимум с 2020г

▫️Пассажиропоток 47 331 тыс. чел (+16,3% г/г и +3,3% относительно результатов 2021г) — максимум с 2020г

▫️Занятость кресел 87,5% против 83,6% годом ранее — исторический рекорд

( Читать дальше )

Блог им. TAUREN |💻 Softline (SOFL) - более детальный взгляд на долгосрочные перспективы компании

- 06 марта 2024, 12:46

- |

▫️Капитализация: 51,7 млрд / 160₽ за акцию

▫️Оборот 2023: 91,5 млрд (+29% г/г)

▫️fwd Выручка 2023: 70,3 млрд (+25% г/г)

▫️fwd EBITDA 2023:3,7 млрд (+72% г/г)

▫️скор. Чистая прибыль 2023: 140 млн

▫️fwd скор. P/E 2025: 21,1

▫️fwd скор. P/E 2028:5,3

▫️fwd дивиденд 2024: 2%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Доля собственных решений в обороте по итогам 2023 года составила 23,4% и на них приходится около 66% валовой прибыли. Валовая рентабельность от продаж собственных решений в среднем составила 66% против всего 13,5% рентабельности продаж сторонних сервисов и продуктов.

✅ Менеджмент представил прогноз на2024г:

▫️Оборот: > 110 млрд (т.е. выручка будет около 84 млрд р)

▫️Валовая прибыль:> 30 млрд (+27% г/г)

▫️скор. EBITDA:> 6 млрд (+36,4% г/г)

Я бы закладывал, что, без корректировок компании показатель EBITDA составит около 5 млрд рублей, а чистая прибыль будетоколо 631 млн р, так как % и другие расходы могут существенно вырасти. Как минимум, сама компания ожидает рост чистого долга ± до 12 млрд рублей.

( Читать дальше )

▫️Оборот 2023: 91,5 млрд (+29% г/г)

▫️fwd Выручка 2023: 70,3 млрд (+25% г/г)

▫️fwd EBITDA 2023:3,7 млрд (+72% г/г)

▫️скор. Чистая прибыль 2023: 140 млн

▫️fwd скор. P/E 2025: 21,1

▫️fwd скор. P/E 2028:5,3

▫️fwd дивиденд 2024: 2%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Доля собственных решений в обороте по итогам 2023 года составила 23,4% и на них приходится около 66% валовой прибыли. Валовая рентабельность от продаж собственных решений в среднем составила 66% против всего 13,5% рентабельности продаж сторонних сервисов и продуктов.

✅ Менеджмент представил прогноз на2024г:

▫️Оборот: > 110 млрд (т.е. выручка будет около 84 млрд р)

▫️Валовая прибыль:> 30 млрд (+27% г/г)

▫️скор. EBITDA:> 6 млрд (+36,4% г/г)

Я бы закладывал, что, без корректировок компании показатель EBITDA составит около 5 млрд рублей, а чистая прибыль будетоколо 631 млн р, так как % и другие расходы могут существенно вырасти. Как минимум, сама компания ожидает рост чистого долга ± до 12 млрд рублей.

( Читать дальше )

Блог им. TAUREN |🌾 Русагро (AGRO) - переезд в РФ и рекордные результаты за 2023г

- 05 марта 2024, 11:07

- |

▫️ Капитализация:188 млрд ₽ / 1410₽ за акцию

▫️ Выручка 2023: 277,3 млрд ₽ (+15% г/г)

▫️ Скор. EBITDA 2023:56,6 млрд ₽ (+26% г/г)

▫️ Чистая прибыль 2023:48,7 млрд ₽ (+618% г/г)

▫️ Скор. Чистая прибыль 2023: 34 млрд ₽ (+31,3% г/г)

▫️ скор. P/E ТТМ:5,5

▫️ P/B: 1

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 4кв2023г:

▫️ Выручка: 99,1 млрд ₽ (+70% г/г)

▫️ Скор. EBITDA: 25,9 млрд р ₽ (+169% г/г)

▫️ Чистая прибыль: 10,2 млрд ₽ (+122% г/г)

✅ Чистый долг снизился до 66,5 млрд (-33% г/г) при ND / EBITDA = 1,18. Коэффициент долговой нагрузки на минимуме с 2017г, но это эффект отказа от дивидендов.

✅Менеджмент компании подтверждает подачу заявки на редомициляцию в РФ. Заявление находится на рассмотрении в регулирующих органах Кипра и никаких примерных сроков завершения процедуры пока нет. Скорее всего, переезд можно ждать не раньше конца 2П2024г.

✅ «Тамбовский бекон» (дочернее предприятие Русагро) вошел в тройку первых компаний РФ, получивших лицензию на поставки свинины в КНР. По прогнозам Национального союза свиноводов, общий объём экспорта составит около 150-200 тыс. тонн в год (больше 30 млрд р в деньгах).

( Читать дальше )

▫️ Выручка 2023: 277,3 млрд ₽ (+15% г/г)

▫️ Скор. EBITDA 2023:56,6 млрд ₽ (+26% г/г)

▫️ Чистая прибыль 2023:48,7 млрд ₽ (+618% г/г)

▫️ Скор. Чистая прибыль 2023: 34 млрд ₽ (+31,3% г/г)

▫️ скор. P/E ТТМ:5,5

▫️ P/B: 1

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 4кв2023г:

▫️ Выручка: 99,1 млрд ₽ (+70% г/г)

▫️ Скор. EBITDA: 25,9 млрд р ₽ (+169% г/г)

▫️ Чистая прибыль: 10,2 млрд ₽ (+122% г/г)

✅ Чистый долг снизился до 66,5 млрд (-33% г/г) при ND / EBITDA = 1,18. Коэффициент долговой нагрузки на минимуме с 2017г, но это эффект отказа от дивидендов.

✅Менеджмент компании подтверждает подачу заявки на редомициляцию в РФ. Заявление находится на рассмотрении в регулирующих органах Кипра и никаких примерных сроков завершения процедуры пока нет. Скорее всего, переезд можно ждать не раньше конца 2П2024г.

✅ «Тамбовский бекон» (дочернее предприятие Русагро) вошел в тройку первых компаний РФ, получивших лицензию на поставки свинины в КНР. По прогнозам Национального союза свиноводов, общий объём экспорта составит около 150-200 тыс. тонн в год (больше 30 млрд р в деньгах).

( Читать дальше )

Блог им. TAUREN |💻 Диасофт (DIAS) - перспективы дивидендной ИТ-компании

- 04 марта 2024, 13:41

- |

▫️Капитализация: 62,2 млрд ₽ / 5868₽ за акцию

▫️Выручка 2023П: 8,6 млрд ₽ (+20% г/г)

▫️EBITDA 2023П: 3,5 млрд ₽ (+27% г/г)

▫️Чистая прибыль 2023П: 3,3 млрд ₽ (+31% г/г)

▫️скор. P/B TTM: 80

▫️P/E ТТМ: 22,2

▫️fwd дивиденд 2023: 5%

▫️fwd дивиденд 2024: 6,3%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

Перед IPO давал свой комментарий по компании. В данном IPO я участвовал, но несмотря на хороший рост много заработать не удалось из-за низкой аллокации 😁

✅ Strategy Partners дали вполне реальный прогноз по целевому рынку Диасофта (х2 к 2028 году), но если брать во внимание планы по росту доли Диасофта на целевом рынке в 3 раза к 2028 году, то получается, что компания должна вырасти в выручке аж примерно в 6 раз к этому моменту (т.е. темпы роста выше 30% в год).

❗ У отечественных ИТ-компаний сейчас лучшие времена, только вот в отличные для ИТ-сектора годы (2022 и 2023) компания пока не демонстрирует подобных темпов роста, а в будущих годах они вполне могут быть еще ниже. Более того, Диасофт на 2022й год занимал 24% рынка в сегменте программного обеспечения для финансового сектора ипредставить, что компания займет 3/4 рынка пока довольно сложно, тем более, что есть немаленькие конкуренты (например, ЦФТ с долей 12%).

( Читать дальше )

▫️Выручка 2023П: 8,6 млрд ₽ (+20% г/г)

▫️EBITDA 2023П: 3,5 млрд ₽ (+27% г/г)

▫️Чистая прибыль 2023П: 3,3 млрд ₽ (+31% г/г)

▫️скор. P/B TTM: 80

▫️P/E ТТМ: 22,2

▫️fwd дивиденд 2023: 5%

▫️fwd дивиденд 2024: 6,3%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

Перед IPO давал свой комментарий по компании. В данном IPO я участвовал, но несмотря на хороший рост много заработать не удалось из-за низкой аллокации 😁

✅ Strategy Partners дали вполне реальный прогноз по целевому рынку Диасофта (х2 к 2028 году), но если брать во внимание планы по росту доли Диасофта на целевом рынке в 3 раза к 2028 году, то получается, что компания должна вырасти в выручке аж примерно в 6 раз к этому моменту (т.е. темпы роста выше 30% в год).

❗ У отечественных ИТ-компаний сейчас лучшие времена, только вот в отличные для ИТ-сектора годы (2022 и 2023) компания пока не демонстрирует подобных темпов роста, а в будущих годах они вполне могут быть еще ниже. Более того, Диасофт на 2022й год занимал 24% рынка в сегменте программного обеспечения для финансового сектора ипредставить, что компания займет 3/4 рынка пока довольно сложно, тем более, что есть немаленькие конкуренты (например, ЦФТ с долей 12%).

( Читать дальше )

Блог им. TAUREN |🥇 Полюс золото (PLZL) - есть ли идея в акциях компании?

- 03 марта 2024, 21:34

- |

▫️Капитализация: 1462 млрд ₽ / 10950₽ за акцию

▫️Выручка 2023: 470 млрд ₽ (+60% г/г)

▫️скор. EBITDA 2023: 336 млрд ₽ (+84% г/г)

▫️Чистая прибыль 2023: 151 млрд ₽ (+36% г/г)

▫️скор. ЧП 2023: 217 млрд ₽ (+112% г/г)

▫️ND / EBITDA: 1,9

▫️P/E ТТМ: 6,7

▫️fwd дивиденд 2023:6,9%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 2П2023г:

▫️Выручка: 283 млрд ₽ (+91,3% г/г)

▫️скор. EBITDA: 204,5 млрд ₽ (+143% г/г)

▫️скор. ЧП: 124 млрд ₽ (+166% г/г)

✅ Полюснарастил производство и реализацию золота на 14% и 20% соответственно. Весь объём добытого золота был успешно реализован.

✅ Благодаря более высокому содержанию золота в руде и комфортному курсу USD/RUB, ТСС за 2023г снизились на 25% до 389$ на унцию.

✅ FCF за 2023 год составил151,3 млрд. По див. политике Полюс может выплатить дивиденды в размере 30% от EBITDA (101 млрд р или 6,9% к текущей цене акций), так какND/EBITDA < 2,5.

( Читать дальше )

▫️Выручка 2023: 470 млрд ₽ (+60% г/г)

▫️скор. EBITDA 2023: 336 млрд ₽ (+84% г/г)

▫️Чистая прибыль 2023: 151 млрд ₽ (+36% г/г)

▫️скор. ЧП 2023: 217 млрд ₽ (+112% г/г)

▫️ND / EBITDA: 1,9

▫️P/E ТТМ: 6,7

▫️fwd дивиденд 2023:6,9%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 2П2023г:

▫️Выручка: 283 млрд ₽ (+91,3% г/г)

▫️скор. EBITDA: 204,5 млрд ₽ (+143% г/г)

▫️скор. ЧП: 124 млрд ₽ (+166% г/г)

✅ Полюснарастил производство и реализацию золота на 14% и 20% соответственно. Весь объём добытого золота был успешно реализован.

✅ Благодаря более высокому содержанию золота в руде и комфортному курсу USD/RUB, ТСС за 2023г снизились на 25% до 389$ на унцию.

✅ FCF за 2023 год составил151,3 млрд. По див. политике Полюс может выплатить дивиденды в размере 30% от EBITDA (101 млрд р или 6,9% к текущей цене акций), так какND/EBITDA < 2,5.

( Читать дальше )

Блог им. TAUREN |💎 Алроса (ALRS) - запасы растут, а продажи падают | худшее уже позади?

- 01 марта 2024, 09:50

- |

▫️ Капитализация:525 млрд / 71₽ за акцию

▫️ Выручка 2023: 322,5 млрд ₽ (+9% г/г)

▫️ Операционная прибыль 2023: 106,3 млрд ₽ (-10% г/г)

▫️ Чистая прибыль 2023: 85 млрд ₽ (-15,3% г/г)

▫️ P/E ТТМ: 6,2

▫️ fwd дивиденд 2023: 5,3%

▫️ P/B: 1,4

Телеграм: t.me/+Sh-aXTTRdpMyYzky

⚠️ По итогам 2023г, объём добычи алмазов снизился на 3% г/г до 34,6 млн карат. По прогнозам менеджмента, в ближайшее время добыча будет сохраняться на уровне около 30 млн карат, что предполагает дальнейшее снижение добычи ещё на 13%

❌ На фоне санкций на Алросу, власти Анголы вынуждают компанию выйти из капитала месторождения «Катока» (четвертое в мире месторождение по объему залежей и добыче алмазов, 6,8 млн карат алмазов в год). Скорее всего, компания будет вынуждена продать свою долю в СП, которую в дальнейшем выкупит De Beers. После такого приобретения, De Beers почти наверняка займет 1 место по совокупной добыче алмазов в мире, как минимум до запуска рудника «Мир».

❌ Алроса по-прежнему испытывает серьёзные проблемы с реализацией: запасы на балансе выросли уже до 181,8 млрд (+36,3% г/г). Санкции в отношении компании сыграли свою роль в разрыве традиционных цепочек сбыта.

( Читать дальше )

▫️ Выручка 2023: 322,5 млрд ₽ (+9% г/г)

▫️ Операционная прибыль 2023: 106,3 млрд ₽ (-10% г/г)

▫️ Чистая прибыль 2023: 85 млрд ₽ (-15,3% г/г)

▫️ P/E ТТМ: 6,2

▫️ fwd дивиденд 2023: 5,3%

▫️ P/B: 1,4

Телеграм: t.me/+Sh-aXTTRdpMyYzky

⚠️ По итогам 2023г, объём добычи алмазов снизился на 3% г/г до 34,6 млн карат. По прогнозам менеджмента, в ближайшее время добыча будет сохраняться на уровне около 30 млн карат, что предполагает дальнейшее снижение добычи ещё на 13%

❌ На фоне санкций на Алросу, власти Анголы вынуждают компанию выйти из капитала месторождения «Катока» (четвертое в мире месторождение по объему залежей и добыче алмазов, 6,8 млн карат алмазов в год). Скорее всего, компания будет вынуждена продать свою долю в СП, которую в дальнейшем выкупит De Beers. После такого приобретения, De Beers почти наверняка займет 1 место по совокупной добыче алмазов в мире, как минимум до запуска рудника «Мир».

❌ Алроса по-прежнему испытывает серьёзные проблемы с реализацией: запасы на балансе выросли уже до 181,8 млрд (+36,3% г/г). Санкции в отношении компании сыграли свою роль в разрыве традиционных цепочек сбыта.

( Читать дальше )

Блог им. TAUREN |💻 М.Видео-Эльдорадо (MVID) - Поможет ли рост операционных показателей восстановлению бизнеса?

- 20 февраля 2024, 10:45

- |

▫️Капитализация: 35 млрд ₽ / 196₽ за акцию

▫️GMV 2023: 540 млрд ₽ (+11% г/г)

▫️EBITDA fwd 2023:19-21 млрд ₽ (+16-35% г/г)

▫️Чистый убыток fwd 2023: 10-12 млрд ₽

▫️ fwd дивиденд 2023г: 0%

▫️ ND/EBITDA: 3,5

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Операционные результаты за 4кв 2023г:

▫️GMV: 181 млрд ₽ (+43% г/г)

▫️Онлайн-продажи: 132,5 млрд ₽ (+55% г/г)

▫️Число магазинов: 1242 (+16 магазинов с начала года)

✅ За 2023г оборот М.Видео показывает рост на 10,6% г/г и теперь составляет 540 млрд. Продажи постепенно восстанавливаются, но они по-прежнему на 5,2% ниже чем в 2021г. Плюс надо понимать, что во многом это просто эффект от роста цен и девальвации.

✅ По итогам года, онлайн продажи формировали уже 71,4% GMV или 73,2% отдельно за 4кв2023г. Частично это эффект от отказа эксклюзивных каналов продаж и выход на сторонние маркетплейсы (например Озон), где маржинальности скорее всего будет ниже.

Такая высокая доля онлайн-продаж открывает путь к повышению эффективности бизнеса через оптимизацию оффлайн-ретейла. Затраты на содержание магазинов — это основная статья себестоимости.

( Читать дальше )

▫️GMV 2023: 540 млрд ₽ (+11% г/г)

▫️EBITDA fwd 2023:19-21 млрд ₽ (+16-35% г/г)

▫️Чистый убыток fwd 2023: 10-12 млрд ₽

▫️ fwd дивиденд 2023г: 0%

▫️ ND/EBITDA: 3,5

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Операционные результаты за 4кв 2023г:

▫️GMV: 181 млрд ₽ (+43% г/г)

▫️Онлайн-продажи: 132,5 млрд ₽ (+55% г/г)

▫️Число магазинов: 1242 (+16 магазинов с начала года)

✅ За 2023г оборот М.Видео показывает рост на 10,6% г/г и теперь составляет 540 млрд. Продажи постепенно восстанавливаются, но они по-прежнему на 5,2% ниже чем в 2021г. Плюс надо понимать, что во многом это просто эффект от роста цен и девальвации.

✅ По итогам года, онлайн продажи формировали уже 71,4% GMV или 73,2% отдельно за 4кв2023г. Частично это эффект от отказа эксклюзивных каналов продаж и выход на сторонние маркетплейсы (например Озон), где маржинальности скорее всего будет ниже.

Такая высокая доля онлайн-продаж открывает путь к повышению эффективности бизнеса через оптимизацию оффлайн-ретейла. Затраты на содержание магазинов — это основная статья себестоимости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс