TradPhronesis

Мудрые слова о глупости прогнозирования

- 14 июня 2024, 16:41

- |

Вы никогда не сможете предсказать экономику. Вы не можете предсказать фондовый рынок. — Питер Линч

***

Никто не может заглянуть на пять или десять лет вперед и сказать, какая отрасль является наиболее перспективной или какие акции лучше всего владеть. — Т. Роу Прайс

***

Никто не знает, что собирается делать фондовый рынок и даже что он должен делать. Следовательно, самый ценный актив в любом бизнесе — знания — обязательно отсутствует. — Эдвин Лефевр

***

Мы обманываем себя, когда полагаем, что прошлые модели доходности фондового рынка определяют границы, в которых мы можем прогнозировать будущее. — Джон Богл

***

Попытки угадать краткосрочные колебания отдельных акций, фондового рынка или экономики вряд ли дадут стабильно хорошие результаты. Краткосрочные события слишком непредсказуемы. — Лу Симпсон

***

Медвежьи рынки будут возникать примерно два раза в 10 лет, а рецессии — примерно два раза в 10 или 12 лет, но никто не смог их надежно предсказать. Поэтому лучше всего покупать, когда акции находятся в глубоком упадке, а это означает, что другие люди продают. — Джон Темплтон

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Прогрессивная шкала налогообложения

- 14 июня 2024, 14:14

- |

Эффективная налоговая ставка для самых богатых американцев сейчас ниже, чем для нижней половины получателей дохода.

( Читать дальше )

Риск дефолта России от CFR

- 14 июня 2024, 11:21

- |

Система отслеживания суверенных рисков CFR (Совет по международным отношениям) оценивает вероятность дефолта по внешнему долгу в течение пяти лет. Чем темнее красный цвет, тем более уязвима страна. Значение индекса суверенного риска CFR предполагает вероятность дефолта страны.

Самое высокое значение, 10, означает, что вероятность дефолта страны составляет 50 или более процентов.

Риск дефолта России на уровне Ганы, Пакистана, Украины, Венесуэлы и серийного банкрота Аргентины. К составителям рейтинга есть вопросы.

__________

Миллиардеры в замкнутом котле

- 13 июня 2024, 18:36

- |

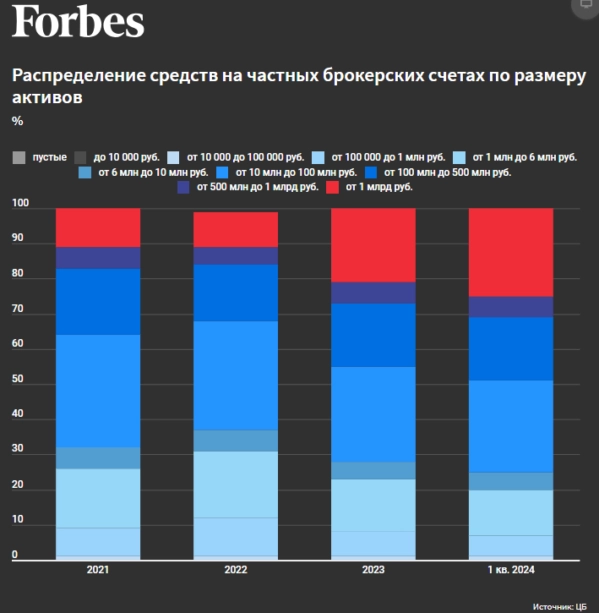

"Сейчас Россия превращается в замкнутый котёл с точки зрения экономики… Финансовых ресурсов вернулось в Россию много и остаётся в стране много… Поэтому и фондовый рынок растёт как на дрожжах. Просто деньги некуда девать. Инвесторы покупают акции, но я бы не назвал это инвестиционной стратегией." — Олег Вьюгин.

Число брокерских счетов с активами выше 1 млрд рублей выросло с 2021 года в пять раз — до 1100. Активы на них — это четверть всех средств частных лиц у брокеров.

/>

Брокеры подтверждают тенденцию. Глава холдинга «Финам» Владислав Кочетков сообщает, что у брокера — около 60 клиентов-миллиардеров, но это небольшая доля от 700 000 клиентов компании. Объем активов состоятельных инвесторов в УК «Альфа-капитал» увеличился по итогам прошлого года на 75%, а число состоятельных клиентов почти удвоилось. «Наши опросы показывают, что 49% таких клиентов рассматривают для инвестиций приоритетно российские акции, а следующие по популярности — российские облигации, им отдали предпочтение 34%». (ист. Форбс)

( Читать дальше )

Неделя в картинках - Cisco, Ревущий котенок - миллиардер, Кетти Вуд и др.

- 09 июня 2024, 22:15

- |

В последнее время количество рекордов ИИ-феномена NVIDIA стремительно растет. Компания преодолела отметку рыночной капитализации в 3 трлн долл. — одновременно обогнала Apple и стала второй по стоимости компанией в мире.

Существует множество способов оценить компанию: мультипликаторы P/E, EV/EBITDA, дисконтирование денежных потоков и т.д. Если же посмотреть на то, какая часть капитализации приходится на 1 сотрудника, то вырисовывается еще один рекорд — 100 млн долл. на каждого из 29 600 сотрудников.

( Читать дальше )

Кукл из ОАЭ, Реал Мадрид, Саймон Рамо, Ferrari и др.

- 02 июня 2024, 22:20

- |

Саймон Рамо — сын русской иммигрантки, отец межконтинентальной баллистической ракеты США и бизнесмен. Однажды он захотел улучшить свою игру в теннис и применил тот же строгий, основанный на фактических данных подход, который когда-то привел его к успешной карьере.

В результате в 1970 году им была написана книга «Необыкновенный теннис для обыкновенного игрока».

( Читать дальше )

"Монополия"

- 28 мая 2024, 09:37

- |

В 1903 году Лиззи Мэги создала «Игру домовладельца». Целью проекта было научить людей опасности концентрации богатства. В 1933 году безработный продавец Чарльз Дэрроу создал свою собственную версию игры под названием «Монополия». Он продал его компании Parker Brothers. И стал миллионером.

( Читать дальше )

VIX<12

- 27 мая 2024, 12:43

- |

VIX – индекс волатильности, который еще называют индексом страха. Мало кто знает, VIX вдохновил Роберта Харриса на книгу «Индекс страха» — бестселлер 2011 года о хедж-фонде под названием Vixal-4, управляемом искусственным интеллектом.

На прошлой неделе VIX (CBOE Volatility Index) завершил серию из 1137 торговых дней, в течение которых VIX закрывался выше 12.

( Читать дальше )

немного картинок - NVIDIA, Tesla, Баффет и др.

- 26 мая 2024, 07:02

- |

NVIDIA стала третьей по капитализации в мире, уступая только MSFT и AAPL. Квартальные доходы компании, опубликованные после звонка в среду, показали, что выручка выросла на ошеломляющие 262% , а чистая прибыль на 600% по сравнению с тем же кварталом прошлого года.

Большая часть роста выручки обусловлена сегментом центров обработки данных (почти 90% от выручки). Это тот сегмент, куда входят графические процессоры, которые используются в приложениях искусственного интеллекта. Похоже, Nvidia основной бенефициар AI бума.

Маржа по чистой прибыли 57%! См.ниже квартальные данные.

( Читать дальше )

Дурные деньги

- 20 мая 2024, 06:06

- |

Самый актуальный фильм прошедшего викенда.

Кит Гилл был в центре саги о GameStop в 21 году (снят фильм «Дурные деньги»). Превратив 50 тыс. долл. в опционах колл в 48 млн долл., Гилл исчез. Но аккаунт Гилла в X, неактивный с июня 2021 года, вдруг ожил в прошлое воскресенье, когда он опубликовал мем с мужчиной, наклонившимся вперед в кресле. К полудню в NY пост был просмотрен более 14 миллионов раз.

В понедельник акции ритейлера видеоигр GameStop почти сразу удвоились.

( Читать дальше )

теги блога TradPhronesis

- AI

- Amazon

- Aramco

- berkshire hathaway

- bitcoin

- BofA

- BTC

- BYD

- commodity

- day trading

- debt

- ETF

- ethereum

- gamestop

- GDP

- Goldman Sachs

- halving

- history

- intel

- Nike

- nikkei индекс

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- stoxx50

- taiwan semiconductor manufacturing company

- Tesla

- treasuries

- TSMC

- VIX

- volatility

- автомобили

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Биткоин

- великолепная семерка

- говард маркс

- госдолг

- госдолг США

- далио

- деривативы

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- индикатор Баффета

- индия

- инфляция

- инфляция в России

- искусственный интеллект

- история

- Китай

- китайский фондовый рынок

- концентрация

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- мировая экономика

- Моррис Чанг

- недвижимость

- облигации

- опционы

- опционы SPY

- оценка

- питер линч

- прогноз

- прогнозы

- пузырь

- рецессия

- Рецессия в США

- робот

- рубль

- Рэй Далио

- Саудовская Аравия

- сорос

- ставка ФРС США

- статистика

- США

- тесла

- топ 10

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- экономика ЕС

- экономика США

- экономический дайджест

- Япония