Андрей Верников

Мировые рынки сейчас стоят на краю пропасти

- 21 мая 2019, 09:07

- |

Российские индексы вчера «буксовали» — главная проблема состоит в том что американский фондовый рынок находится в «разобранном состоянии». В частности индекс S&P-500 не смог закрепиться выше максимума сентября 2018 года. На прошлой неделе главной новостью послужила эскалация торгового конфликта между США и Китаем. На текущей неделе, по всей вероятности, торговая война останется в центре внимания инвесторов.

Мировые рынки сейчас стоят на краю пропасти потому что торговая война оружие обоюдоострое и удары будет наносить не только США, но и Китай. Чжан Минь, посол Китая в Европейском союзе заявил о том что «законные права и интересы китайских компаний подрываются» поэтому Поднебесная может нанести ответный удар. Собственно ответный удар уже нанесён. Huawei отказывается от поставщиков в США и акции этих поставщиков летят в пропасть. «У китайских фирм есть шанс восполнить дефицит поставок, вызванный запретом США на Huawei. Глобальная цепочка поставок телекоммуникаций может отлично работать без поставщиков в США». — сказал Сунь Цзяньбо, президент China Vision Capital Management в Пекине. Именно поэтому США временно отложило торговые ограничения, наложенные на Huawei, что вызвало сегодня локальный оптимизм на отдельных азиатских рынках

( Читать дальше )

Под диктовку «медведей»

- 19 мая 2019, 17:54

- |

В пятницу торги на мировых рынках прошли под диктовку «медведей». Как я писал ранее, американский рынок находится в разобранном состоянии и не способен воспринимать рыночный позитив на 100%. Вот примеры… США заключили соглашение с Канадой и Мексикой об отмене тарифов, введённых администрацией Трампа в прошлом году на импортируемую сталь и алюминий, но американский рынок эту новость проигнорировал. президент Дональд Трамп отложил на шесть месяцев решение о налогообложении импортируемых автомобилей и автозапчастей, поскольку продолжаются торговые переговоры с Европейским союзом и Японией но эту новость «быки» также не смогли отыграть ростом котировок.

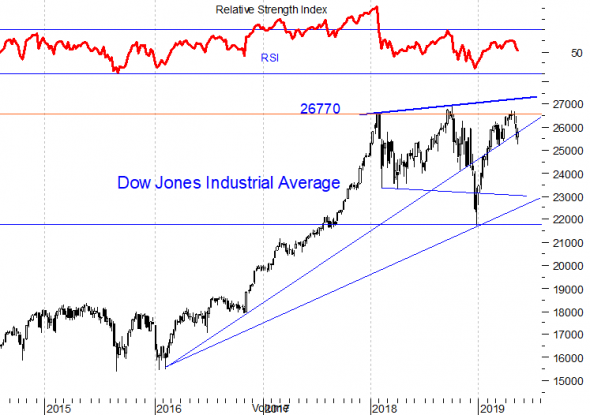

Индекс Dow Jones Industrial Average на прошлой неделе не смог закрепиться выше сопротивления 26770, что показывает на то вера инвесторов в скорое урегулирование торгового спора между Китаем и США ослабла. В пятницу в китайских СМИ появились статьи о том что вряд ли следующий раунд переговоров с США будет успешным. Дональд Трамп встретится с Си Цзиньпином на саммите G20 в Японии в конце июня, а до этого времени позитивные новости по переговорам маловероятны. Индекс Dow Jones Industrial Average в пятницу потерял 98,68 пункта, или 0,4%. Индекс Dow снижается вторую неделю подряд на фоне того что конфликт между Китаем и США становится более «горячим».

( Читать дальше )

Спусковой крючок для акций Газпрома

- 17 мая 2019, 12:28

- |

Спусковой крючок роста акций Газпрома

Сегодня индекс МосБиржи стоит на месте. Индекс развивающихся рынков от MSCI начиная со вторника притормозил рост и это является для биржевых быков сдерживающим фактом. Он топчется на месте, поэтому индексу МосБиржи сложно преодолеть сильное техническое сопротивления 2590. С 10 апреля мы увидели несколько попыток «быков» пробить этот уровень наверх, но пока они безуспешны. Если инвесторы почувствуют что две крупнейшие экономики мира движутся к скорому перемирию, они пойдут на риск и станут активно покупать акции на развивающихся рынках. Но пока сигналы от США и Китая очень противоречивы. Трамп публикует оптимистичные твиты, а в это время его администрация пытается ограничить доступ Huawei Technologies Co. к рынку США.

Позитивный момент ля нашего рынка - эскалация отношений Ирана и США. Благодаря этому нефтяные цены находятся на высоких уровнях и США нужны новые союзники в решении своих геополитических проблем. Вопрос санкций против РФ стоит не так остро как раньше. На днях госсекретарь США Майк Помпео заявил о том, что Соединённые Штаты и Россия могли бы сотрудничать по вопросам КНДР, Афганистана и борьбы с терроризмом. Есть сигналы потепления и в «санкционной войне». К примеру, дипломаты ФРГ считают что России стоит вернуть все ее права в рамках Парламентской ассамблеи Совета Европы (ПАСЕ).

( Читать дальше )

На глиняных ногах

- 17 мая 2019, 09:16

- |

Вчера индекс МосБиржи открылся примерно на уровне закрытия среды, но затем начался русский беспощадный рост акций Газпрома в ходе которого был пробит тренд, проведанный от локального максимума 151,65 и «медведи» побежали закрывать «короткие позиции» что привело к очередной волне роста. Я к слову, в среду записал видео для инвесторов о том не смотря на наличие сопротивления в районе 198 опасно играть на понижение в сильном Газпроме. Судя по всему к нему не прислушались и Газпром закрыл день по 202,7. Я далек от мысли, что феерический рост Газпрома с 14 мая с.г. был вызван исключительно закрытием «коротких позиций», но вчера они повлияли на динамику этой акции. Не одним Газпромом жив человек — у меня к примеру, в портфеле как я говорил ранее есть Ростелеком ао и я доволен динамикой.

Что теперь делать «медведям» в Газпроме я не знаю… На уровне 2590 по индексу МосБиржи есть техническое сопротивление можно на него молиться. Можно молиться на слабость китайского фондового индекса Shanghai Composite на графике которого с 6 мая «отрисовывается» фигура «флаг». С большой вероятностью он будет пробит вниз, что неблагоприятно скажется на индексе развивающихся рынков. А можно молиться на конец недели и на то что «быки» в Газпроме захотят отфиксировать прибыль. Много ли прибыли можно получить от игры на понижение, если базовое движение акции восходящее? Зачем рисковать пытаясь поймать летящий кинжал зубами?

( Читать дальше )

теги блога Андрей Верников

- акции

- акции Сбербанка

- Александр Баулин

- Александр Герчик

- Александр Горчаков

- Александр Кузьмин

- Александр Разуваев

- Алексей Бачеров

- Алексей Труняев

- аналитика

- АНАЛИТИКИ

- Андрей Верников

- Андрей Мурманск

- Андрей Сапунов

- Артем Тузов

- Аэрофлот

- биржа

- биржевые быки

- биржевые медведи

- биткоин

- быки

- Валентин Катасонов

- Василий Олейник

- Верников

- Владимир Левченко

- Владимир Путин

- Газпром

- Греция

- Дмитрий Адамидов

- Дмитрий Александров

- Дмитрий Тихонов

- доллар

- Доллар рубль

- Дональд Трамп

- дроздов

- Евгений Коган

- ЕЦБ

- золото

- Илья Коровин

- инвестиции

- инвестиции в недвижимость

- инвестор

- инвесторы

- Индекс ММВБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- Китай

- Константин Новик

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Майя Зотова

- макроэкономика

- Максим Орловский

- медведи

- Мосбиржа

- Московская Биржа

- нефть

- Норильский Никель

- облигации

- обучение трейдингу

- опек+

- опционы

- ОФЗ

- Павел Жуковский

- прогноз по доллару

- прогнозы

- РБК-ТВ

- Роман Андреев

- Роман Ермаков

- Роснефть

- рубль

- рынок США

- санкции

- Сбербанк

- Сергей Дроздов

- Сергей Салтыков

- Сергей Хестанов

- Сирия

- США

- Тимофей Мартынов

- торговые сигналы

- Трамп

- трейдеры

- трейдинг

- Украина

- Финам

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ЦБ

- цены на нефть

- Церих

- экономика