Блог им. VladProDengi |📣 Отчет Хендерсона хороший, НО дешевизны нет!

- 30 апреля 2025, 14:37

- |

В декабре разбирал для вас отчет компании и давал прогноз на 2024 год: t.me/Vlad_pro_dengi/1383

Прогноз по прибыли был = 3,33 млрд руб., давайте смотреть и сравнивать.

✔️ Выручка 2024 = 20,84 млрд руб. (+24,3% г/г)

✔️ Скор. чистая прибыль 2024 (корректирую на налог и курсовые разницы) = 3,25 млрд руб. (в 2023 = 2,76 млрд руб., рост на 18% г/г).

По прибыли Хендерсон отчитался в рамках моих ожиданий.

❌ FCF 2024 = 1,05 млрд руб. (в 2023 = 1,92 млрд руб.); вырос CAPEX с 1,36 до 1,93 млрд руб. + потеряли 1,54 млрд руб. на изменениях в оборотном капитале.

✔️❌ FCF до изменений в оборотном капитале 2024 = 2,59 млрд руб. (на уровне прошлого года = 2,51 млрд руб.)

❗️Прогнозирую рост выручки Хендерсона в 2025 году на 20% (за первые 3 мес. +18,6%) и прибыль 3,96 млрд руб.

💸 Дивиденды

Напомню, что ранее Хендерсон объявил финальные дивиденды за 2024 год. Компания выплатит 20 руб. на 1 акцию, доходность 3,3%, дата отсечки – 30 мая.

По итогам 2025 года я ожидаю 48,93 руб. дивидендов, доходность 8,11%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. VladProDengi |❓Магнит отчитался за 2024 год, почему акции упали?

- 29 апреля 2025, 20:29

- |

Отчет более-менее с точки зрения роста выручки за 2 пол. (+20,3%) и рентабельности по EBITDA (5,98%). Во 2 пол. 2023 года рентабельность была выше (6,42%), НО в 1 пол. 2024 = 5,29%.

❌ Чистая прибыль 2024 (скор. на переплаченный налог) = 57,1 млрд руб., при моем прогнозе 55,1 млрд руб.); в прошлом году была 67,1 млрд руб.

В отчете, на мой взгляд, есть две ключевые проблемы:

⚠️Высокий CAPEX, и, как следствие, отрицательный FCF. CAPEX за 2024 год = 157,4 млрд руб. (это неожиданно много, в 2023 = 67,1 млрд руб.). Как следствие, FCF = -25,7 млрд руб.

CAPEX для меня главный негативный сюрприз в отчете, видимо, решили не отдавать лидерство X5 и вкладываться в развитие, как и конкурент.

⚠️ Рост чистого долга за год со 180,8 млрд руб. до 252,4 млрд руб. (по итогам 1 пол. = 221,2 млрд руб.). Общий долг составляет 411,9 млрд руб., из которых рефинансировать необходимо 259,2 млрд руб. Текущая ставка по долгу около 12%, после рефинансирования она, конечно, будет выше.

( Читать дальше )

Блог им. VladProDengi |Сбер наращивает прибыль. Какой дивиденд ждать по итогам 2025 года?

- 29 апреля 2025, 15:17

- |

Вчера Сбер отчитался по МСФО за 1 кв. 2025 года, разбираю отчет для вас.

✔️ Чистая прибыль за 1 кв. 2025 = 436,1 млрд руб., +9,7% по прибыли г/г.

В 1 кв. 2025 Сбер получил рекордную квартальную прибыль за всю историю.

✔️ Рентабельность капитала (ROE) = 24,3%.

Интересные нюансы в отчете Сбера:

❌ Высокий уровень резервирования. Процентная маржа в 1 кв. 2025 = 6,11% (против 5,88% годом ранее), ЧПД = 832,2 млрд руб. (против 699,9 млрд руб. годом ранее), НО высокие резервы под кредитные убытки нивелируют этот рост процентных доходов (резервы в 1 кв. 153,3 млрд руб. против 47,7 млрд руб.). Снижение ставки поможет Сберу уменьшить резервы.

✔️ Оптимизация непрофильных видов деятельности. За 1 кв. Сбер потерял 45 млрд руб. на непрофильной деятельности. Конечно, много. При этом, за 1 кв. 2024 года он потерял 86,8 млрд руб. Непрофильные потери сократились практически в 2 раза, и это хорошо.

В 2024 году общие потери по непрофильным видам деятельности составили 284,1 млрд руб., то есть в среднем за квартал со 2 по 4, = 65,7 млрд руб.

( Читать дальше )

Блог им. VladProDengi |🔥 Идея в Ленте есть даже после роста акций на 100%! Почему?

- 28 апреля 2025, 16:00

- |

На мой взгляд, Лента — пример одной из лучших трансформаций бизнеса в России за последние 2 года.

Компания удвоила выручку за счет 2 качественных приобретений (Монетка, Улыбка радуги), закрытия неэффективных супермаркетов и хорошей работы с траффиком в гипермаркетах.

Посмотрите на моей диаграмме, как изменилась структура выручки — это уже другой бизнес в сравнении с тем, что был 2 года назад.

Сегодня Лента отчиталась за 1 кв. 2025 года.

✔️ Выручка за 1 кв. 2025 = 248,76 млрд руб. (+23,15%)

✔️ Скор. прибыль за 1 кв. 2025 = 6,05 млрд руб. (+61,6%)

1 квартал для ритейла — сезонно-слабый, поэтому важно сравнивать показатели с прошлым годом, так что результаты отличные.

Операционные метрики тоже гуд.

✔️ Кол-во магазинов = 5 420 (+271), +212 Монеток, +57 Улыбок Радуги.

✔️ LFL-продажи 1 кв. 2025 = +12,4%

✔️ LFL-траффик 1 кв. 2025 = +4,3%

Траффик положительный во всех форматах (!).

Единственный негативный нюанс в отчете — отрицательный FCF, и как следствие, рост чистого долга.

( Читать дальше )

Блог им. VladProDengi |Есть ли Позитив в отчетности Positive Technologies в 1 кв. 2025 года?

- 24 апреля 2025, 17:47

- |

👀 Акции Позитива выросли на отчете. Чему обрадовался рынок?

Сегодня акции Позитива отреагировали ростом на 1%+ на отчет за 1 кв. 2025 года, давайте разбираться что могло понравиться рынку.

1️⃣ Снижение чистого долга с 20,1 до 12,4 млрд руб. за счет сокращения дебиторской задолженности.

❗️НО: снижение долга, конечно, положительно, при этом, исключительно сезонная история (деньги за отгрузки 4 кв. — приходят в 1 кв. следующего года), дальше уменьшать долг через снижение дебиторской задолженности не получится, наоборот, долговая нагрузка во 2-4 кварталах будет расти, и придется занимать под текущую ставку). Дело в том, что 2 и 3 кварталы убыточны, а выплаты за 4-й Позитив получит только в 1 кв. 2026 года.

2️⃣ Рост отгрузок до 3,8 млрд руб. (с 1,83 млрд руб. в 2024 году). Это действительно хорошо. Видимо, часть отгрузок с 4 кв. перешла на 1 кв.

❗️НО: выручка же выросла с 2,18 до 2,34 млрд руб. (всего на 7,3%). Интересно будет посмотреть на соотношение выручки и отгрузок далее.

( Читать дальше )

Блог им. VladProDengi |Прибыль ММК практически обнулилась. Дивидендов не будет?

- 24 апреля 2025, 15:20

- |

🔽 Отчет ММК прокомментирую графиком чистой прибыли компании за последние 3 года.

Чистая прибыль 1 кв. 2025 — на самом низком уровне за этот период.

Дивидендов за 1 кв. 2025 — не будет (FCF отрицательный).

Могут еще заплатить за 2 пол. 2024 года (при этом, доходность FCF там менее 2%).

Конечно, на снижении ключевой ставки спрос на сталь вырастет вслед за активизацией строительной отрасли. НО будет ли сектор перформить лучше прямых бенефициаров снижения ставки в финансом секторе с текущих уровней? Я так не думаю.

В начале 2024 года металлурги росли, одними из последних в бычьем цикле 2023-2024. Я думаю, что время для их покупок придет позже, какие-то идеи могут появиться только под 2026 год.

О том, почему у Северстали будут проблемы с дивидендами в ближайшие 2 года тут: t.me/Vlad_pro_dengi/1632

Тут о том, сколько заплатит НЛМК за 2024 год: t.me/Vlad_pro_dengi/1625

Если держите металлургов, рекомендую прочитать!

Предлагаю вам подписаться на мой канал, чтобы читать качественную аналитику по российскому рынку!

( Читать дальше )

Блог им. VladProDengi |Какие компании советует покупать А. Дамодаран?

- 23 апреля 2025, 14:56

- |

Прочитал книгу «Невидимая стоимость» А. Дамодарана.

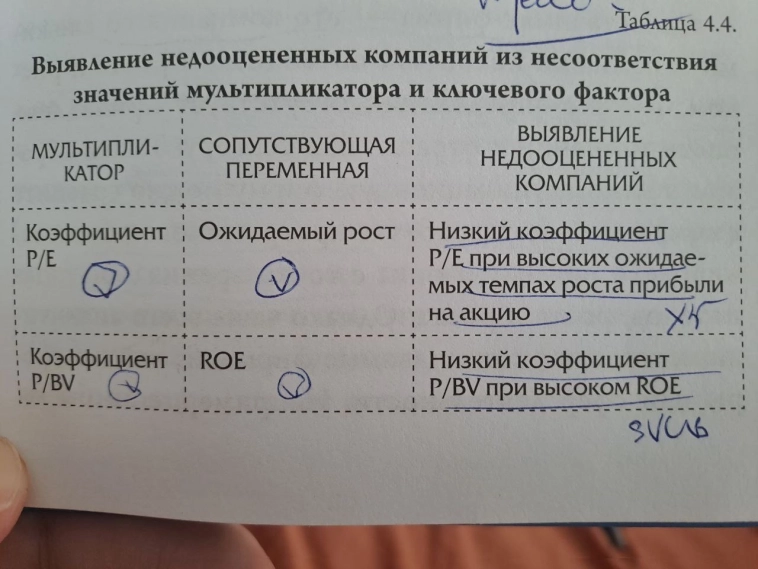

Самая интересная мысль для меня — как найти недооцененные компании через мультипликатор + сопутствующую переменную.

Вот 3 типа компаний, которые рекомендует покупать Дамодаран.

1️⃣ Низкий коэффициент P/E при высоких ожидаемых темпах роста прибыли на акцию.

Это же коэффициент PEG (P/E деленный на темпы роста). Чем ниже, тем лучше. Вот, например:

PEG Ленты 2025 = 4,98 / 18 = 0,28

PEG Хендерсона 2025 = 6,38 / 19 = 0,34

PEG Ленты меньше, значит, она интереснее.

2️⃣Низкий коэффициент P/BV при высоком ROE (для финсектора).

На мой взгляд, особенно интересно найти компанию, которая дешево оценивается по P/BV при среднем высоком ROE. Возможно, у этой компании ROE временно стал ниже, поэтому она подешевела по P/BV. И это возможность.

При текущей оценке подходит под критерии Совкомбанк.

3️⃣ Низкий коэффициент EV/EBITDA с низкими потребностями в реинвестировании (CAPEX).

( Читать дальше )

Блог им. VladProDengi |Сбер рекомендовал дивиденды за 2024 год. Как быстро акции закроют дивидендный гэп?

- 22 апреля 2025, 13:58

- |

Дивиденды на 1 акцию: 34,84 руб.

Дивидендная доходность: 11,33%

Дата отсечки: 18 июля 2025 года

Сбер остается верен своим обещаниям и платит 50% строго по див политике.

Сбер хорошо начал год, за 1 кв. темпы роста прибыли по РСБУ составили 11,1%: https://t.me/Vlad_pro_dengi/1610

Жду по итогам 2025 года выплату 38,5 руб. на 1 акцию. К цене после отсечки (307 — 35 = 272 руб.), это доходность 14,2%. С текущих уровней, думаю, что проблем с закрытием гэпа быть не должно.

Поздравляю всех инвесторов Сбера с дивидендами, скоро опубликую обзор Северстали, предлагаю вам подписаться на мой канал, чтобы не пропустить !

Блог им. VladProDengi |❓Золото почти 3 500 $, пора ли покупать ЮГК?

- 22 апреля 2025, 12:20

- |

Делился с вами своими ожиданиями от результатов ЮГК в пятницу, давайте сравнивать: t.me/Vlad_pro_dengi/1628

❌ Выручка 2024 = 75,8 млрд руб. (ждал 74 млрд руб., практически идеально попал); в 2023 была 67,8 млрд руб.

✔️❌ Скор. чистая прибыль 2024 = 11,41 млрд руб. (мой прогноз был 6,8 млрд руб., завысил себестоимость в модели), в 2023 скор. прибыль = 10,80 млрд руб.

Мы видим флэт по выручке и прибыли ЮГК, при том, что средняя цена золота в рублях выросла на 33% в 2024 году (со 167,3 до 222,4 тыс. рублей за унцию).

Причины в снижении производства с 12,8 до 10,6 тонн и росте себестоимости со 109 до 144,5 тыс. руб. за унцию.

❗️Золото уже практически 3 500 $, конъюнктура идеальная для ЮГК, поэтому повышаю прогноз по ЧП в 2025 году до 20,8 млрд руб.

В моей модели:

— средний доллар 95

— средняя цена золота 3 000

— производство золота 13,2 тонны

💸 Дивиденды

Дивидендная база в виде скорректированной прибыли за 2024 год у ЮГК есть, ND / EBITDA = 2,1, что позволяет платить не менее 50% скорректированной прибыли на дивиденды. Если компания последует своей дивидендной политике выплата составит 0,0256 руб. на 1 акцию, доходность 3,4%.

( Читать дальше )

Блог им. VladProDengi |⛔️ М.Видео мучается с обслуживанием долга. Что делать с акциями?

- 17 апреля 2025, 20:21

- |

М.Видео пытается собрать 2 млрд руб. на свой выпуск облигаций (ранее пытались собрать 3 млрд руб., но не получилось, поэтому снизили сумму и продлили сроки).

М.Видео рассказали о том, что:

• GMV в 2024 году вырос всего на 5%;

• Валовая рентабельность снизилась на 1,4%;

• Доля операционных расходов от выручки +0,6%.

Итого: рост ниже инфляции, расходы растут быстрее и съедают операционную маржу.

❗️Мой прогноз по результатам М.Видео в 2024 году с учетом озвученных вводных:

• EBITDA 2024 = 14,1 млрд руб. (в 2023 = 21,5)

• Чистый убыток 2024 = -20,6 млрд руб.

• FCF 2024 = -19,8 млрд руб.

При таких показателях:

• EV / EBITDA = 7,5;

• ND / EBITDA = 6 (!). Понятно, почему М.Видео не может привлечь деньги в облигации.

В начале марта были новости, что новый инвестор намерен докапитализировать компанию на 30 млрд руб. и уже выдал компании 11,5 млрд руб.

Проблема в том, что 11,5 млрд руб. не сильно помогут, да и 30 млрд руб. не сделают М.Видео прибыльной и кэш-позитивной. Чистый долг на 1 пол. 2024 = 79,3 млрд руб. (и, скорее всего, стал больше по итогам года).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс