Блог им. VladProDengi |Мой портфель российских ценных бумаг на 31.03.2024

- 01 апреля 2024, 12:35

- |

Выполнил годовую цель за 3 месяца

✔️ Динамика моего портфеля за первые 3 мес. 2024 = +19,82%

• за январь = +6,11%

• за февраль = +6,77%

• за март = +6,94%

Динамика индекса MCFTRR (индекс Мосбиржи с дивидендами и налогами) за первые 3 мес. 2024 = +8,65%

✔️ Динамика моего личного портфеля относительно индекса за первые 3 мес. 2024 = +11,18%

• за январь (портфель относительно индекса) = +1,84%

• за февраль = +5,2%

• за март = +4,13%

Я использую для расчета модифицированный метод Дитца, это наиболее точный способ учета доходности.

🔼 Моя годовая цель, поставленная в январе: заработать на 10 пп. больше, чем дает рыночный индекс с дивидендами, по итогам года.

Уже по итогам 1-го квартала я опережаю индекс полной доходности Мосбиржи более, чем на 11 пп., поэтому повышаю свою цель по личному портфелю на этот год до 15 пп. опережения индекса Мосбиржи. Текущей динамикой я очень доволен.

Я сократил кол-во компаний в своем личном портфеле с 15 до 12 — по ссылкам самые свежие новые обзоры этих компаний, и на диаграмме вы можете увидеть их доли в портфеле.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 13 )

Блог им. VladProDengi |Лукойл объявил дивиденды 498 руб. Что делать с акциями?

- 22 марта 2024, 15:50

- |

Дивидендная доходность 6,8%. Дата закрытия реестра – 7 мая. В этом году Лукойл и Сбер поменялись местами, Лукойл заплатит в мае, Сбер в июне.

Итого: совокупные дивиденды Лукойла по итогам 2023 года составят 945 руб. (доходность 12,9% от текущей цены, от моей средней 14,7%). Очень хорошо (!). Я тоже хотел большего после отчета и прогнозировал от 530 руб. до 678 руб. на 1 акцию, при этом я искренне доволен той доходностью, которую дает Лукойл, и, даже не думаю в сторону продажи актива.

Вот мои ЗА и ПРОТИВ по Лукойлу:

✔️ Нефть Urals в рублях прямо сейчас 7 200 (!), очень высокий уровень цен

✔️ Потенциально рекордная прибыль в 2024 году – 1 179 млрд руб.

✔️ Недооценка по историческому P/E составляет порядка 30%

✔️ Возможный байбек 25% акций у нерезидентов с дисконтом 50% (на который у компании есть средства)

✔️ Одни из самых высоких дивидендов на российском рынке (Лукойл может не просто повторить, а перебить их в 2024 году)

❌ У Лукойла не растут операционные показатели (добыча стагнирует, переработка уменьшается – по моим расчетам, если Лукойл выдавят из Болгарии, их мощности по переработке будут на уровне 50 млн т в год)

( Читать дальше )

Блог им. VladProDengi |Лукойл получил рекордную прибыль. Какие будут дивиденды?

- 12 марта 2024, 21:43

- |

Лукойл опубликовал результаты за 2023 год, показатели хорошие, в рамках ожиданий.

📊 Финансовые показатели

• Выручка = 7 928 млрд руб. (за 1 п. = 3 607 млрд руб.; за 2 п. = 4 322 млрд руб.; упали доходы от трейдинга, поэтому снизилась общая выручка в сравнении с 2021 годом, это некритично)

• Операционная прибыль = 1 428 млрд руб. (за 1 п. = 612 млрд руб.; за 2 п. = 816 млрд руб.)

• Чистая прибыль = 1 155 млрд руб. (за 1 п. = 564 млрд руб.; за 2 п. = 591 млрд руб.)

Мой прогноз по чистой прибыли был 725 млрд руб., заработали меньше, при этом стоит отметить, что прочие расходы забрали 162 млрд руб. из прибыли за 2-е полугодие (большая часть – обесценение активов), это разовые расходы, которые я принимал за 0 в модели.

❗️Прогноз на 2024 год

На мой взгляд, главный опережающий индикатор для нефтяников – цена Urals в рублях. Корреляция цены Urals в рублях с выручкой Лукойла с 2017 по 2021 год составляет 99,79% (расходы я проиндексировал на 10% в модели, налоги, кроме налога на прибыль, – на 15%).

( Читать дальше )

Блог им. VladProDengi |Мой российский портфель на 29.02.2024 — снова лучше индекса!

- 01 марта 2024, 12:35

- |

Я ежемесячно подвожу итоги своих инвестиций. В феврале 2024 года я ускорил опережение индекса Мосбиржи.

✔️ Динамика моего портфеля за первые 2 мес. 2024 = +12,88% (за январь была 6,11%)

Динамика индекса MCFTRR (индекс Мосбиржи с дивидендами и налогами) за первые 2 мес. 2024 = +5,84%

✔️ Динамика моего портфеля относительно индекса за первые 2 мес. 2024 = +7,04% (за январь опережение было = +1,84%)

Я скорректировал результаты за январь и изменил метод подсчета доходности. Я использовал ранее метод XIRR, но он немного (на пару процентов) завышает фактическую доходность, поэтому я буду использовать другой, наиболее точный способ учета доходности – модифицированный метод Дитца.

Моя цель: заработать на 10 пп. больше, чем дает рыночный индекс с дивидендами, по итогам года. Получится больше – хорошо, при этом обогнать индекс, тем более на 10 пп. — непросто. Начало года отличное, я доволен.

Вот мои 15 позиций в российских ценных бумагах (по ссылкам самые свежие новые обзоры, в каждом обзоре — обоснование справедливой цены, прогноз по прибыли на 2024 год и прогноз дивидендов) и на диаграмме вы можете увидеть их доли в портфеле.

( Читать дальше )

Блог им. VladProDengi |Башнефть выпустила слабый отчет за 2023 год. Какие будут дивиденды и что делать с акциями?

- 22 февраля 2024, 16:26

- |

Отчет за 4-й квартал – слабый с точки зрения прибыли, как и у Роснефти, но в отличие от акций Роснефти – в Башнефти рынок заложил высокие дивиденды (до 300 руб. на акцию) в котировки, поэтому мы увидели снижение акций.

ℹ️ Финансовые результаты

✔️ Выручка за 2023 год = 1 031,8 млрд руб.

✔️ Выручка за 4 кв. 2023 года = 304 млрд руб. (за 3 кв. было 314 млрд руб., то есть выручка не снизилась — это не причина снижения прибыли)

✔️ Прибыль за 2023 год = 177,4 млрд руб.

❌ Прибыль за 4 кв. 2023 года = 26,4 млрд руб. (мало! в 3-м квартале было 76,7 млрд руб.)

Прибыль снизилась из-за роста расходов:

• производственные и операционные расходы выросли на 10 млрд руб. в сравнении с 3-м кварталом (с 24,6 до 34,6 млрд руб.)

• прочие расходы (в них входят транспортные и прочие коммерческие расходы, экспортная пошлина, общехозяйственные и административные расходы, затраты, связанные с разведкой запасов нефти и газа) выросли на 34,6 млрд руб. (с 113,6 млрд руб. до 148,3 млрд руб.)

( Читать дальше )

Блог им. VladProDengi |Обзор Лукойла. Какими будут годовая прибыль и дивиденды?

- 05 февраля 2024, 02:51

- |

🔖 Лукойл все еще достоин…

Быть в портфеле каждого российского инвестора

Обещал сделать апдейт по нефтяным компаниям России в преддверии отчетов за 2023 год. Выполняю обещание — начинаем с Лукойла.

В последнее время по компании вышли 2 новости — и обе не очень хорошие:

1️⃣ Поломка установки каталитического крекинга на Нижегородском НПЗ. По данным Коммерсанта, ее запуск позволил заводу дополнительно выпускать 1,4 млн т бензина, свыше 400 тыс. т дизельного топлива и 150 тыс. тонн пропилена в год, то есть около 2 млн т. нефтепродуктов (или около 3% от общего объема, да – премиальных, более дорогих, но 3%). Вице-премьер Александр Новак заявил, что ремонт займет месяц-полтора.

2️⃣ В субботу 3 февраля был атакован волгоградский НПЗ Лукойла, НО по информации от компании, завод после того, как пожар был потушен, работает в штатном режиме.

Обе новости касаются переработки нефти, поэтому коротко расскажу про переработку компании. Лукойл в 2022 году переработал 70,1 млн т, а добыл 85 млн т., то есть компания могла перерабатывать более 80% добываемой нефти (сейчас чуть меньше). Это много, у Роснефти, например, уровень переработки — около 50%.

( Читать дальше )

Блог им. VladProDengi |Какие российские акции показали лучшую доходность в январе?

- 04 февраля 2024, 14:17

- |

Всем привет!

Я делился с вами статистикой по всему своему портфелю в январе: t.me/Vlad_pro_dengi/732 (переходите, здесь свежий состав портфеля и обзоры на каждую из компаний в нем)

Теперь проверил динамику конкретных активов через Trading View за месяц, интересно смотреть не только, насколько вырос весь портфель, но и кто показал себя лучше среднего по рынку – и здесь хорошо себя показали металлурги, Совкомбанк, а также несколько моих крупных позиций – Ростелеком, Транснефть, X5 и Лукойл. Удивило то, что Сбер в январе был хуже рынка.

Рынок: индекс iMOEX +3,67%

✔️ Лучше рынка с 1 по 31 января:

• Северсталь +17,49%

• Совкомбанк +12,41%

• ММК +11,97%

• Ростелеком +10,65%

• Лента (взял в конце месяца) +10,05%

• Транснефть +8,45%

• X5 +7,62%

• Лукойл +5,51%

• Магнит +5,57% (-0,07% динамика акций, +5,64% дивиденды)

• Инарктика (взял в середине месяца) +3,81%

❌ Хуже рынка с 1 по 31 января 2024 года:

( Читать дальше )

Блог им. VladProDengi |Как я обогнал рынок в 2 раза в январе? Обзор портфеля на 31.01.2024

- 01 февраля 2024, 00:10

- |

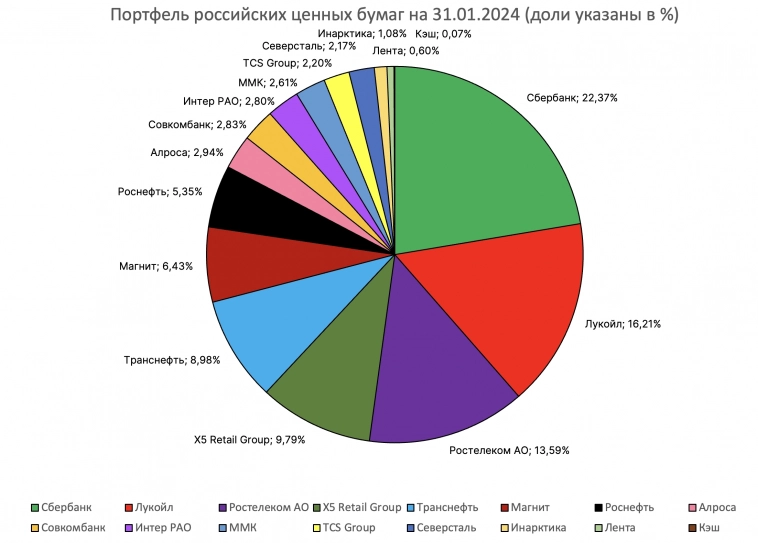

➡️ Мой портфель российских ценных бумаг на 31.01.2024

Я обогнал индекс практически в 2 раза за январь

Динамика моего портфеля за январь = +8,56%

Динамика индекса MCFTRR* за январь = +4,49%

*MCFTRR – это iMOEX с учетом дивидендов и налогов

Динамика портфеля относительно индекса за январь = +4,07%

Январь для меня шикарный, в пересчете на год доходность 100+ %, посмотрим, что будет дальше.

Моя цель: заработать на 10% больше, чем дает рыночный индекс с дивидендами, по итогам года. Получится больше – хорошо. При этом, такая цель труднодостижимая.

Вот мои 15 позиций в российских ценных бумагах (по ссылкам самые свежие обзоры) и на диаграмме вы можете увидеть их доли в портфеле.

1) Сбер (средняя = 171,1, целевая = 339): t.me/Vlad_pro_dengi/699

2) Лукойл (средняя = 6 411,8, справедливая = 8 400): t.me/Vlad_pro_dengi/688

3) Ростелеком АО (средняя = 75,2, справедливая = 115): t.me/Vlad_pro_dengi/700

( Читать дальше )

Блог им. VladProDengi |Акции нефтяников могут подрасти - фундаментальная причина есть

- 26 января 2024, 12:08

- |

Brent уже 82,12 $ за баррель, но важнее не это – а цены на российский сорт нефти Urals. Спотовый контракт на бочку Urals уже торгуется по 71,52 $ за баррель(причем с 22 января произошел рост на 10 $). Я не до конца понимаю причину такого быстрого роста бочки Urals в цене, поэтому если кто в курсе – напишите в комментариях. Мое предположение – могли сказаться атаки дронов на НПЗ Новатэка в Усть-Луге, которые как раз были 21 января, но это не факт.

Факт же в том, что цена бочки Urals в рублях сейчас 6 392 руб. И это много!

71,52 (Urals) * 89,37 (доллар) = 6 392 руб.

Это очень близко к той цене, которая заложена в бюджет РФ на 2024 год — 6 424 руб. за баррель (71,3$ за баррель, курс доллара 90,1).

Вот мои обзоры нефтяников и прогнозы на ним на 2024 год при цене Urals в 6 000 руб. за бочку.

Обзор Лукойла (справедливая цена = 8 400 руб.): t.me/Vlad_pro_dengi/573

Обзор Роснефти (справедливая цена = 680 руб.): t.me/Vlad_pro_dengi/613

( Читать дальше )

Блог им. VladProDengi |Лукойл закрыл дивгэп за 16 торговых дней. Почему?

- 10 января 2024, 04:05

- |

Напомню, что дивидендная отсечка была 14 декабря

Лукойл заплатил 447 руб. дивидендами на 1 акцию, на момент отсечки доходность составила 6,46%. Это были дивиденды за 1-е полугодие 2023 года, Лукойл выплатил 51,5% от ЧП. Такое быстрое закрытие дивидендного гэпа показывает силу акций.

Я держу Лукойл, потому что ожидаю высокую чистую прибыль за 2-е полугодие 2023 года. Лукойл за 1-е полугодие заработал 564 млрд руб. По моей консервативной оценке, годовая прибыль компании превысит 1 200 млрд руб.

💸 Дивиденды

Эта рекордная годовая прибыль – база для дивидендов за 2-е полугодие, которые Лукойл выплатит нам с вами в мае-июне. При прибыли в 1 200 млрд руб. и сохранении того же % прибыли, который пошел на дивиденды в 1-м полугодие 2023 года, дивиденды составят 500 руб. на 1 акцию (7,2%).

НО – это минимум. Если Лукойл отправит 70% прибыли на дивиденды (в 2021 году он отправлял 74%) от прибыли в 1 300 млрд руб., то дивиденды могут составить до 950 руб. на 1 акцию (13,8%). Вот этот сценарий рынок как раз не закладывает в текущие цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс