Блог им. VladProDengi |Чем мне НЕ понравился отчет Роснефти?

- 24 марта 2025, 18:16

- |

В начале января делал большой обзор нефтяного сектора и объяснял, почему НЕ держу нефтяные компании в портфеле:

t.me/Vlad_pro_dengi/1434

С того момента все нефтяники были хуже рынка.

Вот отчиталась Роснефть, рассказываю, что меня смутило в отчете.

Чистая прибыль 2024 = 1 084 млрд руб. (2023 = 1 267 млрд руб.)

Хорошо, действительно, переоценка отложенных налоговых обязательств забрала 144 млрд руб. в 3 и 4 кварталах. Можно еще вспомнить про переоценку валютного долга в строке «прочие расходы».

НО основные проблемы-то выше по отчету, и они особенно заметны в 3 и 4 кварталах.

❌ Операционная прибыль в 3 кв. 2024 = 446 млрд руб.

❌ Операционная прибыль в 4 кв. 2024 = 456 млрд руб.

Операционная прибыль Роснефти на уровне 1 кв. 2023 года, когда цена нефти в рублях была 4 090 руб. за бочку, в 3 и 4 кв. она была сильно выше (6 621 и 6 861 руб. за баррель).

Мы не видим полной версии отчета, поэтому допускаю, что были разовые списания / обесценения, НО выглядит не очень, особенно с учетом снижения и нефти, и доллара в 1-м кв. 2025 года.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. VladProDengi |🔥 Т-Технологии представили хороший отчет и ждут рекордную прибыль в 2025 году!

- 24 марта 2025, 14:54

- |

Моя идея в акциях Т-Технологий принесла более 60% прибыли, вот тут публично о ней писал . Стоит ли держать акции дальше?

Теперь к отчету.

✔️ Чистая прибыль 2024 = 122,2 млрд руб. (2023 = 80,5 млрд руб.)

✔️ Чистая прибыль 4 кв. 2024 = 38,7 млрд руб.

✔️ ROE 4 кв. = 30,3%

Есть нюансы, связанные с тем, что в 4 кв. были разовые факторы, как в плюс, так и в минус – например, 6,5 млрд руб. получили от продажи актива в прочих доходах; 4 млрд руб., наоборот, было единовременное списание. Я бы сказал, что скорректированная квартальная прибыль находится в диапазоне 35-36 млрд руб.

❗️Мой прогноз по прибыли 2025 года = 171,5 млрд руб.

Менеджмент настроен позитивно на 2025 год — рассчитывают показать ROE выше 30%+, называют такой прогноз консервативным. ROE 30%+ подразумевает прибыль выше 170 млрд руб. в 2025 году.

💸 Дивиденды

Компания объявила дивиденды 32 руб. на 1 акцию, доходность 0,9%. Выплата составляет 22% от чистой прибыли за 4 кв.

( Читать дальше )

Блог им. VladProDengi |X5 заплатит РЕКОРДНЫЕ 1 200 руб. дивидендов в 2025 году?! Почему?

- 22 марта 2025, 11:34

- |

X5 представила отчет за 2024 год (нормально, при этом, несколько хуже моих ожиданий) и объявила дивиденды 648 руб. на акцию, доходность 17,8%.

Кроме того, X5 опубликовала дивидендную политику, согласно которой показатель Net Debt / EBITDA на конец года должен быть в диапазоне 1,2 — 1,4.

Чтобы туда попасть, в 2025 году нужно произвести еще одну выплату дивидендов. По моим расчетам, 542 руб. на 1 акцию.

💸Итого, в 2025 году дивиденды могут быть 1 190 руб. на 1 акцию или 32,7%, если компания исполнит дивидендную политику.

Как к этому относиться, пока не определился, потому что вместо растущей прибыли получим ее флэт на 2 года из-за роста стоимости обслуживания долга.

Обновленные справедливая стоимость акций X5 и взгляд на компанию будут в презентации моего портфеля по итогам марта 🤝

P.S. Порадовало в отчете, что акции у нерезидентов еще не выкуплены, НО дивиденды на них УЖЕ не платят.

Обзор X5 до старта торгов был тут: t.me/Vlad_pro_dengi/1431. Поздравляю всех, кто вовремя прочитал, и заработал.

( Читать дальше )

Блог им. VladProDengi |Отчет ВК - тихий ужас. Почему допка не поможет бизнесу?

- 20 марта 2025, 12:00

- |

Посмотрел отчет ВК — тихий ужас.

Дополнительная эмиссия на 115 млрд руб., которая размоет акционеров в 2,5 раза, не поможет ВК. Потому что проблемы компании не только в долге, но и ВЫШЕ по отчету.

ВК операционно-убыточен (реальный операционный убыток 33 млрд в год). Гаси — не гаси долг, все равно нужно разбираться с эффективностью основного бизнеса.

Предупреждал вас уже с десяток раз по ВК, последний раз после нездорового роста акций до 350 руб. — 15 января: t.me/Vlad_pro_dengi/1441

Надеюсь, что помог сохранить деньги 🤝

Акции могут быть оторваны от фундаментала, иногда это может быть длительно, НО итог всегда один.

Подпишитесь на мой канал, чтобы читать качественные обзоры по российскому рынку!

Блог им. VladProDengi |📣 Инарктика представила хороший отчет, НО есть нюансы!

- 19 марта 2025, 22:35

- |

Я с интересом слежу за Инарктикой, мне нравится качественная бизнес-модель, высокая рентабельность, хорошая конверсия EBITDA в FCF, проекты по росту и развитию. Поэтому она периодически попадает в мой портфель.

Операционный отчет Инарктики разбирал тут: t.me/Vlad_pro_dengi/1466

Вчера компания опубликовала финансовый отчет за 2024 год, разбираю результаты для вас.

✔️❌ Выручка 2024 = 31,55 млрд руб. (+10,7% г/г)

1 пол. = 18,27 млрд руб.

❌ 2 пол. = 13,28 млрд руб.

Напоминаю, что у Инарктики был мор рыбы в 1 пол. 2024 года, поэтому объем продаж во 2 пол. 2024 года был значительно ниже, чем в 1 пол. (9,4 тыс. тонн против 16,3 тыс. тонн). Частично это было компенсировано ростом цен на 26% во 2 пол. 2024 года.

Чистая прибыль 2024 = 7,76 млрд руб. (в 2023 = 15,47 млрд руб.)

1 пол. = -1,42 млрд руб.

2 пол. = 9,18 млрд руб.

✔️Скор. чистая прибыль 2024 = 12,6 млрд руб. (в 2023 = 10,77 млрд руб.)

1 пол. = 7,98 млрд руб.

❌ 2 пол. = 4,62 млрд руб.

У Инарктики важно корректировать прибыль — как минимум, на переоценку биологических активов. Я корректирую прибыль также на прочие доходы и расходы, потому что там, в основном, разовые статьи, и курсовые разницы.

( Читать дальше )

Блог им. VladProDengi |Интер РАО объявил дивиденды! Стоит ли покупать акции?

- 19 марта 2025, 14:24

- |

Совет директоров Интер РАО принял решение о рекордных дивидендах для компании. Разбираю перспективы акций.

Дивиденды на 1 акцию: 0,353756516888506 руб.

Дивидендная доходность: 9,4%

Дата отсечки: 9 июня 2025 года

Дивиденды Интер РАО на уровне моих ожиданий (25% от прибыли), которыми делился с вами вот тут: t.me/Vlad_pro_dengi/1533

❗️В кейсе Интер РАО важно помнить, что генерация — отрасль с высокими капитальными затратами с низкой отдачей. Да, у Интер РАО денежная подушка 512,2 млрд руб., при этом есть большие планы по капитальным затратам:

• Новоленская ТЭС - 257 млрд руб. (2028 год запуска);

• Строительство 2-х новых блоков на Харанорской ГРЭС - 177 млрд руб. (2029 год запуска);

• Каширская станция - 92 млрд руб. (2028 год запуска);

• Поддерживающий капекс – около 50 млрд ежегодно.

Поэтому, на мой взгляд, не стоит оценивать компанию через деньги на балансе. Это ловушка стоимости, эти деньги могут легко уйти в проекты с низкой отдачей.

( Читать дальше )

Блог им. VladProDengi |📈 Обзор Совкомбанка — впереди рекордная прибыль! Почему?

- 17 марта 2025, 10:27

- |

Вчера разбирал для вас результаты Ренессанс-Страхования: t.me/Vlad_pro_dengi/1552

Сегодня разбираю результаты Совкомбанка.

✔️ Чистая прибыль 2024 = 77,2 млрд руб. (из них относится к акционерам 75,6 млрд руб.); годом ранее 94,1 млрд руб.

✔️ROE 2024 = 25,5%;

Совкомбанк говорит, что 76 млрд руб. прибыли – от регулярной деятельности, 1 млрд руб. прибыли – от нерегулярной деятельности. Здесь у меня есть сомнения.

Вот нерегулярные статьи (на мой взгляд), которые есть в отчете:

+ 18,3 млрд руб. – Совкомбанк получил от выгодной покупки Хоум Банка;

+ 4,7 млрд руб. – прибыль от урегулирования финансовых обязательств с Роснано;

+ 21,5 млрд руб. — чистая прибыль по операциям с валютой, драгоценными металлами и производными финансовыми инструментами (большая часть которой – курсовые разницы);

— 4,9 млрд руб. – убыток от переоценки активов;

— 5,3 млрд руб. – резервы 1-го дня по Хоум Банку;

( Читать дальше )

Блог им. VladProDengi |Ренессанс Страхование ждут два лучших года в истории. Стоит ли покупать акции?

- 15 марта 2025, 22:15

- |

Главный вопрос для инвесторов — а что потом? Рассказываю!

Ренессанс отчитался за 2024 год.

✔️ Страховые премии 2024 = 169,7 млрд руб. (+37,5%), сильный рост основного бизнеса.

✔️ Страхование жизни 2024 = 96,5 млрд руб. (+61,4%)

✔️ Другие виды страхования 2024 (авто, ДМС и т.д.) = 73,3 млрд руб. (+15,2%)

Страховые компании зарабатывают на инвестиционном портфеле. Портфель Ренессанса вырос в 2024 году со 182 до 235 млрд руб. (30 из них принесли сделки по покупке Райф Лайф и ВСК Лайф).

( Читать дальше )

Блог им. VladProDengi |💯 Разумная диверсификация – один из ключей к хорошим результатам

- 11 марта 2025, 21:09

- |

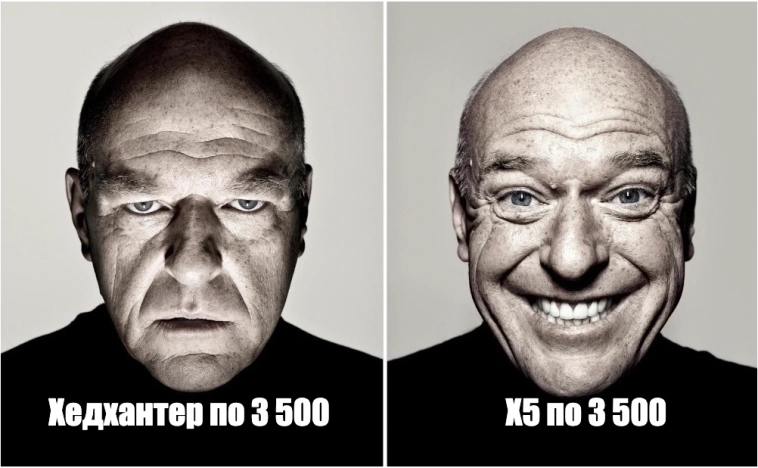

Первая позиция в моем портфеле (Хедхантер) пока выглядит хуже рынка, НО несмотря на это и мой портфель и наши с вами стратегии автоследования в первые 10 дней марта опережают индекс Мосбиржи полной доходности на 1-1,5 пп.

Причина как раз в диверсификации — портфель драйвят X5 и финансовый сектор, который растет быстрее рынка на ожиданиях снижения ключевой ставки.

X5 подбирается к историческому максимуму, при этом компания только сегодня стала чуть дороже Ленты по P/E за вычетом накопленного дивиденда. X5 стоит 5,39 прибылей за вычетом разового дивиденда, Лента — 5,37, Магнит 5,64. На мой взгляд, наш ритейл все еще недорогой относительно истории своей оценки.

Подпишитесь на мой канал, чтобы читать качественную аналитику по российскому рынку 🤝

Блог им. VladProDengi |Мосбиржа показала рекордную прибыль, НО отчет неприятно удивил. Почему?

- 11 марта 2025, 11:47

- |

Разбираю отчет Мосбиржи для вас.

✔️ Чистая прибыль 2024, млрд руб. = 79,2 (в 2023 = 60,8); напомню, что целевой уровень по прибыли Мосбиржи на 2028 год был = 65 млрд руб.

1 кв. = 19,3

2 кв. = 19,5

3 кв. = 23

4 кв. = 17,4

✔️ Чистые процентные доходы 2024, в млрд руб. = 82,4 (рост на 62% г/г)

1 кв. = 19,9

2 кв. = 23,2

3 кв. = 22,4

❌ 4 кв. = 16,8

❗️Снижение процентных доходов в 4-м квартале — главная неожиданность

Напомню, что ЦБ повысил ставку до 21% 25 октября 2024 года. Таким образом, Мосбиржа должна была получить наиболее высокие процентные доходы в 4 кв., НО не вышло. Проблема, насколько я понял, в снижении клиентских остатков на счетах биржи, на которые она получает проценты. По моим расчетам, они составляют около 330 млрд руб., при том, что на начало года были около 500 млрд руб.

Цифру в 330 млрд руб. я возьму для расчетов процентов за 2025 год.

✔️ Комиссионные доходы, в млрд руб. = 63 (рост на 20,6% г/г)

1 кв. = 14,5

2 кв. = 15,5

3 кв. = 14,9

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс