Блог им. VladimirKiselev |Какие дивиденды ждать от Лукойл?

- 25 ноября 2021, 13:12

- |

Второй нефтедобытчик России Лукойл является стабильным участником дивидендных портфелей многих инвесторов. Компания всегда зарабатывала много кэша, имела низкую долговую нагрузку и стабильно платила дивиденды даже в непростые времена. Каких выплат от компании можно ожидать в будущем?

1. Фокус на последнем отчете. Он отличный. Выручка Лукойл в III квартале 2021 года выросла на 78% в годовом выражении. Чистая прибыль утроилась. Свободный денежный поток для расчета дивидендов составил ₽214 млрд.

Компания платит акционерам 100% от свободного денежного потока, поэтому уже можно подсчитать, что инвесторы заработали за III квартал дивиденд на акцию в ₽309 с текущей доходностью в 4,5%.

2. Инвесторов Лукойл ждет двузначная дивидендная доходность в 2022 году. При текущих ценах на нефть компания заработает около ₽700 млрд свободного денежного потока, что позволит заплатить ₽1070 дивидендов на акцию с текущей доходностью под 16%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. VladimirKiselev |Кто бы мог подумать, что Apple сможет получить от пандемии примерно столько же, сколько Zoom и больше Netflix?

- 24 ноября 2021, 12:15

- |

Ни одна компания не была приспособлена к пандемии лучше, чем Zoom. Когда все перешли на работу и обучение из дома, спрос на услуги видеоконференцсвязи резко вырос.

В прошлом финансовом году выручка Zoom выросла в 4 раза. В первые 10 месяцев пандемии акции выросли почти в 6 раз. Но те славные дни остались в прошлом.

«Представьте, что идет война и Lockheed Martin получает множество военных заказов. Когда война пройдет, очевидно, что компании придется сократить масштабы производства. Ценность бизнеса также упадет. Похожую аналогию можно провести с эпохой пандемии и Zoom. Если горизонт 3 года, то вложение выглядит слишком рискованным.» — заметка Bastion о компании год назад.

В последнем квартале Zoom увеличила выручку на 35%, что все еще выглядит солидным темпом роста. Но этого недостаточно, чтобы оправдать прошлогодний мультипликатор P/S в 90x. Акции с пиков потеряли уже более 60%. P/S снизился до 16x.

( Читать дальше )

Блог им. VladimirKiselev |🤖Teradyne - интересная акция роста в технологическом секторе

- 23 ноября 2021, 08:36

- |

Просматривая кандидатов в портфель по активной стратегии, нашел акцию Teradyne с очень высоким рейтингом. Что интересного известно о бизнесе компании?

1. Teradyne занимается созданием продукции для тестирования качества полупроводников. На сегмент приходится около 70% выручки. Крупнейший клиент — Taiwan Semiconductor Manufacturing, который выпускает чипы для Apple. На него приходится 15% доходов Teradyne.

Чем больше сложной электроники требуется людям, тем выше спрос на чипы и, соответственно, тем больше доходы Teradyne от тестирования. В прошлом году выручка компании выросла на 36%. В 2021 году рост замедлится до 18%, но результат все равно можно считать очень хорошим.

В презентациях менеджмент более скромно оценивает долгосрочный потенциал рынка тестирования, ограничиваясь прогнозами роста на 4-8% в год до 2024 года.

2. Скрытый потенциал находится в секторе создания промышленных роботов. Несколько лет назад Teradyne начала постепенную трансформацию и диверсификацию бизнеса.

( Читать дальше )

Блог им. VladimirKiselev |Ростелеком впервые за несколько лет повысит дивиденды. А откуда деньги?

- 19 ноября 2021, 09:25

- |

Ростелеком может увеличить дивиденды по итогам 2021 года с 5 до 6 рублей на акцию, заявил президент компании Михаил Осеевский. Ожидаемая дивидендная доходность по обыкновенным акциям в этом случае составит 6,5%. В рамках утвержденной стратегии до 2025 года дивидендные выплаты могут удвоиться.

Для компании, которая несколько лет не увеличивала выплаты акционерам, это выглядит хорошим сигналом. Так ли это? Наблюдения по Ростелекому:

1. После покупки контроля в Tele2 Ростелеком значительно изменился. Раньше это был стагнирующий бизнес, где снижение выручки от услуг стационарной телефонной связи компенсировалось небольшим ростом доходов от предоставления доступа в интернет и телевидения. C 2013 по 2019 годы общие доходы компании росли низким темпом менее 1% в год.

В 2019 году Ростелеком заплатил почти 140 млрд рублей кэшем и своими акциями, чтобы получить 100% владения мобильным оператором Tele2.

( Читать дальше )

Блог им. VladimirKiselev |Pfizer - все еще хорошая идея для дивидендного портфеля?

- 18 ноября 2021, 09:42

- |

Pfizer (#PFE) заявила, что ее новое лекарство от COVID-19 снижает риск госпитализации на 89%. Компания планирует получить разрешение на экстренное использование препарата паксловид и в следующем году продать 50 млн курсов.

За последний месяц акции Pfizer прибавили 20% и близки к обновлению исторических максимумов. Как повлияют продажи нового препарата на дивидендный профиль компании?

1. Судя по всему, паксловид будет самым эффективным лекарством от коронавируса. Из 389 пациентов, получавших препарат, госпитализированы были только трое (0,8%), ни один не умер. Из 385 пациентов, получавших плацебо, госпитализировано было 27 (7%), умерло 7 человек.

Результаты оказались гораздо лучше, чем у лекарства Merck, которое сокращало риск госпитализации лишь в два раза.

2. Данные исследований позволяют рассчитывать на то, что лекарство станет бестселлером. Администрация Байдена собирается закупить 10 миллионов курсов препарата для США. Контракт рассчитан на сумму более $5 млрд. То есть цена одного курса превышает $500.

( Читать дальше )

Блог им. VladimirKiselev |Почему растут цены на индейку?

- 16 ноября 2021, 13:35

- |

Теперь и в США знают, что такое инфляция. По официальным данным рост цен в октябре ускорился до рекордного за 30 лет уровня в 6,2%. Для многих продуктовых товаров показатель еще выше. Bank of America в обзоре отмечает, что за праздничную индейку ко Дню Благодарения в этом году придется заплатить почти на четверть больше, чем год назад.

Причины инфляции на индейку схожи с факторами роста цен на другие товары. Когда пандемия охватила страну в марте 2020 года, многие предприятия остановили деятельность, уволили сотрудников и сократили свои мощности по производству мяса.

Вернуть работников оказалось не так просто. Стимулирующие выплаты от правительства, финансируемые с помощью ФРС, привели к потере мотивации возвращаться на сложную работу. Крупнейший производитель индейки в США Butterball называет недостаток рабочей силы главной причиной дефицита на рынке.

Спрос на индейку остается хорошим. Во-первых, у людей есть деньги благодаря стимулам, которые раздает правительство. Во-вторых, американцы все еще много сидят дома и мало путешествуют. Перед Днем Благодарения это увеличивает спрос на индейку небольших размеров, которая сейчас находятся в наибольшем дефиците.

( Читать дальше )

Блог им. VladimirKiselev |💸Почему я скептичен к IPO СПб биржи

- 11 ноября 2021, 13:59

- |

Спб биржа — ведущий организатор торгов акциями иностранных компаний в России. Компания на этой неделе планирует разместить в ходе IPO 12,5% капитала и привлечь около $150 млн при оценке в $1,2-1,3 млрд. Какие сильные и слабые стороны нужно учитывать при оценке биржи?

1. Спб биржа это история отличного роста. Три года назад фондовый рынок существовал для узкой аудитории, а количество активных клиентов не превышало 200 тысяч человек.

Благодаря пандемии, росту рынков и агрессивному маркетингу от брокеров (в первую очередь от Тинькофф) за последние 1,5 года произошел настоящий прорыв. Количество счетов клиентов с начала 2020 года в России увеличилось почти в 3 раза до 14,8 млн. Число активных клиентов на Спб бирже выросло в 7 раз до 1,4 млн.

2. С ростом торговой активности увеличились доходы Спб биржи. Компания получает менее 0,002% от каждой сделки, но при среднем обороте в $1,2 млрд в день выручка выглядит солидной. За весь 2019 год доходы составили ₽0,5 млрд. Только за первое полугодие 2021 года показатель превысил ₽3 млрд.

( Читать дальше )

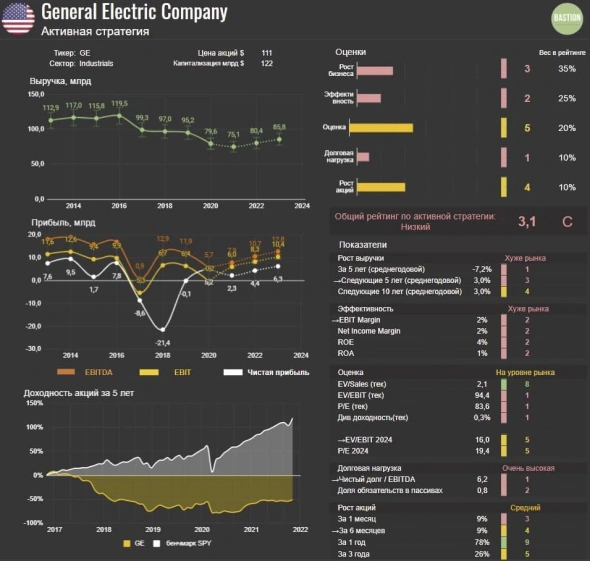

Блог им. VladimirKiselev |Раздел General Electric. Как поменяется бизнес компании?

- 10 ноября 2021, 11:50

- |

В 2000 году General Electric #GE была символом американской производственной мощи и самой дорогой компанией мира. Теперь бизнес превратился в неповоротливый конгломерат с большими долгами. Акции стоят почти на 80% дешевле, чем 20 лет назад.

Вчера стало известно, что General Electric фактически прекратит существование в прежнем виде, разделившись на три разных бизнеса. Трансформация похожа на ту, что сделала немецкая Siemens несколькими годами ранее.

1. В 2023 году General Electric выделит медицинское подразделение GE Healthcare. Оно занимается производством аппаратов МРТ и прочего медицинского оборудования. Текущая GE будет владеть 19,9% выделенной компании, которые потом продаст сторонним инвесторам.

До пандемии сегмент почти не рос, показывая близкие к нулевым темпы увеличения доходов. В 2020 году выручка упала на 10% до $18 млрд. По отраслевым мультипликаторам GE Healthcare можно оценить примерно в $55 млрд.

( Читать дальше )

Блог им. VladimirKiselev |Почему не удалось IPO владельца "Красное и Белое"?

- 09 ноября 2021, 16:26

- |

Mercury Retail Group — холдинговая компания сетей магазинов «Красное и белое» и «Бристоль» на этой неделе должна была разместить акции на Московской бирже под тикером #MRHL. Однако сегодня стало известно, что IPO отложено из-за «сложившихся рыночных условий». Проще говоря, компания не нашла достаточно инвесторов, которые бы согласились оценить ее в $12-13 млрд.

Что представляет бизнес компании и почему он оказался не так интересен инвесторам?

1. Компания является третьим ритейлером российского рынка по выручке. По объему продаж Mercury Retail Group примерно в 3 раза уступает X5 и Магниту, но по чистой прибыли отставание значительно меньше.

Бизнес владельца «Красного и Белого» и «Бристоля» более рентабельный. Со 100 рублей выручки лидеры рынка зарабатывают 2-3 рубля прибыли, а Mercury Retail Group почти 6 рублей.

2. Формат магазинов сети — алкогольный Ultra-convenience. Термином Ultra-convenience называют магазины у дома с небольшой площадью и узким ассортиментом. К сетям в таком формате относятся Вкусвилл, Фасоль и Ермолино.

( Читать дальше )

Блог им. VladimirKiselev |Почему крупнейшие автопроизводители могут потерять миллиарды на электромобилях

- 08 ноября 2021, 08:27

- |

Мировые автопроизводители решились на многомиллиардные инвестиции в производство электромобилей. Насколько эти вложения окажутся экономически обоснованными? Несколько наблюдений по мотивам статьи из журнала Barron’s .

1. Похоже, что переход на электромобили случится быстрее, чем планировалось. Успех продаж Tesla заставил в этом году всех крупнейших автопроизводителей запланировать большие расходы.

Ford объявил о плане по инвестициям на $11,4 млрд в заводы по производству батарей и электромобилей в Кентукки и Теннесси.

General Motors планирует потратить $35 млрд на электрификацию автомобилей к 2025 году. Крупнейший в мире производитель автомобилей Volkswagen, планирует построить шесть аккумуляторных заводов в Европе к 2030 году.

Доля в 20-30% новых электромобилей на рынке к 2030 году уже не выглядит фантастическим сценарием.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс