Блог им. VladimirKiselev |Самый сложный период Berkshire Hathaway Баффетта

- 05 марта 2021, 11:45

- |

Обратите внимание на доходность периода 1974-1975 годов. Сначала стоимость компании упала на 49% (!) при падении рынка на 26%, а в следующем году выросла всего на 2,5% при росте рынка на 37%.

Если рискуешь и выбираешь акции самостоятельно, то рано или поздно придется пережить период разгромного проигрыша. Продержаться помогает фундаментальный подход к инвестициям, то есть понимание, что на самом деле стоит за стоимостью акций.

В крайнем левом столбике показан прирост прибыли бизнесов, которыми владела Berkshire Hathaway на капитал компании. Если не смотреть на акции, а ориентироваться только на реальные показатели бизнеса, то падения нет. В 1974 году прирост составил 5,5%, в 1975 — почти 22%.

Со временем рынок переоценил портфель Berkshire. Акции компании Баффетта после неудачного периода опережали по доходности индекc S&P500 в течение 8 лет подряд.

Большинство торгующих по интуиции, слухам или на основе просмотра графиков не продержится на рынке больше 5 лет. Почему? Любая стратегия имеет дни поражений. В этот период инвестор обычно задается вопросом: «А стоит ли продолжать инвестирование после получения убытка?».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. VladimirKiselev |Инвесткомитет: Трансформация Sony. Добавлять ли акцию в портфели?

- 04 марта 2021, 12:40

- |

Судя по комментариям, большой интерес инвесторов вызывают акции японских компаний, недавно появившиеся на Московской и Санкт-Петербургской биржах. В обзоре мы разберем, что представляет из себя бизнес конгломерата Sony и подходят ли его акции для портфельных стратегий.

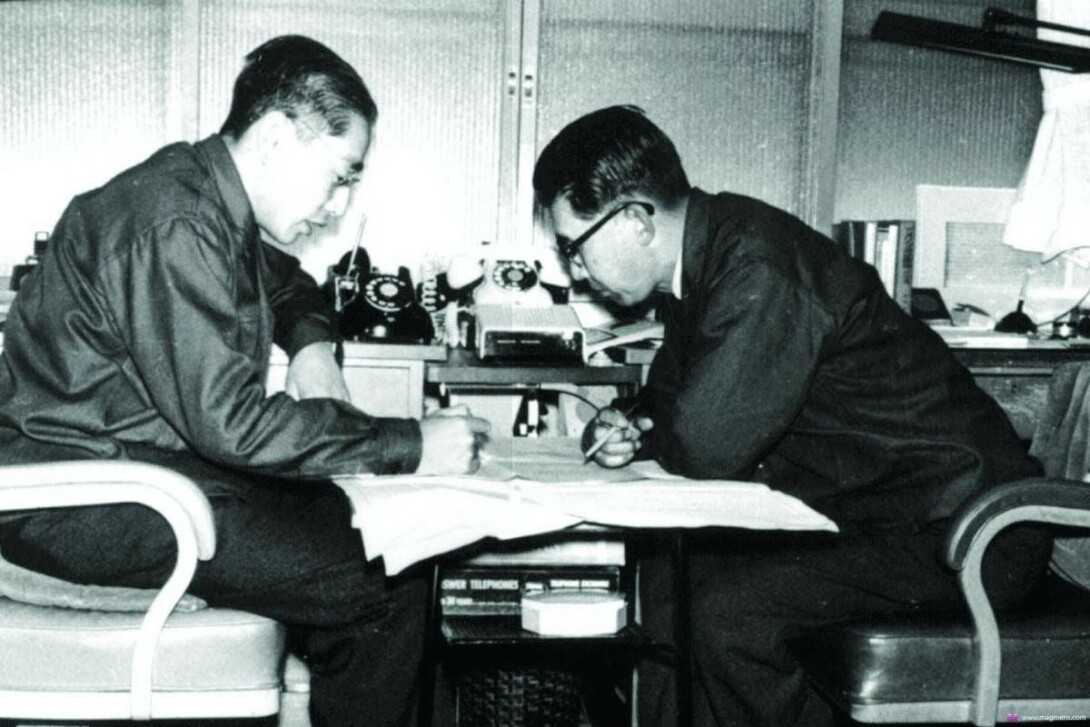

Sony была основана в 1946 году под именем «Токийская телекоммуникационно-промышленная компания». В 1958 году в связи с выходом на биржу произошла смена названия на более благозвучное «Sony». Оно стало результатом комбинации латинского слова sonus («звук») и английского sоnny, что на японском слэнге 50-х являлось обращением к молодому амбициозному человеку.

Основателями компании были физик по образованию Акио Марита и инженер Масару Ибука. Оба служили в японском флоте и после окончания Второй мировой войны инвестировали $500 в создание компании, которая будет придумывать новые технологии.

( Читать дальше )

Блог им. VladimirKiselev |Стоит ли Fix Price своих денег?

- 02 марта 2021, 12:05

- |

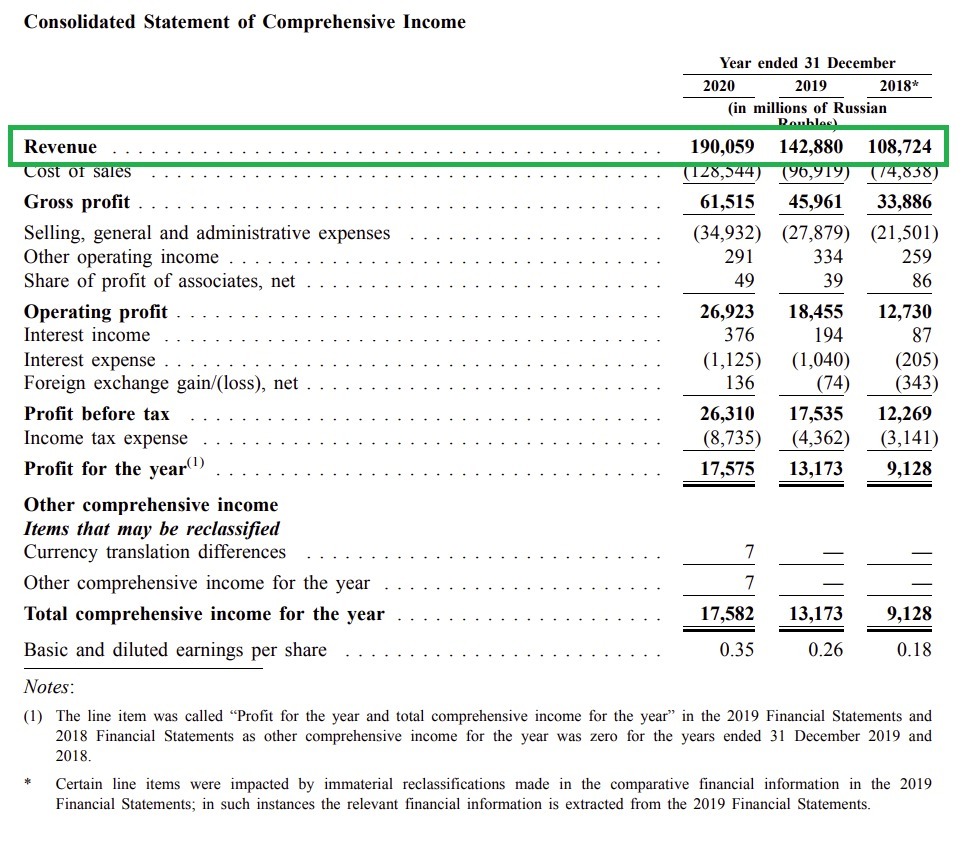

Fix Price объявила ценовой диапазон в рамках IPO на уровне от $8,75 до $9,75 за глобальную депозитарную расписку (GDR). Таким образом, капитализация сети дешевых товаров может составить $7,4-8,3 млрд. Как оценен Fix Pricе относительно других компаний торгового сектора?

Таких дорогих мультипликаторов в традиционном российском ритейле нет. При оценке в $8,3 млрд P/E и EV/EBITDA находятся на уровне более чем в 2 раза выше средних показателей для российского ритейла. С учетом отсутствия потенциала развития в интернете это выглядит еще более космической оценкой.

Компания продает историю роста. Выручка Fix Price за три года увеличилась с ₽62 млрд до ₽190 млрд, +206%. Среди торгующихся компаний традиционного сектора торговли РФ подобных показателей нет и близко. 91% роста выручки у М.Видео достигнуты лишь за счет покупки Эльдорадо.

Эффективность на высочайшем уровне. Маржа чистой прибыли в 9% в три раза выше средних показателей в ритейле. Некоторые знакомые аналитики не доверяют этим цифрам и указывают на историю Обуви России. Там тоже всегда были хорошие показатели по прибыли, но реальными денежными потоками они никогда не подтверждались.

( Читать дальше )

Блог им. VladimirKiselev |Bastion podcast #38: Самый большой пузырь в истории. Железные дороги в 19 веке

- 01 марта 2021, 12:45

- |

Массовые галлюцинации и самый большой финансовый пузырь в мировой истории. Так The Economist описывает манию на рынке железных дорог, случившуюся в 1840-е годы в Британии. На ней потеряли деньги Чарльз Дарвин, Шарлотта Бронте и множество новых инвесторов, которые пришли на рынок за легкими деньгами. Разбираемся, что привело к буму и какие уроки можно вынести инвестору из этой истории.

( Читать дальше )

Блог им. VladimirKiselev |Fix Price: что нужно знать перед IPO

- 19 февраля 2021, 09:45

- |

Что получает инвестор за эти деньги? Fix Price выделяется очень быстрыми темпами роста. Даже с учетом негативного эффекта вирусных ограничений выручка компании в 2020 году увеличилась на 33%, до ₽190 млрд. Для сравнения доходы у Х5 за период выросли на 14,3% до ₽1,97 трлн, у Магнита — на 13,5% до ₽1,55 трлн.

Компания растет как за счет увеличения выручки в уже открытых магазинах, так и за счет новых площадей. Сопоставимые продажи Fix Price в 2020 году выросли на 15,8%, у Х5 рост составил 5,5%, у Магнита — 7,4%. Сеть приросла на 655 магазинов, что стало рекордом и превысило показатели предыдущего года. Бизнес растет как вширь за счет увеличения площадей, так и вглубь за счет роста среднего чека.

( Читать дальше )

Блог им. VladimirKiselev |Индикатор оценки Баффетта

- 18 февраля 2021, 11:51

- |

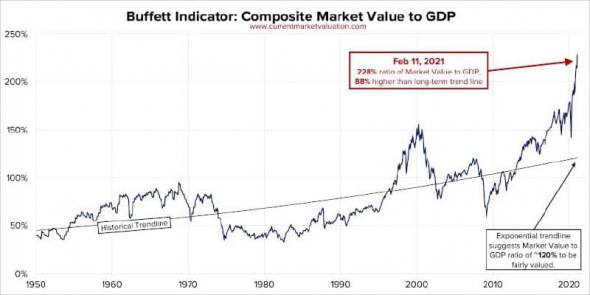

«Отношение капитализации рынка к ВВП — лучший индикатор оценки». 20 лет назад Уоррен Баффетт сказал такую фразу в интервью журналу Fortune, что дало название показателю «Индикатор Баффетта». В 2000 году он достиг рекордного уровня в 1,5x, после чего капитализация рынка упала на треть.

Текущий уровень индикатора:

— Капитализация рынка США: $49.5 трлн

— Оценка ВВП США: $21,7 трлн

— Индикатор Баффетта: $49.5 трлн/ $21,7 трлн = 2,28x

В 2021 году коэффициент превысил рекордные пики времен пузыря доткомов, что вызывает опасения в фундаментальной обоснованности тренда роста американских акций.

На этот раз все будет иначе? Многие аналитики говорят, что в росте коэффициента нет ничего страшного. Во-первых, фондовый рынок — не экономика. Состав ВВП по отраслям сильно отличается от состава индекса S&P500. Во-вторых, низкие ставки оправдывают более дорогие мультипликаторы у крупных технологических компаний роста.

( Читать дальше )

Блог им. VladimirKiselev |Cisco: скромный рост дивидендов после непростого года

- 17 февраля 2021, 10:25

- |

Производитель сетевого оборудования повысил квартальный дивиденд на 2,8%. Выплаты акционерам увеличена на 1 цент до $0,37 на акцию. Годовая дивидендная доходность составляет 3%, что выше среднего для американского рынка акций. Компания увеличивает дивиденды 10-й год подряд.

Выручка Cisco прекратила падение. Доходы компании по итогам январского квартала составили $11,9 млрд, столько же, сколько и за аналогичный период годом ранее. В предыдущем квартале снижение выручки достигало 9%.

Основной сегмент доходов — инфраструктурные платформы, куда входят продажи сетевых коммутаторов и маршрутизаторов. Он составляет более половины выручки. В период пандемии компании откладывали инфраструктурные расходы, что негативно сказалось на финансах Cisco. За прошлый год инфраструктурные заказы упали на 15%.

Второй по величине сегмент — услуги, куда входят сервисы дополнительной технической поддержки клиентов. Он составляет 27% выручки компании. В последнем квартале доходы от услуг увеличились на 2%, что можно считать умеренно-положительным результатом.

( Читать дальше )

Блог им. VladimirKiselev |Сокращение населения в РФ в 2020 году стало максимальным c 2005 года

- 09 февраля 2021, 10:47

- |

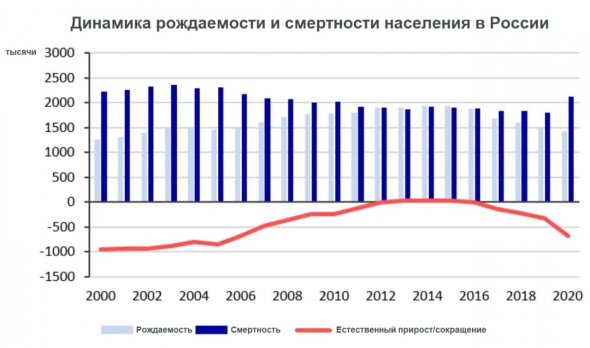

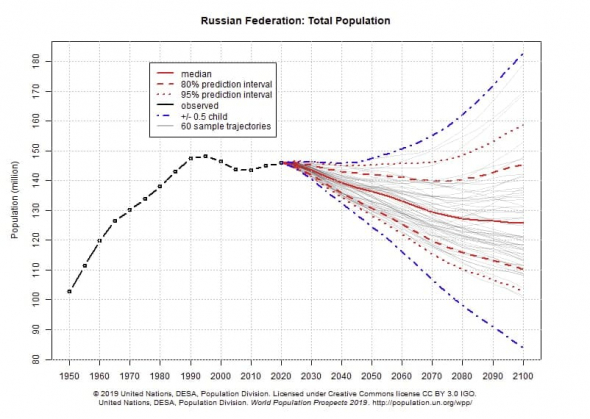

Число смертей превысило число рождений на 689 тысяч. На графике красная линия показывает, что это не только эффект пандемии, но и продолжение тренда на убыль, начавшегося в 2016 году.

Согласно медианному сценарию ООН, к концу 21 века население России сократится до 126 миллионов, -13% от текущего уровня.

( Читать дальше )

Блог им. VladimirKiselev |#37: Как коррупция влияет на доходность акций

- 08 февраля 2021, 10:31

- |

Есть ли связь между уровнем коррупции в стране и доходностью ее рынка акций. Как незаконное обогащение чиновников влияет на курс валют. Какую долю российских акций в портфеле должен выбрать инвестор. Может ли Газпром стоить $1 трлн. Разбираемся в очередном выпуске подкаста.

( Читать дальше )

Блог им. VladimirKiselev |Дивиденды ММК: в 2021 году должен быть рост

- 04 февраля 2021, 12:46

- |

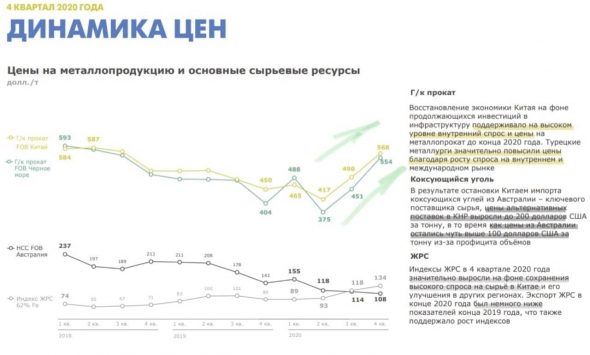

ММК рекомендовал дивиденд в ₽0,945 на акцию за IV квартал 2020 года. Текущая ДД=1,8%. Суммарно выплаты составят 114% от свободного денежного потока, что выше уровня дивидендной политики — 100% при коэффициенте Чистый долг/EBITDA<1. По итогам всего 2020 года дивиденды составили ₽3,94 на акцию, сократившись на 26%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс