Whispered

Вход в акции с защитой от внешних шоков

- 01 апреля 2020, 12:23

- |

Вы очень сильно верите в перспективную компанию. Можно ли войти в позицию по акциям этой компании так, чтобы внешние стрессы рынка не влияли на вашу доходность?

Мнение большинства подписчиков сошлось на том, что нельзя. Посмотреть результаты опроса можно здесь.

Ответ

Правильный ответ — можно.

Возможно хеджирование риска посредством встречной продажи срочных инструментов на акции. Например, при покупке Российских акций возможна продажа фьючерсов MXI, MIX и RI. Но этот метод ограничен из-за конечного срока существования фьючерсов. Также не всем доступен срочный рынок, да и разбираться во фьючерсах может быть лень.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

[Облигации] Есть два стула

- 30 марта 2020, 12:15

- |

Провели опрос по fixed income. Результаты оказались интересны.

Вопрос

На рынке есть две облигации с одинаковыми доходностями к погашению. Рынок в спокойствии без стрессов. Купоны, номинал, эмитент одинаковые. Первая облигация с погашением через 3 месяца. Вторая облигация с погашением через 3 года. Какая выгоднее?

( Читать дальше )

При каких событиях ETF резко растут или падают?

- 10 марта 2020, 17:53

- |

ETF в первую очередь зависят от макроэкономической среды, будь то курсы иностранных валют или состояние страновых экономик. Каждый кризис уникален и может по-своему влиять на каждый ETF.

Мы собрали все случаи сильных движений в каждом ETF и нашли основные причины подобных движений. При этом каждое резкое движение ETF может быть вызвано как ростом, так и падением сопутствующего макропараметра. Бывают ситуации, что падают даже долларовые ETF при росте самого доллара. Для некоторых ETF возможно наличие противоречащих логике движений макропараметров, что указывает на необходимость индивидуального анализа каждого кризисного случая.

События, сопровождающие движение ETF

( Читать дальше )

Очередной ETF VTBX на IMOEX

- 02 марта 2020, 17:50

- |

Стартовали торги паями нового ETF VTBX от ВТБ.

На сайте RUSETFs появилась страничка для нового фонда, где народ насобирал имеющиеся крупицы данных.

Из важного:

- 0,78% — комиссия

- Индекс - МосБиржи полной доходности

- Рекордное количество акций среди $SBMX, $RUSE, $FXRL

Других отличий не нашли.

ETF сломались!

- 01 марта 2020, 19:00

- |

Текущие цены ряда ETF сильно отличаются от стоимости чистых активов в расчете на один пай. Инвесторам в ETF стоит ждать значительных корректировок по своим позициям в начале следующей недели.

Прошлая неделя стала неожиданно волатильной для Московской Биржи, да и для мира в целом. Только за пятничную сессию РТС упал на -6.24%, а IMOEX на -4.48%. В соответствии с механизмом работы фондов стоимость пая должна была снижаться вслед за рынком.

При должном анализе наблюдаются неожиданности, последствия которых отразятся на наших портфелях буквально в первые дни следующей недели. У фондов появились сильные разрывы между динамикой биржевых цен пая и их СЧА на момент закрытия торгов на Московской Бирже. Ожидается, что подобные неэффективности закроются за пару дней в случае стабильного рынка.

Выше представлена выжимка по отклонениям доходности ETF от доходности их индексов и СЧА (INav). Доходность рассчитана по сравнению с ценами ровно месяц назад на 28 января 2020. Соответственно, за базовый период взят ровно один календарный месяц.

( Читать дальше )

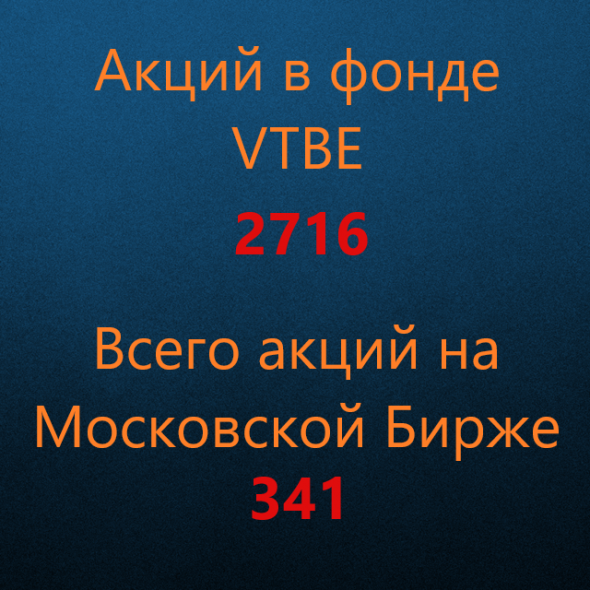

Фонд VTBE рекордсмен по количеству акций

- 20 февраля 2020, 16:19

- |

-Тот случай, когда очень много акций в портфеле.

ETF VTBE владеет 2716 акциями, что превышает все количество акций, обращаемых на Московской бирже MOEX практически в 8 раз.

Хотя данными акциями он владеет косвенно, через прокладку в виде другого ETF.

FXJP закрывается. Прощайте, японцы

- 14 февраля 2020, 12:37

- |

FXJP закрывается 17 февраля вместе с другими фондами FXAU и FXJP.

Фонд торговался со средней премией 0,205% с 16 августа до выхода новости о закрытии 16 января. После новости в стакане резко перестали стоять покупатели и продать можно было в основном только маркет-мейкеру с дисконтом в -0,133%.

Инвесторы заплатили треть процента, чтобы избавиться от внезапно закрытого долгосрочного фонда.

Несправедливая цена ETF

- 13 февраля 2020, 11:11

- |

Цена ETF порою ведет себя неожиданно, выстреливая совершенно внезапно то вверх, то вниз. Длинные свечи, наблюдаемые на графиках, всегда вызывает недоумение у долгосрочных инвесторов. Ведь нас уверяют, что биржевые фонды диверсифицированы и в меньшей степени подвержены рискам. Откуда же такие сильные разовые движения?

Бывают ситуации, что цена одного пая ETF на бирже может отклониться от реальной стоимости портфеля. Причин тому может быть множество и все они разные. Давайте разберем ряд случаев, которые могут приводить к недооценке ETF на бирже:

- На рынок пришел крупный игрок и очень быстро продает паи. Покупателей не хватает, после чего цена устремляется ниже.

- Инвесторы не очень доверяют данному фонду и предпочитают брать паи дешевле.

- Рынок испытывает какой-то стресс, соответственно все стремятся продать паи, но никто не хочет покупать.

( Читать дальше )

VTBM - новый etf на сделки РЕПО

- 20 января 2020, 18:42

- |

Основным индикативом являются сделки РЕПО. Комиссия составляет аж 0.5%, что для денежного рынка существенно. При доходности в 6% подобная комиссия будет забирать 8%(0.5/6) полученной доходности. И это не считаем комиссий брокера.

БПИФ задумывался как «короткий», но цепочка комиссий тут и там не оставляют фонду с громким названием «ликвидность» шансов на ликвидность в его же стакане.

Подробнее о фонде: https://rusetfs.com/etf/RU000A1014L8

теги блога Whispered

- AKNX

- AKSP

- DJ

- ETF

- ETF ММВБ

- finex

- Finex ETF

- FXAU

- FXCN

- FXDE

- FXGD

- FXIT

- FXJP

- FXKZ

- FXMM

- FXRB

- FXRL

- FXRU

- FXRW

- FXTB

- FXUK

- FXUS

- FXWO

- Gold

- GPBM

- GPBS

- IMOEX

- IT

- MOEX

- NASDAQ

- QUIK

- RUSB

- RUSE

- S&P

- SBCB

- SBER

- SBGB

- SBMX

- SBRB

- SBSP

- TEUR

- TRUR

- TUSD

- VTBB

- VTBE

- VTBM

- VTBU

- акции

- алкоголизм

- американский рынок

- банк

- БПИФ

- вклад

- ВТБ

- ВТБ Брокер

- Газпром

- депозит

- доверительное управление

- доход

- забавно

- ЗОЖ

- золото

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- инфляция

- квик

- корпоративные облигации

- Лукойл

- мобильный пост

- МосБиржа

- Недвижимость

- нефть

- Облигации

- Открытие

- офз

- ОФЗ облигации

- ПИФ

- ПИФы

- полюс

- Полюс золото

- Портфель

- райфайзен

- религия

- Россия

- РСПП

- Сбер

- сбербанк

- сентябрь

- ставки

- сша

- терминал

- Тинькофф

- Тинькофф Инвестиции

- фондовый рынок

- Фонды

- ЦБ

- ЦБ России

- шорт