Блог компании Mozgovik |Сбер в марте 2025г. + оперативный комментарий по действию с портфелем.

- 09 апреля 2025, 20:43

- |

Сбербанк представил финансовые результаты по РПБУ за март 2025 года. Чистая прибыль составила 137,2 млрд рублей, увеличившись за год на 7%. Рентабельность среднего за месяц капитала по цифрам из релиза получается 23%, Сбер сообщает о 21.5% (делает дополнительные корректировки).

Сбербанк остаётся на треке 130+ млрд прибыли в месяц. Менеджмент ставит цель увеличить прибыль относительно 2024 года, но рост будет, вероятно, в пределах 5%. На мой взгляд, повторение результата 2024 года уже будет позитивным событием.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Блог компании Mozgovik |Недельный срез: комментарий по ключевым событиям.

- 30 марта 2025, 21:42

- |

Добрый вечер! Краткий комментарий по ключевым событиям недели.

Прибыль (РСБУ) банков в феврале 2025 г.

ЦБ раскрыл финансовый результат (по РСБУ) российских банков в феврале 2025 года. Стоит отметить, что результат по РСБУ наименее репрезентативен в случае Совкомбанка, в МСФО будут совершенно другие цифры. МСФО с РСБУ близко у Сбербанка, БСП, МТС Банка.

За достаточностью капитала необходимо следить, т. к. подавляющее большинство банков, если перед ними встанет вопрос: наращивать портфель для поддержания рыночной доли или выплачивать дивиденды, — выберут первое Высокая вероятность дивидендов в БСП, Сбере, ТКС. ВТБ дивиденды не ждем, по МТС Банку уже писал неоднократно в прошлом, что оцениваю вероятность выплаты 50-50. Нужно следить за прибыльностью в ближайшие месяцы.

( Читать дальше )

Блог компании Mozgovik |Mozgovik Weekly. Важное за неделю.

- 15 февраля 2025, 22:00

- |

Сбербанк. Результаты по РПБУ за январь 2025 года

Сбербанк на неделе поделился финансовыми результатами (РПБУ) за январь. Банк придерживается лучших стандартов в раскрытии информации, публикуя оперативные показатели. Основные моменты представлены в таблице ниже. Из негативных тенденций я обращаю внимание на слабую динамику комиссионного дохода. Относительно января 2024 года рост всего на 2,6%.

Сбер остаётся на треке высокой рентабельности капитала. Стратегия Сбера до 2026 года предполагает ROE>22%.

( Читать дальше )

Блог им. altora |Таргет по Сберу

- 11 февраля 2025, 22:47

- |

( Читать дальше )

Блог им. altora |Апдейт взгляда по Сберу.

- 26 декабря 2024, 22:20

- |

( Читать дальше )

Блог компании Mozgovik |День инвестора Сбера. Смелый прогноз банка на 2025 год.

- 06 декабря 2024, 18:40

- |

Сбербанк провёл день инвестора, где подвел итоги первого года реализации стратегии 2026, поделился макроэкономическим прогнозом на 2025 год, актуализировал прогнозы по собственным ключевым финансовым метрикам.

В последние месяцы достаточно дискуссий о судьбе банковского сектора в следующем году. В целом отдельные банки в публичной и непубличной плоскости дают не самые плохие прогнозы на 2025 г. Для меня неплохой прогноз – это повторение результата 2024 года, либо просадка в пределах 10-15%. Центральный банк прогнозирует снижение чистой прибыли банковского сектора в 2025 году. Актуальные ожидания: 2.7-3.2 трлн руб. прибыли, против 3.5 трлн в текущем году.

Центральный банк считает, что наблюдаемый по банковскому сектору объём расходов на резервы не характеризует реального накопленного уровня риска, сохраняет прогноз по увеличению расходов на резервы в следующем году. Маржа находится на высоком уровне, позволяя банкам абсорбировать риски, оставаясь достаточно прибыльными. На слайде ниже цифры по всем банкам России.

( Читать дальше )

Блог компании Mozgovik |Анализ собственного портфеля. Подробный комментарий по позициям.

- 30 ноября 2024, 18:36

- |

Начать хочу с общего взгляда на оценку российского рынка. С точки зрения мультипликатора P/E индекс всегда выглядел достаточно дешевым не только относительно рынков развитых стран, но и развивающихся. Даже во времена относительно низкой доходности по безриску в российские активы всегда «зашивалась» специфическая политическая премия за риск. Я бы не ставил в текущих реалиях (как минимум, пока продолжается конфликт и сохраняется очень жёсткая дкп) на существенный рост мультипликатора P/E (при неизменности в меньшую сторону Е). На мой взгляд, для долгосрочных инвесторов акции, торгующиеся с высокой потенциальной доходностью — это благо. Главное, чтобы компании в портфеле генерировали денежный поток, который мы можем направить на реинвестиции. Я не заинтересован это делать по высоким мультипликаторам и под низкую потенциальную доходность.

( Читать дальше )

Блог им. altora |Сбер покупка.

- 25 ноября 2024, 22:34

- |

Блог им. altora |Сбербанк видение

- 31 октября 2024, 19:32

- |

( Читать дальше )

Блог им. altora |Сбербанк может оставаться очень прибыльным и в сценарии неглубокой рецессии

- 11 сентября 2024, 14:35

- |

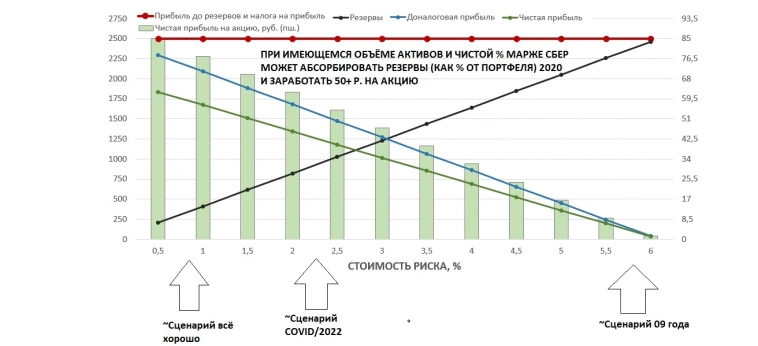

Сбербанк при текущем объёме активов может абсорбировать большие расходы на резервы (образца 2020 года, как % портфеля), оставаясь очень прибыльным.

У меня Сбер с лета 2022 года остаётся крупной позицией в портфеле. По 250р. за акцию банк торгуется в 0.75x pbv 2024. Это оценка, при которой не хочется продавать ROAE Сбера (20% 2017-2024 гг.). Как отметил в самом начале, в случае неглубокой рецессии и расходов на резервирование на уровне 2-2,5% портфеля, прибыль на акцию у Сбера будет не ниже 50 рублей. Получается P/E 5x относительно консервативного кризисного сценария, P/E 3.7x при уровне прибыльности на COR <1% (сценарий без кризиса). Плюс прибыль будет расти во временной перспективе за счёт органического увеличения активов на инфляцию+. Экстраполяция здесь — это хорошо!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс