Андрей Хохрин

Куда пойдет рубль? И что с дефолтами? Иволга поделится мнением(-ями) в прямом эфире 13 марта в 16.00

- 12 марта 2025, 15:39

- |

Андрей Хохрин и Марк Савиченко в прямом эфире PRObonds 13 марта в 16.00.

❗️❗️❗️К сожалению, эфир переносится на следующую неделю. У нас технический сбой, который не удалось оперативно устранить. Просим прощения!

На эфире обсудим:

— Падение (и уже не только) облигаций Борца и Электрорешений.

— Победы рубля.

— Доходности ВДО никак не уйдут ниже 30%.

Что-то забыли? Спрашивайте в комментариях и подключайтесь к эфиру завтра, 13 марта, в 16.00!

YOUTUBE

RUTUBE

ВК Видео

- комментировать

- Комментарии ( 2 )

15% в долларах. Сельхозэкспортер "Агро Зерно Юг", BB.ru. Первое долларовое размещение от Иволги!

- 12 марта 2025, 11:35

- |

Первый выпуск от Иволги с привязкой облигаций к доллару!

🌾 Экспортер сельхозпродукции ООО «Агро Зерно Юг»

— BB.ru*

— Сумма выпуска: $2 000 000

— Номинал 1 облигации: $10 (с расчетом в рублях)

— Купонный период: 30 дней

— Купон: 15% годовых в долларах

— Срок обращения / оферта put: 3,1 года / через 1 год

— Без амортизации

🌾 Размещение 18 — 20 марта

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций Агро Зерно Юг:

🌐 по ссылке: https://ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

PS. Предполагаем, что кредитный рейтинг Агро Зерно Юга может быть повышен в силу масштабирования бизнеса в 2024 году. Детали — в презентации и эфире с эмитентом.

( Читать дальше )

МФК Саммит. Рост прибыли в 2024 году - втрое. И намек на IPO

- 12 марта 2025, 09:42

- |

В начале недели коллеги из МФК Саммит провели вебинар для инвесторов. Вот ссылка: https://t.me/summit_investments/339

И приложили к нему подробную презентацию о динамике бизнеса. Приводим ее главные слайды 👆👇.

Выдачи за 2024 год выросли на треть, рабочий портфель микрозаймов на 36%, чистая прибыль – сразу втрое!

Позиция в облигациях МФК Саммит в нашем портфеле ВДО на текущей неделе увеличивается с 1% до 1,5% от активов.

И тут уместно упомянуть материал «Ведомостей»: видимо, с новыми выпусками облигаций мы Саммит теперь не ждем, ждать, видимо, нужно с IPO. Траектория движения и трансформации, в общем, предсказуемая.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 11 марта 2025 г.

- 11 марта 2025, 18:32

- |

Агро Зерно Юг: ответы на вопросы эмитентов перед новым облигационным выпуском

- 11 марта 2025, 15:43

- |

На прошлой неделе мы провели эфир с новым эмитентом ВДО — «Агро Зерно Юг». Компания является экспортёром сельскохозяйственной продукции и планирует разместить дебютный облигационный выпуск с привязкой к доллару. В дополнение к эфиру публикуем ответы на вопросы, которые не успели в достаточной степени обсудить на эфире:

1. Какие основные факторы, способствовавшие более чем двукратному росту торгового оборота компании в 2024 году?

Основной фактор – возможность привлекать оборотное финансирование. Компании удалось расширить круг банков-кредиторов, что позволило увеличить оборотный капитал. Это привело к росту оборота как в натуральном, так и в денежном выражении. Дальнейший рост также планируется за счёт увеличения оборотного финансирования.

2. Как компания планирует сохранить маржинальность бизнеса в условиях возможной конкуренции и изменения рыночной ситуации?

Большая часть бизнеса сосредоточена в продуктах переработки (отруби, жом и прочее), в данных сегментах компания занимает лидирующие позиции. Основные преимущества:

( Читать дальше )

Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29% | Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32%)

- 11 марта 2025, 09:39

- |

— На 13 марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

— На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Портфель Акции / Деньги (14,3% за 12 мес). Желание увеличивать вес денег

- 11 марта 2025, 06:53

- |

Доход портфеля PRObonds Акции / Деньги за последние 12 месяцев – 14,3%. Хуже депозита, но Индекс МосБиржи за то же время в минусе, -3,5% (если добавить дивиденды, вернется в плюс, на 5% за год).

В портфеле, как понятно из его названия и таблицы состава, часть в акциях, часть в деньгах. Сейчас больше акций (около 62% от активов, в конце февраля было 67%), меньше денег (~38%). Взвесим интерес к тому и другому.

Акции совершили зимний рывок, и сейчас стоят на 35% дороже, чем на минимуме 17 декабря. Заработать на росте, в основном, получилось. Однако на фондовом рынке не бывает последовательных траекторий. Зато бывают коррекции после бурного роста.

Деньги (в РЕПО с ЦК) приносят эффективные и даже стабильные 23% годовых. Снижение ключевой ставки подточит их доходность, но вряд ли быстро и существенно.

А еще портфель с начала года уже прибавил 7,5%. Вывод напрашивается сам собой. Точнее, желание: увеличивать вес денег.

Если Индекс МосБиржи пойдет ниже, это и произойдет. Сработает стоп-приказ от 28 февраля на очередную продажу акций. Целевое значение их веса в портфеле в этом состоянии фондового рынка – 50-55%. К цели мелкими шажками и идем.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 10 марта 2025 г.

- 10 марта 2025, 18:34

- |

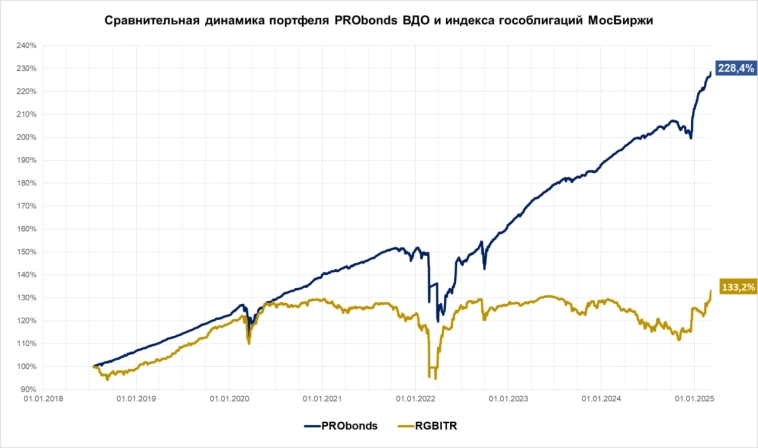

Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

- 10 марта 2025, 06:59

- |

Результативность публичного портфеля PRObonds ВДО увеличивается. За последние 12 месяцев она теперь 17,7%. А с 1 января по 7 марта 2025 портфель принес 7,5% в абсолютных величинах (или 41% в годовых).

Идет третий месяц года, и ожидание результата в 30% за весь наступивший год становится рабочим сценарием.

Сравним характеристики портфеля и рынка. Доходность всего портфеля к погашению 30,2% при сводном кредитном рейтинге «A-». В портфеле есть и облигации, и деньги в РЕПО с ЦК, в данном случае считаем всё вместе.

При этом средняя доходность облигаций рейтинга «A-» на сегодня – 27%. Портфель имеет премию к ней сразу 3,2%. Много, у нас такое бывает редко.

Средняя доходность только входящих в портфель облигаций (убираем деньги) – 32,4%. Наши облигации имеют сводный рейтинг «BBB». И здесь тоже премия, еще выше, 4,4%. Т. к. сам этот рейтинг дает сейчас 28%.

Или мы слишком хорошо отбираем бумаги. Или рынок слишком подался по доходностям вниз. Первое приятно, но не доказуемо, зато второе – фактор риска.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал