Андрей Хохрин

Рынки и прогнозы. Время рисков

- 26 января 2021, 07:43

- |

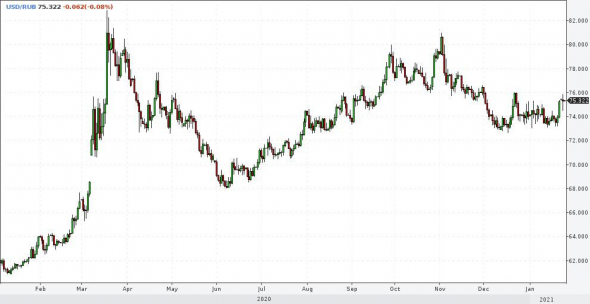

Неделей ранее высказывал опасения относительно рубля. Рубль после этого снизился, при этом опасения остались. Ожидаю еще большей его просадки. Можно долго рассуждать о причинах. А можно руководствоваться простым правилом: если то или иное рыночное движение воспринято участниками рынка спокойно, оно, скорее всего продолжится. Падение рубля в конце прошлой недели и его дальнейшее ослабление в начале наступившей принимается окружающими с указанным спокойствием. Возможно, 80 рублей за доллар в близкой перспективе не увидим, но направление движения пока в эту сторону.

Сам доллар остановил наступление на базовые валюты. Возможно, вовсе на какое-то время откатится вниз, пока идет обсуждение, а в дальнейшем и выделение госпомощи американским гражданам. Котировки доллара, думаю, уже учитывают и его эмиссию 2020 года, и новый пакет стимулирования потребления. Перспективный путь наименьшего сопротивления – долларовое укрепление.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

От вызова доктора до устройства на работу

- 25 января 2021, 18:27

- |

От вызова доктора до устройства на работу. Когда можешь «легким движением» потрясти и рынок, и его участников.

Без оценки.

Источник графика: moex.com

Подробности: https://www.kommersant.ru/doc/4661865?tg

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Cbonds: Онлайн-семинар «Размещение облигаций ГК «Обувь России» (запись эфира на YouTube-канале Cbonds)

- 22 января 2021, 10:54

- |

Привлечение денег через долговые инструменты для субъектов МСП становится сравнительно еще менее выгодным

- 22 января 2021, 09:45

- |

Источник: НКР

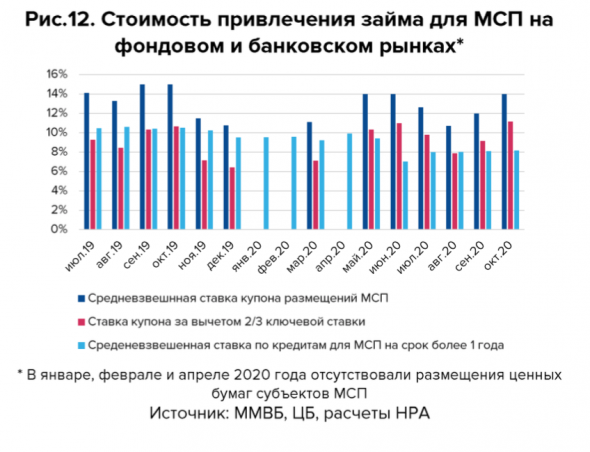

Кредит постепенно становится еще более выгодным с финансовой точки зрения для субъектов МСП, чем облигации, даже с учетом субсидии на купонные выплаты.

Ставка редко бывает решающим аргументом для привлечения денег на фондовом рынке, но постепенно рост разницы облигационных ставок на фондовом рынке и ставок по кредитам для МСП на срок более 1 года становится статистически значимым. Если летом 2019 года разница между ними в среднем составляла 4%, то к осени 2020 года она уже стала 6%. Государственная субсидия на выплату купона в размере 2/3 от ключевой ставки в 2019 году формировала преимущество по отношению к банковской ставке. Теперь же, даже с учетом этой субсидии, кредит на 3,5% выгодней средней облигационной ставки.

Меры поддержки субъектов МСП предусмотрены как на фондовом, так и на кредитном рынке. На последнем, справедливости ради, они гораздо существеннее и более эффективные. По льготной программе кредитов в 2020 году было предоставлено кредитов на сумму 900 млрд рублей, в этом году планируется предоставить еще 700 млрд. Помимо этого, предоставление права банкам не ухудшать качество ссуд позволило реструктурировать многие кредиты небольших предприятий. В сравнении с облигациями, по которым также возникают много сопутствующих трат и последующих обязательств, кредит выглядит как более простой способ привлечь деньги в бизнес даже если он уже достаточно крупный.

( Читать дальше )

И вновь про Банк России, неквалифицированных инвесторов и их ограничение

- 22 января 2021, 06:35

- |

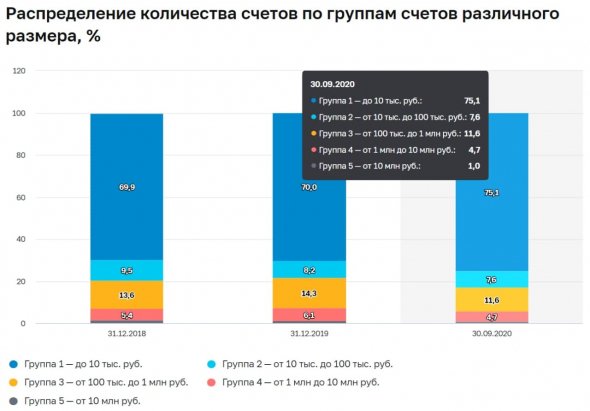

Деятельность Банка России по ограничению доступов к рынку ценных бумаг для физлиц переходит из рекомендательной к законотворческой. Причин своей активности ЦБ не скрывает, да они и понятны. +4 млн новых брокерских счетов в 2020 году. Для многих из новичков фондовый рынок – волшебная замена банковскому депозиту, который теперь попросту дает не 4%, а, например 10, или 15.

РБК опубликовал содержательный материал о предполагаемых ограничениях (https://www.rbc.ru/finances/21/01/2021/600927189a7947e491f9b269?from=from_main_1). Про запрет на сложные структурные продукты мы уже слышали. А вот взгляд ЦБ на облигации заслуживает внимания. РБК ссылается на доступный ему законопроект, который в свою очередь призван ограничить неквалифицированных инвесторов от покупки значительной доли облигаций вплоть до 1 октября 2021 года (когда должен заработать механизм тестирования, позволяющий относить к квалинвесторам не только тех, у кого на счете 6 и более млн р.).

( Читать дальше )

Спрос на индивидуальное жилье в России еще не реализовался в полной мере

- 20 января 2021, 09:39

- |

Пандемия не только внесла изменения в экономику и социальную жизнь, но и сформировала иное понимание об идеальной частной жизни. Комфортные условия проживания стали не просто дополнением, доступным только ограниченному кругу граждан, а прямой необходимостью для большинства людей. В частности, эта тенденция отразилась на рынке недвижимости, в котором за счет льготных госпрограмм совместить мечты с реальностью стало проще.

В ДОМ.РФ констатируют увеличившийся спрос на рынке индивидуального жилищного строительства: за 11 месяцев 2020 года, в России на долю ИЖС пришлось больше половины введенного в эксплуатацию жилья – 34 из 64,4 млн квадратных метров. Несмотря на то, что эти цифры стали рекордными за последние несколько лет, в агенстве уверены, что спрос на индивидуальное жилье еще до конца не реализован и будет устойчив в будущем.

( Читать дальше )

Probondsмонитор. Доходности ОФЗ, субфедов, первого корпоративного эшелона выросли, цены заметно упали

- 20 января 2021, 06:35

- |

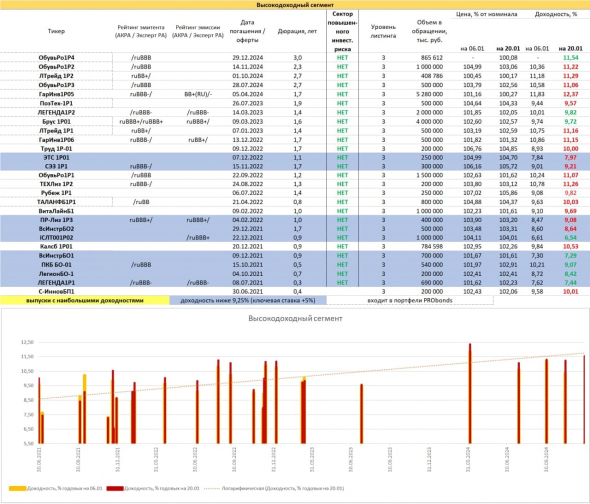

Начало года выдалось удачным не для всех фондовых активов. Цены широкого спектра рублевых облигаций упали, причем на стабильном курсе нацвалюты. 2 недели назад писал о рискованности предыдущей волны облигационного роста. Правда, не ждал, что он сменится падением так быстро. В итоге, за последнюю пару недель ОФЗ в среднем потеряли 1,2% от цены (десятилетние бумаги — 2%), субфеды и первый корпоративный эшелон – около 0,7%. Надо сказать, наименьшие потери понес высокодоходный облигационный сегмент, средняя ценовой минус менее 0,5% (для бумаг, входящих в портфели PRObonds, он еще меньше, около 0,4%). О ВДО – отдельный материал завтра.

( Читать дальше )

Несоизмеримость амбиций и финансов: банкротство книжной сети Республика

- 19 января 2021, 08:50

- |

Книжный магазин сети Республика. Фото: Яндекс.Карты

Больше, чем современный книжный магазин

Компания Вадима Дымова являлась сетью книжных магазинов, но не таких, как, например, “Читай-Город” или “Книжный Лабиринт”. Магазины “Республики” сильно отличаются от классических книжных магазинов. Их формат — подобие творческого пространства с самыми модными новинками книжного дела, эксклюзивными и необычными канцелярскими товарами, а также предметами быта и развлечения (настольными и компьютерными играми, аксессуарами, декоративными предметов и т.д.).

Постепенно сеть зарекомендовала себя как пространство для креативных людей, которые могли бы там не только купить книги, но удовлетворить свои широкие творческие интересы. Книги, на продажи которых ориентировались в Республике, также были с претензией на эксклюзивность — в Республике продаются в основном бизнес- и художественная литература от передовых отечественных и западных книжных домов с сравнительно высоким ценником. В ряде магазинов также были открытые пространства, где посетители могли позаниматься своими делами, а также проводились лекции и встречи с известными людьми.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал