Андрей Хохрин

О риск-менеджменте портфеля высокодоходных облигаций. Ч. 2. Критические риски

- 13 ноября 2020, 08:12

- |

Вернемся к вопросам рисков портфеля облигаций (первая часть здесь: https://t.me/probonds/4395). Покупка облигации – это не ставка на рост бизнеса заемщика. Серьезно выиграть от этого держателю бумаг будет сложно. Это ставка на возвратность, особенно если речь о высокодоходных облигациях. Классический подход к оценке возвратности – внимание к кредитному рейтингу и анализ отчетности. Однозначного отношения к внутрироссийским рейтингам у меня и коллег пока не сложилось. Отчетность – запаздывающий индикатор. Чем крупнее «Титаник», тем дольше он будет тонуть. И в оценке крупнейших компаний подойдут и рейтинг с отчетностью. В просто крупном, тем более – среднем или малом бизнесе проблемные процессы протекают критически быстрее и разрушительнее.

Задумываясь о том, как избежать явных проблем, наша команда стала мониторить риски, которые мы назвали критическими. Т.е. риски, которые в короткое время могут подорвать кредитоспособность эмитента.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Вебинар Cbonds "IDF Eurasia/MoneyMan: лидеры финтеха возвращаются на долговой рынок"

- 12 ноября 2020, 14:04

- |

Вчера Борис Батин (IDF Eurasia / Мани Мен), Андрей Хохрин (Иволга Капитал) и Сергей Лялин (Cbonds) провели час — пятнадцать в режиме вопрос-ответ. Спрашивал Сергей, отвечал Борис, Андрей дополнял.

Тем, кто интересуется предстоящим размещением бумаг АйДиЭФБ03 (BBB-, 700 млн.р., ориентир доходности 12,7-13,2%) и, вообще, темой микрофинансов как бизнеса, будет интересно. Спасибо Сергею за насыщенность повестки и въедливость! Борис в свою очередь ответил на всё и ответил хорошо.

Москва снова выйдет на долговой рынок

- 12 ноября 2020, 08:38

- |

Динамика государственного долга Москвы (розовым — объем действующего публичного долга)

Источник: Cbonds

Традиционно одним из самых крупных заемщиков на рынке облигаций регионов была и остается Москва. Сейчас, когда на столичный бюджет выпали большая доля расходов и сокращение доходов, правительство Москвы собирается привлечь на облигационном рынке рекордные суммы за последние десять лет — 700 миллиардов за три следующих года и 400 млрд в течение 2021 года.

В этом году бюджет Москвы будет рекордно дефицитным. Проект бюджета на 2021 год предполагает наличие дефицита в 510 млрд. рублей. Предыдущий самый крупный дефицит был в 2014 году и был в 9 раз меньше — 55,5 млрд. рублей. Правительство Москвы не собирается сокращать ни социальные, ни инфраструктурные программы, а наоборот, настроено усилить поддержку бизнеса и граждан. Остались в силе и все инвестиционные программы: за их счет столичные власти планируют обеспечить приток денег в бюджет в последующие несколько лет.

( Читать дальше )

Рост инфляции, рост депозитных ставок, рост облигационных рисков

- 12 ноября 2020, 08:17

- |

Тенденция удорожания денег и роста инфляции продолжается. Статистически ряды инфляции и банковских депозитов привожу от телеграм-канала MMI (https://t.me/russianmacro). Положительная динамика инфляции вслед за обесценением рубля, начиная с лета, видна невооруженным глазом. Сейчас она вплотную приблизилась к таргету Банка России (октябрьская инфляция – 3,99%, таргет – 4,0%). А уже последние данные Росстата (рост потребцен с 3 по 9 ноября на 0,16%) предполагают, что в ноябре таргет, скорее всего, будет превышен.

( Читать дальше )

«Высокодоходные» иностранные еврооблигации на российском рынке: Турция

- 11 ноября 2020, 08:22

- |

Еврооблигации стали хорошим инструментом получения вполне адекватной доходности, в отличие околонулевой по вкладам. Но по-прежнему, они не такие высокие — в районе 3-4% годовых. Однако есть эмитенты, еврооблигации которых сейчас дают доходность заметно выше ключевой ставки даже в рублях. Речь идет об облигациях развивающихся стран.

Подавляющее большинство еврооблигаций зарубежных эмитентов нельзя купить на российских биржевых площадках: для совершения сделок на иностранных биржах необходимо открывать специальные счета в зарубежных или российских брокерах, что сопровождается не всегда комфортными комиссиями или предполагает соблюдение большого количества условий. Покупка же через международные брокерские площадки, такие как Interactive Brokers, тоже имеет свои сложности. Однако некоторые облигации развивающихся стран с высокими доходностями торгуются напрямую на Санкт-Петербургской бирже. Среди немногих зарубежных эмитентов на площадке особо выделяется Турция, еврооблигации которой сейчас имеют достаточно высокие доходности.

( Читать дальше )

Рынок облигаций. Инфографика по итогам 9 мес 2020 от Московской биржи. Схлопывание корпоративных заимствований и рост роли физлиц

- 11 ноября 2020, 07:51

- |

Московская биржа опубликовала информационный листок с ключевой инфографикой внутреннего облигационного рынка по состоянию на 9 мес 2020. Обращу внимание на два факта.

- Первый – снижение облигационных размещений в корпоративном секторе. Притом, что в сопоставлении с 9 мес 2019 весь рынок размещений вырос на 20%, рост приходится исключительно на госсектор. Корпоративные размещения за последние 9 месяцев снизились к 9 месяцам прошлого года с 2 028 млрд.р. до 1 748 млрд.р., на 14%.

- Второй факт – доля прямого участия физлиц в облигационных размещениях, которая достигла 17% для негосударственных облигаций, или 297 млрд.р. (получается, на «Иволгу Капитал», проводящую розничные размещения сейчас приходится 1,1% от всего российского физического спроса).

Как вывод. Отечественный рынок корпоративных заимствований переживает один из худших периодов в своей истории, по причине и недостатка (да-да) денег, и сокращения числа самих объектов облигационного инвестирования. В то же время спрос публичных компаний на частные деньги растет. И восстановление самого рынка, которое рано или поздно произойдет, его только усилит.

( Читать дальше )

Новый выпуск облигаций АйДиЭф зарегистрирован. Первые два выросли в цене

- 10 ноября 2020, 12:04

- |

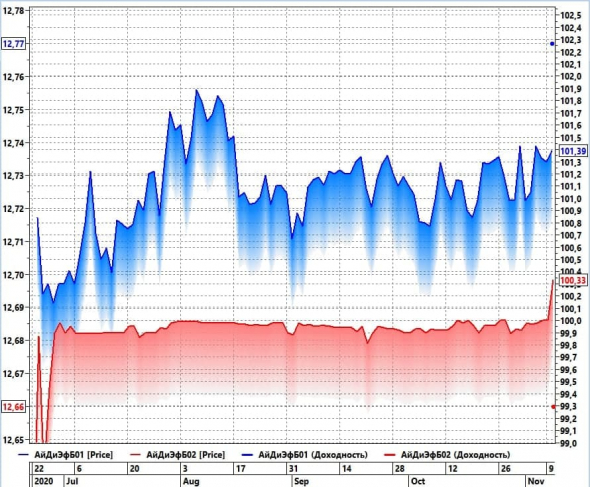

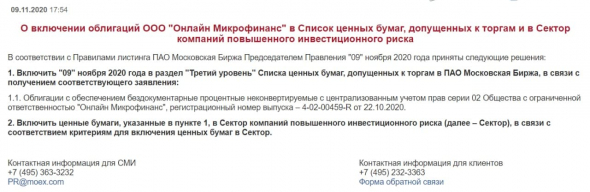

Московская биржа зарегистрировала новый выпуск «Онлайн Микрофинанс» (https://www.moex.com/n31056/?nt=104) (кратное наименование АйДиЭфБ03; поручитель «Мани Мен», размещение начнется 17 ноября, 700 млн.р., ориентир купона/доходности — 12,5%/13,24%),

А пока можно взглянуть на динамику предыдущих выпусков АйДиЭф. Оба теперь торгуются с доходностями ниже нового выпуска: первый выпуск 12,8% к погашению, второй — 12,7%. Новый выпуск даст к ним премию около полупроцента годовых.

( Читать дальше )

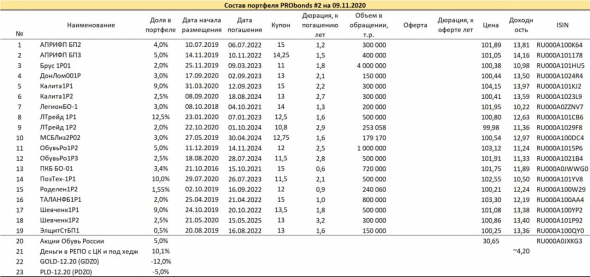

Портфели PRObonds. Краткий обзор. Шорт золота начинает приносить результаты, покупка нового выпуска АйДиЭф, ротация облигационных позиций

- 10 ноября 2020, 08:07

- |

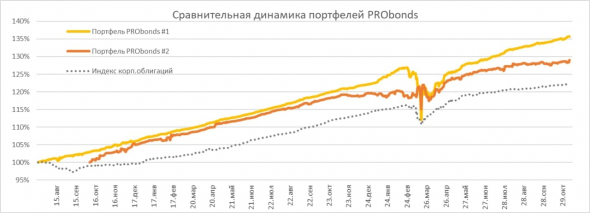

Актуальные доходности публичных портфелей PRObonds (за 365 дней, учитывающие комиссионные издержки) — 12,5% и 8,6%, соответственно, для портфеля #1 и #2. Портфель #2, имеющий спекулятивные позиции (короткие в золоте и палладии, длинную в акциях «Обуви России»), понемногу стал повышать доходность. Хотя до целевых для него значений далеко (цель – 15% годовых). Но в ближайшие дни предполагаемое продолжение падения золота, на шорт которого в портфеле приходится 12% от активов и будет приходиться 15% или более, способна быстро приблизить портфель к цели.

( Читать дальше )

Пресс-конференция ПАО "ОР" на PRObonds: задайте свой вопрос эмитенту

- 09 ноября 2020, 15:15

- |

Ориентировочно в четверг 12 ноября (либо во вторник 17 ноября), на нашем YouTube-канале PRObonds пройдет пресс-конференция гендиректора ПАО “ОР” Антона Титова, где он расскажет о результатах компании по итогам трех кварталов 2020 года и о ее дальнейших планах развития.

Пока пресс-конференция готовится, у вас есть возможность задать вопросы Антону Титову напрямую, через форму, прикрепленную ниже. На них гендиректор ответит в ходе трансляции пресс-конференции.

Онлайн-семинар Cbonds «IDF Eurasia/MoneyMan. Лидеры финтеха возвращаются на долговой рынок»

- 09 ноября 2020, 09:12

- |

11 ноября в 16:30 мы побеседуем с представителями IDF Eurasia/MoneyMan – крупнейшего сервиса онлайн-кредитования. Компания в своем подходе сочетает применение передовых разработок в системе принятия решений с принципами ответственного кредитования.

Сергей Лялин (генеральный директор Cbonds), Борис Батин (cооснователь и генеральный директор группы IDF Eurasia) и Андрей Хохрин (генеральный директор ИК «Иволга Капитал») обсудят вопросы деятельности компании, стабильности ее бизнеса в период кризиса, качества этого бизнеса как заемщика на публичном долговом рынке.

Это уникальный шанс задать вопрос эмитенту и организатору выпуска и получить ответ в прямом эфире.

⏱ Когда: 11 ноября в 16:30 (мск)

🌐 Где: Необходима предварительная регистрация

❗️Участие бесплатное.

До встречи на онлайн-семинаре Cbonds!

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал