Андрей Хохрин

Палладий. Продажа открылась и продолжится

- 24 октября 2019, 08:42

- |

Вчера сработал-таки стоп-приказ на открытие короткой позиции в палладии. Стоп-приказ был выставлен по цене 1 734 долл./унц. для спот-рынка. Для фьючерса PDZ9 это соответствует цене открытия позиции в 1 709 п. Позиция открыта пока всего на 2,5% от активов портфеля PRObonds #2 (или на 12,5% от всей чистой спекулятивной позиции). Увеличение возможно до 10% от портфеля.

Стоп-приказ на новую продажу, еще на 2,5% от капитала портфеля PRObonds #2 выставляется по цене 1 729 долл./унц. для спот-рынка. Сделка будет совершаться также через фьючерс Московской биржи PDZ9.

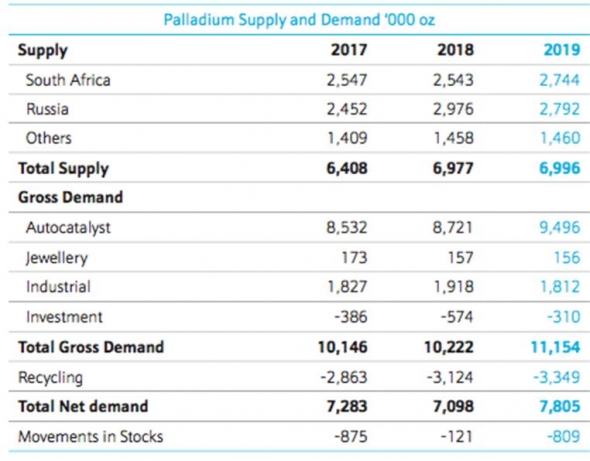

Обоснование сделки прежнее. Палладий в течение лет находился в состоянии дефицита предложения. Однако вместе с дефицитом растет объем переработки. Палладий в этом и тем более следующем году может оказаться в ситуации или стабилизации предложения и спроса или избыточности предложения. Оба варианта способны скорректировать цену металла вниз на десятки процентов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Скрипт подачи заявки на участие в выпуске облигаций АО им. Т.Г. Шевченко (500 млн.р., 3 года, 13,5% годовых)

- 23 октября 2019, 16:34

- |

24 октября стартует размещение облигаций АО им. Т.Г. Шевченко.

Параметры выпуска АО им. Т.Г. Шевченко 001P-01 :

Размер: 500 млн.р

Купон: 13,50% годовых, выплата ежеквартально

Срок до погашения: 3 года, амортизация с 9 купонного периода

Организатор размещения: ООО «Иволга Капитал»

Скрипт подачи заявки (эти параметры необходимы для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: АО им. Т.Г. Шевченко 001P-01 (Краткое наименование: Шевченк1Р1)

— ISIN: RU000A100YP2

— контрагент (партнер): Бест Эффортс Банк (код в системе торгов [MC0020800000])

— режим торгов: первичное размещение (наименование режима у различных брокеров может отличаться)

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 100 бумаг (100 000 р. по номинальной стоимости)

Контактное лицо организатора выпуска:

Александр Бойчук: @AleksandrBoychuk, boychuk@ivolgacap.com, +7 985 912 67 50

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

Рублевые облигации с доходностью 7,5%+

- 23 октября 2019, 09:09

- |

#prpbpndsмонитор 7,5%+ Как много с такой доходностью и с высокой ликвидностью, а также со сроком до погашения не более 4 лет рублевых облигаций на отечественном рынке? Чтобы легко купить на 5-10 млн.р. и легко продать на те же деньги. Совсем немного. Список был бы шире, не исключи мы оттуда вторые и третьи выпуски одних и тех же эмитентов. Но если ограничиться одним, наиболее ликвидным, доходным и коротким выпуском для каждого имени, вариативность выбора, конечно, так себе. Года три назад инвестор был бы не волне удовлетворен такими значениями в долларах. Но то была совсем другая история.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Снижение ключевой ставки в пятницу вряд ли повлияет на рубль и облигации

- 23 октября 2019, 08:39

- |

Все заинтересованные помнят, что в пятницу – решение Банка России по ключевой ставке. Многие вслед за Эльвирой Набиуллиной предполагают, что снижение составит 50 б.п., и ставка достигнет 6,5%. Вряд ли будет иначе, если учитывать консенсус участников рынка, экономистов и представителей самого регулятора. Вопрос в том, как на это снижение отреагируют облигации? Сопоставим данные, на примере ОФЗ. Последний раз такую низкую доходность гособлигации давали в далеком 2013 году. Когда, собственно, и начала таргетироваться ключевая ставка (до этого ЦБ оперировал ставкой рефинансирования, которая к 2012 году потеряла актуальность). Похожие на нынешние доходности облигация были и полтора года назад. После чего облигационный рынок испытал глубокую просадку.

Что отличает нынешнее положение ставок от прошлогоднего и от осени 2013 года? К весне 2018 года Россия пришла с беспрецедентно низкой рублевой инфляцией. Снижение ставок казалось делом решенным, длинные облигации стремительно росли в цене. Что и вызвало коррекцию на перегретом в какой-то момент рынке. О перегретости говорит и отрыв прошлогодних доходностей ОЗФ от значений ключевой ставки. Впрочем, тогда Банк России еще продолжал консервативную денежную политику, с поправкой на риски 2014-16 годов.

( Читать дальше )

Облигации АО им. Т.Г. Шевченко допущены к торгам

- 22 октября 2019, 08:36

- |

Облигации АО им. Т.Г. Шевченко допущены к торгам.

Первичное размещение стартует 24 октября. Судя по собранным заявкам, размещение 500-миллионного выпуска (купон 13,5%, срок до погашения 3 года, амортизация долга в течение третьего года) продлится не более 20 торговых сессий.

АО им.Шевченко, судя по годовой отчетности 2018 года и предварительным отчетным данным за 9 мес. 2019 года – эмитент с минимальной кредитной нагрузкой в сравнении со всеми компаниями, облигации которых мне приходилось размещать.

Презентация выпуска облигаций: t.me/probonds/2724 || https://www.probonds.ru/posts/105-ao-im-t-g-shevchenko-novyi-emitent-obligacii.html

Информация о сборе заявок: t.me/probonds/2743 || https://www.probonds.ru/posts/110-otkryta-kniga-zajavok-na-uchastie-v-pervichnom-razmeschenii-obligacii-ao-im-t-g-shevchenko.html

@AndreyHohrin

( Читать дальше )

Д.Медведев: в российской экономике "все в порядке"

- 22 октября 2019, 08:05

- |

По словам премьера Дмитрия Медведева, в российской экономике «все в порядке». (https://ria.ru/20191021/1560022472.html?utm_source=yxnews&utm_medium=desktop&utm_referrer=https%3A%2F%2Fyandex.ru%2Fnews) С чем я рискну не согласиться. То, что Россия – страна без долгов, мы знаем. Почетный статус в сравнении с закредитованными развитыми экономиками. А дальше… Для меня триггером больших проблем и предвестником российской экономической депрессии стала законодательная инициатива о подъеме минимального порога прибыли, направляемой на дивиденды нашими госкомпаниями. Сейчас этот порог – 50%, предлагается поднять его до 60%. Как будто бы частный инвестор в акции отечественных компаний только выиграет. Но. Взглянем шире. Вообще, беспрецедентный дивидендный поток, который обеспечивают гиганты российской индустрии, плачевно сказывается на их капитализации. Деньги, предназначенные на развитие и рост, постоянно уходят как обязательный платеж во вне, государству. Одно из следствий – слабый прирост ВВП, в лучшем случае 1,5% в год. Но государству масштабного дивидендного потока недостаточно, судя по росту НДС и пенсионного возраста. Мы уже дошли до состояния, когда развития нет, а какими бы ни были методы пополнения бюджета, бюджету все равно не хватает. И это в ситуации одной из лучших в новейшей истории России ситуаций с текущей денежной ликвидностью. Любое серьезное ухудшение ликвидности (скажем, спекулятивный капитал пошел из страны для закрытия маржин-коллов на основных рынках) ставит перед нами проблему выживания экономической модели.

По словам премьера Дмитрия Медведева, в российской экономике «все в порядке». (https://ria.ru/20191021/1560022472.html?utm_source=yxnews&utm_medium=desktop&utm_referrer=https%3A%2F%2Fyandex.ru%2Fnews) С чем я рискну не согласиться. То, что Россия – страна без долгов, мы знаем. Почетный статус в сравнении с закредитованными развитыми экономиками. А дальше… Для меня триггером больших проблем и предвестником российской экономической депрессии стала законодательная инициатива о подъеме минимального порога прибыли, направляемой на дивиденды нашими госкомпаниями. Сейчас этот порог – 50%, предлагается поднять его до 60%. Как будто бы частный инвестор в акции отечественных компаний только выиграет. Но. Взглянем шире. Вообще, беспрецедентный дивидендный поток, который обеспечивают гиганты российской индустрии, плачевно сказывается на их капитализации. Деньги, предназначенные на развитие и рост, постоянно уходят как обязательный платеж во вне, государству. Одно из следствий – слабый прирост ВВП, в лучшем случае 1,5% в год. Но государству масштабного дивидендного потока недостаточно, судя по росту НДС и пенсионного возраста. Мы уже дошли до состояния, когда развития нет, а какими бы ни были методы пополнения бюджета, бюджету все равно не хватает. И это в ситуации одной из лучших в новейшей истории России ситуаций с текущей денежной ликвидностью. Любое серьезное ухудшение ликвидности (скажем, спекулятивный капитал пошел из страны для закрытия маржин-коллов на основных рынках) ставит перед нами проблему выживания экономической модели.( Читать дальше )

Облигации малых компаний стали катализатором больших инвестиционных процессов

- 22 октября 2019, 07:23

- |

Текст колонки для «Делового квартала»

Текст колонки для «Делового квартала»«В отличие от инвестиций спекуляции не создают добавленной стоимости: ты выиграл, кто-то проиграл».

Генеральный директор ИК «Иволга Капитал» Андрей Хохрин

В наших пределах, где роль государства в любых экономических процессах сложно переоценить, импульс интереса частных лиц к финансовым рынкам государство и запустило. Причинно-следственная связь была прозрачной: в 2014 г. Россия лишилась внешнего финансирования, и тут же началось массовое вовлечение отечественного частного инвестора в фондовые процессы. Население должно было, видимо, поддержать рублем в первую очередь госзаймы и займы системообразующих компаний на случай нехватки спроса на них.

Пришлось спешно прививать инвестиционную культуру — сначала через индивидуальные инвестиционные счета (сейчас их более миллиона), а с 2018 г. — через снижение налоговой нагрузки на операции с корпоративными облигациями. Второй шаг, когда налогообложение доходов от облигаций было приравнено к налогообложению банковских депозитов, дал превзошедший любые ожидания результат: только за один 2018 г. число брокерских счетов в стране выросло в 1,5 раза, до 2,2 млн.

Но модель, в которой предполагалось, что «любая бабушка» теперь будет покупать акции крупнейших компаний или облигации этих же компаний, и тем более государства, дала неожиданное отклонение. Налоговые послабления для владельцев облигаций (теперь с облигационных купонов НДФЛ не платится, если ставка купона не превышает ключевую ставку более чем на 5%) привлекли на фондовый рынок новый класс эмитентов —компании малого, среднего, крупного, но еще не крупнейшего бизнеса. Раньше их выход на рынок публичных заимствований был не особенно рационален: фактически приходилось включать в купон и налоговую нагрузку инвесторов-физлиц, а это дополнительная пара процентов годовых. Да и самих физлиц, которые и могут покупать подобные облигации, было слишком мало.

( Читать дальше )

Возвращаемся к наблюдению за палладием

- 21 октября 2019, 12:35

- |

#портфелиprobonds #сделки Если цена палладия на спот-рынке опустится ниже 1 734 долл./унц., продаем фьючерс PDZ9 на 2,5% от активов портфеля PRObonds #2, или на 12,5% от величины чистой спекулятивной позиции.

Источник иллюстрации: www.profinance.ru

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Портфели PRObonds. Обзор #63

- 21 октября 2019, 08:22

- |

Новостей немного. Результаты стабильны. И, дай бог, этого достаточно. Портфель PRObonds #1 — 15%+, #2 — 17%+ на протяжении всей их истории. История перешагнула за 1 год (для портфеля #1 — давно) и развивается дальше.

Файл обзора — здесь: https://www.probonds.ru/posts/115-portfeli-probonds-obzor-63.html

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Прогнозы. Страхи преувеличены

- 21 октября 2019, 07:59

- |

Прошедшая неделя не изменила биржевых настроений. Ожидания финансового кризиса, правда с не четко очерченными географическими и отраслевыми границами – мейнстрим этих настроений. Поведение рынков, правда, настроениям не соответствовало: и российский, западные рынки акций и облигаций повсеместно показали рост, ростом неделя завершилась и для рубля.

- Что касается отечественной валюты, обстановка становится интересной. Потенциал укрепления видится еще далеко не исчерпанным, ожидания 62-60 рублей за доллар остаются в силе. Но в пятницу Банк России предложит новое значение ключевой ставки. Причем не исключается ее понижение сразу на 0,5%, до 6,5%. Приближение ключевой ставки к ставке инфляции создает риски ослабления рубля. Сегодня они не кажутся существенными. Но преимущественный бычий настрой по отношению к национальной валюте, который сопровождал наши действия с начала года, становится менее уверенным. Точнее, станет, после снижения ключевой ставки.

- Рынок рублевых облигаций в последние дни совершил ценовой рывок. Видимо, тенденция продолжится и на наступающей неделе. Ее кульминацией и может стать снижение ключевой ставки.

- Рынки акций в первую очередь находятся под влиянием поведения американского фондового рынка. А его поведение видится как формирование импульса для пробоя сопротивления в районе 3 000 п. по S&P500. Пробой способен отправить индекс в район 3 150 п. и выше. Соответственно, и индексы РТС и МосБиржи получат поддержку для повышения.

- Нефть, несмотря на долгосрочный тренд роста предложения, в этом году уравновесила предложение со спросом, предложения даже недостаточно. Это не гарантирует возврата товара к значительному росту. Но вряд ли позволит Brent на продолжительное время опускаться существенно ниже 60 долл./барр.

- Мировой валютный рынок разыграл неожиданное для нас повышение базовых валют против доллара. В основном, как следствие вероятность отсрочки Brexit. Думается, основное движение против доллара состоялось, и пары вернутся в русло своих постепенных ослаблений к доллару. Доллар остается наиболее доходной резервной валютой, даже на случай дальнейшего снижения ставок ФРС. Избыток денежной ликвидности, который наблюдается несколько месяцев подряд, направляется в первую очередь на американский фондовый рынок, создавая дополнительный спрос на доллар.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал