Андрей Хохрин

Интервью с гендиректором МСБ-Лизинга Романом Трубачевым

- 21 мая 2019, 17:54

- |

Роман Трубачев в содержательном интервью рассказал каналу PRObonds, в чем секрет успешности бизнеса «МСБ-Лизинг», чем биржевые деньги выигрывают у кредитных, почему облигации компании достойны внимания

Тем, кто покупал или интересовался облигациями МСБ-Лизинга, посвящается!

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

- комментировать

- Комментарии ( 8 )

Нефть по 60 долл. как жертва обманчивости спекулятивного спроса

- 21 мая 2019, 08:03

- |

Удивительные вещи происходят с нефтью. Внутри ОПЕК ведутся консультации о наращивании (!) добычи. И консультации пока что бесплодные. Т.к. добыча – уже на исторических максимумах повсеместно и во всем мире. Даже фактическое выбытие Венесуэлы из числа значимых нефтедобывающих держав не сказалось на балансе мирового производства.

• Поведение ОПЕК понятно. Лучше нарастить добычу и сгладить рост цены, чем получить продолжение роста, скажем, к 80 или 85 долл./барр. по Brent, и затем жесткую коррекцию.

• Но причиной роста нефтяных цен и их устойчивости к давлению предложения выступает, думается, не коммерческий, а инвестиционный или, точнее, спекулятивный спрос.

• Фондовые рынки по всему земному шару имеют тенденцию к повышению. Да, она сопровождается болезненными коррекциями, но до сих пор остается в силе. И связана с мягкой денежной политикой ведущих мировых экономик, в первую очередь США, Японии и ЕС.

( Читать дальше )

Ожидая переключения с глобального «risk on» на глобальный «risk off»

- 20 мая 2019, 08:48

- |

- На чем мы планируем заработать на фондовом рынке в перспективе пары месяцев? Доходность, приносимая высокодоходным сегментом облигаций, в любом случае, останется и будет важной или основной частью общего результата. Что касается спекулятивной составляющей наших операций, то, как и раньше, интересным для сделок является переключение глобальных инвестиционных настроений с режима «risk on» на режим «risk off».

- Ожидание – томительное занятие. На его протяжении можно совершить ряд сделок в попытке опередить события, неуместных и убыточных. Но ситуация позволяет их избежать. Смена настроений обещает быть хорошо заметной. А снижение мировых рынков акций и, возможно, нефти и промышленных металлов после этой смены, вероятно, будет носить характер длительной тенденции. Т.е. возможностей для того, чтобы сыграть на понижение должно быть много. В нашем понимании, основные и крупные спекулятивные сделки, связанные с фондовыми падениями, мы будем проводить, начиная с июня-июля и по октябрь. Торопиться не будем: серьезные доходности спекулятивная стратегия дает не часто, в прошлый раз это было в октябре – декабре 2018 года. И тогда поводы для сделок в нефти и акциях Сбербанка (и нефть, и Сбербанк мы продавали) были вполне очевидными.

( Читать дальше )

О биткоине. Прогноз - 6 000 долл.

- 20 мая 2019, 08:33

- |

Пара слов о биткоине. Прогноз ближайшего месяца-двух – возврат примерно к 6 000 долл., нежели продолжение роста к 10 000 и выше.

Когда в конце 2017 – начале 2018 года цена валюты уходила к 15 тыс.долл., ажиотаж был сумасшедший. Казалось, биткоин нужен всем. После любого ажиотажа возникает слабо контролируемая волна продаж и обвал котировок. К началу текущего года криптовалюта стоила уже чуть более 3 000 долл. И к тому моменту стала очень непопулярной. Сегодня, когда мы видим котировки выше 8 000 долл. и слышим много слов о новых будущих высотах, подумайте о том, что биткоин – это просто не узаконенный цифровой код. И вспомните пятикратное ценовое падение годичной давности.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

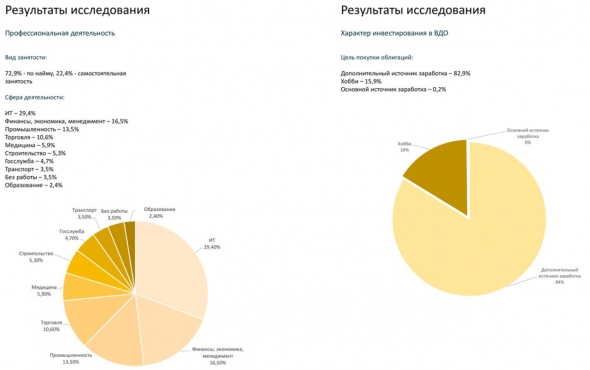

Исследование. Портрет покупателя российских ВДО (высокодоходных облигаций)

- 18 мая 2019, 07:21

- |

Надеюсь, интересно будет и для Вас! Доброй субботы! :)

( Читать дальше )

Старт размещения облигаций "ОбъединенияАгроЭлита". 400 млн.р. Купон 13,75%

- 17 мая 2019, 09:31

- |

20 мая стартует размещение 3 выпуска облигаций «ОбъединенияАгроЭлита». Размер выпуска 400 млн.р., купонная ставка 13,75%.

Один из случаев, когда уже крупный эмитент еще готов предлагать высокую купонную ставку.

«ОбъединениеАгроЭлита» является центром бизнеса красноярского вертикально-интегрированного холдинга Goldman Group (в этот же холдинг входит еще один эмитент облигаций – Торговый дом «Мясничий»).

Базовые финансовые показатели холдинга Goldman Group за 2018 год по РСБУ:

- Валюта баланса: 6 231 млн.р.

- Выручка: 4 171 млн.р.

- EBITDA: 655 млн.р.

- Чистая прибыль: 300 млн.р.

- Нераспределенная прибыль: 1 572 млн.р.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Минфин ставит рекорды размещений ОФЗ. Доля нерезидентов растет

- 16 мая 2019, 09:07

- |

#офз #нашевсё

• Первый квартал года и так был успешным для размещений облигаций федерального займа. Минфин поставил амбициозный план, привлечь 450 млрд.р. И перевыполнил его, привлек 514 млрд.р. После чего установил еще более высокие планки для второго квартала. При квартальном плане размещений уже в 600 млрд.р., этот план выполнен на 90%, через ОФЗ привлечено уже почти 540 млрд.р.

• Так, вчера прошли 2 масштабных размещения ОФЗ, совокупно на 133 млрд.р.:

o ОФЗ-ПД 26227, погашение 17/07/24, на сумму 94.7 млрд.р. (при спросе 183.7 млрд.), по средневзвешенной доходности 8.03%,

o ОФЗ-ПД 26225, погашение 10/05/34, на сумму 38.34 млрд.р (при спросе 51.49 млрд), по средневзвешенной доходности 8.42%

Источник иллюстрации: img.profinance.ru/news/550278-1

• Доля нерезидентов, по информации Банка России, продолжает постепенно повышаться. С начала года она выросла с 25% до 27.1% по итогам апреля. Это все еще возврат небольшого числа иностранных участников после их массового бегства в апреле-декабре прошлого года. Хотя спрос апреля был обеспечен иностранцами на 41.6%.

( Читать дальше )

Продолжая нервную игру с американским рынком акций

- 15 мая 2019, 09:07

- |

#портфелиprobonds #сделки

10 мая в нашем портфеле PRObonds #2 была открыта короткая позиция по фьючерсу Московской биржи на американский фондовый рынок, по USM9. Цена открытия – 2 189 – 2 187 п. Затем цена была и выше, и ниже. И сегодня, видимо, будет вблизи этих значений. И мы закроем эту позицию.

Это тактический ход. Логика остается прежней: фондовый рынок Штатов настраивается на глубокую коррекцию или на разворот в сторону медвежьего тренда. Но есть обоснованное предположение, что в ближайшее время этот рынок покажет какой-то рост. Возможно, рост заметный. Так что выходим.

Неприятной для нас будет ситуация, если мы закроем свою короткую позицию, а рынок пойдет не вверх, а вниз. На этот случай стоп-приказ продажу на 10% от капитала портфеля PRObonds #2 по цене 2 148,5 п. все же оставляем (этот приказ выставлен вчера).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Наращиваю шорт в американских акциях

- 14 мая 2019, 09:42

- |

#портфелиprobonds #сделки

Ставим стоп-приказ на новую продажу USM9 (июньский контракт фьючерса US500 Московской биржи). Теперь по цене 2 148,5 п. На 10% от капитала портфеля PRObonds #2. Или на 50% от величины спекулятивной позиции.

( Читать дальше )

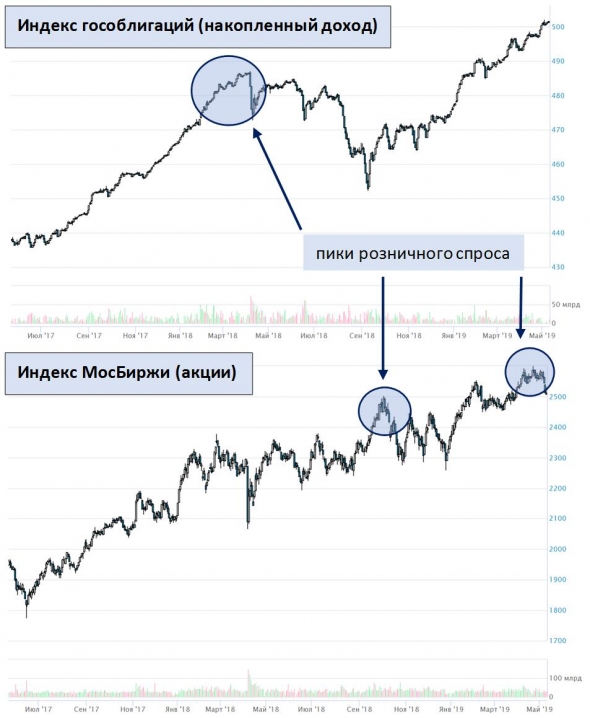

Играйте против пайщиков

- 14 мая 2019, 08:17

- |

Своевременная статья на актуальную тему от газеты «Коммерсантъ» (https://www.kommersant.ru/doc/3966149). Вот основные ее тезисы:

1. Апрель – первый месяц с октября прошлого года, когда наблюдался чистый приток средств инвесторов в паевые фонды.

2. Наибольшим спросом пользовались фонды с агрессивными стратегиями, т.е. фонды акций и смешанных инвестиций.

3. Причем среди инвестпредпочтений лидируют индексные фонды на американский рынок акций.

4. Приток денег в фонды акций в первую очередь следствие оттока из фондов облигаций.

Как это можно прокомментировать?

• Розничные инвесторы – инвесторы, действующие с запозданием и действующие нерационально. Не искушенный в рынке человек принимает решение купить или продать, глядя на график. Цена долгое время росла – легко и хочется купить, ведь есть история роста. Цена долго падала – зеркальное поведение. Тогда

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал