Блог компании Иволга Капитал |Как не платить налог на доход от инвестиций?

- 24 ноября 2024, 09:06

- |

Для инвестиций можно использовать индивидуальный инвестиционный счет ИИС-3. Этот вид счета предоставляет налоговые льготы, которые позволяют существенно снизить налоговую нагрузку и увеличить чистую доходность инвестиций.

ИИС предлагает два типа налоговых вычетов:

1. Налоговый вычет на внесенную сумму до 400 т.р. — выгодно для тех, кто платит НДФЛ.

2. Освобождение от НДФЛ инвестиционного дохода в размере до 30 млн рублей за весь период (выгодно для долгосрочных инвестиций).

С января 2024 года теперь можно открывать только ИИС 3 типа, который совмещает в себе два налоговых вычета без лимитов на внесение денежных средств на счет (ранее действовало ограничение 1 млн в год).

Из минусов: минимальный срок владения ИИС-3 для получения налоговых льгот увеличился. Для счетов открытых в 2024-2026 годах — 5 лет, в последующие годы срок будет увеличиваться до 10 лет владения.

Важно отметить, что на протяжении всего срока инвестирования налог не удерживается, т.е. вся сумма полученной прибыли реинвестируется. Даже если совокупная сумма дохода за налоговый период превысит установленные 30 млн. рублей, налог на доход свыше 30 млн рублей, будет удержан только при закрытии счета.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 19 )

Блог компании Иволга Капитал |Любопытные инсайты из “Обзора ключевых показателей профессиональных участников РЦБ”

- 04 декабря 2020, 10:57

- |

Показатели доходностей портфелей физлиц по ТОП-30 стратегиям на III кв 2020 года. Источник: ЦБ

ЦБ выложил “Обзор ключевых показателей профессиональных участников РЦБ”. О самых заметных фактах многое из него уже было сказано: популярность акций, невысокой доходности большинства структурных продуктов, превалирования еврооблигаций над рублевыми в счетах физических лиц. В Обзоре также отражены и другие важные моменты, на которые обратили не так много внимания:

Небанковским инвестиционным компаниям по-прежнему тяжело конкурировать с банками по привлечению физлиц на фондовый рынок. Основной прирост в объемах инвестиций сейчас происходит за счет банковских вкладчиков, а такой клиент, недовольный депозитом, преимущественно остается в банке. Сотрудники банков предлагают инвестиционные продукты, перечень которых определен инвестиционными управляющими этого же банка. Получается, что о существовании ряда инвестпродуктов большинство “новых” инвесторов даже не догадываются.

( Читать дальше )

Блог компании Иволга Капитал |Идея запуска «длинного» ИИС: в чем его смысл?

- 09 ноября 2020, 08:01

- |

Источник изображения: Финансовый советник

С бумом частных инвестиций количество открываемых ИИС неумолимо растет. Но с точки зрения регулятора те цели, которые он для себя поставил при запуске счетов, пока не достигнуты. Говоря конкретнее, первоначальная идея стимулирования именно долгосрочных вложений частных лиц в финансовые инструменты пока не популярна среди пользователей ИИС.

Поэтому в ЦБ рассматривают возможность открытия третьего по счету типа ИИС — с налоговым вычетом на долгосрочном горизонте инвестирования. В своей аналитической записке, ЦБ определил основные отличия ИИС типа III следующим образом:

- Предполагается, что минимальный̆ срок инвестирования на ИИС III, дающий̆ право на получение инвестиционного налогового вычета, будет установлен на уровне 10 лет.

- Сам вычет будет применяться по двум основаниям. Первый, в размере ежемесячно внесенных средств на ИИС (не более 6% от дохода) через работодателя, а также в размере самостоятельно внесенных средств (не более 120 тыс. рублей̆ в год). Второй, из дохода (реализационного и инвестиционного) при осуществлении целевого расходования средств со счета. Идея такого механизма заключается в том, чтобы инвестор формировал капитал не из заранее накопленных средств, за счет текущих трат.

- В новом типе ИИС не будет ограничения на объем ежегодно вносимых средств. Предполагается, что это снимет необходимость к ИИС дополнительно открывать брокерские счета.

- Через 10 и далее через 20 лет инвестирования в новом виде ИИС предполагается ввести ограничение на высокорискованные инвестиции. По замыслу регулятора, такая мера способна сделать из инвестиционного счета аналог сберегательного продукта к моменту предоставления вычета. Разграничение рискованных и безрисковых инструментов ЦБ не приводит.

( Читать дальше )

Блог им. andreihohrin |Миллионный ИИС и облигации

- 29 августа 2019, 09:27

- |

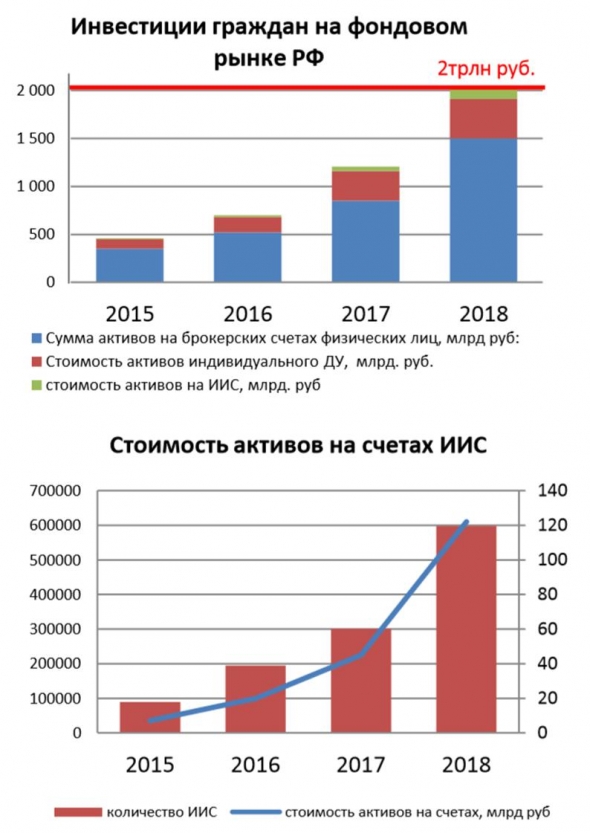

ИИСы продолжают покорять отечественное фондовое пространство. Первый миллион – есть. Мосбиржа отчиталась (https://www.moex.com/n24785/?nt=106). Наши поздравления! Интересно распределение активов на ИИС: облигации занимают меньшую долю, 45%. Историческое наследие, слишком долго биржевая индустрия воспринималась как сугубо спекулятивная. Это отношение изменится, и в конечном итоге, на долговые инструменты придется около 2/3 вложенных розничными инвесторами средств. Так что розничному облигационному рынку предписан рост.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Блог им. andreihohrin |Рынок делаем мы (+275 тыс.новых брокерских счетов в 1 квартале)

- 03 мая 2019, 07:22

- |

- По данным Московской биржи, число брокерских счетов, зарегистрированных на ней, в 1 квартале 2019 года, выросло в сравнении с прошлым годом 13,7%, до 2,29 млн. 99% из 275 тыс. новых счетов – брокерские счета физических лиц. 40% от всех открытых счетов (110 тыс.) – индивидуальные инвестиционные счета (ИИС), имеющие льготное налогообложение. Совокупное число ИИС достигло полумиллиона.

- В прошлом году был отмечен взрывной рост числа брокерских счетов, их было открыто 700 тыс. Притом, что за всю историю рынка до 2018 – 1,3 млн. Начало нынешнего года оказалось еще более активным.

- Низкие ставки по депозитам – один и не главный из мотивов новых клиентов. Депозитные ставки никогда не баловали. Другое дело – налоговые послабления. Появление ИИС, с фактическим обнулением НДФЛ, льгота по НДФЛ на корпоративные облигации – вот стимулы, запустившие процесс исхода на биржу.

- Крупные банки, столкнувшись с тенденцией, не стали ей противоречить. Да и не смогли бы. В итоге, около 300 тыс. брокерских счетов – счета их клиентов. И, вероятно, доля будет расти.

( Читать дальше )

Блог им. andreihohrin |Частные российские портфельные инвестиции. Окукливание.

- 05 марта 2019, 08:03

- |

Пока околорыночная новостная среда не предлагает ярких событий, взглянем на материалы НАУФОР (http://www.naufor.ru/tree.asp?n=16433) об активности частных инвесторов-резидентов в 2018 году. И сделаем ряд предположений.

Предположение №1.

Рост суммы брокерских счетов – следствие поведения крупных банков. Казалось бы, банки и проигрывают от перетока денег с депозитов на борокеридж и в ДУ. Но. Одной из причин перетока видятся налоговые стимулы (в частности, ИИС). Но. Во-первых, доля ИИС в денежном потоке – 80 млрд.р., не более 10%. Во-вторых, бизнесы самостоятельных брокеров не переживают возрождения. Исключение, разве что, БКС. Так что основными двигателями денег с депозитов на рынок, думаем, являются крупные частные банковские клиенты. Которые теперь от своих менеджеров в Сбербанке/ВТБ/Райффайзене и еще паре банков требуют нормальной диверсификации размещенных денег.

Это предположение, кстати, коррелирует с распределением активов на брокерских счетах. Если около 36% активов приходится на малодоступные еврооблигации и консервативные ОФЗ, то это не инструменты ритейловой аудитории.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал