Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds (актуальная доходность 13,6-9% годовых)

- 16 июня 2021, 07:09

- |

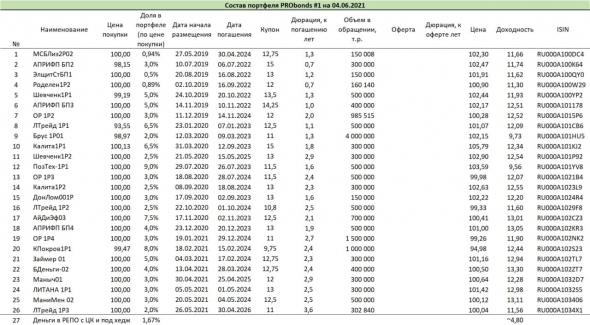

Доходности портфелей PRObonds за последние 365 дней – 13,6% для основного портфеля #1, ориентированного на высокодоходные облигации, 9% для смешанного портфеля #2. С начала года, несмотря на падение широкого рынка облигаций портфель #1 прибавил 4%, портфель #2 – 3,4%. Портфель #1 продолжает переигрывать индекс высокодоходных облигаций Cbonds (он с начала года вырос на 3,8%, причем не учитывает комиссионных издержек).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 15 июня 2021, 06:07

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

(с 14.06 по 18.06.2021, в пересчёте на 1 облигацию)

15.06.2021

• МСБ-Лизинг, 002P-02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 7,86 руб. Амортизация: 20,83 руб.

• Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

16.06.2021

• Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

18.06.2021

• ООО ОР, 001P-04 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

Блог компании Иволга Капитал |Роман Макаров (гендиректор МФК "Займер") о перспективах снижения предельной ставки кредитования (ПСК)

- 10 июня 2021, 11:45

- |

Гендиректор лидера микрофинансовой отрасли России МФК «Займер», Роман Макаров высказался насчет законодательной инициативы о снижении предельной ставки кредитования (ПСК) до с нынешних 1% до 0,5% в день (https://www.lawmix.ru/banki/16946).

Со своей стороны добавлю, что отрасль готовится к возможному понижению ПСК, хотя ее представители и считают любое понижение с нынешних уровней излишним. Вероятно, в случае дальнейших нормативных ужесточений число МФО и МКК еще более сократится, а доли лидирующих из них в этом случае должны вырасти наиболее заметно.

/Облигации МФК «Займер» входят в портфели PRObonds на 5% от активов/

Блог компании Иволга Капитал |PRObondsмонитор. Высокодоходные облигации (ВДО) тоже подкосило продажами

- 10 июня 2021, 06:36

- |

Блог компании Иволга Капитал |Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за прошедшую торговую неделю

- 07 июня 2021, 12:31

- |

• Дядя Дёнер, БО-П02 +12.61%, цена закрытия 38.48% Доходность к погашению 107.89%

• Труд, 001P-01 +2.38%, цена закрытия 105.96% Доходность к погашению 8.53%

• КИСТОЧКИ Финанс, БО-П01 +1.89%, цена закрытия 104.74% Доходность к погашению 10.44%

• Регион-Продукт, 001Р-01 +1.05%, цена закрытия 103.96% Доходность к погашению 10.43%

• ЭБИС, БО-П02 +0.77%, цена закрытия 104.13% Доходность к погашению 11.41%

• ДиректЛизинг, 001Р-06 -0.69%, цена закрытия 99.7% Доходность к погашению 12.15%

• ДиректЛизинг, 001P-04 -0.78%, цена закрытия 102.05% Доходность к погашению 11.87%

• Группа Продовольствие, БО-01 -0.81%, цена закрытия 102.43% Доходность к погашению 11.63%

• ЭкономЛизинг, 001P-01 -1.32%, цена закрытия 102.69% Доходность к погашению 11.58%

• Круиз, БО-П04 -3.51%, цена закрытия 106.5% Доходность к погашению 10.45%

Блог компании Иволга Капитал |Портфели PRObonds. Результаты мая

- 04 июня 2021, 12:13

- |

Подведем итоги мая для портфелей PRObonds. За последние 12 месяцев облигационный портфель #1 принес 13,4%, смешанный портфель #2 – 9,2%. За это же время индекс высокодоходных облигаций Cbonds-CBI RU High Yield вырос на 13,6%. Учитывая, что облигационный портфель #1 в отличие от индекса включает в себя комиссионные издержки (сейчас это около 0,8% в год), он оказывается чуть эффективнее базового индекса. Причем вперед портфель начал выходить в основном в 2021 году. Предполагаю, опережение будет усиливаться.

( Читать дальше )

Блог компании Иволга Капитал |Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 31.05.2021

- 01 июня 2021, 09:13

- |

• Дядя Дёнер, БО-П02 +17.06%, цена закрытия 40.0% Доходность к погашению 102.05%

• КИСТОЧКИ Финанс, БО-П01 +1.42%, цена закрытия 104.26% Доходность к погашению 11.04%

• Регион-Продукт, 001Р-01 +0.82%, цена закрытия 103.72% Доходность к погашению 10.56%

• Труд, 001P-01 +0.77%, цена закрытия 104.3% Доходность к погашению 9.78%

• Агрофирма-племзавод Победа, 001P-01 +0.49%, цена закрытия 95.47% Доходность к погашению 12.25%

• ОбъединениеАгроЭлита, БО-П02 -0.46%, цена закрытия 102.78% Доходность к погашению 11.53%

• ТЕХНО Лизинг, 001P-03 -0.46%, цена закрытия 103.17% Доходность к погашению 12.13%

• ВсеИнструменты.ру, БО-02 -0.53%, цена закрытия 101.26% Доходность к погашению 9.5%

• ИК Фридом Финанс, БО-01 -0.67%, цена закрытия 103.5% Доходность к погашению 6.87%

• Круиз, БО-П04 -2.3%, цена закрытия 107.83% Доходность к погашению 9.62%

Блог компании Иволга Капитал |Предстоящие облигационные размещения от ИК "Иволга Капитал"

- 01 июня 2021, 07:29

- |

Предварительная информация о выпусках облигаций, которые планирует организовывать ИК «Иволга Капитал» в течение июня, июля, августа.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Торговый оборот облигаций, размещённых ИК Иволга Капитал

- 30 мая 2021, 16:06

- |

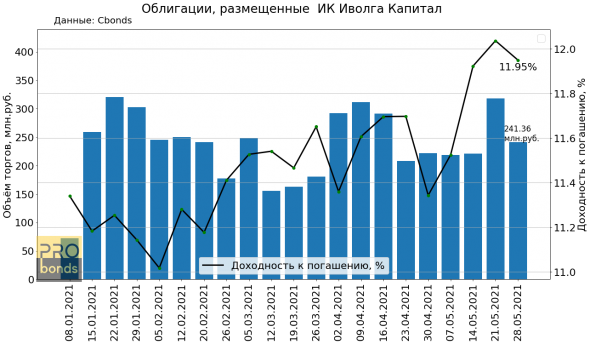

Торговый оборот облигаций, размещённых ИК Иволга Капитал, за прошедшую неделю составил 241.36 млн.руб. (-24.14% н/н)

В обращении находится 32 бумаги, средняя доходность к погашению в пятницу составила 11.95%

26.05.2021 началось размещение Лизинг-Трейд, 001P-03. Купон 11.0%, периодичность выплаты купона 12 раз в год, дата погашения 30.04.2026. Цена к закрытию торгов пятницу 100.0, доходность к погашению 11.568%

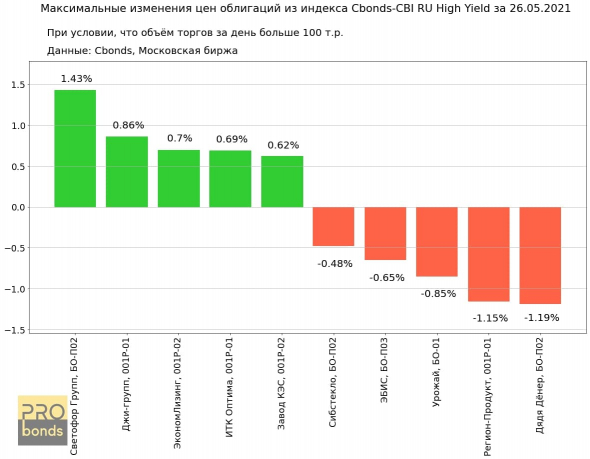

Блог компании Иволга Капитал |Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 27.05.2021

- 28 мая 2021, 09:10

- |

• Светофор Групп, БО-П02 +1.43%, цена закрытия 104.59% Доходность к погашению 10.68%

• Джи-групп, 001P-01 +0.86%, цена закрытия 104.14% Доходность к погашению 9.5%

• ЭкономЛизинг, 001P-02 +0.7%, цена закрытия 101.4% Доходность к погашению 11.69%

• ИТК Оптима, 001Р-01 +0.69%, цена закрытия 107.08% Доходность к погашению 12.87%

• Завод КЭС, 001P-02 +0.62%, цена закрытия 103.67% Доходность к погашению 12.95%

• Сибстекло, БО-П02 -0.48%, цена закрытия 104.39% Доходность к погашению 11.55%

• ЭБИС, БО-П03 -0.65%, цена закрытия 102.33% Доходность к погашению 12.31%

• Урожай, БО-01 -0.85%, цена закрытия 102.06% Доходность к погашению 12.18%

• Регион-Продукт, 001Р-01 -1.15%, цена закрытия 102.7% Доходность к погашению 11.1%

• Дядя Дёнер, БО-П02 -1.19%, цена закрытия 35.02% Доходность к погашению 120.07%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал