Блог компании Иволга Капитал |Нефть. Эйфория и снижение

- 09 ноября 2022, 07:30

- |

Источник графика: www.profinance.ru/charts/brent/lca7

Биржевое ценообразование – ценообразование долгосрочных ожиданий, построенных на сиюминутных эмоциях.

Не знаю, что произошло, но за последние пару-тройку дней встретил заметный пласт аналитических публикаций с ориентирами роста нефтяных цен сильно выше 100 долларов. 120, 150 и даже 200 долл./барр. Brent.

Возможно, сыграло роль приближение Brent к круглому рубежу. Возможно, некое чувство локтя: проще писать о 150 долларах, если об этом уже кто-то написал.

О том, что нефть однажды вырастет (понять бы, на чем), читаю и слышу часто и давно. Иногда, как в эти дни, мнения приобретают экспоненциальный характер. Подобный нынешнему всплеск интереса, хотя и с бОльшим энтузиазмом, наблюдал летом. Тогда котировки были выше нынешних значений на 15-20%. И вот опять.

А нефть вразрез новому экспертному консенсусу уже откатилась на 4,5 доллара, с 99,5 до 95. Характерно, что ее котировки отправились вниз, тогда как рынки акций, драгметаллы, ряд валют, включая рубль, выросли.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Жду выше американские акции и считаю рискованными уровни отечественных акций и нефти

- 26 октября 2022, 08:00

- |

Ударный вторник для отечественного рынка акций, рост в среднем на 3%. Параллельно – прирост американских индексов примерно на 1%

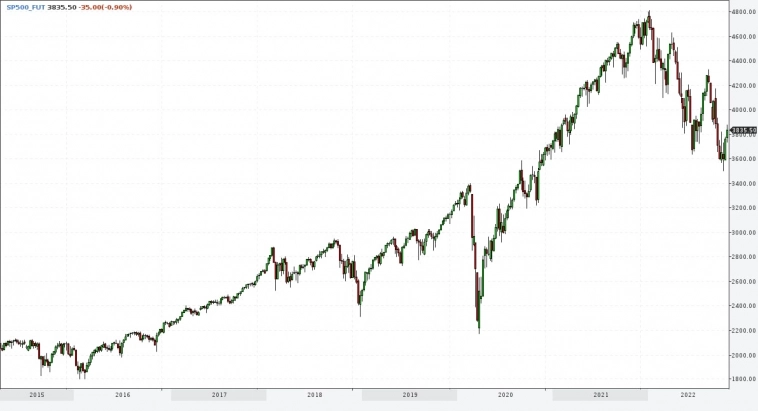

От американского рынка жду дальнейшего повышения. Думаю, рынок вблизи своего долговременного дна. Подтверждаю свою точку зрения от начала октября.

Аргументация простая. В мире, отягощенном геополитическими проблемами, потребление, скорее всего, будет сокращаться (острую фазу этого процесса мы наблюдаем в России), а потому инфляционный пик, вероятно, пройден. Ждать серьезного повышения ставки ФРС, наверно, не нужно. А рынок за время и инфляционного витка, и ужесточения ДКП просел более чем на 20%. Просадка относительно неглубокая, но долгая. И последнюю попытку роста рынка, с преодолением вверх заветных 3 800 п. по S&P 500 рассматриваю как перспективную, с протяженным во времени и динамике потенциалом. Да, за слабым потреблением следует слабая экономика, рынок этого не любит. Но в этом процессе должен бы появиться и слабый доллар. Что для рынка, возможно, перевешивающий аргумент.

( Читать дальше )

Блог компании Иволга Капитал |2 недели назад считал, что S&P500 вырастет, а нефть упадет. И сегодня считаю так же

- 19 октября 2022, 07:05

- |

2 недели назад высказался о потенциале роста американских индексов и потенциале снижения нефти.

За это время оба потенциала себя никак не реализовали, несмотря на весьма резкие ценовые колебания. Нефть тогда стоила 89,2, а сегодня 90,5. Фьючерс на индекс S&P500 тогда был 3 725 п., сегодня 3760.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Время рисков

- 26 января 2021, 07:43

- |

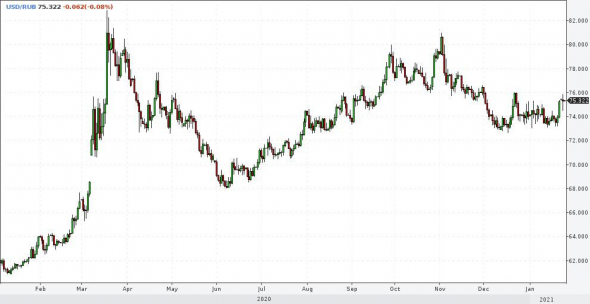

Неделей ранее высказывал опасения относительно рубля. Рубль после этого снизился, при этом опасения остались. Ожидаю еще большей его просадки. Можно долго рассуждать о причинах. А можно руководствоваться простым правилом: если то или иное рыночное движение воспринято участниками рынка спокойно, оно, скорее всего продолжится. Падение рубля в конце прошлой недели и его дальнейшее ослабление в начале наступившей принимается окружающими с указанным спокойствием. Возможно, 80 рублей за доллар в близкой перспективе не увидим, но направление движения пока в эту сторону.

Сам доллар остановил наступление на базовые валюты. Возможно, вовсе на какое-то время откатится вниз, пока идет обсуждение, а в дальнейшем и выделение госпомощи американским гражданам. Котировки доллара, думаю, уже учитывают и его эмиссию 2020 года, и новый пакет стимулирования потребления. Перспективный путь наименьшего сопротивления – долларовое укрепление.

( Читать дальше )

Блог им. andreihohrin |Нефть. Падение по правилам антагонистической игры

- 11 сентября 2020, 07:03

- |

Мир, где прогнозы товарных цен дают финансисты, а самими ценами коммерческих сделок управляет спекулятивный капитал, влияние фундаментальных факторов на ценообразование товаров не так уж велико. Зато можно делать прогнозы, основываясь на принципах антагонистической игры.

Простейший принцип такой игры: выигрыш одного – проигрыш другого. Его можно преобразовать: большинство не может выиграть.

Нефть Brent. Источник: profinance.ru

А вот Вам мнения о перспективах нефти. Это выдержки из вчерашней онлайн-конференции на finam.ru (https://www.finam.ru/analysis/conf00001/ceny-na-neft-novaya-turbulentnost-20200910-13000/). Ответы экспертов на вопрос участника: «Сейчас разворот вниз или коррекция в нефти?»

• Александр Пасечник, руководитель аналитического управления Фонда национальной энергетической безопасности: «Нынче коррекция на рынке «черного золота», но пока она не критична для лагеря нефтепроизводителей. Сценарий со «вторым дном» не допустит ОПЕК+…»

( Читать дальше )

Блог им. andreihohrin |Непрофессиональные участники продолжают покупать нефть, оправляя ее в дальнейшее пике

- 22 апреля 2020, 07:10

- |

Это короткое замечание, основанное на недолгом наблюдении. Общаясь с большим числом людей, иногда замечаешь сходные поведенческие элементы. С конца прошлой недели многократно получал сообщения о том, как вложиться в нефть, о том, что нефть куплена, о том, что однажды она должна обязательно подорожать. О том, чтобы продать и уж тем более продать «в короткую» не слышал. Мой круг общения с участниками торгов относительно широк, можно давать интерпретации. И интерпретация не оптимистична. Спекулятивного капитала на рынке нефти много. Видимо, огромное число спекулянтов покупало контракты «под встречу ОПЕК». Их деньги частично сгорели в понедельник, тлели вчера, но все еще не выгорели полностью, создавая навес панических продаж на будущее. В общем, по-моему, нефти, и нефти Brent в частности, все еще сложно будет выйти из отвесного пике.

Источник графика: profinance.ru

( Читать дальше )

Торговые сигналы! |Портфели PRObonds #3 и #3.1. Высокие результаты и позиции на неделю

- 17 февраля 2020, 08:12

- |

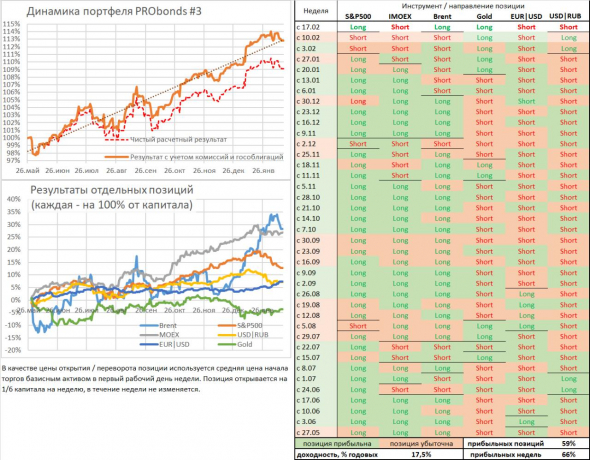

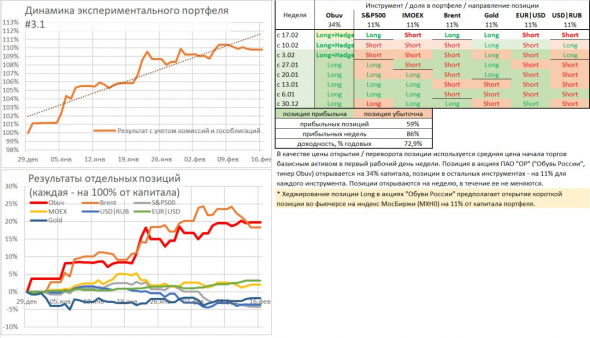

Подтверждая делом прогнозы и суждения. Трендовые портфели #3 и #3.1 возвращаются к ряду ставок на повышение, это и про нефть, и про американские акции, и про рубль. Февраль для портфеля #3 пока складывается сложно: после победных декабря и особенно января портфель корректируется. Годовая доходность снизилась до 17,5%.

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю по рублю, доллару, евро, рынкам акций, товаров и облигаций. Расчет на продолжение

- 13 января 2020, 07:43

- |

Ушедшая неделя стала самой успешной для нашего прогнозирования более чем за полгода, все трендовые ставки оказались успешными. Сохранить аналогичную точность на наступающей неделе вряд ли реально. При этом тренды, ставки на которых сделаны, все еще находятся в силе.

- Нефть. Наиболее вероятное продолжение ценовой динамики. В данном случае речь о продолжении снижения. Производственные мощности и их технологичность растут, а резкие скачки стоимости товара в сентябре и начале января только добавляют уверенности производителям в перспективности деятельности. В итоге, нефть, вероятно, не имеет долгосрочной поддержки котировок, напротив – главенствующим рискует стать превышение предложение над спросом.

- Все еще ожидается дальнейшее укрепление рубля. Оно начинает входить в противоречие с динамикой нефти, но до 60 и даже 55 долл./барр. по Brentпротиворечие, скорее всего, останется маловажным. Укрепление рубля, возможно, утрачивает потенциал. Но само направление движения пар USD/RUBи EUR/RUBвниз, скорее всего, продолжится.

- Менее предсказуемо поведение американского и российского индексов акций и золота. Глобальные финансы пребывают в состоянии впитывания новой ликвидности. И в этом состоянии рисковые активы все еще способны продолжить удорожание. Тогда как золото, подскочившее на новостях об иранском политическом кризисе в начале года, сейчас настроено на понижение.

- Еще меньшую предсказуемость предполагает прогнозирование пары EUR/USD. Оно зиждется на предположении, что пара находится в долгосрочном падающем тренде. Если предположение верно, то пара нацелена на 1,08-1,05 долларов за евро.

- Что касается российского облигационного рынка, то он, вероятно, перешел в состояние относительного равновесия. Требовать дальнейшего роста цен и снижения доходностей широкого рынка, как это происходило уже почти полтора года, не следует. Видимо, сохраняется потенциал для снижения доходностей высокодоходного облигационного сегмента. Но и здесь последние 2-3 недели были ударными, цены на облигации выросли, в среднем, примерно на 1%. А потому, как минимум, котировки готовы к стабилизации.

( Читать дальше )

Блог им. andreihohrin |Нефть: 150 или с горки вниз?

- 04 января 2020, 08:35

- |

Долго я считал рост нефти трендовым явлением и ставил на этот рост. А вчера, похоже, произошел «выброс пара». На новостях об обострении отношений между США и Ираном котировки подскочили на 4%. И эти +4% похожи на последний «задерг» в преддверии новой и долгой волны снижения цен. Пикантности, однако, добавляет преодоление 68-долларовой отметки. Она последние полгода служила верхней границей движения цен. Рынок закрепился выше. Теперь кто-то говорит, что ирано-американское противостояние способно отправить баррель и вовсе к 150 долларам. Мне все равно ближе суждения о грядущем развороте нефти вниз.

Но где истина? Какие прогнозы у вас, господа?

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог им. andreihohrin |Ставки на неделю. S&P500, IMOEX, Brent, Gold, EUR|USD, USD|RUB

- 25 ноября 2019, 08:22

- |

Для все еще экспериментального портфеля #3.

Для все еще экспериментального портфеля #3.Ставки остаются почти без изменений. 2 недели назад короткая позиция по золоту была изменена на длинную. Сегодня вновь возвращаемся к короткой позиции. В остальном все по-прежнему. О результатах. Прошедшая неделя стала седьмой подряд прибыльной, а доходность портфеля, с учетом того, что 80% активов размещено в ОФЗ или инструментах денежного рынка, составляет 17% годовых.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал