Блог компании Иволга Капитал |Последние часы для подачи заявки на IPO АПРИ. Книга будет закрыта сегодня 29.07 в 13:00 (мск)

- 29 июля 2024, 10:14

- |

На утро понедельника сумма поданных заявок превышает 800 млн руб.

❗️Предполагается полное удовлетворение выставленных заявок.

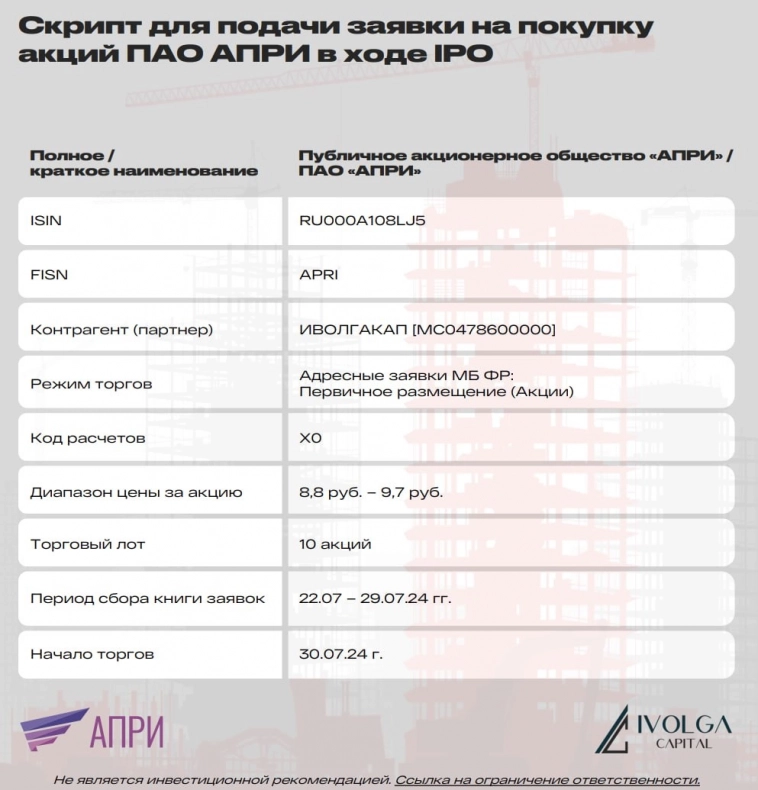

Краткая инструкция / скрипт по выставлению заявки на IPO девелопера АПРИ.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог компании Иволга Капитал |IPO АПРИ на финишной прямой. Некоторые цифры и наблюдения

- 26 июля 2024, 07:05

- |

Сегодня де-факто последний день сбора заявок на участие в IPO девелопера АПРИ. Будет еще понедельник, но в понедельник прием заявок только до 13-00. Торги начнутся во вторник 30.07.

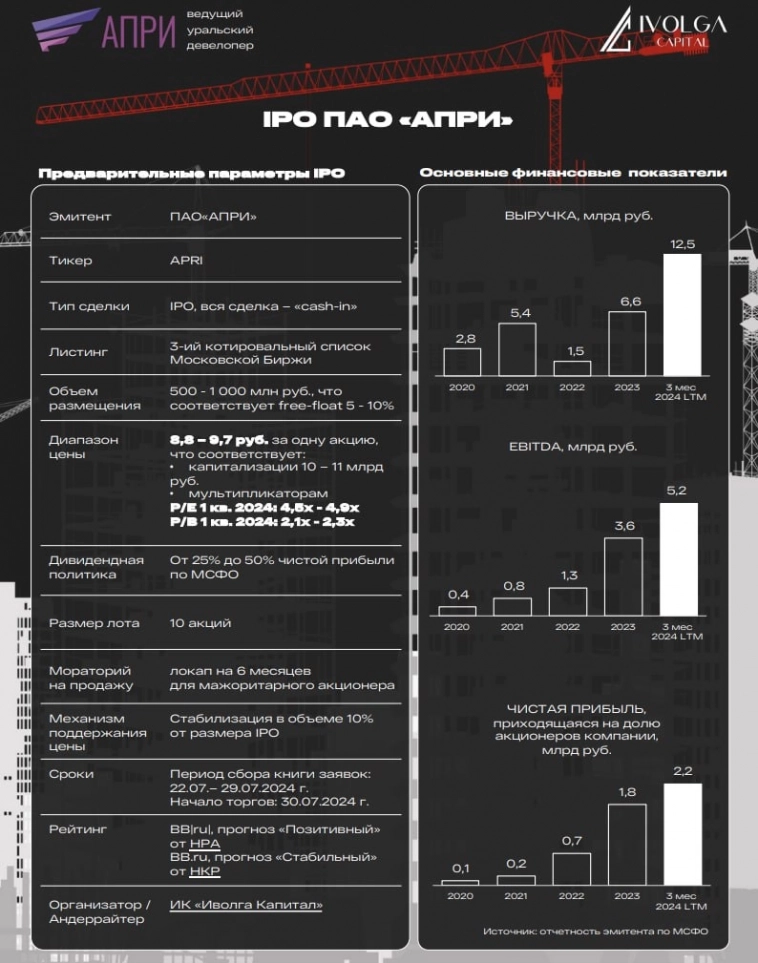

Пока идет к тому, что книга будет подписана по верхней границе ценового диапазона, по 9,7 рублей за акцию. Что подразумевает капитализацию АПРИ в 11 млрд р. и мультипликатор «капитализация / прибыль», P/E — ~4.

Ожидаемая сумма сделки – 0,7-1 млрд р. (многое зависит от этой пятницы).

Число поданных на IPO заявок должно быть вблизи тысячи. Похожие потоки заявок мы видим при розничных размещениях облигаций.

Как мы (Иволга Капитал, организатор данного размещения акций) смотрим на это IPO и на IPO вообще?

Мы не знаем, каким будет завтрашний день любого эмитента, включая АПРИ. Хотя в большинстве случаев для компаний, дотянувшихся до публичного рынка капитала, завтрашний день лучше вчерашнего. Мы не имеем прогноза о том, когда и насколько вырастет цена акций АПРИ и будет ли она расти. Но на практике много лет видим, что большинство облигационных историй (акции не должны стать исключением) привели их эмитентов к росту бизнеса.

( Читать дальше )

Блог компании Иволга Капитал |Статистика о сборе заявок на IPO «АПРИ»: книга открыта до 29 июля

- 25 июля 2024, 12:34

- |

Обновляем и немного расширяем информацию о ходе сбора книги заявок на IPO АПРИ.

Напомним, книга открыта с 22 по 29 июля (29 июля до 13:00). Старт торгов — 30 июля. Подробная инструкция, как подать заявку здесь

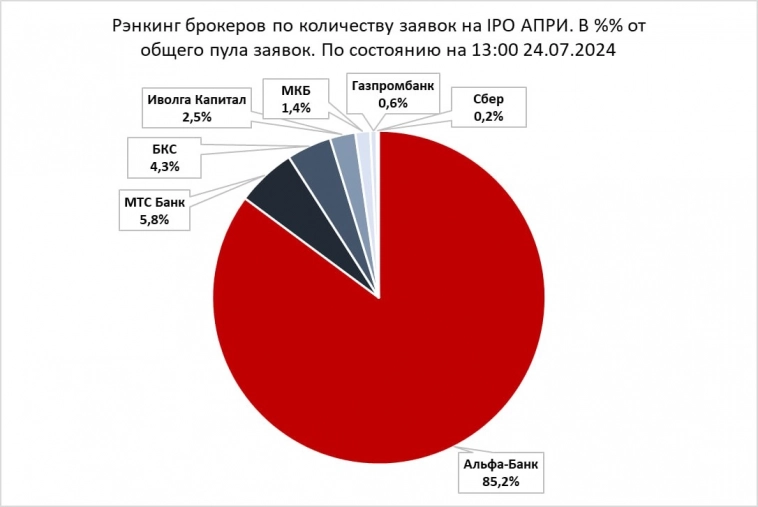

Общее число заявок на IPO вчера превысило 600. И, вероятно, превысит 1 000 к моменту размещения. Количество брокеров, через которых инвесторы выставляют заявки, 7, и оно не меняется со старта книги. С отрывом от остальных брокеров — Альфа Банк.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Статистика о сборе заявок на IPO «АПРИ»: книга переподписана по верхней границе ценового диапазона - 9,7 руб. за бумагу.

- 24 июля 2024, 14:10

- |

Но это не всё. РБК Инвестиции поделились более интересным инсайдом о предстоящем IPO

⚡️⚡️⚡️ quote.ru/news/article/66a0b1f59a79470daacf0bd9

Подробная инструкция, как подать заявку здесь

Блог компании Иволга Капитал |Книга заявок на IPO девелопера АПРИ открыта. Краткая инструкция / скрипт по выставлению заявки

- 22 июля 2024, 14:24

- |

Блог компании Иволга Капитал |Краткая инструкция / скрипт по выставлению заявки на IPO девелопера АПРИ (открытие книги 22 июля)

- 19 июля 2024, 11:09

- |

Блог компании Иволга Капитал |22 июля – открытие книги заявок на IPO АПРИ, ведущего уральского девелопера

- 19 июля 2024, 11:02

- |

Книга будет открыта с 22 по 29 июля. Старт торгов – 30 июля.

Организатор IPO — ИК Иволга Капитал. От себя скажем так: 5 лет нашего партнерства с АПРИ – это участие в истории его бурного роста.

Параметры размещения прилагаем по ссылке. Основной из них – стартовый коэффициент P/E (отношение капитализации к прибыли), он ожидается в диапазоне 4,5-4,9, в зависимости от итоговой цены акции.

Важно! Предполагается полное удовлетворение поданных на IPO АПРИ заявок, без аллокации. Лучше и особенно с поправкой на рынок разместить в ходе IPO меньшую долю акций (но не менее 5% от акционерного капитала), чем обеспечить непредсказуемый навес продаж на вторичных торгах.

Вопросы и пожелания вы можете задать и высказать специалистам Иволги в телеграмме — Федору Звереву @fedor_zverev, Владе Матвеевой (с понедельника 22.07) @vladlenamatveeva, Денису Богатыреву @Denis_Bogatyrev,

или напишите, пожалуйста, в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

Блог компании Иволга Капитал |Индекс IPO – вторичный рынок. 28,7% за год, но -9,3% за полгода

- 19 июля 2024, 07:14

- |

На нашей странице IPO приведено 4 IPO-индекса, отражающих динамику новых акций в разной интерпретации. Здесь можно поиграть графиками и цифрами: https://ivolgacap.ru/ipo_probonds/

Для наглядности возьмем только 1 индекс: Узкий Индекс PRObonds IPO – вторичный рынок. Все акции с новых IPO попадают туда на 5-й день торгов и сохраняются в индексе 1,5 года. В него не входят акции, одновременно попавшие в 3 уровень листинга и имеющие кредитный рейтинг не выше BB-. Доли акций примерно равны.

Индекс вполне практический. Держать портфель в соответствии с ним несложно, плюс отсекаются явно сложные истории (аналогичный широкий индекс, который пополняется всеми подряд IPO, явно хуже по результату).

( Читать дальше )

Блог компании Иволга Капитал |Влияет ли маркетмейкинг на цену акций? На нашем опыте с акциями Займера первый ответ – да и положительно

- 17 июля 2024, 07:19

- |

С 10 июня мы на практике пытаемся реализовать предположение, что ликвидность акции положительно влияет на ее цену.

С 10 июня Иволга Капитал – маркетмейкер в акциях Займера.

Первые 5 недель нашей работы с акцией высказанного предположения, как минимум, не опровергают.

IPO Займера состоялось 12 апреля по цене 235 р. С этого момента по 7 июня акция снизилась до 186,3 р., или на -20,7%. И в разы проиграла динамике Индекса МосБиржи (снижение индекса с 12 апреля по 7 июня всего -6,5%).

С 7 июня (последние торги перед стартом маркетмейкинга) по 16 июля акции Займера продолжали снижаться. Но уже заметно переигрывая Индекс МосБиржи: -5,9% у Займера против -8,9% у индекса.

Что мы понимаем под созданием ликвидности? Маркетмейкер не накручивает торговых оборотов, он просто не уклоняется от приходящих в данную акцию сделок, становясь часто лучшим покупателем для продавца и лучшим продавцом для покупателя. На сделки маркетемейкера пришлось примерно 30% всех июльских торгов акциями Займера, довольно много.

( Читать дальше )

Блог компании Иволга Капитал |Рынок IPO с начала года. Лучше широкого рынка акций. Но с оговорками

- 05 июля 2024, 05:58

- |

IPO особенно зачастили с начала этого года.

Поэтому взглянем на IPO-сегмент именно в этом году. Тем более, первая его половина позади.

На нашем сайте есть страница Индексов IPO. С динамикой и расшифровками наших индексов, и результатами отдельных акций, как в графике, так и в цифрах.

Мы ведем индексы первичного рынка (сугубо мысленный эксперимент, если бы можно было с предсказуемой аллокацией участвовать во всех новых IPO). И индексы вторичного рынка, когда бумаги добавляются в индексы с обычных торгов уже после первичного размещения.

Узкие индексы, куда бумаги мало-мальски отбираются, ожидаемо лучше широких (в них добавляется всё подряд).

Наиболее практически полезен Узкий Индекс PRObonds IPO – вторичный рынок. Его рост с начала года по 3 июля – +12,4%. Просадка от апрельского максимума до июньского минимума — -16,9%.

Индекс МосБиржи с начала года (и тоже по 3 июля) — +3,4%, при максимальной просадке — -13,6%

Больше роста, больше риска. Никакого волшебства. Хотя по соотношению роста и риска на этом временном отрезке сегмент IPO лучше широкого рынка акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал