Блог им. andreihohrin |Прогнозы. Будет ли длинной финишная прямая?

- 05 ноября 2019, 08:45

- |

Настроения на рынках улучшаются, тогда как перспективы становятся более тревожными.

Настроения на рынках улучшаются, тогда как перспективы становятся более тревожными.Для рынков привычная практика, когда наибольший оптимизм участников сопровождает пиковые ценовые значения. А затем и пики остаются позади, и оптимизм. Сейчас мы наблюдаем появление глобального биржевого оптимизма. Его накопление, по законам жанра, происходит быстро, достаточно нескольких недель. Как правило, накопление оптимизма – необходимое и последнее условия для завершения долгосрочного цикла фондового роста.

- Где этот цикл может завершиться? В первую очередь речь о западных рынках акций и облигаций. В особенности – об американском. До целевых значений в 3 150 – 3 300 п. индексу S&P500 не так много осталось. Возможно, вершина индекса окажется и выше, но с каждым следующим пунктом вверх и вероятность продолжения роста сокращается, а дороговизна и риск просадки – увеличиваются. Причем снижение американского рынка акций, как скоро оно произойдет, окажется, скорее всего длинным, не коррекционным.

- Российские ОФЗ – еще один претендент на завершение растущего цикла. Доходности пятилетних бумаг на уровне 6,1%, при ключевой ставке в 6,5% и инфляции в районе 4% — это не про потенциал дальнейшего роста стоимости. Ситуация, конечно, далека от американского фондового рынка по своей напряженности. И все же коррекция назрела. Двигаться и дальше вверх, объективно, непросто.

- Интересно, что российские акции пока вне зоны больших рисков. Здесь есть и дивидендные доходности, и относительно низкая фундаментальная оценка. Отсутствия коррекций это не гарантирует, к тому же если глобальный риск-аппетит истощится, продажи придут и к нам. Однако и глубина падения, при случае, скорее всего, может оказаться болезненной, но не станет фатальной.

- Нефть, напротив, все еще имеет потенциал повышения. Основная причина – баланс спроса и предложения сместился в пользу спроса. Пока биржевые игроки ставят на волатильность, коммерческие – отмечают среднее превышение мирового спроса над предложением. Какой-то, пусть и ограниченный, потенциал роста цен, вероятно, есть.

- В отношении золота, как и в отношении главной валютной пары EUR|USDпонимания немного. Золото, как было, так и осталось дорогим товаром, с премией цены к себестоимости на уровне примерно 800-900 долл./унц. Однажды эта премия сыграет против драгметалла. Что до EUR|USD, здесь ожидания трендового роста доллара к резервным валютам себя некоторое время не оправдывают. Оправдают ли – вопрос риторический.

- Рубль, продолжая валютные умозаключения, со своим трендом на укрепление еще не расстался и, скорее всего, его продолжит. Долларов и евро в денежной системе РФ много (доля на депозитах – около 25-27% при нормальном значении 15-20%), нефть стабильна или растет, мировой спекулятивный капитал к нам все еще приходит. Соответственно, цели в районе 62-60 рублей за доллар и 67 – за евро остаются актуальными.

- Если к этим импровизированным прогнозам добавить торговой тактики, то остаемся в длинных позициях на рынках акций, готовясь закрыть эти позиции или перейти к игре на понижение. Остаемся в рубле. Играем на повышение в нефти. Готовимся к высвобождению небольшой денежной подушки в портфелях высокодоходных облигаций, дабы иметь возможность оперативно захеджировать их от фондовых потрясений.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

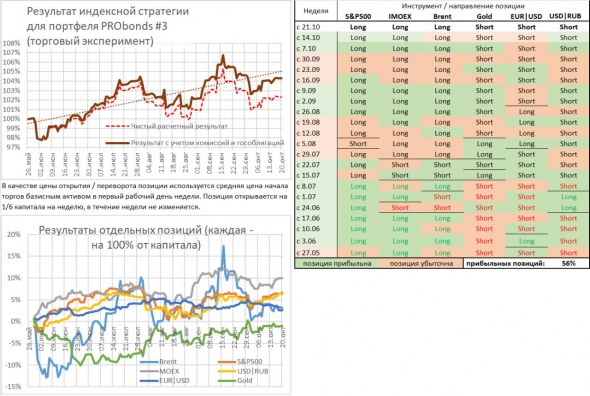

Блог им. andreihohrin |Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 05 ноября 2019, 07:29

- |

Примерно через месяц эксперимент, который тянется уже почти полгода, должен получить (или не получить) физическое исполнение, стать стратегией доверительного управления. Ближайший месяц важен. С одной стороны, доходность портфеля сейчас превышает 15% годовых. С другой — не раз в подобных ситуациях мы получали резкое снижение его результативности и стоимости. Сегодня, как и пока что всю осень, позиции без изменения. Просится к развороту в шорт позиция в индексе МосБиржи, но оснований еще недостаточно. Остается слабо предсказуемой динамика золота и пары EUR|USD.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог им. andreihohrin |Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 28 октября 2019, 09:45

- |

Позиции экспериментального портфеля #3 не меняются уже почти 2 месяца. При этом подходит к концу длинная позиция на российском фондовом рынке. Но она себя еще не изжила до конца. По крайней мере, сигналов о развороте рынка к падению здесь и сейчас недостаточно.

Позиции экспериментального портфеля #3 не меняются уже почти 2 месяца. При этом подходит к концу длинная позиция на российском фондовом рынке. Но она себя еще не изжила до конца. По крайней мере, сигналов о развороте рынка к падению здесь и сейчас недостаточно. @AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Блог им. andreihohrin |Прогнозы не неделю. Вверх по стене страха

- 28 октября 2019, 09:11

- |

Прошедшая неделя задала тренды, в развитие которых мало кому верится, но шансы на развитие неплохие.

Прошедшая неделя задала тренды, в развитие которых мало кому верится, но шансы на развитие неплохие.- Американский индекс S&P500 стабилизировался выше 3 000 п. Хотя время его нахождения выше трехтысячной отметки еще очень невелико, это лучшие позиции индекса за год. «Рынок карабкается вверх по стене страха». Метафора неплохо отображает ситуацию, в которой участники рынка опасаются финансового кризиса, а котировки акций идут выше. Целевые ориентиры индекса в 3 150 – 3 300 п. остаются в силе.

- Более живо в сравнении с западными росли отечественные акции. Индекс РТС достиг максимумов середины лета, индекс МосБиржи покоряет исторические максимумы. Как и в случае с американскими бумагами, рост вряд ли завершен. Хотя его потенциал, вероятно, исчерпается быстро. Слишком серьезен темп.

- Где потенциал, предположительно, уже исчерпан, это в рублевых облигациях. Ралли в первую очередь госбумаг может поддерживаться только все возрастающим потоком новых денег. Тогда как сам этот поток после полупроцентного снижения ключевой ставки и в ожидании новых снижений предполагается более сдержанным.

- Пятничное понижение ключевой ставки положительно отразилось даже не высокодоходном облигационном сегменте. Который, традиционно, слабо реагирует на денежные индикаторы. Ряд бумаг в четверг-пятницу показали заметный рост. Но в высокодоходном сегменте длинные тренды повышения цен – исключение. Зато для широкого рынка они нормальны, как нормальны и коррекции после этих повышательных трендов.

- Биржевые товары, в первую очередь нефть, имеют достаточно возможностей также вырасти в цене. Отчасти забытые 65 долл./барр. для Brent– вероятный ориентир ноября. Как будет вести себя золото, вопрос. Фундаментальная дороговизна не исчезла (премия цены к себестоимости – 50-100%), однако формирующийся биржевой оптимизм может заменить собой страхи торговых войн и кризисных ожиданий и может поддержать котировки или отправить их выше. Факторы противоречивы, и делать практические выводы сложно.

- Валютные тенденции остаются перспективно стабильными: сохраняется прогноз о дальнейшем ослаблении евро к доллару (ориентир 1,05), сохраняется прогноз о дальнейшем укреплении рубля (к 62-60 единицам за доллар и примерно 67 – за евро).

( Читать дальше )

Блог им. andreihohrin |Прогнозы. Страхи преувеличены

- 21 октября 2019, 07:59

- |

Прошедшая неделя не изменила биржевых настроений. Ожидания финансового кризиса, правда с не четко очерченными географическими и отраслевыми границами – мейнстрим этих настроений. Поведение рынков, правда, настроениям не соответствовало: и российский, западные рынки акций и облигаций повсеместно показали рост, ростом неделя завершилась и для рубля.

- Что касается отечественной валюты, обстановка становится интересной. Потенциал укрепления видится еще далеко не исчерпанным, ожидания 62-60 рублей за доллар остаются в силе. Но в пятницу Банк России предложит новое значение ключевой ставки. Причем не исключается ее понижение сразу на 0,5%, до 6,5%. Приближение ключевой ставки к ставке инфляции создает риски ослабления рубля. Сегодня они не кажутся существенными. Но преимущественный бычий настрой по отношению к национальной валюте, который сопровождал наши действия с начала года, становится менее уверенным. Точнее, станет, после снижения ключевой ставки.

- Рынок рублевых облигаций в последние дни совершил ценовой рывок. Видимо, тенденция продолжится и на наступающей неделе. Ее кульминацией и может стать снижение ключевой ставки.

- Рынки акций в первую очередь находятся под влиянием поведения американского фондового рынка. А его поведение видится как формирование импульса для пробоя сопротивления в районе 3 000 п. по S&P500. Пробой способен отправить индекс в район 3 150 п. и выше. Соответственно, и индексы РТС и МосБиржи получат поддержку для повышения.

- Нефть, несмотря на долгосрочный тренд роста предложения, в этом году уравновесила предложение со спросом, предложения даже недостаточно. Это не гарантирует возврата товара к значительному росту. Но вряд ли позволит Brent на продолжительное время опускаться существенно ниже 60 долл./барр.

- Мировой валютный рынок разыграл неожиданное для нас повышение базовых валют против доллара. В основном, как следствие вероятность отсрочки Brexit. Думается, основное движение против доллара состоялось, и пары вернутся в русло своих постепенных ослаблений к доллару. Доллар остается наиболее доходной резервной валютой, даже на случай дальнейшего снижения ставок ФРС. Избыток денежной ликвидности, который наблюдается несколько месяцев подряд, направляется в первую очередь на американский фондовый рынок, создавая дополнительный спрос на доллар.

( Читать дальше )

Блог им. andreihohrin |Позиции на неделю: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 21 октября 2019, 07:08

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Блог им. andreihohrin |Прогнозы. Возврат к относительному спокойствию

- 14 октября 2019, 09:02

- |

Ожидания некого мирового кризиса носят массовый характер. Но настоящие кризисы происходят вопреки ожиданиям и в обстановке, намного более эмоционально комфортной, чем сейчас. А сейчас можно в основном продолжить те прогнозные направления, которые были заданы еще несколько недель назад.

Ожидания некого мирового кризиса носят массовый характер. Но настоящие кризисы происходят вопреки ожиданиям и в обстановке, намного более эмоционально комфортной, чем сейчас. А сейчас можно в основном продолжить те прогнозные направления, которые были заданы еще несколько недель назад.- Нефть. Предсказуемость актива не особенно высокая. И все же основное направление движения цены – направление вверх. Наверняка к недалеким целям. Даже 65 долл./барр. – цель близкая к экстремальной. Нефть после длительного периода взлетов и падений начала сокращать волатильность, но ценовое успокоение будет происходить, вероятно, с некоторым повышением котировок.

- Рубль постепенно избавляется от нефтяного фактора давления и готов к продолжению своего укрепления. Тренд на укрепление на годовой ретроспективе читается неплохо, на более длинной истории, начиная с 2016 года – еще лучше.

- Доллар, в свою очередь, видимо, еще не завершил собственного ралли по отношению в первую очередь к евро. Последние рывки пары EUR|USDвыше 1,1 можно оценивать как отскоки в продолжающейся тенденции долларового укрепления.

- Американские акции, судя по графику S&P500, нацелены на продолжение своего удорожания. Индекс хоть и испытал две болезненные коррекции с начала августа, показал свою устойчивость к кризисным ожиданиям. Преодоление 3 050 п. с высокой долей вероятности отправит индекс в район 3 150 п.

- Последует ли этому примеру отечественный рынок акций? Скорее да, чем нет. Но спекулятивным спросом в России пользуются рублевые облигации. И на их фоне акции способны продолжить ценовую стагнацию.

- На российском рынке облигаций продолжается массовая скупка бумаг. Несмотря на большое наше желание зафиксировать риски в коротких выпусках, рынок все еще, очевидно, благоволит покупателям длинных.

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю: клубок противоречий (нефть, золото, валюты, акции, облигации)

- 07 октября 2019, 08:22

- |

- Наступающая неделя задает или развивает ряд противоречивых биржевых тенденций.

- Как бы нам ни хотелось видеть возвращение нефти к росту, по факту, этого не происходит, нефть с 20-х чисел сентября постепенно проседает. Разрушения на объектах Saudi Aramco дали импульс к мобилизации мирового производства. Продолжительного дефицита не произошло, а восстановление добычи и экспорта с потенциалом еще большего его увеличения отправило цену к минимумам года. В августе от 56-57 долл./барр. Brent развернулась вверх. Нынешние ожидания аналогичны. Но их прогнозная сила не велика.

- Золото на истекшей неделе позволило завершить в плюс открытую в нем еще в середине августа короткую позицию. И вернулось в тренд роста. Потенциал этого роста оценивается как незначительный. Однако рисковать, продолжая играть на понижение, сейчас не будем. Обновление максимума лета (1 557 долл./унц.) не исключается.

- На валютном рынке предположения прежние: ставка на продолжение усиления доллара к прочим базовым валютам, а также ставка на укрепления рубля к доллару и евро. Пара EUR|USD ожидается в течение осени на уровнях, близких к 1,05. Сложнее в силу Brexit давать цели по паре GBP|USD, но и здесь тренд остается падающим, а 1,2 доллара за фунт могут служить близкой мишенью. Цели по рублю сохраняются прежними – около 62-60 рублей за доллар, около 68-67 рублей за евро.

- Поведение рынков акций укладывается в рамки коррекции к росту. Причем, вероятно, коррекция завершена или завершается. Для американского рынка акций это предположение справедливо в первую очередь, тогда как отечественные акции могут следовать за мировым трендом с отставанием. Если мнение по рублю верно, то индексу Мосбиржи, который рассчитывается в отечественной валюте, будет сложнее возвращаться к росту.

- Рублевый облигационный рынок продолжает находится в русле снижения доходностей. В первом эшелоне (ОФЗ и облигации крупнейших корпораций) потенциал дальнейшего снижения доходностей серьезно ограничен. Так, ОФЗ почти на всей кривой доходности торгуются заметно ниже ключевой ставки. Тогда как облигации субъектов федерации и облигации крупных и средних компаний продолжают обладать запасом сокращения доходностей и, соответственно, роста цен.

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю. Снижение напряженности

- 23 сентября 2019, 08:38

- |

- Наступающая неделя обещает стать менее эмоциональной для участников глобального биржевого рынка. После понижения ключевой ставки американским федрезервом часть негативные настроения игроков отчасти компенсируются подешевевшими деньгами. Которые способны оказать дополнительную поддержку рисковым активам.

- Американские акции продолжают осваивать уровень в 3 000 п. по индексу S&P500. Этот уровень уже был покорен в июле, после чего индекс упал на 7%. Откат вниз возможен и сейчас. Но тренд роста главного фондового рынка мира не выглядит завершенным. Целевой ориентир в 3 150 – 3 300 п. на горизонте осени остается в силе.

- Отчасти как следствие, отечественные акции, вероятно, тоже нацелены на продолжение повышения. Индекс МосБиржи вернулся к историческому максимуму. Если вывод об удешевлении денег и увеличении их притока в фондовые активы верен, российские акции смогут перейти к росту уже на текущей неделе, после небольшой коррекции неделей ранее.

- Рублевые облигации, как и акции, в течение прошедшей недели плоско корректировались. В отличие от акций они, вероятно, не являются претендентами на заметный подъем котировок. Как государственные, так и корпоративные облигации российских эмитентов растут в цене последние 12 месяцев, и рост, практически, безостановочный. Тогда как рынок акций в июле-августе испытал заметную коррекцию. Так что, в целом, рублевые облигации не обладают сейчас интересным потенциалом роста, накапливая при этом потенциал для коррекции. Отказ от длинных выпусков в пользу коротких является рациональным. Наша сосредоточенность на высокодоходном облигационном сегменте, где относительно высокие купонные ставки сопровождаются короткими сроками до погашения, отвечает этой логике.

- Отношение к нефти остается умеренно-оптимистичным. После выхода сорта Brent выше 62 долл./барр. можно говорить о сломе нисходящего тренда весны-лета. Насколько серьезным окажется дальнейший подъем нефти, судить сложно. Однако общий настрой на повышение сохраняется и подтвержден торгами прошедшей недели.

- В складывающихся условиях разумно ожидать дальнейшего укрепления рубля. Вероятно, через коррекции, т.к. все же укрепление с начала сентября уже весьма заметное. Цель по паре USD|RUB – 62-60 рублей.

- Сам по себе, доллар США, скорее всего, не покинул тенденции своего укрепления к основным валютам. Даже невзирая на понижение ставки ФРС до диапазона 1,75-2,00% разница ставок на мировом валютном рынке – в пользу доллара. И разница может сохраняться продолжительное время, т.к. мировые центробанки не прекращают мягкой монетарной политики.

- Золото после трехнедельной коррекции на прошлой неделе показало рост, до 1 517 долл./унц. Предполагаем, что рост имеет остаточный характер и не изменит основного коррекционного настроя в драгметалле. У нас открыта короткая позиция в золоте. Она находится в убытке примерно на 1,5%. И позиция продолжит удерживаться. В худшем случае глубина ее убытка окажется больше. Но целевой ориентир золотых котировок на уровне 1 350 – 1 300 долл./унц. сохраняется. Возможно к короткой позиции по золоту будет добавлена короткая позиция по палладию, который, предположительно, находится на излете своего растущего тренда (начало тренда было заложено 3,5 годна назад на уровне 480 долл./унц., сейчас металл торгуется в районе 1 650-60 долл./унц.).

( Читать дальше )

Блог им. andreihohrin |Цель нефти - 72-75 долл./барр. на горизонте сентября

- 17 сентября 2019, 07:33

- |

И снова о черном золоте. Новостной и эмоциональный шум затих и можно сделать выводы. Вчера я говорил, что скачок нефтяных котировок локален, а диапазон будущих колебаний нефти – 60-70 долл./барр. И откажусь от этого суждения. Т.к. цены выше 70, возможно, выше 75 – новая данность, возможно, уже этой недели.

источник: www.profinance.ru

Что произошло? Мировая добыча нефти одномоментно снизилась на 5,7 млн.барр./сутки, или на 5%. Восстановить такую потерю за день-два-пять – это утопия. Можно разве что расконсеровать стратегические запасы, в частности, в США. Но делаться это будет лишь в случае выхода нефтяного ралли из-под контроля. Пока же цены в весенне-летних рамках.

Итак, физический спрос выше предложения. В такой комбинации цена должна расти. По ходу роста, коль уж нефть – самый обращаемый биржевой товар – спрос получит спекулятивную поддержку. И это важно. Крупные спекулятивные позиции приходят ближе к концу ценового цикла. Да, не нужно считать спекулятивные деньги умными. Это просто рисковые, жадные и, как правило, чужие деньги. Которые призваны проиграть. Вчерашняя реакция спекулятивного сообщества перемещалась от шоковой до скептической. Ставить на продолжительный рост такие деньги пока не готовы. И значит, они не еще не в покупке. А покупать они будут настроены, видимо, позже и дороже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал