Блог им. andreihohrin |Рост индекса гособлигаций

- 01 февраля 2019, 11:20

- |

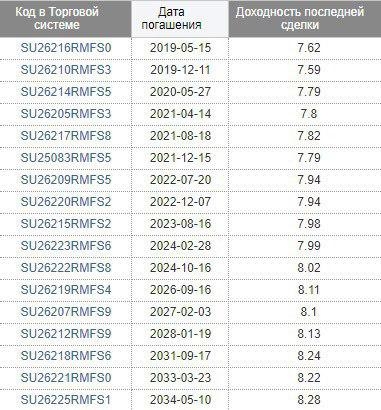

Годовой график Индекса гособлигаций, рассчитываемый Московской биржей.

Вчерашний рост индекса, вероятно, как следствие решений ФРС о мягкой монетарной политике, один из наиболее мощных за 12 месяцев. Фиксируем факт. Те, кто покупал ОФЗ год назад, по состоянию на вчера в среднем, заработали 2,9%. Те, кто покупал ОФЗ на весенних ценовых пиках прошлого года, вывели свои покупки в плюс. Мы много и часто рекомендовали к покупке «длинный» конец рынка (отдаленные по погашению выпуски ОФЗ), в течение всей второй половины осени, и в целом, не просчитались. По итогам вчерашнего дня выводов не делаем.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Блог им. andreihohrin |Обзор доходностей облигационного рынка России

- 30 января 2019, 16:14

- |

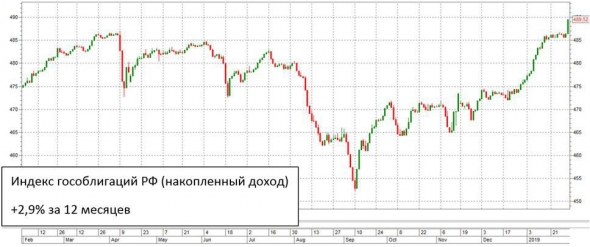

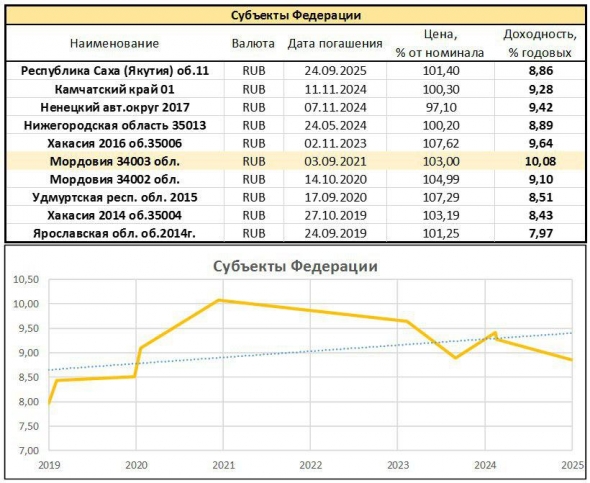

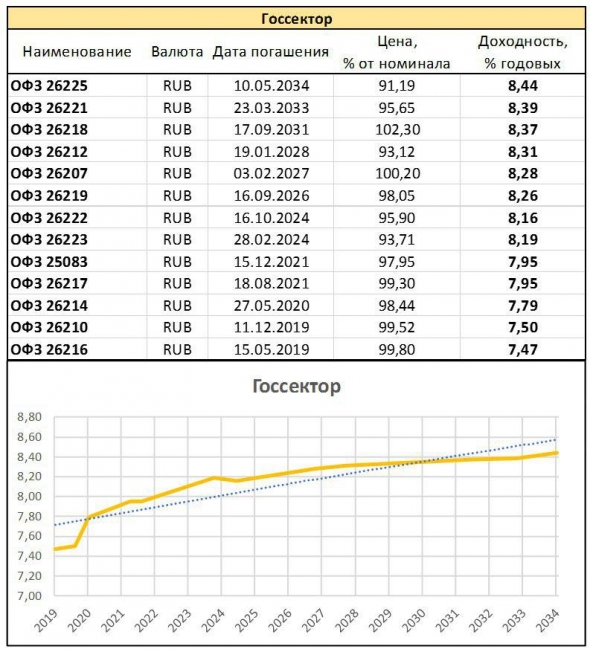

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

( Читать дальше )

Блог им. andreihohrin |Краткий обзор доходностей облигационного рынка России

- 24 января 2019, 15:46

- |

Первая неделя за полтора месяца, когда доходности ОФЗ чуть выросли. Обычные рыночные колебания. Но и постоянного падения ставок, как это было долгое время, не наблюдаем. Наш настрой – на сохранение доходностей коротких выпусков, на уровне, близком к 7,5%. И н некоторый рост доходностей длинного конца. Хотя про длинный конец – это тактическое суждение, на февраль, может – март. Рано или не очень поздно Банк России буде едва ли не вынужден понижать ключевую ставку, что даст поддержку ценам, или даже приведет к их повышению.

( Читать дальше )

Блог им. andreihohrin |Рынки выпустили пар

- 14 января 2019, 15:22

- |

Вслед за ростом котировок ОФЗ тянулись вверх и цены корпоративных облигаций. Индекс корпоративных облигаций Московской биржи за те же 3-4 недели подорожал на 1%. Доходности большинства крупных корпоративных выпусков находятся около 9%, облигации банков первой десятки, в основном, по доходностям даже ниже 8%.

Если у ОФЗ есть некоторый, пускай и отложенный, потенциал к снижениям доходностей, то у корпоративного сектора, пожалуй, этот потенциал на время исчерпан. Мы долгое время обращали внимание на рациональность покупки «длинных» выпусков, особенно это касалось ОФЗ. Теперь, думаем, пришло время перекладок в близкие по срокам погашения облигации. Все-таки облигации – консервативный инструмент инвестирования. Спекулятивная составляющая «длинных» выпусков, на которой можно было получить доход еще даже месяц назад, полагаем, реализовалась.

( Читать дальше )

Блог им. andreihohrin |Рынок российских облигаций. Стабильность и хорошие доходности

- 23 октября 2018, 11:34

- |

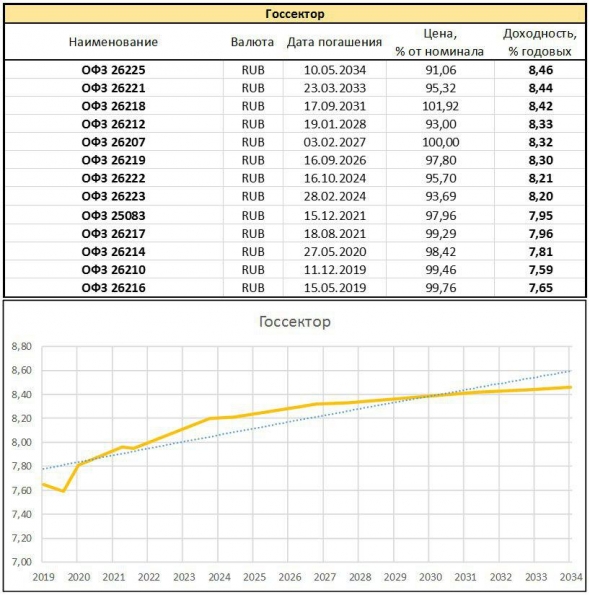

Взглянем на очередной срез доходностей облигаций российских эмитентов (см.таблицу). В выборке – небольшое число наиболее ярких имен, достаточное для общих выводов. Приведена и ретроспектива изменений доходностей с середины сентября, когда на рынке формировалось дно коррекции, стартовавшей еще в апреле.

Каковы эти общие выводы?

Во-первых, гособлигации все еще весьма интересны для сохранения рублей. Безналоговая доходность – почти 8% по бумагам с близким сроком погашения. Слабо за месяц изменились и доходности облигаций субъектов Федерации: 8,5-9% годовых все еще доступны для инвесторов. Налоги, как и по ОФЗ, отсутствуют, реальный кредитный риск тоже сопоставим с ОФЗ.

Во-вторых, облигации крупнейших корпораций, по-прежнему, не выигрывают у гособлигаций в доходности. Слишком глубоко нерезиденты, выходя из отечественных госбумаг, утопили их цены и выбросили вверх доходности. Доходности корпоративного сектора, в среднем, выше, чем в госсекторе. А потому покупать ОФЗ и субфеды сейчас выгодно, т.к. потенциал их ценового роста против корпоративных бумаг выше, а вероятность и величина просадки – ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал