Блог компании Иволга Капитал |Календарь первичных размещений ВДО

- 28 октября 2022, 10:15

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |АПРИ Флай Плэнинг выходит на рынок с новым выпуском облигаций (500 млн.р., 24% до годовой оферты, срок обращения 4 года)

- 28 октября 2022, 08:20

- |

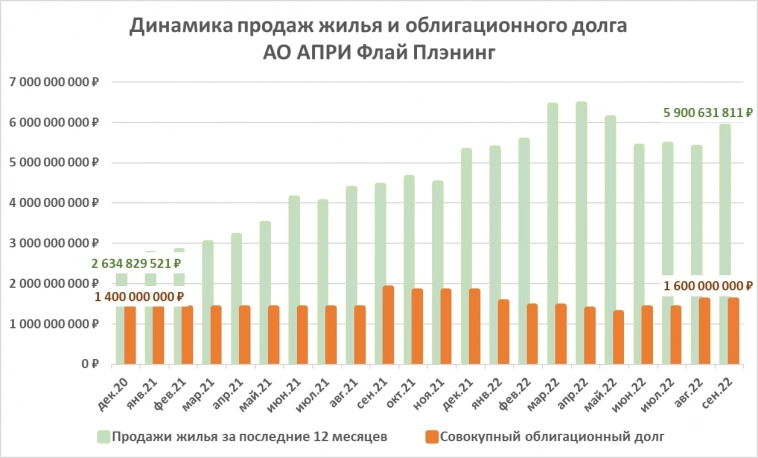

С 3 по 8 ноября планируем вывести на размещение второй в этом году и 8-й по счету выпуск облигаций девелоперской группы АО АПРИ Флай Плэнинг (500 млн.р., купон 24% до годовой оферты, срок обращения 4 года).

Сейчас на торгах находится 4 выпуска АПРИ, один из которых погашен на ¾, окончательное погашение 11 ноября. Еще 3 выпуска погашены полностью. Совокупная сумма облигаций в обращении – 1,6 млрд.р. Совокупная сумма всех погашенных облигаций – 1 млрд.р.

В нынешнем году Группа планировала привлечь на облигационном рынке 1,5 млрд.р. Рынок позволил этого сделать лишь отчасти. Летом был размещен выпуск в 0,5 млрд.р., еще 0,5 млрд.р. – предстоящий ноябрьский выпуск.

Деньги дорогие: АПРИ и в прошлый, и в этот раз предлагает купон 24% на первый год, до оферты. С учетом того, что срок обращения июньского выпуска – 3 года, ноябрьского – 4, а купонная ставка после оферты ожидается ниже начальной, затраты на обслуживание выпусков должны быть менее 20%. Что всё равно не дешево.

( Читать дальше )

Блог компании Иволга Капитал |Как менялось кредитное качество эмитентов ВДО после 24 февраля?

- 27 октября 2022, 10:08

- |

С начала весны рейтинговыми агентствами было проведено 53 рейтинговых действий в отношении эмитентов ВДО:

- Количество подтверждений рейтинга: 34 (64%)

- Количество понижений рейтинга: 12 (23%)

- Количество повышений рейтинга: 7 (13%)

В 77% случаев рейтинговые агентства не ухудшали мнение о кредитном качестве эмитентов.

При этом наиболее консервативные оценки РА давали весной. Если построить индекс рейтинговых действий мы увидим, что начиная с конца лета в оценках РА начали преобладать положительные оценки.

Логика построения индекса: берём разницу между снижением и повышением рейтинга и делим на общее количество рейтинговых действий. Тогда чем больше понижений рейтингов, тем ближе значение к -100% и наоборот, чем больше повышений, тем ближе к +100%. Если количество позитивных и негативных действий одинаковое количество (или их не было, а все рейтинги подтвердили на текущем уровне), значение индекса будет равно 0%

( Читать дальше )

Блог компании Иволга Капитал |Про инфляцию, про рынки облигаций/акций, про риски и развитие ИК "Иволга Капитал" в интервью Андрея Хохрина на канале "Vernikov100 - инвестирование"

- 26 октября 2022, 19:31

- |

Блог компании Иволга Капитал |Мани Мен опубликовал отчётность за 3 кв. 2022 года

- 26 октября 2022, 15:09

- |

По итогам 9 месяцев мы видим продолжающийся рост выручки, при этом за счёт роста резервов и стоимости финансирования, чистые процентные доходы растут меньшими темпами. Рентабельность бизнеса остаётся высокой, по итогам квартала (LTM) ROIC составил 26,8%.

Основные финансовые результаты (LTM):

- Процентные доходы 18,3 млрд. (+30% с начала года)

- Чистая прибыль 1,69 млрд. (+4%)

- Финансовые обязательства 4,6 млрд.

- Капитал 3,7 млрд.

- Доля резервов в чистых процентных доходах 65%

- Долг / EBIT 1,7

Источник: www.e-disclosure.ru/portal/files.aspx?id=37162&type=3

/Облигации ООО МФК «МАНИ МЕН» входят в портфели PRObonds на 3,1% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Откуда взяться 25 дефолтам в секторе ВДО?

- 25 октября 2022, 19:01

- |

На прошедшей неделе Эксперт РА выпустил аналитический обзор «Российский рынок корпоративных облигаций: возврат к качеству», в котором дал прогноз 20-25 дефолтов на рынке ВДО в течение 2023 года.

«Для действующих эмитентов ВДО каждое погашение, требующее рефинансирования, станет проверкой на выживаемость. Мы называем эту ситуацию проблемой-2023 и ждем, что она будет стоить рынку 20–25 дефолтов в течение года.»

Мы согласны с мнением Эксперта о том, что следующий год, как и нынешний, будет сложным для сегмента, но количество потенциальных дефолтов нам кажется завышенным.

Как указывает Эксперт, основная проблема 2023 — рефинансирование. Мы собрали выборку всех погашений (и оферт-пут) с 25 октября 2022 по 31 декабря 2023 года. В выборку вошли бумаги эмитентов без рейтинга или с рейтингом ниже ВВВ+, дополнительно выборка была очищена от нерыночных выпусков (например, Верхнебаканский цементный завод и Авангард-Агро).

( Читать дальше )

Блог компании Иволга Капитал |Второй выпуск облигаций МФК «Лайм-Займ» за полторы недели размещен уже на 45%.

- 25 октября 2022, 15:43

- |

Продолжается размещение второго выпуска облигаций МФК Лайм-Займ. Организатор размещения — ИК Иволга Капитал.

За полторы недели размещено уже 45% выпуска.

Основные параметры выпуска:

- эмитент: ООО МФК «Лайм-Займ»

- кредитный рейтинг эмитента: ruB (Эксперт РА), прогноз «позитивный»

Основные параметры размещения:

- Объем выпуска — 500 млн рублей

- Срок обращения — 1080 дней (3 года)

- Периодичность купона — месяц

- Ставка купона — 20% на весь срок обращения

- Амортизация каждые 6 месяцев (6, 12, 18, 24 и 30 купонные периоды) по 10% от номинала

- Выпуск предназначен для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

- полное / краткое наименование: МФК Лайм-Займ 02 / ЛаймЗайм02

- ISIN: RU000A105AJ4

- контрагент (партнер): ИВОЛГАКАП [MC0478600000]

- режим торгов: первичное размещение

- код расчетов: Z0

- цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

Блог компании Иволга Капитал |Календарь первичных размещений ВДО

- 25 октября 2022, 12:33

- |

Информация на 25.10.22 г. взята из открытых источников и может меняться.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Портфель ВДО. Мобилизацию почти преодолели

- 25 октября 2022, 08:12

- |

Незадолго до объявления частичной мобилизации и параллельно с инфоповодами о референдумах рынок облигаций рухнул. Второе падение в этом году. Портфель PRObonds ВДО совершил пике на 7,7% от максимума сентября до локального минимума октября.

По прошествии месяца с тех событий портфель почти полностью восстановился. С начала года, таким образом, портфель вырос на 2%. Учитывая внутреннюю доходность портфеля (включает облигационные доходности к погашению и ставку размещения свободных денег), а она сейчас равна 18,9%, наиболее вероятный результат всего 2022 года – 5,5%. С позиций сохранения денег – слабо, проигрыш и инфляции, и банковскому депозиту. В сравнении с прочими инвестиционными инструментами – приемлемо, потому что лучше абсолютного их большинства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал