Блог компании Иволга Капитал |PRObondsмонитор. Высокодоходные облигации

- 30 апреля 2021, 06:18

- |

- комментировать

- ★1

- Комментарии ( 1 )

Блог компании Иволга Капитал |High yield облигации на Международной Банковской Конференции

- 28 апреля 2021, 14:04

- |

30 апреля в Санкт-Петербурге в рамках большой конференции пройдет секция на тему «Инфраструктура рынка high yield облигаций»

💼 Среди приглашенных спикеров мероприятия — представители Московской биржи, МСП Банка, организаторов, рейтинговых агентств и специализированных информационных порталов.

В рамках деловой программы сессии наш коллега Андрей Бобовников расскажет про роль инвесторов-физических лиц в финансировании бизнеса МСП с помощью облигаций.

🧐Кроме этого участники обсудят меры поддержки компаний-представителей малого и среднего предпринимательства, преимущества выпуска облигационных займов перед банковским кредитованием, особенности рейтингования и организации размещений малых эмитентов, роль частных инвесторов и дальнейшее развитие рынка high yield облигаций.

✏️У Вас есть возможность присоединиться к бесплатной онлайн-трансляции

Блог компании Иволга Капитал |Новости эмитентов: Лизинг-Трейд

- 28 апреля 2021, 06:45

- |

В апреле Лизинг-Трейд отчитался о результатах 1 квартала, генеральный директор компании принял участие в круглом столе, посвящённом лизинговому рынку, и рассказал о планах компании по выпуску новых облигаций.

Итоги 2020 и 1 квартала 2021 года:

На фоне общего падения рынка в 2020 (-6%), Лизинг-Трейд показал стабильно положительную динамику — рост портфеля составил около 20% (с 4,2 до 5 млрд. руб.). За год был подписан 851 договор лизинга. По итогам 2020 года компания вошла в топ-30 лизинговых организаций России в сегменте легкового и грузового автотранспорта.

За 1 квартал 2021 года Лизинг-Трейд передал клиентам имущество на сумму 861 млн. руб., что на 32% превышает результаты продаж аналогичного периода прошлого года. Лизинговый портфель компании, увеличился на 5% с начала 2021 года. На фоне роста лизингового портфеля сохраняется низкая величина просроченной задолженности— не выше 1%.

( Читать дальше )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds (актуальная доходность 10,1-15,2%)

- 28 апреля 2021, 06:24

- |

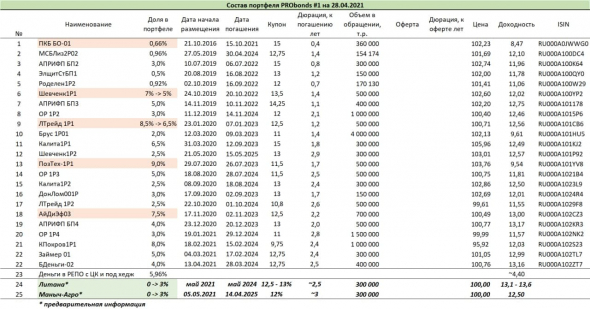

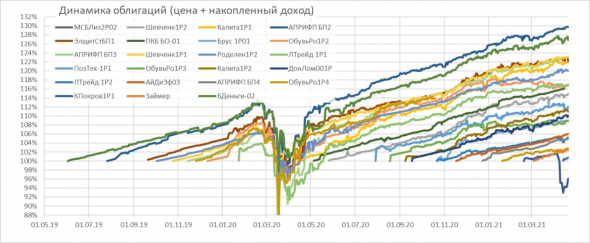

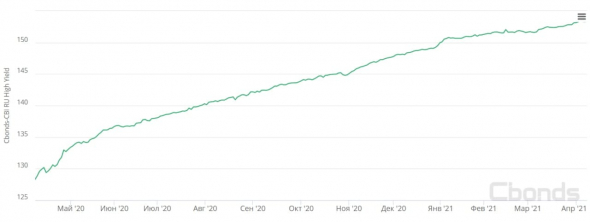

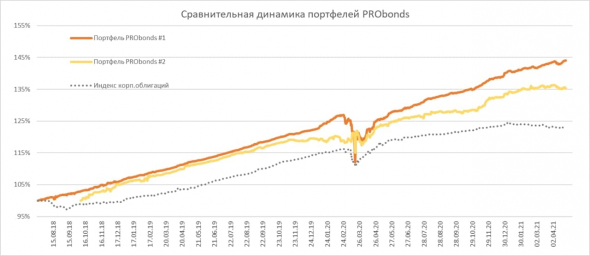

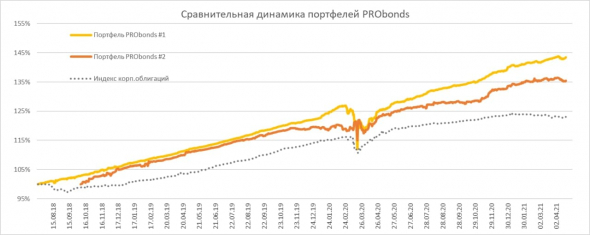

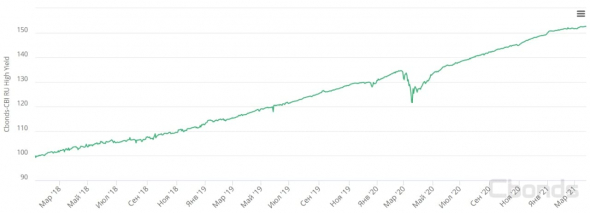

Текущие годовые доходности портфелей PRObonds (за 365 дней) – 15,2% для облигационного портфеля #1 и 10,1% для смешанного портфеля #2. Облигационный портфель с начала года прибавил 2,9% (8,9% годовых) и продолжает уверенно опережать широкий рынок облигаций и соответствуя доходности индекса Cbonds-CBI RU High Yield.

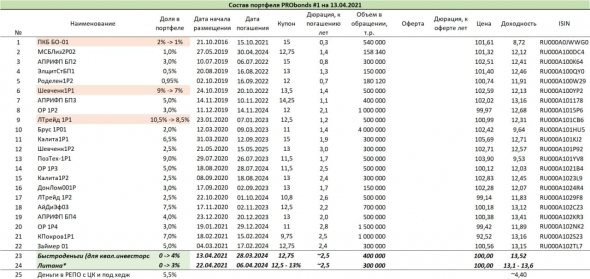

Начиная с этой недели в портфели будут добавлены несколько новых облигационных выпусков. На 30 апреля намечен старт дебютного размещения облигаций ростовского сельхозпроизводителя ООО «Маныч-Агро» (300 млн.р., купон 12%, 4 года с амортизацией), в мае должны состояться размещения облигаций строительной компании «Литана», 4-го выпуска облигаций «Онлайн Микрофинанс» (под поручительство МФК «Мани Мен», выпуск для квалифицированных инвесторов), 3-го выпуска облигаций «Лизинг-Трейда».

( Читать дальше )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Операции продолжаются. Доходности относительно стабильны

- 21 апреля 2021, 07:08

- |

Актуальные доходности портфелей PRObonds (за 365 дней) – 16,6% для облигационного портфеля #1 и 11,9% для смешанного портфеля #2. С начала года строго облигационный портфель #1 прибавил 2,4%, что на сегодня полностью соответствует приросту за этот же период индекса высокодоходных облигаций Cbonds.

( Читать дальше )

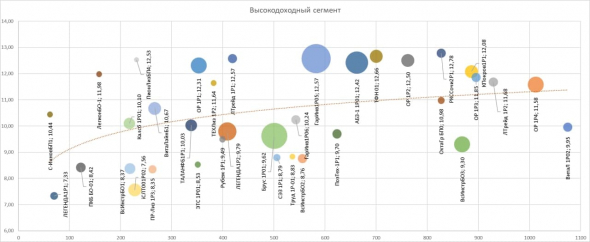

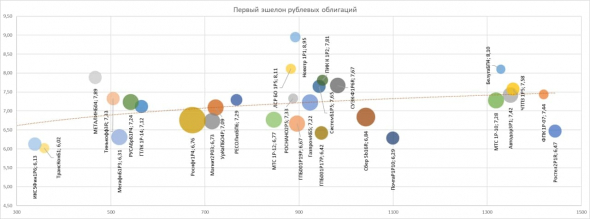

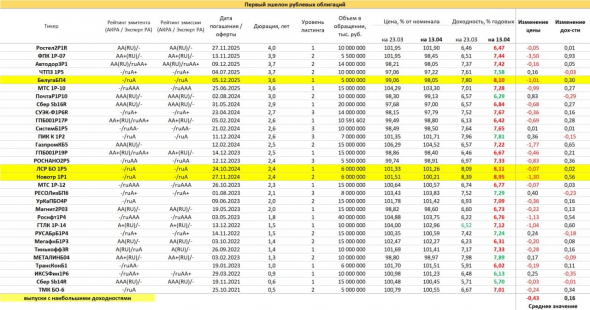

Блог компании Иволга Капитал |PRObondsмонитор. Корпоративные облигации: первый эшелон и высокодоходный сегмент

- 14 апреля 2021, 06:26

- |

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Годовые доходности 12,3-16,6%

- 13 апреля 2021, 07:03

- |

Текущие годовые доходности публичных портфелей PRObonds (с 12 апреля 2020 по 12 апреля 2021) возвращаются к нормальным значениям: 16,6% для портфеля #1 и 12,3% для портфеля #2.

В то же время, с начала текущего портфели года выглядят хуже. Так, строго облигационный портфель #1 за почти 3,5 месяца прибавил всего 2% (7,2% годовых). До недавнего времени он с запасом опережал индекс высокодоходных облигаций, который публикует Cbonds. Но последняя неделя, когда жестко просели облигации «Победы» (входит в Концерн «Покровский»), фактически сравняла результаты портфеля с индексом. Также уже 2 недели идет и еще неделю продолжится оферта по 2 выпускам облигаций OR Group (ранее ГК «Обувь России»), облигации в ходе оферты скорректировались к номиналу и, скорее всего, сразу после завершения оферты 19.04 окажутся под еще большим, пусть и локальным давлением из-за того, что не все желающие успели подать бумаги на оферту и попробуют продать их на вторичном рынке. И первое, и второе оцениваю как временные явления.

( Читать дальше )

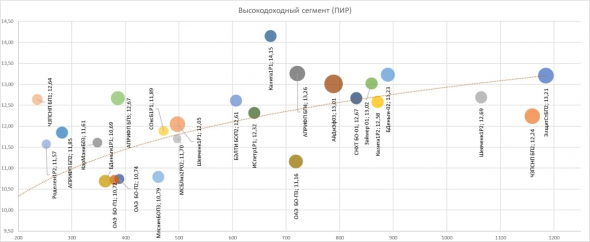

Блог компании Иволга Капитал |Новый индекс высокодоходных облигаций Индекс Мосбиржи ВДО ПИР составит конкуренцию индексу High Yield от Cbonds

- 26 марта 2021, 06:16

- |

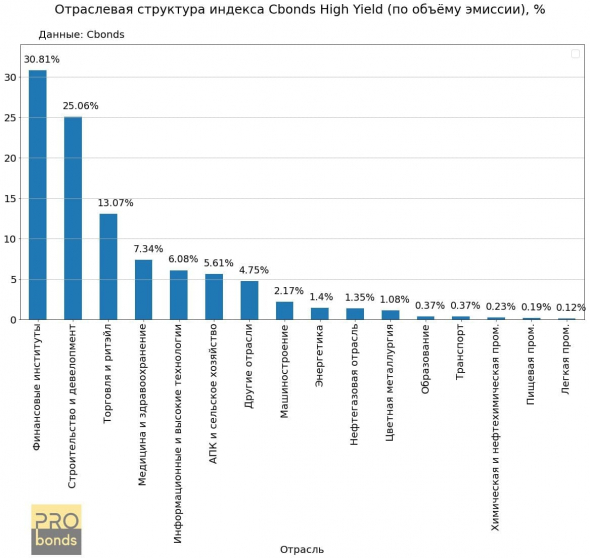

Индекс Cbonds-CBI RU High Yield

ВДО становятся если не более значимыми, то более институциональными инструментами российского долгового рынка. С 26 марта Московская биржа начинает расчет и публикацию индекса ВДО – Индекс Мосбиржи ВДО ПИР (https://t.me/moexnews/4013).

На рынке ВДО с 2018 года уже существует индекс Cbonds-CBI RU High Yield. Теперь, когда у индекса появилась альтернатива важно понимать, чем эти индексы отличаются и какие бумаги лежат в основе каждого из них.

Критерии индекса Cbonds:

• Валюта выпуска Рубли РФ

• Фиксированный купон, который равен или выше, чем ставка ЦБ + 5%

• Минимальный срок обращения 182 дня

• Хотя бы треть торговых дней в квартал по бумаге совершались сделки

• Максимальный объём в обращении 2 млрд (до ноября 2019 года 1 млрд)

Критерии индекса МосБиржи ВДО ПИР:

• Эмитент исполнил в полном объеме обязательства по выплате купонного дохода, выкупу по оферте, погашению всех выпусков облигаций, допущенных к торгам

• Национальными рейтинговыми агентствами эмитенту присвоен кредитный рейтинг на уровне не менее ruB- или аналог

• Валютой выпуска являются рубли РФ

• Объем по номинальной стоимости выпуска составляет не менее 200 млн рублей

• Срок до даты погашения составляет не менее 3 месяцев

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал