Блог компании Иволга Капитал |Рынки и прогнозы. Напряжение роста

- 07 декабря 2020, 05:51

- |

Если откинуть тревожные ожидания, то на рынках всё весьма неплохо. Фондовые активы растут по всему миру, в России в том числе, нефть дорожает, рубль укрепляется. Но тревожные ожидания есть, экспертное сообщество и участники рынка много думают и говорят о предстоящих сложных временах на рынках, о жесткой коррекции того роста, который мы видели в ноябре.

Осторожность, обостренное восприятие риска – это хорошо, это естественное эмоциональное состояние для устойчивого фондового роста. Обвалы происходят, когда осторожность притупляется, а толерантность к риску растет. Сейчас это не так.

Пожалуй, единственная группа активов, по отношению к которой инвесторы утратили осторожность и критический подход – драгметаллы. Золото после августовской эйфории уже просело на 12% от максимума (и проседало на 16%). Со временем, думаю, просадка усилится. Хотя в течение ближайших дней возможны любые движения. Если золото окажется еще выше нынешних 1 840 долл./унц., я, вероятно, увеличу короткую позицию во фьючерсах на него.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог компании Иволга Капитал |Инфляция догнала ключевую ставку. Продолжаю голосовать за ВДО (с пристрастным выбором имен) и немного за акции

- 01 декабря 2020, 08:09

- |

Случилось. Инфляция, по расчетам Росстата, в конце ноября достигла уровня ключевой ставки (4,25%), впервые за почти пять лет. При этом вчера мы размещали клиентские деньги в однодневном РЕПО с ЦК под 4,01% годовых. Т.е. реальные денежные ставки уже гарантированно ниже инфляции.

Это к тому же означает, что доступных денег в финансовой системе много. И это создает парадокс на облигационном рынке. Корпоративные заемщики готовы привлекать деньги только под низкие ставки, потому что имеют конкурентные предложения от банков, а также справедливо полагая, что и на публичном рынке капитала денег на них хватит. Что, действительно, так. Таким образом, премия доходности облигаций к инфляции продолжает таять, и это тенденция для всего отечественного долгового рынка.

Правда, одно из свойств этого рынка – быстрая смена процентных тенденций. Вчера дешевых денег было излишне много. А завтра не всем хватает и дорогих. 2008 год тому пример.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Ожидаю стабильности рубля. А также про акции, облигации, нефть и золото

- 30 ноября 2020, 08:02

- |

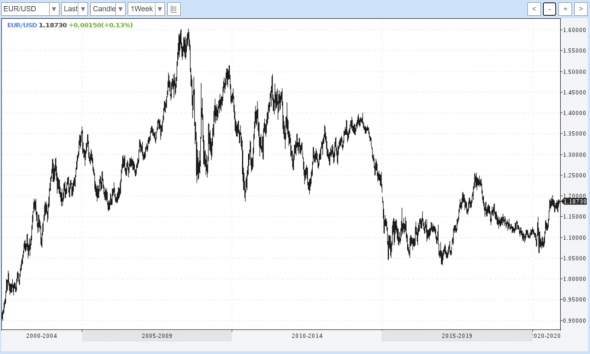

Сперва общие предположения. Пока эпидемия коронавируса разрастается в России по числу случаев заболевания и смертей, в большинстве стран мира она затормозилась. У нас, кстати, несмотря на рекорды заболеваемости, с середины ноября стабилизировалось число активных случаев. Мир продолжает реагировать на пандемию эмоционально, что отражается в быстрых карантинных мерах в первую очередь в Европе. Но в целом, общество и экономика, а значит, и рынки адаптированы к сложившейся ситуации.

Рынки акций и облигаций, это касается и мира, и России, снабжены избыточными деньгами и потому устойчивы или растут. И ждут новостей об успехах в борьбе с пандемией. Дождавшись, должны перейти в состояние эйфории, чем и сформируют максимумы цен, возможно, многолетние. Аналогичной динамики стоит ждать и от нефти и промметаллов, хотя их дальнейшее снижение менее очевидно.

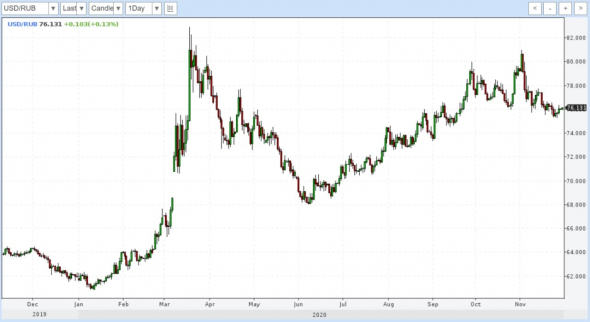

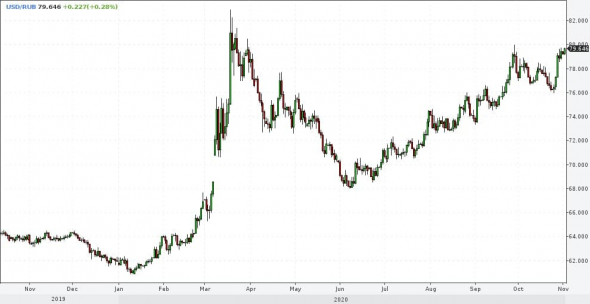

Рубль. Как и ранее, ожидаю стабилизации вблизи сложившихся уровней. 74-78 рублей за доллар, 88-92 – за евро, вероятно, перспектива ближайших недель. Продолжаю считать, что максимумы обеих валютных пар, сформированные в начале ноября, не будут обновляться.

( Читать дальше )

Блог компании Иволга Капитал |В перспективе, облигации вряд ли выиграют у депозитов

- 27 ноября 2020, 07:24

- |

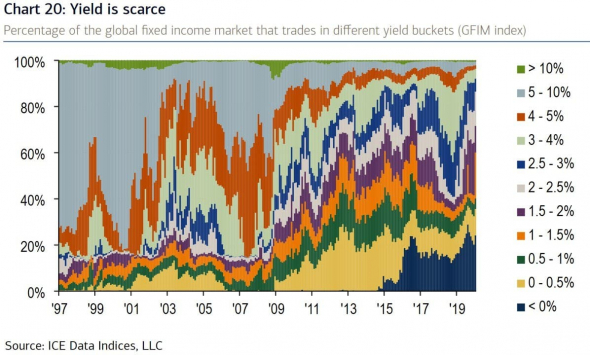

Наткнулся на интересный график (https://t.me/the_buy_side/6423). Здесь приведена динамика долей инструментов с фиксированной доходностью на мировом рынке в зависимости от ставки. Видимо, речь про инструменты в базовых валютах, т.е. в первую очередь в долларах и евро.

Фактически, график свидетельствует о том, что около 90% всех мировых облигаций и кредитных суррогатов на сегодня не страхуют от роста денежных ставок или инфляции.

Он же говорит и о том, что даже в сопоставлении с историей всего за 23 года нынешние низкие ставки не является стабильной нормой. Что и понятно: можно долго снабжать финансовую систему денежной массой, но кредит или облигация должны приносить доход заимодавцу (инвестору), иначе теряют простейший экономический смысл.

Вновь прихожу к выводу, что в сложившейся ситуации банковский депозит, пусть он будет чуть менее доходен (или более убыточен), по совокупности характеристик, привлекательнее первоклассной облигации с низкой ставкой. Если ставки начнут расти (а произойти это может быстро и неожиданно), первоклассные бонды отреагируют на это падением цен. И чем более отдален срок погашения бумаги (сейчас, в погоне за прибавкой к доходности, спрос смещен в пользу длинных бумаг), тем жестче может быть реакция. На депозите Ваши деньги останутся, как минимум, вблизи начальной суммы.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Перспективная устойчивость рубля, не реализованный потенциал доллара, риски для фондовых рынков и драгметаллов

- 23 ноября 2020, 08:12

- |

Рубль. Путь наименьшего сопротивления для рубля – от укрепления до стабилизации. Учитывая дешевизну нацвалюты, можно было бы ждать укрепления, но есть риски как со стороны возможного укрепления доллара – уже против базовой валютной корзины, так со стороны вероятной дестабилизации фондовых рынков. В начале осени я считал, что пара доллар/рубль способна достичь 85. Она преодолела 81 рубль. Но на этом, думаю, и установила перспективный максимум. Предполагаемый диапазон колебаний в дальнейшем пока можно определить в широких рамках – 73-80 рублей за доллар.

( Читать дальше )

Блог компании Иволга Капитал |4/5 компаний, выходящих на IPO в США, еще не научились зарабатывать деньги

- 17 ноября 2020, 07:32

- |

График доли IPO убыточных компаний (https://t.me/the_buy_side/6279). График запаздывающий, без 2020 года. Не думаю, что нынешний год окажется далек от рекордных значений. Да-да, 4/5 компаний, выходящих на публичный рынок акций в США, еще не научились зарабатывать деньги.

Индустрия IPO – абсолютная надстройка всей фондовой индустрии. Много денег – много IPO разного качества, мало денег – число публичных размещений быстро стремится к нулю. Слабый экономический базис вкупе с прецедентной денежной ликвидностью – достаточная комбинация причин приведенного явления инвестиционной неразборчивости.

Инвестор, он же спекулянт руководствуется простым правилом: покупаю дорого, имея возможность продать дороже. Логика остается рабочей до момента общерыночного разворота или стагнации. После чего она годами может работать в противоположную сторону: IPO дороже, дальнейшая продажа акций дешевле.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Предвосхищение рисков

- 16 ноября 2020, 08:12

- |

Инвесторы ожидают худшего и готовятся к нему. Рубль, нефть, американский и российский фондовые рынки – в восприятии большинства участников носители рисков падения.

Не знаю, получим ли мы продолжение роста в этих активах. Кроме того, не исключал бы и снижений, но они ограничены тем самым риск-мышлением.

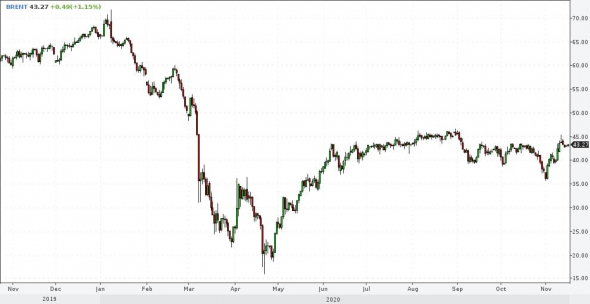

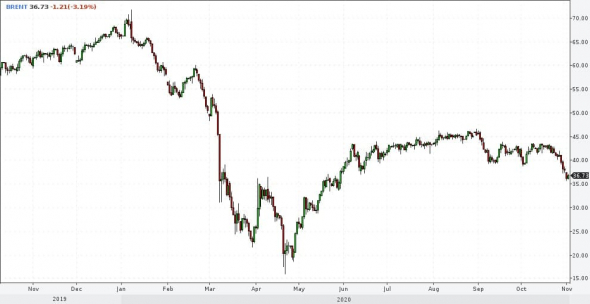

Возьмем нефть. Большинство экспертов, мнения которых я видел на истекшей неделе, так или иначе, допускают ее падение, хотя бы к 40 долл./барр. по Brent, а то и ниже, к 35. Думаю, те же мысли и у производителей нефти, у отраслевых руководителей стран ОПЕК+. Т.е. снижение будет восприниматься как опасность ухода в пике, по образцу марта-апреля. И заинтересованные стороны стараются его избежать. Ситуация кардинально отлична от весенней, когда Россия и Саудовская Аравия находились в состоянии ценовой войны. Тогда эта война вкупе с сокращением спроса привела цены к нулевым и отрицательным отметкам. Сейчас риск очередного сокращения спроса оценивается заранее, а производители готовы к его компенсации через регулирование добычи.

( Читать дальше )

Блог компании Иволга Капитал |Рост инфляции, рост депозитных ставок, рост облигационных рисков

- 12 ноября 2020, 08:17

- |

Тенденция удорожания денег и роста инфляции продолжается. Статистически ряды инфляции и банковских депозитов привожу от телеграм-канала MMI (https://t.me/russianmacro). Положительная динамика инфляции вслед за обесценением рубля, начиная с лета, видна невооруженным глазом. Сейчас она вплотную приблизилась к таргету Банка России (октябрьская инфляция – 3,99%, таргет – 4,0%). А уже последние данные Росстата (рост потребцен с 3 по 9 ноября на 0,16%) предполагают, что в ноябре таргет, скорее всего, будет превышен.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы: акции, рубль, нефть, облигации. Обстановка для рынков стала более спокойной

- 09 ноября 2020, 07:34

- |

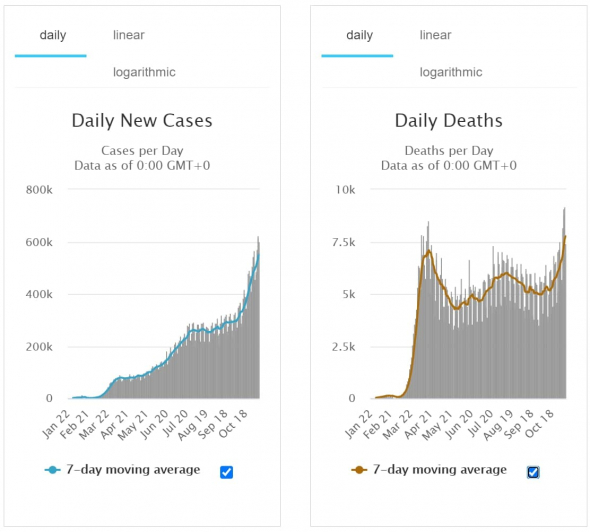

Динамика случаев заражения COVID-19 и летальных исходов: www.worldometers.info/coronavirus/

В мировой экономической повестке дня две главные темы: рост случаев коронавируса и президентские выборы в США. Коронавирус, к сожалению, не имеет достаточной предсказуемости, больше – в отношении действий властей тех или иных стран. Пока мы видим, что скользящие средние случаев и летальных исходов повсеместно повышаются. Карантинные меры тоже возобновляются или ужесточаются. Хотя предсказуемость происходящего хоть и слабая, но выше весенней. Что позволяет какие-то рыночные прогнозы делать. Вторая тема – выборы в США – как таковая, завершена и трансформируется в сторону формирования и действий новой президентской администрации. Признание победы Д.Байдена ведущими европейскими лидерами снимает лишнюю неопределенность. Что рынки воспринимают положительно. По совокупности, обстановка для глобальной финансовой система стала более спокойной.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Цепная реакция

- 02 ноября 2020, 07:45

- |

Нефть. Причины падения понятны: Бельгия, Франция, Германия, Великобритания ввели те или иные комплексы жестких карантинных ограничений. Думаю, котировки нефти еще не вобрали в себя всех негативных ожиданий. Сегодняшние 36+ долл./барр. еще не считал бы дном.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал