Блог им. andreihohrin |Прогноз на неделю. Нефть, акции и рубль

- 25 мая 2020, 07:26

- |

Наверно, рынки не стали более предсказуемыми. Но более понятным или стабильным стал набор обстоятельств, который влияет на их динамику. Любая стабилизация упрощает прогнозирование.

Наверно, рынки не стали более предсказуемыми. Но более понятным или стабильным стал набор обстоятельств, который влияет на их динамику. Любая стабилизация упрощает прогнозирование.Нефть. В ее отношении около месяца назад я сделал основную прогнозную ошибку. Предполагая, что за обвалом до отрицательных цен, состоявшимся 20 апреля, будут новые, продиктованные тем, что в товаре остается большое количество частных спекулянтов. Это оказалось не так. Нефть лишилась спекулятивного навеса в тот злосчастный понедельник. С начала мая подтверждаю тезис о формировании диапазона для нефтяных котировок вблизи 30 долл./барр. для сорта Brent, подтверждаю его в т.ч. сегодня.

В отношении отечественного рынка акций мнение тоже без значимых изменений. Ранее, предполагал, что рынок находится в состоянии передышки перед следующим снижением. Передышка не окончена. Вполне вероятно, наступающая неделя станет для отечественных фондовых индексов благоприятной, цены акций, в среднем, окажутся выше. Скептически отношусь к госбанкам, проблем которых инвесторы все еще недооценивают. Госбанки стремительно лишаются прибылей, продолжая служить в качестве инструментов прямой инфраструктурной поддержки экономики. Во вред собственному бизнесу.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Блог им. andreihohrin |Об относительной стабильности рубля, тревогах за акции и о расслоении облигационного рынка

- 12 мая 2020, 07:50

- |

Прогнозы на ближайшие дни.

Прогнозы на ближайшие дни.Мир постепенно ослабляет карантинные меры. Это дает надежды, улучшает настроение и положительное влияет на цены биржевых активов.

Стабилизация нефти вблизи 25-30 долл./барр., вероятно, происходит и без вмешательства спекулятивных настроений. С одной стороны, деловая активность должна если не начать повышаться, то прекратить падение. С другой – стабилизация на нынешних ценах и уровнях добычи более устойчива, чем при ценах и добыче начала года. Нефть находится в долгосрочном даун-тренде. Однако падение марта-апреля было слишком масштабным и в мае-июне требует некоторой компенсации.

( Читать дальше )

Блог им. andreihohrin |Состояние рынков. Акции переоценены, облигационные риски недооценены.

- 27 апреля 2020, 08:00

- |

В пятницу, особенно когда Банк России снизил ставку с 6% до 5,5%, возникало мимолетное ощущение, что отпустило, жизнь налаживается, дно позади. Но ощущение мимолетно.

В пятницу, особенно когда Банк России снизил ставку с 6% до 5,5%, возникало мимолетное ощущение, что отпустило, жизнь налаживается, дно позади. Но ощущение мимолетно.Едва ли не первая проблема для отечественных экономики и фондового рынка – цена нефти. Финансовые, т.е. спекулятивные участники рынка, по большей части ожидают нефтяного восстановления. Возможно, они правы. Но графики сырья все еще сдают рубеж за рубежом, а коммерческие участники не столько заняты ценовым прогнозированием, сколь вопросом, где хранить излишки. Очень вероятно, что Brent мы еще увидим ниже.

Алексей Кудрин, главный федеральный скептик, снизил собственный прогноз падения российской экономики к концу 2020 года с 5 до 8% (https://russia.tv/brand/show/brand_id/64995/). Несмотря на определенную управляемость кризисных процессов, несмотря на уже введенные и еще предполагаемые меры господдержки экономики, валовый продукт, скорее всего, окажется под прессом, сопоставимым или даже бОльшим, чем пресс 2008 года. Соответственно, в ответ на вопрос, покупать ли отечественные акции на нынешних уровнях, можно предложить ожидание. Возможно, акции в России какое-то время будут даже дороже нынешних уровней. Но волну откровенно плохих отчетностей мы увидим примерно в августе. И они неизбежно и драматично скажутся на ценах акций.

( Читать дальше )

Блог им. andreihohrin |Скептически о нефти, рубле и акциях. Спокойно – об облигациях

- 20 апреля 2020, 07:39

- |

Чтобы оценить успех сделки ОПЕК+ по снижению нефти, достаточно взглянуть на нефтяные графики. Лучше на сорт WTI. В отличие от Brent, которая сейчас котируется в диапазоне 25-30 долл./барр., WTI продолжает падать, опустившись уже до 15 долл./барр. Спред между сортами достиг рекордных 45% (если считать американскую нефть в ценах североевропейской). Это невзирая на масштабное закрытие работающих буровых установок в США. Как раз вынужденное сокращение добычи в США должно остановить падение нефтяных котировок. Но маховик падения из-за избытка нефти здесь и сейчас пока не остановлен. И вот здесь впору задуматься уже о котировках самой Brent. Чтобы американской нефти приблизиться к ним, придется вырасти на 80%. Сомнительно. Спред цен, который мы имеем сегодня, тоже слишком велик. Путь наименьшего сопротивления – снижение Brent.

WTY, источник profinance.ru

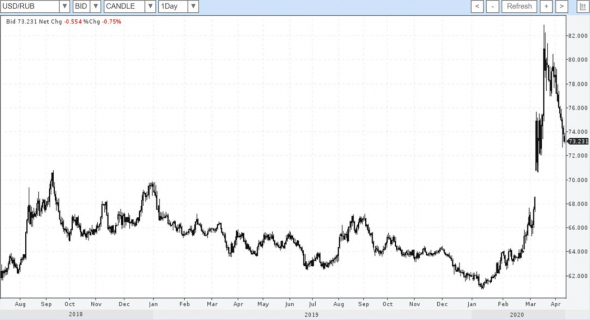

Окажет ли оно давление на рубль? Видимо, да. Пары USD|RUB и EUR|RUB вернулись значениям полуторамесячной давности. Однако остались выше ценовых разрывов первой декады марта. Нынешние 74 рубля за доллар и 80 – за евро можно оценивать как нижние значения в складывающихся диапазонах колебания валютных пар. Либо, оптимистично, как относительно равновесные. В пятницу 24 апреля Банк России, вероятно, снизит ключевую ставку, это дополнительный минус для устойчивости рубля.

( Читать дальше )

Блог им. andreihohrin |Про нефть, рубль и акции

- 13 апреля 2020, 08:04

- |

Очертания кризиса становятся более четкими. Можно возвращаться к прогнозированию.

Нефть. Мировая добыча снижается с мая на 10 млн.барр. в сутки, или примерно на 12%. Мировой спрос во втором квартале тоже будет ниже. Вероятно, ниже средних значений конца прошлого года примерно на 15%. Сокращение добычи, согласованное в пятницу большинством нефтяных держав, в значительной мере компенсирует выпадающий спрос. Таким образом, котировки Brent уже вряд ли имеют потенциал серьезного падения. Хотя и их возможный рост отложен до периода восстановления мировой экономики, т.е. до третьего квартала. Пока более справедлив диапазон в 27 – 37 долл./барр.

( Читать дальше )

Блог им. andreihohrin |Нефть, рубль, облигации, акции. Предположения

- 23 марта 2020, 07:59

- |

Гадать, где цены биржевых активов окажутся через несколько дней, тем более недель – дело сегодня неблагодарное или бессмысленное. Можно обозначить несколько наблюдений и предположений.

Гадать, где цены биржевых активов окажутся через несколько дней, тем более недель – дело сегодня неблагодарное или бессмысленное. Можно обозначить несколько наблюдений и предположений.Для российских рынков и экономики наиболее влиятельная цена нефти. И нужно готовиться к длительному периоду низких цен. Доля нефтяных доходов в бюджете в начале года составляла 40%. И это немногим ниже, чем было в 2008 или осенью 2014 года (доля достигала 50%). Россия не готова к долгой жизни при дешевой нефти, и сама по себе, нефть – достаточная причина для экономического кризиса, пусть и более мягкого, чем кризис 2008 года. Глава «Роснефти» Игорь Сечин и вице-премьер Андрей Белоусов на истекшей неделе обозначили логику отечественного нефтяного ценообразования: страна должна удерживать долю на рынке, и, соответственно, к ценовым альянсам и сокращения производства не готова. Демпинг при сокращении спроса – рискованное поведение, а риск вряд ли оправдан. К тому же Россия может получить очередной набор санкций от спасающих сланцевую отрасль США.

( Читать дальше )

Блог им. andreihohrin |Вчера на рынках был важный день – день остановки падения

- 20 марта 2020, 08:36

- |

И остановка обещает стать опорной.

И остановка обещает стать опорной.Вчера на рынках был важный день – день остановки падения. Остаточные явления биржевой катастрофы, захватившей и фондовые ценности, и товары, и валюты, останутся: невозможно за одну сессию изменить вектор падения такого масштаба. Но и само падение уже нельзя продолжить прежними темпами.

Нефть. Ценовая война заложена в ценах. 25 долл./барр. – отличная поддержка для Brent, 30 долл. – все еще низкая, а не высокая цена. Обновить минимумы по нефти – сложно осуществимая перспектива.

Соответственно, рубль, который при нынешних нефтяных котировках от них весьма зависим, тоже можно считать уже обесценившимся. 83 рубля за доллар видели, это экстрим. 80 – все равно дорого. Это не значит, что 80 или даже 83 мы не сможем увидеть впредь. Это значит, что предел ослабления хоть и оказался далеким, но уже обозначен.

( Читать дальше )

Блог им. andreihohrin |Монетаристы борются, рынки турбулентны. Ожидания осторожны

- 16 марта 2020, 07:41

- |

Но в отношении российских фондовых активов лучше, в мире в целом.

Но в отношении российских фондовых активов лучше, в мире в целом.- ФРС США на очередном уже экстренном заседании снизила ставку до 0-0,25% и ввела ряд дополнительные стимулирующих мер. В статье РБК (https://www.rbc.ru/economics/16/03/2020/5e6e9bce9a... приведены расшифровки. На фоне этого падение нефти составляет 5%, падение фьючерсов на американские фондовые индексы – 3%.

- Принципиально решается вопрос: достаточны ли государственные меры стимулирования экономики и рынков для борьбы с вынужденным сокращением ВВП и фондового спроса.

- В ситуации непонимания люди склонны совершать эмоционально мотивированные и мало предсказуемые действия. Так что волатильность рынков должна остаться высокой. Для относительно дорогих фондовых рынков развитых стран эта волатильность, видимо, будет иметь нисходящий характер.

- На российском рынке акций и облигаций вероятна свая динамика. Россия тоже способна стимулировать экономику и финансовую систему. Но в отличие от США, Евросоюза и Японии за счет накопленных резервов, а не путем наращивания госдолга. Так что, возможно, прошедшая неделя была худшей для отечественных площадок. Точнее, волатильность котировок, которая наблюдалась с конца февраля, нас вряд ли оставит, но, скорее всего, не будет иметь трендового характера.

- Фактором риска для России остается нефть. С одной стороны, негативные новости и ожидания уже в цене. С другой – падающая ценовая тенденция слишком сильна, а сокращение спроса и не вполне осознано и может продолжиться.

- Все-таки предполагаю, что худшее для рубля и российского рынка акций и облигаций позади. Но окончательных выводов делать пока не готов.

( Читать дальше )

Блог им. andreihohrin |Мнение о динамике рынков. Относительно спокойное

- 10 марта 2020, 07:42

- |

Мнение по рынкам сформулирую кратко. Глубина падение нефти, спровоцированная сокращением спроса на фоне коронавирусных запретов и разногласиями в ОПЕК+, стала неожиданной. Причем для всех. И, скорее всего, чрезмерной.

Мнение по рынкам сформулирую кратко. Глубина падение нефти, спровоцированная сокращением спроса на фоне коронавирусных запретов и разногласиями в ОПЕК+, стала неожиданной. Причем для всех. И, скорее всего, чрезмерной.- Считаю, что шок нефти, вероятно, завершен.

- Аналогично, завершился или завершается шок рубля.

- Будет ли расти рынок акций, как в России, так и в мировой – открытый вопрос. Но, скорее, да, чем нет.

- Кроме этого, продолжу играть против золота, палладия и пока остаюсь в длинной позиции по паре EUR|USD.

- Что касается рынка рублевых облигаций, включая высокодоходный сегмент, в котором мы активно работаем, просадка, конечно, сегодня будет. Не думаю, что она получит продолжение в последующие дни.

( Читать дальше )

Блог им. andreihohrin |Закончилось ли падение рынков?

- 02 марта 2020, 08:05

- |

А если не закончилось, какой окажется его глубина и продолжительность? Актуальные вопросы, на которые, к сожалению, нет утвердительных ответов.

А если не закончилось, какой окажется его глубина и продолжительность? Актуальные вопросы, на которые, к сожалению, нет утвердительных ответов.Вообще, падение акций, облигаций, нефти и ряда валют, включая рубль, произошедшее за неделю – прецедентное. Аналогичной динамики, учитывая широту вовлеченных в нее активов, мы не видели не менее 5 лет. Ожидать, что дело после такого обвала кончится скоро, и рынки быстро развернутся к восстановлению, пожалуй, слишком оптимистично.

Не ожидал настолько стремительного падения. Но оно состоялось, и дальнейшее поведение торгуемых инструментов под прессом этого падения изменилось. Вероятное последующее падение акций и облигаций (и за рубежом, и в России), подкрепленное драматичными материалами СМИ, способно быстро сформировать биржевую панику или, вероятнее, апатию игроков. А это обычно сигнал формирования ценового дна. Т.е. падение, если оно продолжится, вероятно, не станет сопоставимым по масштабам с уже произошедшим. В то же время, фондовый и товарный рост тоже, скорее всего, не сможет развиться в тенденцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал