Блог компании Иволга Капитал |Почему рынок акций может вырасти, а валюта вряд ли. Об эмоциях

- 25 августа 2023, 07:15

- |

Возьмем два трендовых и зависящих один от другого движения вверх – в валюте и в акциях (в рублевом выражении, по Индексу МосБиржи; в долларовом, по Индексу РТС с трендом сложнее).

Мы слишком поосторожничали, сократив в портфеле Акции и Деньги общий вес акций до 40-45%, остальное переводя в деньги. Возможно, невзирая на прецедентную ключевую ставку 12% и 8-месячный почти непрерывный рост котировок, акции еще отправятся вверх. Участвовать в этом не хочется. Но эмоциональное восприятие рынка часто ошибочно.

Эмоции, вот что важно. Паника – глубоко эмоциональное состояние с долгим послевкусием. Отечественные акции в прошедшем году испытали сразу и шок февраля, и афтершок сентября. После чего вектор вверх был задан даже просто как компенсация произошедшего обвала. В нашей логической цепочке завершиться он должен в противоположном эмоциональном состоянии. Его часто называют эйфорией, но положительные настроения редко сопоставимы по силе с негативными. Достаточно беспечности. Не сказали бы, что она уже есть. Путь вверх до сих пор не закрыт.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Блог компании Иволга Капитал |Чего коснется ключевая ставка? Про рубль, ОФЗ, ВДО и акции

- 21 июля 2023, 07:32

- |

От ЦБ сегодня ожидается повышение ключевой ставки. Наш ориентир, с 7,5% до 8%. Хотя, понятно, многое возможно в Королевстве Датском.

Если гипотеза верна, то, во-первых, это хорошо. Рост ставки не плюс для экономики, которая не на подъеме. Для рынка облигаций, нашего всего, это тоже оперативная потеря, в теории. Но чего хочется меньше всего, так это окончательно отправить рубль к факторам неопределенности. Похоже, до сих пор не хочется и Банку России. А 9-11% годовых по ОФЗ не сковывают регулятору маневра.

Во-вторых, на что это повлияет, кроме творческой темы инфляции?

• Рубль. Предполагаем, что с ним на этих уровнях всё уже в относительном порядке. Курс упал, желание или возможность (обновление ключевой ставки) его удержать выросли. 90 рублей за доллар и 100 за евро – уровни и слабости, и стабильности нацвалюты одновременно. Не думаем, что будет 100 и 110, но и ниже 80 и 90 уйти в близкой перспективе наверняка не получится.

( Читать дальше )

Блог компании Иволга Капитал |Post scriptum (применительно к фондовому рынку)

- 26 июня 2023, 07:03

- |

События пятницы-субботы в последовательности знает примерно каждый.

Послесловие применительно к фондовому рынку.

Рынок, насколько смог, в пятницу стряхнул часть беспокойных держателей. Продавцы оказались бы правы, затянись события. Как и покупатели валюты по банковским курсам. Но первый за 30 лет вооруженный внутренний конфликт (или за 23 года, если считать Северный Кавказ) закончился менее чем за сутки.

Ощущение, что «отпустило», должно вернуть рубль, акции и облигации близко к исходным позициям. Впрочем, для рубля это слабая подпорка.

Фондовые котировки, может, не сразу, эмоциональная инерция способна отправить выше. Она же эмоциональная ловушка. Кажется, что даже самые отчаянные события не могут уронить рынок. Ловушка в том, что это всего лишь проявление большей беспечности при растущем риске.

Да, риск не снизился, он вырос (моя субъективная позиция).

На днях указывал на три риска для фондового рынка: риск заметного снижения нефти, дальнейшего ослабления рубля и валютной паники, внутриполитического обострения. Первые два остались актуальными, третий дал яркое проявление, но и близко не разрешился (опять же субъективно). О нем чуть позже отдельно. А вот о том, что он, возможно, запускает уже сейчас: https://t.me/probonds/8928

( Читать дальше )

Блог компании Иволга Капитал |Коррекция в третьем чтении

- 12 апреля 2023, 07:15

- |

Госдума вчера приняла поправки в закон о воинском учете со скоростью, нетипичной даже для принтер-режима. О чем официальных СМИ опубликовали несколько сцен с заседания, с претензией на дискуссию.

По-моему, событие запускает (или отражает) 2 процесса. Во-первых, очередное обострение в ходе СВО. Можно много говорить о необходимости цифровизации и порядка в воинском учете, но то, как это делается, наводит на всякие теории.

Во-вторых, если судить просто по телеграм-каналам РБК или Коммерсантъ, реакции на думское голосование и сам документ – в массе, резко отрицательные. Аналогичные реакции теперь сопровождают большинство любых властных инициатив. Это кризис другого порядка. С чем мы не имели дела, минимум, последние 11 лет.

Не хочу развивать тему. Но подобные вещи к росту на фондовом рынке не приводят. Вчера и не привели. Индекс МосБиржи, начинавший сессию за здравие, заканчивал ее если не за упокой, то без настроения. Рубль слабел. Вряд ли это движение на 1 день.

Динамика рынка, конечно, не мобилизационная, но в целом показательная. Рынок, как и общество, способен адаптироваться почти к чему угодно. Так что обвала по февральскому и или сентябрьскому образцу не ждал бы (хотя рубль может). Но сам тренд, как был в лучшем случае рискованным, так и остался.

( Читать дальше )

Блог компании Иволга Капитал |Рубль пошел на панику. Акции, воображение, бессилие и парадокс ВТБ

- 07 апреля 2023, 07:42

- |

Вчера разговоров о судьбах нацвалюты заметно прибавилось. Вместе с витком ее ослабления. Рубль пошел на панику. Что такое биржевая, в данном случае валютная, паника? Это ситуация, когда продавец и покупатель, одолеваемыми общими эмоциями и страхами, готовы резко сдвинуть котировки в одну сторону. Продавец (рубля) хочет продать по любой цене, лишь бы продать, покупать (рубля) не торопится покупать, выгадывая и опуская цену как можно ниже. Паника не всегда сопровождается большими торговыми оборотами. Но всегда – большим отклонением цены в сторону накопившихся страхов.

Из сказанного можно вывести, что самой паники еще не было. Страхи активизировались, однако недостаточно материализовались в действии. Сдвиг котировок очевиден на графиках доллара, евро и юаня, однако многими до сих пор воспринимается как аномалия.

Но напряжение на торгах нарастает по экспоненте. Мы покупали доллары, евро и юани с декабря, далеко от минимальных цен, и вчера еще продолжали докупать. Но вчерашний покупки, возможно, станут одними из последних.

( Читать дальше )

Блог компании Иволга Капитал |Если рынок просядет, то, видимо, надолго

- 29 марта 2023, 07:30

- |

Обращу внимание на вчерашнюю комбинацию биржевых факторов:

• Российские индексы акций ускорили рост и остановили его (облигации не останавливались).

• Аналитическое сообщество вернулось к прогнозам среднесрочного роста рынка акций на 20%-40% (я прочитал всего 2 прогноза за 2 дня, они штучные, но уже не исключительные).

• Вчера под вечер резко подскочила стоимость денег. Ставка их размещения в РЕПО с ЦК в среднем превысила 8% годовых, тогда как месяцами колебалась вблизи 7%. Рекорд для нынешнего уровня ключевой ставки, т.е. рекорд за полгода: 7,5% по «ключу» ЦБ установил 19 сентября.

( Читать дальше )

Блог компании Иволга Капитал |Смотрю на падение акций, облигаций и рубля и не вижу предпосылок его завершения

- 17 февраля 2023, 08:34

- |

Смотрю на рубль, российский рынок акций и российский рынок облигаций. Как и все, вижу падение первого, второго и третьего.

А чего не вижу, так это предпосылок для его завершения сегодня или в ближайшие дни. Особенно напрягают рубль и, соответственно, облигации.

На графиках:

• Индекс МосБиржи (индекс цен акций)

• Индекс корпоративных облигаций RUCBICP / RUCBITR (ценовой индекс и индекс полной доходности)

• Пары доллар/рубль, евро/рубль, юань рубль с расчетами TOM

( Читать дальше )

Блог компании Иволга Капитал |Наша валюта (вниз) и их акции (вверх). Беспокойство и противление

- 09 февраля 2023, 07:52

- |

Сегодня хочется вернуться к двум ценовым тенденциям, к которым я неравнодушен, в т.ч. действенно.

Первая – ослабление рубля.

В моем понимании средний курс к доллару и евро выше 75 рублей – слабый курс. С учетом обстоятельств, с перспективой дальнейшего ослабления. Смотреть на него, ничего не предпринимая, как-то некомфортно.

Мы (Иволга) в декабре в несколько итераций купили долларов, евро и юаней в примерно равных пропорциях на примерно половину свободного капитала. О наших намерениях я сообщал. И сообщаю, что покупки мы продолжим в дальнейшем. Чтобы на рубли приходилась ± половина накоплений. И ± половина не на рубли. Эффективно разместить деньги в иностранных валютах проблематично. И до сего времени мы над эффективностью не очень думали. Что до рубля, коктейль из РЕПО с ЦК и облигаций дает нам сейчас около или более 10% годовых при допустимом качестве и ликвидности.

( Читать дальше )

Блог компании Иволга Капитал |ФРС отправила нефть и акции в противоположные стороны

- 02 февраля 2023, 07:29

- |

Вчера ФРС подняла ставку до диапазона 4,5-4,75%, на 0,25 б.п.

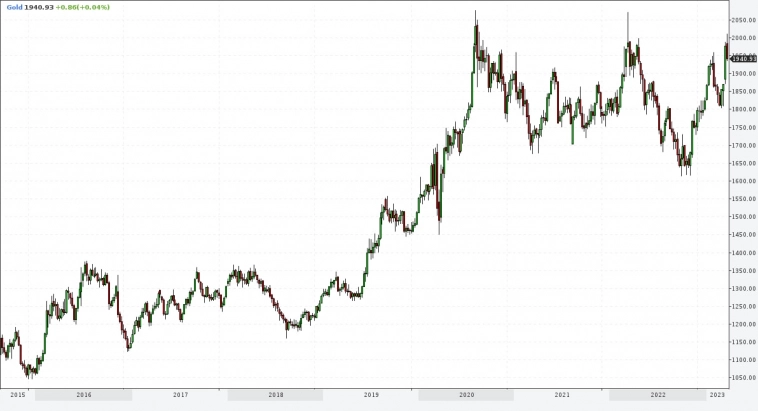

Реакции рынков, если кратко: акции выросли, золото выросло, нефть упала.

В середине января я делал прогноз с говорящим названием «Нефть вниз, золото вниз». Кто бы сомневался, и то, и то выросло. Правда, не существенно. С золотом подожду. И, возможно, ошибаюсь.

А с нефтью поупорствовую. Этот товар, вообще, не трендовый. Широченный диапазон – его многолетняя ценовая судьба, см.график. Добавим, что долларовая инфляция, если пристрастно судить о ценовом диапазоне, должна была бы постепенно сдвигать его вверх. Но не сдвигает. Да и сам диапазон, учитывая логистические перебои и «зеленую революцию» в энергетике, думаю, в прошлом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал