БКС Мир Инвестиций

Пора фиксировать прибыль! Новый выпуск БПН

- 06 апреля 2024, 16:01

- |

Индекс Мосбиржи штурмует новые высоты. Коррекция не за горами, поэтому самое время к ней подготовиться. Какие акции продать? И в какие облигации можно переложиться? На эти вопросы отвечает Максим Шеин, директор по работе с состоятельными клиентами УК БКС, в новом выпуске «Без плохих новостей».

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема — российский рынок опять на высоте. Обсудим, как защититься от скорой коррекции.

Также поговорим о нефти по 91 доллару, золоте по 2300 и других важных новостях недели. Объявим победителей конкурсов, разыграем подарки и анонсируем специальный выпуск нашего шоу.

Коррекция близко?

Индекс Мосбиржи превысил 3400 пунктов впервые с февраля 2022 года. И это несмотря на все еще высокие процентные ставки, относительно стабильный рубль и новости о повышении налогов. Поддерживает российский рынок сразу несколько факторов. Высокие цены на нефть и металлы, сильные финансовые результаты, которые демонстрируют компании, ну и конечно ожидания высоких дивидендов.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

5 интересных облигаций

- 05 апреля 2024, 16:33

- |

Флоатеры, на наш взгляд, уже отыграли свою защитную функцию.

Поэтому рассмотрим идеи в выпусках с постоянным купоном разной дюрации. Важно понимать, что цены более длинных выпусков сильнее реагируют на изменение ключевой ставки. Поэтому на цикле снижения ключевой ставки могут принести больший доход — за счет роста цены.

Какие доходности на рынке?

• КС — 16%, RUONIA — 15,7%, RUSFAR ON — 15,42%.

• Доходности коротких ОФЗ находятся в районе 14,4–14,9%, длинных — 13,3–14,5%.

• Доходность 30 наиболее ликвидных корпоративных бумаг (индекс IFX Cbonds) — 15,48%.

Выпуски, которые могут быть интересны

Выпуски с дюрацией до 2 лет

( Читать дальше )

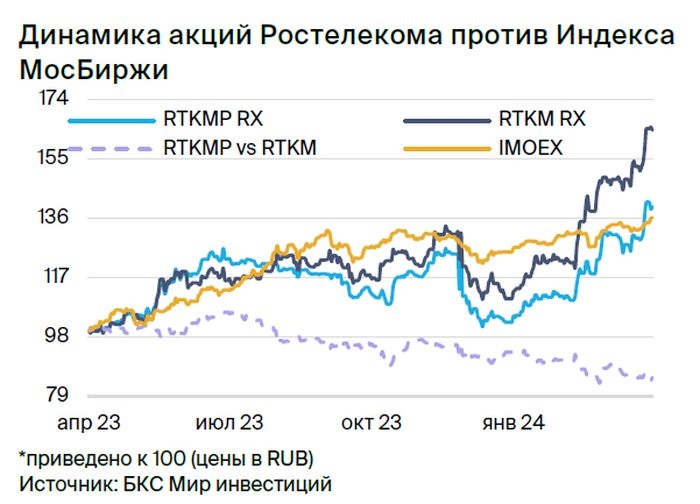

Открываем парную идею: «префы» Ростелекома против «обычки»

- 05 апреля 2024, 11:49

- |

Открываем парную идею «Лонг Ростелеком-ап / Шорт Ростелеком-ао» на 3 месяца с целевой доходностью 10–15%. Дисконт цены привилегированных акций компании к обыкновенным сейчас на пике. Ждем его сокращения: сезонно в ожидании дивидендов, а также поскольку причин для этого дисконта мало.

Главное

• Три причины, покупать и продавать бумаги.

Дисконт цены «префов» к цене «обычки» на пике, хотя ликвидность сблизилась.

У бумаг одинаковые дивиденды, но дивдоходность по «префам» выше.

Исторически ценовой дисконт уменьшался перед дивидендами.

• Доходность: 10–15% к началу июля.

• Катализаторы: решение совета директоров по дивиденду в мае, закрытие реестра в июле.

• Оценка: «Позитивный» взгляд на привилегированные акции, «Нейтральный» на обыкновенные.

• Риски: общерыночные, дивиденды ниже ожиданий.

В деталях

Дисконт на пике, а разница в ликвидности снизилась. Привилегированные акции Ростелекома торгуются к обыкновенным с дисконтом около 14%. Этот уровень близок к пиковым значениям в 2020–2024 гг. и намного выше средних 3% в 2023 г.

( Читать дальше )

1+1: страхуем валютные риски и зарабатываем на экспортерах

- 04 апреля 2024, 14:44

- |

На фоне повышения ключевой ставки ЦБ доходность облигаций притягивала к себе много внимания. Однако на долгосрочном горизонте облигационный портфель не лучшим образом справляется с защитой от инфляции. Как повысить его эффективность, разбираем в цикле статей «1+1».

Инфляция

При всех плюсах облигаций на длинной дистанции от инфляции они защищают плохо. На эту тему мы проводили отдельное исследование.

На изображении ниже можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но она может не покрыть будущую инфляцию. В акциях, наоборот, есть вероятность краткосрочного колебания, а на долгой дистанции раскрывается потенциал, риск сокращается.

Что выгоднее: облигации и акции

Международный опыт портфельных управляющих, а также история фондового рынка России показывают, что эти два класса активов не исключают друг друга и в сумме компенсируют взаимные недостатки.

Наглядное подтверждение — статистика российских фондов акций и облигаций за последние годы. Они регулярно сменяют друг друга в списке лидеров доходности и нередко проигрывают смешанным фондам в сопоставлении с риском.

( Читать дальше )

«Народный портфель»: Яндекс врывается в топ, Газпром теряет позиции

- 04 апреля 2024, 14:14

- |

Московская биржа опубликовала данные о «Народном портфеле» за март. Рассмотрим, какие бумаги были популярны у российских частных инвесторов и проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что поменялось в марте

Относительно февраля снизились доли:

— Газпром (-0,8 п.п.)

— Сбербанк-ао (-0,5 п.п.)

— ЛУКОЙЛ (-0,4 п.п.)

— Норникель (-0,1 п.п.)

— Сбербанк-ап (-0,1 п.п.)

Выросли позиции:

— Яндекс (+1,2 п.п.)

— Северсталь (+0,3 п.п.)

— Роснефть (+0,3 п.п.)

— Сургутнефтегаз-ап (+0,1 п.п.)

Без изменений остались позиции в Магните (4,3% от портфеля).

( Читать дальше )

Портфели БКС. Замена в списке аутсайдеров

- 03 апреля 2024, 10:43

- |

Ждем роста российского рынка акций на среднесрочном горизонте — приближение летнего дивидендного сезона послужит для этого солидным драйвером. Тем не менее из-за повышенных геополитических рисков сохраняем нейтральный взгляд на российский рынок.

Главное

• Краткосрочные идеи: в аутсайдерах Polymetal заменили на Газпром нефть.

• Динамика портфеля за последние три месяца: фавориты выросли на 13%, индекс МосБиржи — на 9%, аутсайдеры — на 6%.

Краткосрочные фавориты

• ЛУКОЙЛ / Татнефть — прогнозируем интересную дивдоходность по обеим компаниям в этом году в условиях текущей конъюнктуры.

• Сбер — ждем объявления дивидендов за 2023 г.

• Магнит — возврат к выплате дивидендов на постоянной основе поддерживает котировки.

• Северсталь — прогнозируем высокую дивидендную доходность в 2024 г.

• ТКС — потенциальная интеграция с Росбанком позволит усилить рыночные позиции холдинга.

• МТС — привлекательная оценка, солидные дивиденды, а также вероятное IPO МТС-Банка, позитивно.

( Читать дальше )

5 идей в российских акциях. 2 новые фишки

- 01 апреля 2024, 16:05

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 12 месяцев 2023 г. банк заработал 1508,6 млрд руб. чистой прибыли по МСФО. В пересчете на потенциальные дивиденды при коэффициенте дивидендных выплат в 50% это соответствует 33,4 руб. на бумагу или 11% дивдоходности — высокий уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отмечал, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +37%

Фактор риска уходит

Недавно были возобновлены торги акциями ТКС Холдинг после почти месячного перерыва. Среднесрочные ожидания по акциям ТКС позитивные.

( Читать дальше )

Топ-7 акций от аналитиков БКС

- 30 марта 2024, 16:01

- |

В новом выпуске «Без плохих новостей» Максим Шеин, директор по работе с состоятельными клиентами УК БКС, называет:

— топ-6 дивидендных бумаг,

— топ-7 акций на долгосрок,

— месяц, когда пора перекладываться в облигации.

Также обсуждаем обвал ОФЗ, будущее ТКС, очередную порцию дивидендов и новые IPO.

А еще отвечаем на вопросы зрителей, подводим итоги конкурсов и разыгрываем подарки.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

На прошлой неделе мы не опубликовали выпуск, посчитали это неуместным в связи с трагедией в Подмосковье. Спасибо, что отнеслись с пониманием.

Сегодня двойная порция новостей фондового рынка.

А главная тема — российский рынок. Расскажу, что его ждет во втором квартале и назову фаворитов — топ-6 акций под дивиденды и топ-7 акций на долгосрок.

Российский рынок: краткосрок

Мои коллеги из аналитического департамента опубликовали свою ежеквартальную стратегию по российскому рынку.

( Читать дальше )

Дивидендные отсечки в апреле. Открываем сезон

- 29 марта 2024, 13:06

- |

Выделяем компании, дивиденды которых рекомендованы советом директоров, а выплаты ожидаются в апреле.

Черкизово

Дивиденды на акцию: 205,38 руб.

Дивдоходность: 4,1%

Последний день для покупки с дивидендами: 4 апреля

По итогам 2023 г. группа Черкизово рекомендовала направить на дивиденды 205,38 руб. на акцию. Вместе с выплатами по итогам I полугодия компания намерена распределить за весь 2023 г. 323,8 руб. на бумагу — 41% от чистой прибыли по МСФО за период, что ниже, чем отмеченные в дивполитике не менее 50% от прибыли. При этом совокупный размер выплат будет в 2,2 раза выше, чем годом ранее, а дивдоходность за весь 2023 г. составит 6,9%.

В целом решение компании выплатить итоговые дивиденды позитивно для инвесторов — в 2023–2022 гг. Черкизово распределяла дивиденды в рамках промежуточных выплат, но финальных дивидендов за год не было. Увеличение дивидендов связано с ростом прибыли группы — по итогам 2023 г. чистая прибыль выросла в 2,2 раза. Улучшение итогового финансового результата обусловлено сильными показателями в производстве курицы и свинины.

( Читать дальше )

Куда реинвестировать дивиденды и купоны

- 28 марта 2024, 14:23

- |

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Сбербанк-ао

• ЛУКОЙЛ

• X5 Group

• ЮГК

• Ростелеком-ап

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию. Статья будет регулярно обновляться. Выбирайте перспективные инструменты для своих инвестиций.

Подробнее о текущей подборке

• Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +37%

Ждем хороших дивидендов от Сбера за 2023 г. За 12 месяцев по МСФО заработано 33,4 руб. потенциальных дивидендов на акцию, или 11% дивдоходности по текущим уровням, при выплате 50% чистой прибыли. Глава банка Герман Греф подтвердил, что банк планирует направить на дивиденды половину прибыли, как и ожидалось.

( Читать дальше )

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- ОФЗ

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал