Блог компании БКС Мир инвестиций |Портфели БКС. Транснефть-ап и ВК теперь в аутсайдерах

- 20 ноября 2024, 15:48

- |

Краткосрочно в фокусе у инвесторов остается уровень 2700 пунктов по Индексу МосБиржи, а волатильность на рынке будет повышенной. Геополитический фактор может развернуть ситуацию как в позитивную, так и негативную сторону.

Главное

• Краткосрочные идеи: в аутсайдерах заменили АЛРОСА на Транснефть-ап, МТС — на ВК.

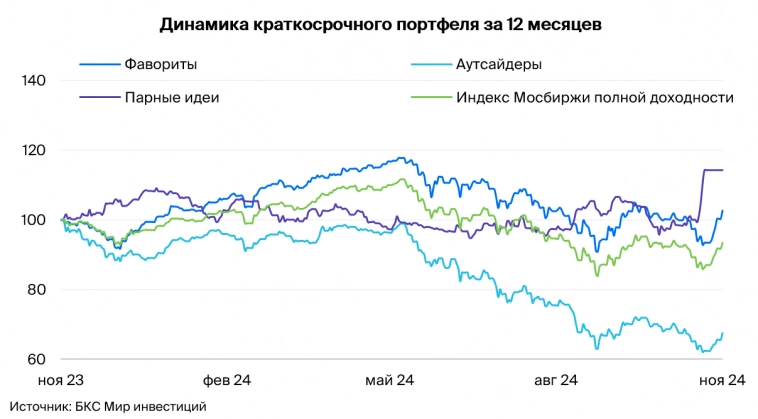

• Динамика портфеля за последние три месяца: фавориты показали нулевую динамику за период, Индекс МосБиржи снизился на 3%, аутсайдеры упали на 13%.

Изменения в аутсайдерах — две замены

АЛРОСА меняем на Транснефть-ап. Акции АЛРОСА скорректировались на 8% в абсолютном выражении и торговались на 25% хуже индекса. Считаем, что весь негатив алмазной отрасли уже в цене и при появлении намеков на улучшение ситуации бумага может отреагировать резко позитивно.

Включаем Транснефть-ап — правительство намерено увеличить налог на прибыль компании с нового стандарта в 25% до 40%. При прочих равных условиях это приведет к сокращению чистой прибыли и дивидендов на 20% после выплаты за 2024 г. следующим летом.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Промежуточные результаты портфеля голубых фишек

- 14 ноября 2024, 10:50

- |

В середине сентября мы собирали портфель, состоящий из голубых фишек российского рынка. Пришло время подвести промежуточные результаты.

Как показывает себя портфель

На графике приведена сравнительная динамика портфеля голубых фишек (с учетом дивидендов и без них) в сравнении с IMOEX.

На текущий момент портфель (-2,7%) показывает себя хуже индекса (-0,42%). Причина — более высокая бетта, за счет которой портфель будет расти сильнее рынка в моменты общей восходящей динамики, но может показывать себя хуже бенчмарка в случае спада.

При этом весомым плюсом голубых фишек является то, что многие из этих бумаг приносят неплохие дивиденды, которые способны оказать поддержку даже на падающем рынке.

С момента создания портфеля состоялись уже четыре отсечки. С учетом имеющегося количества бумаг они принесли:

- Яндекс — 400 руб.

- Татнефть — 649,4 руб.

- НОВАТЭК — 426 руб.

- ММК — 1047,48 руб.

Ожидаем, что в будущем дивиденды продолжат оказывать поддержку портфелю.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. В списке фаворитов новая бумага — Хэдхантер

- 13 ноября 2024, 17:59

- |

Ближайшая отметка по Индексу МосБиржи — 2800 пунктов. Считаем, что этот уровень станет следующим сопротивлением. Вероятно, с первого раза преодолеть его будет сложно, поэтому возможен технический откат после нескольких дней роста. Тем не менее полагаем, что шансы вернуться к уровню 2900 пунктов по-прежнему высокие.

Главное

• Добавили в фавориты Хэдхантер, а в аутсайдеры вернули Распадскую.

• Динамика портфеля за последние три месяца: динамика котировок фаворитов не изменилась, Индекс МосБиржи снизился на 1%, аутсайдеры упали на 11%.

Изменения — убрали Сбер и НЛМК, добавили Хэдхантер и Распадскую

В фаворитах Сбер меняем на Хэдхантер, учитывая несколько катализаторов до конца года и привлекательную оценку. Хэдхантер в пятницу раскроет финансовые результаты за III квартал, в связи с чем ждем сильных показателей, в особенности по чистой прибыли.

Кроме того, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. У компании также действует программа выкупа акций с рынка для поддержания котировок. Несмотря на краткосрочные катализаторы и привлекательные долгосрочные перспективы бизнеса, акции Хэдхантера торгуются с невысокой оценкой — с мультипликатором P/E 9x к прогнозному значению прибыли на 2025 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Какие бумаги стоит держать в фокусе

- 13 ноября 2024, 10:32

- |

Российский рынок от майских вершин к текущему моменту снизился почти на 21%, в моменте просадка превышала 28%. Однако последнее падение Индекса МосБиржи в конце октября было выкуплено, обновить дно не удалось — это один из сигналов ослабления падающего тренда. Даже после отскока последней пары недель цены на акции остаются привлекательными на средне- и долгосрочную перспективы.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

• Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом.

• По итогам октября ключевые финансовые метрики Сбера продолжили расти, несмотря на негативный эффект от роста ключевой ставки: чистые процентные доходы прибавили 3% год к году (г/г), чистые комиссионные доходы — 7% г/г. Чистая прибыль за период выросла на 1%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. Под влиянием высоких ставок

- 11 ноября 2024, 17:04

- |

Биржевые механизмы позволяют покупать активы на большую сумму, чем есть у вас на счете, и получать дополнительную прибыль. А еще зарабатывать не только на росте акций, но и на снижении. Как бы ни вел себя рынок в целом, отдельные бумаги продолжают дорожать и дешеветь на десятки процентов.

Как зарабатывают на этом клиенты БКС Мир инвестиций, рассмотрим в текущем обзоре.

Что шортят и покупают с плечом клиенты БКС

В последнем обзоре рубрики мы отмечали, каким бумагам отдавали предпочтение клиенты БКС Мир инвестиций в середине октября. Разбираемся, что изменилось в начале ноября — в период, когда российский рынок еще не отыграл итоги президентских выборов в США.

В октябре главным драйвером изменений в позициях по ценным бумагам, вероятно, стало решение Банка России по увеличению ключевой ставки до 21% с прицелом на ее дальнейший подъем в декабре. На этом фоне инвесторы исключили из своих фаворитов банки. А на первое место вышли представили нефтегаза.

Лидирующие позиции при этом сохранили акции рекрутингового сервиса Хэдхантер, торги которыми возобновились после редомициляции. Кроме того, дивдоходность бумаг превысила 20%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Разворот подтверждается: куда целит Индекс МосБиржи и что купить

- 08 ноября 2024, 16:09

- |

Российский рынок акций все более уверенно восстанавливается. В начале ноября Индекс МосБиржи пошел вверх без обновления сентябрьских минимумов и сегодня уже пробивает нисходящий тренд. Какие можно выделить цели роста и что купить?

Техническая картина

• После сентябрьского отскока, в октябре, индекс показал спад, но уже без обновления минимумов. Исторически такая динамика характерна для российского рынка на самом дне. Подробнее читайте здесь.

• Ближайшие цели роста в рамках сложившегося диапазона 2500–2900 — это его верхняя граница, что предполагает подъем еще на 6–7%. Отдельные бумаги могут расти двузначными темпами.

• Если удастся вырваться из сложившегося диапазона вверх и закрепиться выше 200-дневной средней, можно будет говорить о движении к 3250–3300, что подразумевает рост на 20%.

Для этого, конечно, нужны драйверы, и, судя по движению рынка после президентских выборов в США, инвесторы одним из них видят перспективы улучшения геополитической ситуации. Пока оно под вопросом, но рынок живет ожиданиями и отыгрывает события с опережением.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Ставка на фаворитов

- 07 ноября 2024, 10:38

- |

Риск снижения Индекса МосБиржи к отметке 2500 пунктов пока не реализовался, и этот уровень остается ближайшей сильной поддержкой для бенчмарка. Тем не менее в краткосрочной перспективе считаем вероятным восходящий тренд.

Главное

• Краткосрочные идеи: состав портфелей остается без изменений.

• Динамика портфеля за последние три месяца: фавориты просели на 6%, Индекс МосБиржи снизился на 7%, аутсайдеры упали на 16%, просев сильнее индекса, как и рассчитывали аналитики БКС.

Краткосрочные фавориты: причины для покупки

ТКС Холдинг

Интеграция Росбанка должна стать новым этапом роста компании, фокус на рентабельность и технологии — это сильные долгосрочные тренды.

Московская биржа

Высокие процентные ставки позитивны для доходов биржи, которая зарабатывает на размещении клиентских средств.

OZON адр

Компания существенно улучшила свою рентабельность в III квартале, при этом оборот бизнеса также рос неплохими темпами. Думаем, что это может придать импульс котировкам бумаги, которая пострадала во время рыночной коррекции.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Топ бумаг на ноябрь

- 06 ноября 2024, 16:02

- |

Российский рынок акций развернулся вверх. Индекс МосБиржи может на краткосрочном горизонте вернуться к 2900 пунктам. Возможность зайти в акции по привлекательным ценам все еще сохраняется. Фундаментально рынок остается недооцененным.

Лучший момент для покупки акций

Фондовый рынок сейчас очень дешевый. Мультипликатор P/E (отношение капитализации к прибыли) упал до 3,8–4х, а дивдоходность по индексу выросла до 9,4%.

Отобрали пять акций российских компаний, которые могут показать хороший результат в ближайшие недели.

Высокие дивиденды и сильная конъюнктура

• Дефицит рабочей силы на рынке РФ сохраняется. Число вакансий и резюме в сентябре выросло на 11% и 24% г/г соответственно. Данный фактор играет в пользу крупнейшей интернет-рекрутмент компании.

• После редомициляции компания готовится выплатить спецдивиденд в размере 907 руб. Доходность при текущих котировках составит более 21% — одна из самых высоких на рынке.

• Хэдхантер анонсировал обратный выкуп акций на сумму более 10 млрд руб. — это около 5% от капитала. Факт байбэка бумаг в условиях напряженности на отечественном рынке может вселить большую уверенность в акционеров, что в конечном итоге капитализируется в рост котировок.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Фиксируем прибыль по Норильскому никелю

- 30 октября 2024, 12:25

- |

На фоне жесткой риторики регулятора есть риск продолжения снижения Индекса МосБиржи к отметке 2500 пунктов. Тем не менее в качестве возможной поддержки для фондового рынка акций будет выступать частичный приток ликвидности от дивидендных выплат компаний с отсечкой в октябре – декабре, и, вероятно, мы сможем увидеть отскок.

Главное

• Краткосрочные идеи: в аутсайдерах Норильский никель заменили на ММК, а ЛСР — на ПИК.

• Динамика портфеля за последние три месяца: фавориты просели на 12%, показав результат несколько лучше рынка, Индекс МосБиржи снизился на 13%, аутсайдеры упали на 20%.

Изменения в аутсайдерах

Заработали на падении Норникеля. Котировки просели, рост составил 25% в абсолютном выражении, на 15 п.п. хуже Индекса МосБиржи. Фиксируем прибыль по Норильскому никелю после выхода хороших операционных результатов и сильной коррекции с начала года. Акции компании уже торгуются с дисконтом 30% по Р/Е, и маневров для дальнейшей коррекции в ближайшее время не видим. Долгосрочно у аналитиков БКС «Нейтральный» взгляд на Норильский никель на фоне низких прогнозных цен на металлы и дивидендов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что купить после повышения ключевой ставки до 21%

- 25 октября 2024, 14:31

- |

Банк России повысил ключевую ставку по итогам октябрьского заседания на 200 б.п., до 21% годовых. В каких активах можно заработать на текущих уровнях, разбираемся в материале.

Решение ЦБ

- Совет директоров Банка России принял решение повысить ключевую ставку на 200 б.п., до 21% годовых. Консенсус-прогноз аналитиков предполагал повышение до 20%.

- ЦБ допускает возможность ее дальнейшего повышения на ближайшем заседании в декабре.

- Регулятор ожидает, что годовая инфляция снизится до 4,0–4,5% в 2025 г., до 4% в 2026 г.

- Банк России обновил среднесрочный прогноз. Ключевая ставка в 2025 г. ожидается в среднем на уровне 17–20%.

Акции

На рынке сохраняется существенный дисконт к историческим значениям по мультипликатору P/E (соотношение капитализации компании и ее прибыли), который держится в районе 4х, против средних 6х. Мы предполагаем, что Индекс МосБиржи останется в диапазоне 2500–2900 в ноябре.

Тяжесть бремени растущих процентных ставок ложится на компании с высоким долгом. Соответственно лучше себя чувствуют эмитенты со сбалансированной позицией, и те кто, имеет финансовую подушку. Среди краткосрочных фаворитов выделяем:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал