БородаИнвест

Казаньоргсинтез - разгон котировок + отчетность

- 24 января 2020, 15:26

- |

— одна отрасль — нефтехимия;

— все тот же ТАИФ в акционерах;

— находятся рядом территориально;

— в последние годы резко повышают дивиденды;

— акции в последнее время растут и находятся чуть выше 100 рублей!

Да после пары бокалов вина их легко можно перепутать между собой!

Эти и другие полезные материалы у нас в Telegram

Но есть и отличия.

Если акции НКНХ мы сочли слегка переоцененными на фоне завышенных ожиданий рынка при стабильных результатах и большой инвестиционной программе, то в КЗОСе ситуация несколько страннее. Акции умеренно растут, а вот финансовые результаты в 3 квартале и по итогам 9 месяцев серьезно снижаются. Упала выручка, выросла себестоимость, сократилась прибыль от продаж и чистая прибыль. Причем в третьем квартале провал особенно сильный!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

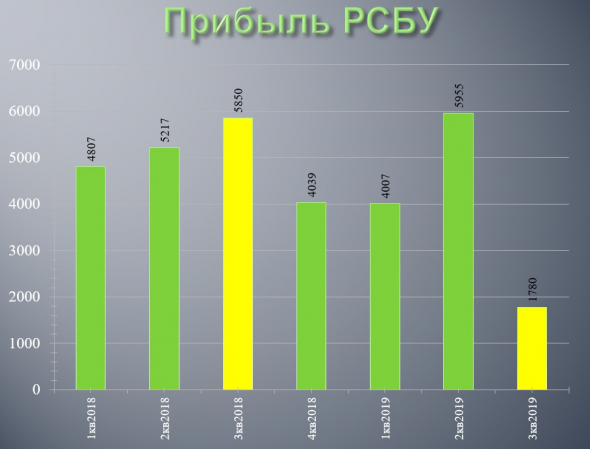

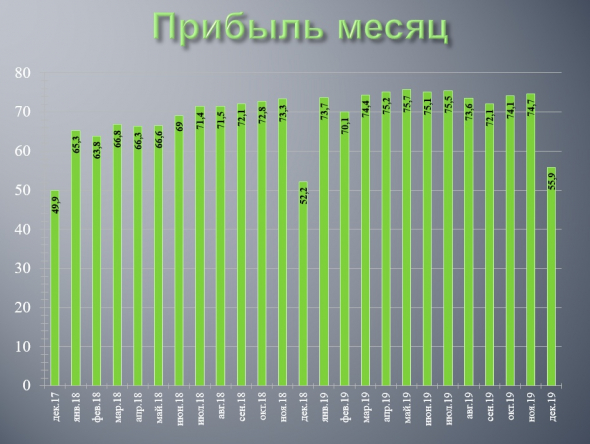

РСБУ Сбербанка за 4 квартал и 2019 год

- 23 января 2020, 16:00

- |

Эти и другие полезные материалы у нас в Telegram

Мой прогноз об отрицательных темпах роста прибыли пока не сбылся. Прибыль очень медленно, но все таки продолжает расти что в месячной, что в квартальной динамике. Но на графиках хорошо видно, что совокупный прирост уже приближается к статистической погрешности! При этом весь основной вклад в рост показателей внесли комиссионные доходы! Процентные доходы за год выросли всего на 0,6% при том, что капитал банка вырос на 7,5%! То есть процентная маржа уже начала снижаться(как мы и предполагали), но пока банк за счет чистой прибыли наращивает капитал и компенсирует этот эффект.

( Читать дальше )

На безрыбье и РусАква норм

- 21 января 2020, 20:36

- |

Эти и другие полезные материалы у нас в Telegram

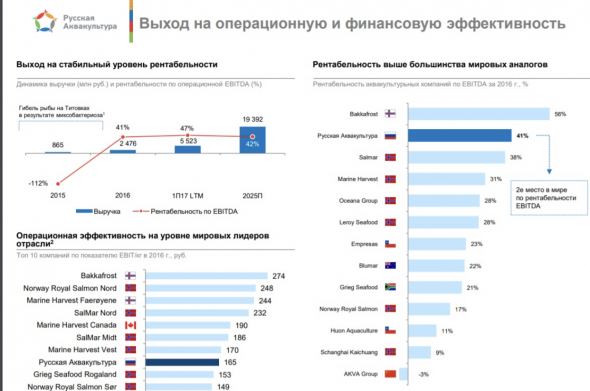

Сначала я подумал, что эта компания что-то вроде GTL из сектора i, то есть очередной трэш выведенный на биржу на горе миноритариям. Тем более у компании возникли сложности с зарыблением (все поголовье вымерло из за грибка) в 2015 году после чего и понадобилось повторно привлекать капитал через биржу. Но нет, судя по последнему отчету дела наконец налаживаются и процесс пошел. Ура появлению нового сектора экономики!

Если верить презентации, то от малька до готовой к продаже рыбы проходит три года. Акционеры-инвесторы ждали свои три года и дождались! В первом полугодии наконец начались продажи готовой продукции и выручка появилась! Рост в 9 раз по отношению к предыдущему периоду! Если не случится новой эпидемии рыбьих болезней, то по итогам года компанию ждет значительное улучшение результатов. Давайте попробуем прикинуть какое.

( Читать дальше )

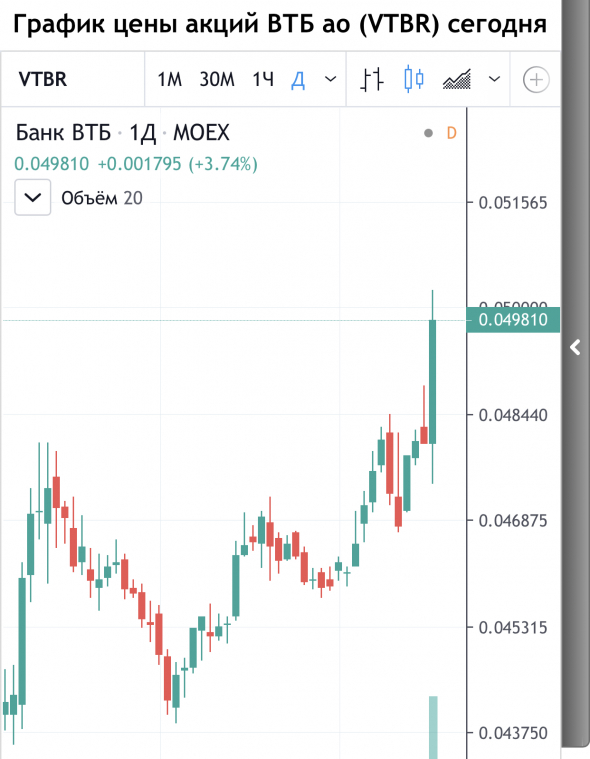

Считаем дивиденды ВТБ вместе

- 21 января 2020, 20:03

- |

«Я бы хотел, чтобы по обыкновенным акциям акционеры получили столько же, сколько исходя из 50%-ной доли прибыли», — добавил глава ВТБ.

Эти и другие полезные материалы у нас в Telegram

Парад чудес продолжается и это какой-то бесконечный праздник. Глава ВТБ вчера лихо порадовал акционеров в кулуарах очередного инвестиционного форума. Он сказал, что есть предложение отменить принцип равной доходности для обыкновенных и привилегированных акций и большую часть дивидендов направлять именно на обычку!!! Это какой-то аттракцион невиданной щедрости, который не укладывается в моей голове, но давайте попробуем посчитать и предположить возможный размер выплат.

У нас есть следующие вводные: прибыль 2019 = 200 млрд.

Акций АО = 12 960 541 337 338 шт

АП 1 = 21 403 797 025 000 шт (0,01 руб)

Ап 2 = 3 073 905 000 000 (0,1 руб)

Есть два варианта расчета. Первый оптимистично наивный: на префы не дадут ничего, все деньги на обычку. Тут все просто: делим 100млрд на 13 трл и получаем 0,0077 рубля или 15% ДД к текущим. Вау! Акции тогда вырастут минимум на 50% и скорее всего даже превысят 8 копеек.

Второй: трезвомыслящий. На префы все таки выплатят дивиденды, но исходя не из принципа равной доходности, а придерживаясь некоего справедливого купонного дохода, который равен ключевой ставке +. Условно это будет 6% годовых. Посчитаем сколько денег останется на обычку в этом варианте: общая стоимость Пр 1+ Пр 2 = 521,77 млрд. 6% от 521 млрд это 31,3 млрд, которые пойдут купонами по префам. Тогда на АО остается 68,7 млрд выплат или 0,0053 рубля на акцию! Так же более 10% ДД к текущим котировкам!

( Читать дальше )

Анализ американской компании The Kraft Heinz Company!

- 20 января 2020, 17:36

- |

В опубликованной мной статье в Инвест Газете провел свой первый анализ иностранной компании. Разберем отчетность и перспективы The Kraft Heinz Company! Это огромный продуктовый конгломерат, который выпускает продукты питания под различными брендами. Помимо собственно соусов и кетчупов компания так же производит кофе, сыры, детское питание и множество другой продукции. К тому же основным акционером компании является фонд … Уорена Баффета!!! Одно это заставляет обратить внимание на компанию.

Для россиянина тут мало знакомого, но в США их знает почти каждый.

Тем более посмотрите на график котировок!

( Читать дальше )

Мечел без Эльги, взгляд в будущее

- 19 января 2020, 11:48

- |

Эти и другие полезные материалы у нас в Telegram

Даже известна примерная цена продажи компании — 2 млрд долларов (125 млрд рублей) Давайте посчитаем эффект от сделки на прогнозные показатели. Мы знаем, что долг компании около 450 млрд, но он включает опцион на выкуп Эльги у Газпромбанка (если верить статье он не будет реализован) Итого при покупке за 125 млрд рублей общий долг Мечела сократится на 125*0,51 + 48 = 110 млрд рублей (15 млрд уйдут в пользу Газпромбанка, как премия за кредит) Тогда общий долг группы сократится до 340 млрд или сразу на 25%! Позитив!

( Читать дальше )

Дочки Мечела и их долги

- 18 января 2020, 12:25

- |

Эти и другие полезные материалы у нас в Telegram

Сама динамика показателей откровенно удручает. В 2019 году у компании одновременно растет себестоимость и снижается выручка. Прибыль от продаж на каких-то предкризисно низких значениях. Похоже, что бардак в руководстве холдингом распространяется на всех уровнях. Чистая прибыль за 9 месяцев вроде бы очень большая (дает Р\Е = 2.5), но сформирована она исключительно за счет сальдо прочих доходов\расходов.

( Читать дальше )

Золотой дар

- 16 января 2020, 20:46

- |

Специально для ресурса Инвест Газета написал небольшую ))) статейку.

Когда цены на золото растут и даже приближаются к историческими максимумам, сразу становятся интересны золотодобытчики. К тому же золото и его производители теоретически являются консервативным инструментом и некой защитой в кризисы.

Обновление исторического максимума напрашивается.

Разберем отчет за 3 квартал 2019 года по МСФО одной из отечественных золотодобывающих компаний – Селигдара. Сразу стоит сказать, что компания не простая, со скелетами в шкафу и плохим корпоративным управлением. В том числе и поэтому динамика ее котировок сильно отстает от сектора и акции торгуются ниже максимумов 2017 года!

( Читать дальше )

Политические игры Русгидро

- 15 января 2020, 10:35

- |

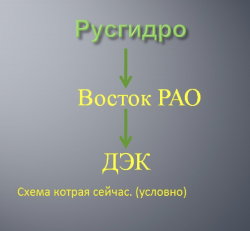

Свежие новости от Коммерсанта — некто в правительстве предлагает превратить Русгидро из материнской компании для дальневосточных активов в дочку!

https://www.kommersant.ru/doc/4219682

Лихой финт ушами от которого акции растут сразу на почти на 10% только на предложениях! (и скорее всего на этом же росли до этого) В чем суть и почему так обрадовался рынок?

Смысл в том, что ядро компании Русгидро это высокомаржинальные и эффективные каскады ГЭС, которые приносят много стабильной и прогнозируемой прибыли. Но, поскольку компания государственная, на нее навесили большую социальную нагрузку в виде убыточных дальневосточных активов с огромными долгами. В итоге эти активы съедают прибыль эффективного ядра, а акционеры получают стагнирующую\падающую прибыль и снижение котировок.(плюс снижение котировок увеличивает сумму, которую придется заплатить ВТБ по форвардному контракту.

( Читать дальше )

ЧЗПСН - убытков нет и денег тоже

- 14 января 2020, 16:45

- |

Продолжаю блуждания по темной стороне. Отчет ЧЗПСН по МСФО за 1 полугодие 2019 года. Без слез не взглянешь если честно, а ведь когда-то это громко называлось сектором i Мосбиржи. Я глубоко не копался, потому что в основном это бессмысленная трата времени, но несколько вопросов при просмотре отчетности возникло.

Эти и другие полезные материалы у нас в Telegram

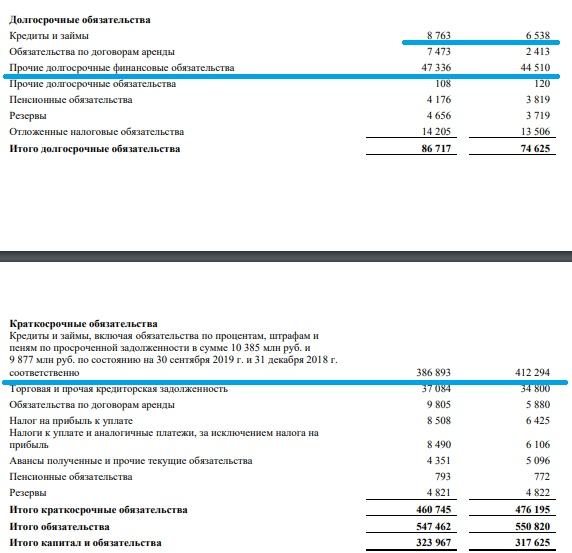

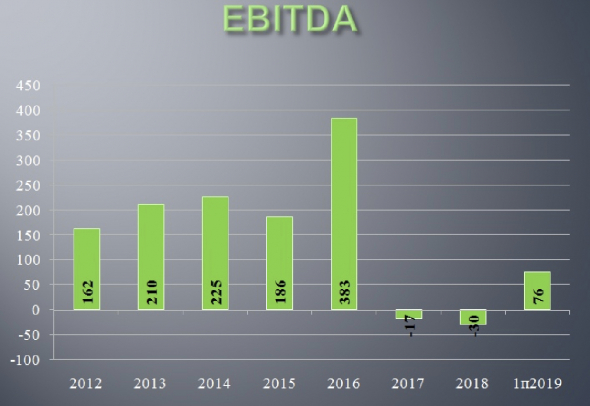

Начнем с того, что в принципе не понятно зачем подобные эмитенты имеют листинг. Дивидендов компания никогда не платила и не планировала, какого-то развития в принципе не наблюдается, скорее наоборот, идет стремительная деградация. Выручка почти не выросла с 2012 года (скачок в 2016 году это какая-то аномалия и скорее похоже на манипуляцию), прибыль и EBITDA мизерные! Даже относительно текущей капитализации, которая снизилась в 8 раз с 2017 года, компания оценена аномально дорого! Р\Е = 40, EV\EBITDA = 16.

При этом компания активно привлекает капитал через выпуск облигаций с купонной доходностью 16%!!! Просто напомню, что прямо перед дефолтом Финавиа давал 12 — 13% доходности. Это уже не тревожный звоночек, а как будто загорелась шапка!

( Читать дальше )

теги блога БородаИнвест

- 3 эшелон

- 3-й эшелон

- Activision Blizzard

- EBITDA

- En+

- IPO

- it

- Mail.Ru Group

- TCS Group

- Tesla

- Veon

- акции

- акционеры

- американский рынок

- анализ

- аналитика

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- Башнефть

- Белуга Групп

- билайн

- БородаИнвест

- БСП

- ВСМПО-АВИСМА

- ВТБ

- выкуп акций

- выручка

- Газпром

- генерация

- ГМК НорНикель

- Гуцериев

- дивиденды

- долг

- долги

- Золото

- ИнвестГазета

- инвестиции

- Казаньоргсинтез

- Коршуновский ГОК

- Костин

- кризис

- Лента

- Лукойл

- Магнит

- Маск

- менеджмент

- Мечел

- ММК

- МРСК

- МРСК Волги

- МРСК ЦП

- МСФО2019

- накопления

- нефтегазовый сектор

- Нижнекамскнефтехим

- никель

- нкнх

- НМТП

- Новатэк

- обязательства

- ОВК

- ОГК-2

- Открытие

- отчетность

- Палладий

- Полиметалл

- Полюс золото

- прогноз по акциям

- ритейл

- Росгосстрах

- Роснефть

- Россети

- Россети Ленэнерго

- РСБУ

- РСБУ2019

- Русгидро

- самараэнерго

- Сафмар

- Сбербанк

- сделка

- Северсталь

- Селигдар

- Татнефть

- телеком

- Тесла

- тинькофф

- титан

- ТМК

- Уральская кузница

- философия

- фондовый рынок

- ФСК Россети

- ЧМК

- электрокар

- Эльга

- энергетика

- энергетики

- Яндекс

- Яндекс компания