Блог им. borodainvest |РСБУ Сбербанка за 4 квартал и 2019 год

- 23 января 2020, 16:00

- |

Эти и другие полезные материалы у нас в Telegram

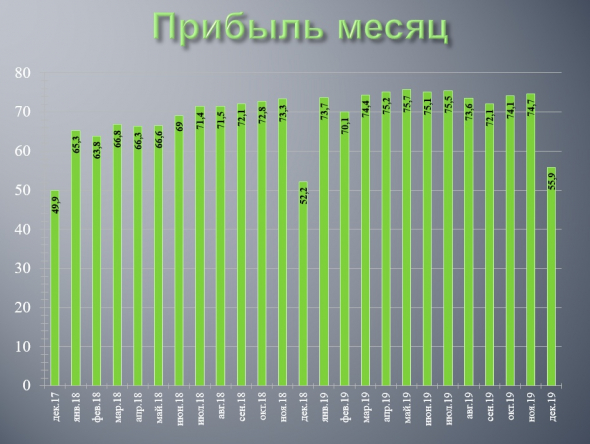

Мой прогноз об отрицательных темпах роста прибыли пока не сбылся. Прибыль очень медленно, но все таки продолжает расти что в месячной, что в квартальной динамике. Но на графиках хорошо видно, что совокупный прирост уже приближается к статистической погрешности! При этом весь основной вклад в рост показателей внесли комиссионные доходы! Процентные доходы за год выросли всего на 0,6% при том, что капитал банка вырос на 7,5%! То есть процентная маржа уже начала снижаться(как мы и предполагали), но пока банк за счет чистой прибыли наращивает капитал и компенсирует этот эффект.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. borodainvest |Считаем дивиденды ВТБ вместе

- 21 января 2020, 20:03

- |

«Я бы хотел, чтобы по обыкновенным акциям акционеры получили столько же, сколько исходя из 50%-ной доли прибыли», — добавил глава ВТБ.

Эти и другие полезные материалы у нас в Telegram

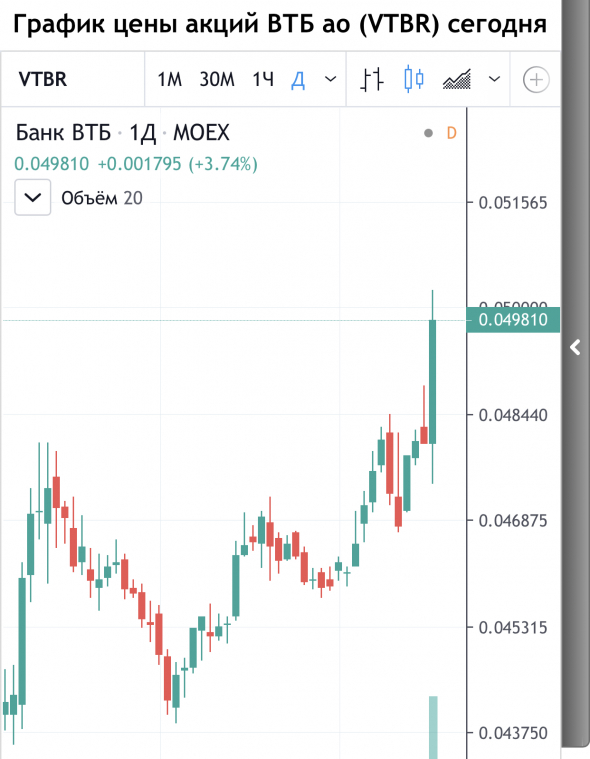

Парад чудес продолжается и это какой-то бесконечный праздник. Глава ВТБ вчера лихо порадовал акционеров в кулуарах очередного инвестиционного форума. Он сказал, что есть предложение отменить принцип равной доходности для обыкновенных и привилегированных акций и большую часть дивидендов направлять именно на обычку!!! Это какой-то аттракцион невиданной щедрости, который не укладывается в моей голове, но давайте попробуем посчитать и предположить возможный размер выплат.

У нас есть следующие вводные: прибыль 2019 = 200 млрд.

Акций АО = 12 960 541 337 338 шт

АП 1 = 21 403 797 025 000 шт (0,01 руб)

Ап 2 = 3 073 905 000 000 (0,1 руб)

Есть два варианта расчета. Первый оптимистично наивный: на префы не дадут ничего, все деньги на обычку. Тут все просто: делим 100млрд на 13 трл и получаем 0,0077 рубля или 15% ДД к текущим. Вау! Акции тогда вырастут минимум на 50% и скорее всего даже превысят 8 копеек.

Второй: трезвомыслящий. На префы все таки выплатят дивиденды, но исходя не из принципа равной доходности, а придерживаясь некоего справедливого купонного дохода, который равен ключевой ставке +. Условно это будет 6% годовых. Посчитаем сколько денег останется на обычку в этом варианте: общая стоимость Пр 1+ Пр 2 = 521,77 млрд. 6% от 521 млрд это 31,3 млрд, которые пойдут купонами по префам. Тогда на АО остается 68,7 млрд выплат или 0,0053 рубля на акцию! Так же более 10% ДД к текущим котировкам!

( Читать дальше )

Блог им. borodainvest |Мечел без Эльги, взгляд в будущее

- 19 января 2020, 11:48

- |

Эти и другие полезные материалы у нас в Telegram

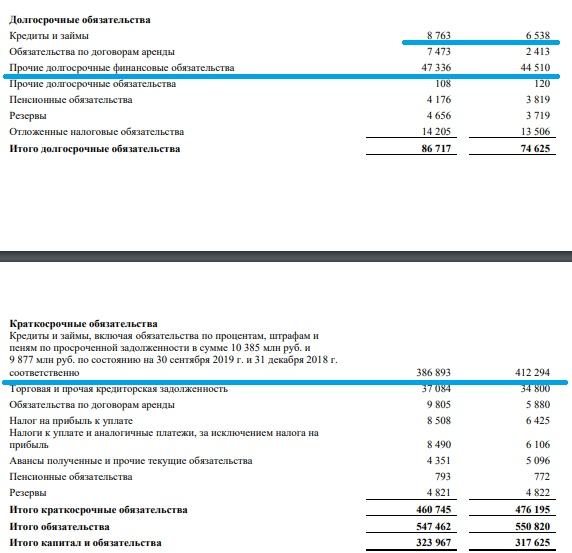

Даже известна примерная цена продажи компании — 2 млрд долларов (125 млрд рублей) Давайте посчитаем эффект от сделки на прогнозные показатели. Мы знаем, что долг компании около 450 млрд, но он включает опцион на выкуп Эльги у Газпромбанка (если верить статье он не будет реализован) Итого при покупке за 125 млрд рублей общий долг Мечела сократится на 125*0,51 + 48 = 110 млрд рублей (15 млрд уйдут в пользу Газпромбанка, как премия за кредит) Тогда общий долг группы сократится до 340 млрд или сразу на 25%! Позитив!

( Читать дальше )

Блог им. borodainvest |Продолжаем искать алмазы среди 3-го эшелона

- 08 января 2020, 14:09

- |

Эти и другие полезные материалы у нас в Telegram

Что интересного можно отметить из отчетности? Я в свободное время стал активно изучать американский рынок и переход обратно к отечественному третьему эшелону вызывает, конечно, легкий когнитивный диссонанс. Если за океаном вполне нормальным считаются компании торгующиеся за 5 и даже 10 выручек, то вот у нас в третьем эшелоне компанию с мультипликаторами АМЗ: Debt\EBITDA = 2; EV\EBITDA = 3.05; Р\Е = 2.3 даже нельзя назвать дешевой! По EV\EBITDA она оценена почти как ликвидный и стабильно платящий дивиденды ММК! АМЗ дивидендов акционерам никогда не платил, увы.

( Читать дальше )

Блог им. borodainvest |Полиметалл - новогодний обзор

- 08 января 2020, 11:06

- |

Эти и другие полезные материалы у нас в Telegram

Первое полугодие компания отработала очень хорошо благодаря росту объемов! EBITDA выросла на 30%, скорректированная чистая прибыль тоже выросла! А ведь цены полугодие\полугодие были почти идентичны. Значит во втором полугодии нас ждет мощный рост показателей и весь вопрос в объемах добычи. Тут развилка — с одной стороны очень консервативный план по добыче 1550 тыс. унций, с другой — превышение этого плана почти на 150 тыс. унций по итогам 3х кварталов! Значит предположим два варианта развития событий — спад добычи в 4 квартале и сохранение на прошлогоднем уровне. В 4 квартале 2018 было добыто 497 тыс. унций, значит мы посчитаем показатели для 400 тыс. и 500 тыс. добычи. Цену золота возьмем 1450 долларов\унция. Тогда выручка 4 квартала будет ориентировочно 550 или 690 млн долларов. Итого выручка за полугодие будет в диапазоне 1200 — 1360 млн! При сохранении затрат (возьмем на всякий случай + 50 млн для консервативности) EBITDA во втором полугодии вырастет до 500 — 650 млн долларов, а EBITDA fltm = 900 — 1050 млн! Даже в умерено оптимистичном варианте это рост показателей почти на 20%. При этом сохранение уровня затрат и рост объемов позволят компании достичь EBITDA 1,1 млрд долларов.

( Читать дальше )

Блог им. borodainvest |Новогодний разбор отчета Белуга-групп, как бенефициара праздников

- 27 декабря 2019, 21:25

- |

За основу взят отчет за 1 пол. 19 г. Показатели очень не плохие! С 2014 года стабильно растет выручка, EBITDA и долг. Прибыль так же растет, но медленнее, маржинальность ее довольно средняя. Впрочем это особенность всего сектора.

Эти и другие полезные материалы у нас в Telegram

Мультипликаторы: EV\EBITDA = 5.6 Р\Е = 13 Debt\EBITDA = 3 Дешевле чем у Русагро или Черкизово, но сопоставимо с Магнитом, Х5 и Детским миром.

Но есть 3 важных факта, которые помогут взглянуть на стоимость компании по новому:

1) Компания ни разу не платила дивиденды

2) Вместо этого она постоянно выкупает свои акции с рынка! С 2010 года была выкуплена почти половина выпущенных акций.

3) Но даже после гашения на балансе все еще находится казначейский пакет почти в 30% акций

4) У компании два основных акционера — Александр Мечетин и Сергей Молчанов

( Читать дальше )

Блог им. borodainvest |ВСМПО-АВИСМА - дивидендный аристократ

- 25 декабря 2019, 22:31

- |

Восполним пробел по этой компании и посмотрим отчет за 1 пол. 19 г. Он будет тем более интересным, что акции обновили исторический максимум и торгуются дороже 20000 рублей за штуку!

Текущая оценка компании кажется завышенной и необоснованной. Фанаты дивидендного подхода смотрят на график роста и текущие выплаты и безоглядно лезут в акции не смотря на появляющиеся предзнаменования ухудшения ситуации, но обо всем по порядку.

Эти и другие полезные материалы у нас в Telegram

Во первых сам отчет за полугодие не прорывной. Рост чистой прибыли — это влияние курсовых разниц, в остальном показатели практически идентичны прошлогодним. Компания выплачивает всю прибыль дивидендами, значит для инвестиций, как и для расширения производства, их придется сократить

( Читать дальше )

Блог им. borodainvest |Самарэнерго - аномальные мультипликаторы

- 23 декабря 2019, 18:44

- |

Все отчеты написаны,

Марки тоже наклеены.

Тишина в холодильнике,

На дачу смылись родители.

Перефразируя Сплин

Основные отчеты за 3 квартал 2019 года мы разобрали и до февраля ничего интересного не ожидается. Теперь будем потихоньку разбирать отдельные истории из 3го эшелона, а так же специальные ситуации. Сегодня отчет Самараэнерго за 3 квартал 2019 года по РСБУ.

Эти и другие полезные материалы у нас в Telegram

Чем интересна эта компания? Своей аномально низкой оценкой среди всего сектора энергетики. При капитализации в 1.3 млрд у компании нет долга, на счетах лежит 670 млн рублей и прибыль ltm 530 млн! Итого мы получаем показатель Р/Е = 2.77! А EV\OIBDA РСБУ = 0.63!!! ( в моем варианте OIBDA это прибыль от продаж + амортизация за год) Если честно я не смог вспомнить что бы видел где-то еще подобные мультипликаторы.

( Читать дальше )

Блог им. borodainvest |Русгидро и менеджмент в отчете за 3 квартал 2019 года

- 18 декабря 2019, 19:39

- |

Еще один трудный квартал для акционеров компании. У компании одновременно: вырос долг, снизилась EBITDA и чистая прибыль, ухудшились мультипликаторы. При этом производство ЭЭ было выше аналогичного квартала прошлого года, а так же компания получила больше субсидий от государства! То есть операционный провал еще сильнее чем кажется.

Эти и другие полезные материалы у нас в Telegram

При прибыли в 35 млрд за 9 месяцев Русгидро умудрилась получить 30 млрд субсидий от государства из которых менеджмент потом торжественно выплатит себе премии и даст 50% на дивиденды. Субсидиями компания получает компенсацию за убыточную дальневосточную генерацию. Однако проблема с оптимизацией не решается, да и никто в этом не заинтересован, благополучно выделяя деньги на закрытие провалов.

( Читать дальше )

Блог им. borodainvest |Азотное ускорение

- 16 декабря 2019, 16:53

- |

Давно хотел найти компанию, акции которой будут идеально подходить для моего виденья долгосрочных инвестиций. Попасть в мой список не легко, потому что надо соответствовать сразу нескольким, зачастую противоположным, критериям.

Эти и другие полезные материалы у нас в Telegram

Вот и критерии:

1) Низкие мультипликаторы

2) Большие и качественные инвестиции в производство

3) Есть дивиденды

4) Частные собственники

5) Большое количество акций в свободном обращении.

6) Наличие валютной выручки.

7) Листинг на бирже и хоть какая-то ликвидность.

8) Как бонус желателен какой-то кризис в отрасли.

И вот мне кажется, что я наконец-то нашел то, что искал. Перед вами разбор компании Куйбышевазот и ее отчета за 3 квартал 2019 года.

Что представляет собой компания и что производит? Если вы подумали про азот, то оказались совершенно правы, но это не основной вид деятельности! Видов выпускаемой продукции несколько десятков, вот основные направления:

— аммиак и азотные удобрения

— капролактам и полиамид-6

— полиамидные нити и ткани, шинный корд

— промышленная химия

— промышленные газы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс