Блог им. borodainvest |ActivisionBlizzard итоговый обзор

- 10 февраля 2020, 21:41

- |

Только мы разобрали отчет ActivisionBlizzard за третий квартал, как компания представила итоговые результаты года и четвертого квартала. Что бы не бросать дело на середине рассмотрим и их тоже. Ну и простите автору тягу к броским заголовкам)))

Предыдущий пост был полон любви и ностальгии, но не слишком оптимистичен по поводу результатов компании. Ознакомьтесь:

https://investgazeta.ru/analytics/jen-taro-tassadar-blizzard/

В принципе отчетность подтвердила предположения, но рынок мое мнение успешно проигнорировал и акции после отчета выросли на 2%!

Акции после выхода отчета подросли на 2%.

Тут нужно учесть особенности американского рынка, где правят бал фонды и так называемые “sellside” аналитики. Это парни из инвест банков или фондов, которые следят за отдельными компаниями и целыми отраслями и выставляют справедливые оценки (по их расчетам) для котировок. Рынок очень внимательно прислушивается к их мнению (в отличие от российского) и, в случае повышения или понижения целевых таргетов, реагирует на изменения. Так вот, после выхода отчета “sellside” чуваки повысили целевую цену аж до 75$ за акцию! Реакцию на это повышение мы и увидели в котировках. Давайте посмотрим, что же там в отчете и на чем основывается прогноз аналитиков.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. borodainvest |Магнит: сидим в засаде, ждем разворота

- 08 февраля 2020, 13:25

- |

Эти и другие полезные материалы у нас в Telegram

В чем главная и решающая проблема Магнита? Она в двух вещах тесно взаимосвязанных между собой:

— покупательной способности населения, которая стагнирует\снижается;

— сильном снижении трафика в магазинах у дома, которые генерируют основную выручку;

Если с доходами населения менеджмент ничего сделать не может, то вот борьба за трафик их прямая обязанность. Почему же он снижается? Тут скорее ошибки прошлого и не правильное позиционирование. Изначально Магнит ориентировался на наиболее бедные слои населения компенсирую низкое качество продуктов\убогость помещения самыми низкими ценами в округе. Пятерочка в этом плане оказалась на пару парсеков дальновиднее и начала ребрендинг раньше сменив ориентацию на средний класс. В чем принципиальная разница между средним классом и наиболее бедными слоями населения? В моменты снижения доходов средний класс первыми режет разные не обязательные расходы сохраняя средний чек на прежнем уровне. А вот бабушки на пенсии начинают экономить в том числе и на продуктах, реже ходят в магазин, но больше покупая за раз. Собственно мы все видим в отчетах: в Х5 трафик растет, но средний чек стагнирует, в Магните трафик снижается, а чек растет. Думаю фундаментальная суть проблем ясна.

( Читать дальше )

Блог им. borodainvest |ММК отчитался за 4 квартал и 2019 год по МСФО

- 07 февраля 2020, 10:27

- |

Тенденции абсолютно аналогичные Северстали, разве что из за меньшей вертикальной интеграции показатели компании В.Рашникова посыпались сильнее. Если в Северстали EBITDA вернулась обратно в 2017 год, то у ММК она скакнула сразу в 2016й. Видимо их машина времени лучше)))

Эти и другие полезные материалы у нас в Telegram

Результаты есть в презентации, но еще раз для понимания масштабов:

выручка в 4 квартале -14%, EBITDA -36%, чистая прибыль — 67%. Чувствуете маржинальность в каждой следующей строке отчетности? Снижение цен на сталь еще процентов на 10% приведет к уходу чистой прибыли в отрицательную область. Впрочем зачем далеко ходить, турецкий дивизион уже стабильно убыточен.

Мультипликаторы продолжают ухудшаться: EV\EBITDA = 4.67 P\E = 9.8

Долга пока нет.

Что нужно делать если ситуация на рынке продолжает ухудшаться? Возможно готовиться к тяжелым временам? Конечно нет!!! Нужно больше инвестировать и платить дивиденды в долг!!! Ладно, если быть объективным, то текущая квартальная выплата это скорее заначка или дополнительный бонус. Не знаю как: шантажом, пытками или скидками, но менеджмент ММК сумел сократить оборотный капитал сразу на 256 млн $ в 4 квартале.(набрали авансов, вытрясли всю дебиторку с заказчиков) Как вы понимаете ровно на эту сумму вырос FCF, который будет распределен на радость акционерам. Без учета этого разового фактора FCF составил бы всего 16 млн $, а дивиденд… Сами можете посчитать ради интереса.

( Читать дальше )

Блог им. borodainvest |Аэрофлот отчитался по РСБУ за 4 квартал и весь 2019 год

- 06 февраля 2020, 21:26

- |

Мы помним, что РСБУ — это отчетность ядра группы, самого Аэролота, и она не учитывает результаты Победы, России и т.д. Поскольку Победа наиболее прибыльная дочка, то вполне реально, что с учетом ее результатов, 4 квартал по группе окажется прибыльным или будет сработан в ноль. Тогда компания заработает 20+ млрд по итогам года и даст около 10 рублей дивидендов! Вот тебе и раз, итоги года могут получиться вполне успешными, а ДД будет близка к 10%. Предположу, что на таких результатах котировки компании вырастут в район 120 — 140 рублей.

Эти и другие полезные материалы у нас в Telegram

( Читать дальше )

Блог им. borodainvest |Activision Bizzard и ее роль в нашем детстве

- 05 февраля 2020, 09:13

- |

Наше детство наполнено воспоминаниями и эмоциями. Мы с теплотой вспоминаем яркие моменты и впечатления, храним их в дальнем уголке сердца и лишь иногда, в лучшие дни, вытаскиваем из глубин памяти, что бы мимолетно улыбнуться прошлому. Я и сейчас помню, как забил победный гол команде старшеклассников в школьном турнире по мини футболу (потом таких моментов у меня было еще много, но тот гол я бы не променял даже на гол в финале чемпионата мира по футболу), какая девочка мне большего всего нравилась в 5 классе, а какая в седьмом (и да, это были разные девочки), как я сделал тройное сальто падая с велосипеда (подсказка – сначала надо очень сильно разогнаться, а потом не справиться с управлением) и т.д. и т.п. Каждый сам может улыбнуться чему-то приятному из далекого или не очень прошлого. Все вместе это называется ностальгией и есть целые отрасли экономики для удовлетворения этого чувства у мальчиков и девочек, которые выросли и стали хорошо зарабатывать.

Эти и другие полезные материалы у нас в Telegram

( Читать дальше )

Блог им. borodainvest |Северсталь отчиталась по МСФО за 2019 год

- 04 февраля 2020, 19:49

- |

Эти и другие полезные материалы у нас в Telegram

Про Capex надо поговорить отдельно. 2020 год станет пиковым по инвестициям с инвестпрограммой до 1,7 млрд долларов. Если дивидендная формула останется неизменной, а EBITDA и дивиденды будут равны прошлогодним, то долг вырастет на: 2,8 — 1,5 -1,7 = 0,4 млрд.

( EBITDA — Div — Capex) Но этот вариант возможен только в случае восстановления цен в следующих кварталах. Если же цены будут, как в 4 квартале (и не дай Бог ниже), тогда расчет получается другой: 2,4 — 1,5 — 1,7 = 0,8 млрд. Итого чистый долг всего за год вырастает почти на целый миллиард долларов, а долг\EBITDA стремительно приближается к значению 1, после чего дивиденды сокращаются в 2 раза!!! Сколько будет стоить Северсталь при условных выплатах в 60 рублей? Предполагаю, что цена будет в районе 700 рублей, где она примерно и находилась в 2017 году, когда EBITDA была сопоставима с 4 кварталом 2019 года.

( Читать дальше )

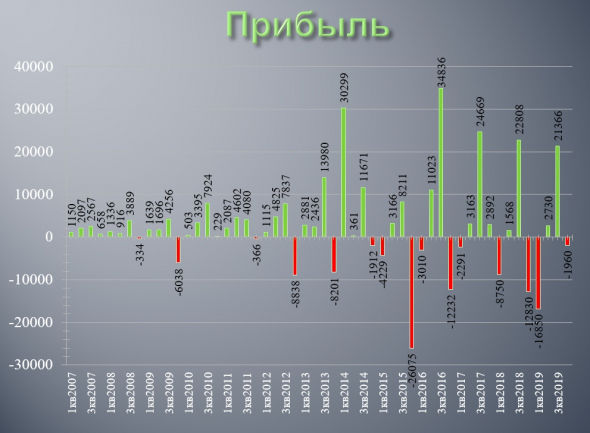

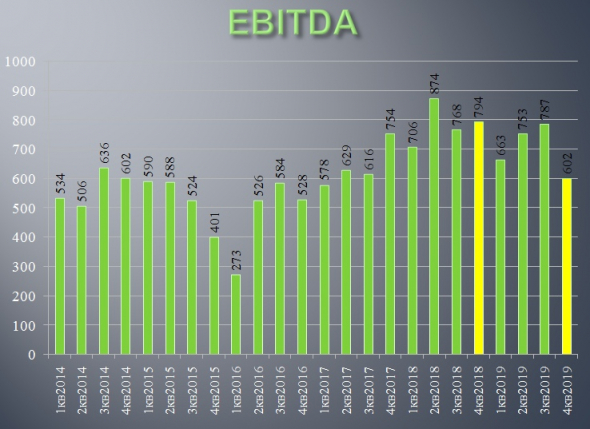

Блог им. borodainvest |Появление Эталона на бирже

- 03 февраля 2020, 17:51

- |

Эти и другие полезные материалы у нас в Telegram

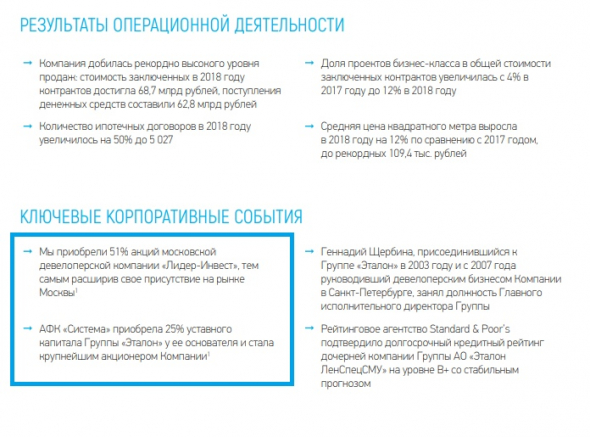

Чем вообще занимается компания Эталон? Это застройщик, который продает недвижимость в верхнем и среднем ценовом диапазоне. Большинство проектов расположены в Москве и Санкт-Петербурге. Компания в презентации пишет, что на продажах недвижимости положительно скажется материнский капитал и прочие дотации от государства, но мне кажется, что для среднего и тем более верхнего ценового сегмента этот фактор имеет гораздо меньшее значение. Учитывая стагнацию экономики, логично ориентироваться скорее на стабильность показателей, максимум небольшой рост.

В 2018 году Etalon купил\объединился с Лидер Инвестом, дочерней строительной компанией холдинга АФК Система, после чего последняя получила 25% в объединенном застройщике. После объединения показатели и количество проектов компании сильно выросли, и она даже обошла ЛСР по объемам строительства, став №2 на рынке ( Система в очередной раз провела крутую сделку, обменяв 51% в непубличном активе на 25% во второй строительной компании страны)

( Читать дальше )

Блог им. borodainvest |ALCOAголизм третьей степени

- 30 января 2020, 19:35

- |

Всем привет, Друзья. В Инвест Газете опубликовали интересную статью про компанию ALCOA и с удовольствием дублируем ее на Смарт-Лаб. Далеко не всем компаниям удается поучаствовать в росте индексов. Пока S&P 500 обновляет очередные исторические максимумы, некоторые сырьевые производители находятся в глубокой депрессии. Одной из таких компаний является Alcoa – огромный производитель бокситов, глинозема и алюминия.

Структура производства. Компания диверсифицирована по всей цепочке создания крылатого металла.

Цены на ее продукцию в конце 2019 года находятся на низких значениях:

( Читать дальше )

Блог им. borodainvest |Коршуновского ГОК и займы Мечела

- 29 января 2020, 18:04

- |

На операционном уровне у компании довольно долго были проблемы — это и постоянное снижение производства с 2011 года (а если посмотреть глобально, то даже с 2006), и убытки от продаж. Но в 2019 году как-то резко все стало вдруг налаживаться. Выручка выросла в 2 раза, по операционной прибыли каждый следующий квартал лучше предыдущего, чистая прибыль вообще улетела в космос. Р\Е только за 9 месяцев 2019 = 2,3 и с такими темпами по итогам года будет меньше 2. Хотели бы ДД доходность в 50%? Я бы тоже хотел...

Аномальная дешевизна объясняется только что мной придуманным «дисконтом Зюзина». Это когда вся наличность выкачивается в головной холдинг и скорее всего уже никогда не вернется обратно. При этом раньше хотя бы это были займы, и КГОК получал по ним хоть и виртуальные, но проценты. Теперь же Мечел перешел на схему с ростом дебиторской задолженности, в которой дочки даже процентов за фондирование мамы (или папы) не получают. При капитализации в 12 млрд КГОК выдал Мечелу займов на 23,5 млрд + еще около 10 млрд через дебиторку. Кстати, обратите внимание, как снизились проценты к получению. Это влияние снижающейся ставки ЦБ и новой схемы выкачивания денег из компании.

( Читать дальше )

Блог им. borodainvest |Netflix - крепость в море контента

- 27 января 2020, 10:17

- |

На днях опубликовали статью в Инвест Газете, которой с радостью делимся с Вами.

Поскольку в последнее время я пытаюсь максимально расширить собственный кругозор, то решил посмотреть показатели какой-нибудь максимально хайповой компании и заодно попробовать сформулировать о ней свои мысли. На глаза попалась реклама сериала “Ведьмак” и жертвой моего внимания стал стриминговый сервис Netflix.

Netflix — это стриминговый сервис, который по модели подписки предоставляет своим подписчикам контент собственного производства и “уникальный зрительский опыт”, как любят писать сами менеджеры компании в презентациях.

Эти и другие полезные материалы у нас в Telegram

Поскольку мы разбираем данную историю только сейчас, то покупать акции компании несколько …кхм… поздно. С момента выхода на биржу в 2002 году они выросли в 240 раз, а наиболее мощная переоценка пришлась на 2017 год после чего котировки впали в боковик, возможно даже с нисходящей тенденцией.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс