SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании sMart-lab.ru |Дивиденды компаний

- 04 августа 2016, 20:49

- |

В общем, мы продолжаем пилить фундаментал по компаниям на смартлабе.

Вот пример, как будет выглядеть страничка с историей дивидендов Газпрома.

Мы туда бахнули все самые важные сведения, касающиеся дивидендной истории Газпрома.

Чтобы найти такую страничку по каждому компании, надо:

1. зайти в котировки акций ММВБ (<Q> в консоли).

2. нажать на иконку с фундаменталом

3. Ну и дальше ткнуть в ссылку Дивиденд

Напоминаю, что все данные я заполняю сам и делаю это медленно, поэтому фундаментал пока неполный.

Вот пример, как будет выглядеть страничка с историей дивидендов Газпрома.

Мы туда бахнули все самые важные сведения, касающиеся дивидендной истории Газпрома.

Чтобы найти такую страничку по каждому компании, надо:

1. зайти в котировки акций ММВБ (<Q> в консоли).

2. нажать на иконку с фундаменталом

3. Ну и дальше ткнуть в ссылку Дивиденд

Напоминаю, что все данные я заполняю сам и делаю это медленно, поэтому фундаментал пока неполный.

- комментировать

- ★16

- Комментарии ( 40 )

Блог компании sMart-lab.ru |Улучшаем смартлаб!

- 12 июля 2016, 23:10

- |

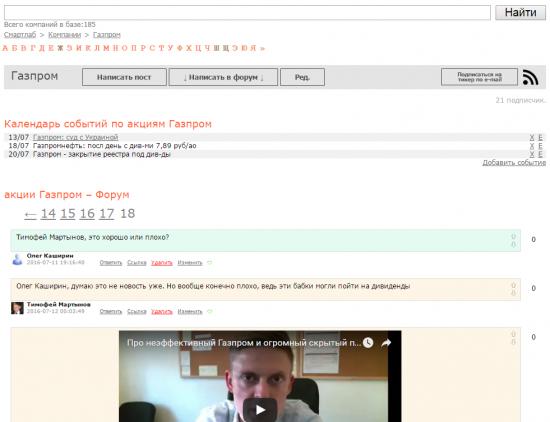

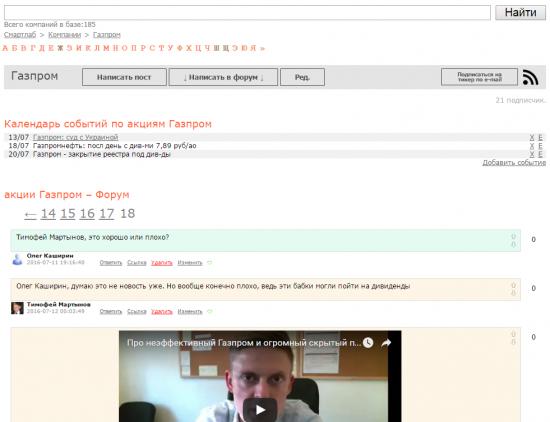

Вот заходите вы на страницу компании Газпром на смартлабе. Что вы там видите?

Цену акции?

Капитализацию?

Дивиденды?

Что?

Какую инфу вам надо найти на странице компании?

P.S. Я думаю мы на смартлабе создадим удобный инструментарий для фундаментального анализа компаний. Чтобы поддерживать этот инструментарий, нам придется идти на новые регулярные расходы. Я не хочу делать этот сервис платным, чтобы он был максимально доступным, но думаю сделать некоторый элемент краудфандинга. То есть если вы сочтёте сервис для себя полезным и удобным, то в добровольном порядке пожертвуете на его развитие. Как вам такая идея?

p.s. Речь о чем-то таком:

- календарь ближайших событий компании Газпром

- форум по акциям Газпрома

- краткое описание компании

- заголовки последних топиков

Цену акции?

Капитализацию?

Дивиденды?

Что?

Какую инфу вам надо найти на странице компании?

P.S. Я думаю мы на смартлабе создадим удобный инструментарий для фундаментального анализа компаний. Чтобы поддерживать этот инструментарий, нам придется идти на новые регулярные расходы. Я не хочу делать этот сервис платным, чтобы он был максимально доступным, но думаю сделать некоторый элемент краудфандинга. То есть если вы сочтёте сервис для себя полезным и удобным, то в добровольном порядке пожертвуете на его развитие. Как вам такая идея?

p.s. Речь о чем-то таком:

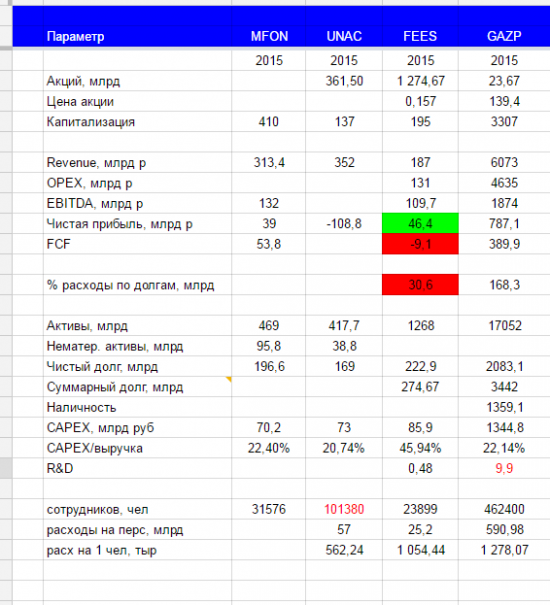

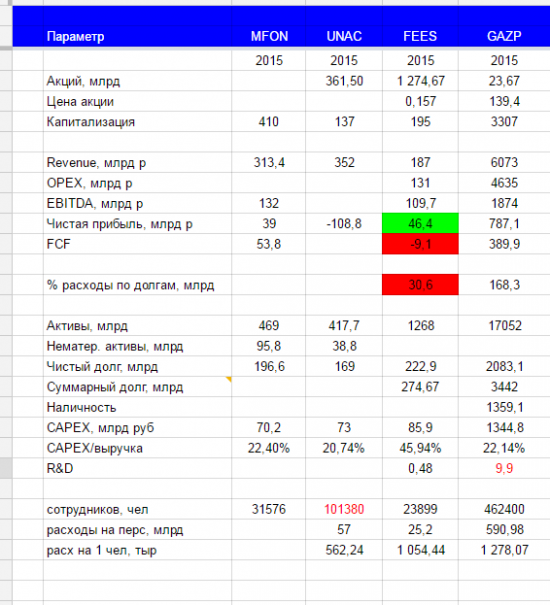

dr-mart |Шок! Производительность труда ExxonMobil в 16 раз выше, чем в Газпроме! ФА#6

- 07 июля 2016, 19:04

- |

Несколько дней я изучал отчеты Газпрома. Должен сказать, что это был самый запутанный отчет из всех, которые мне доводилось видеть. Самое ужасное, что я так и не нашел нигде разбивку расходов Газпрома, где было бы написано, сколько Газпром тратит на футбол или например на бессмысленную рекламу. Газпром — это госмонополия. И менеджмент у госмонополии тоже бессменный, монополизированный. Я не могу сказать, что у меня есть какие-то конкретные свидетельства газпромовской неэффективности, но за что мы все привыкли гнобить Газпром?

В общем мы все с вами завидуем Газпрому и сожалеем о том, что национальное достояние конвертируется лишь в благо менеджеров газпрома и его подрядчиков. Скажу так… Когда у тебя 6 трлн руб выручки в год, наверное не тратить их невозможно. Не акционерам же в конце концов все отдавать?! Газпром — это гигантский бизнес. Честно говоря, листая годовой отчет, я даже грешным делом подумал на секундочку — «вот молодцы». Ну в самом деле, 1 место в мире по добыче газа, по запасам, вроде как говорили даже что у них в 2015-м самый большой в мире свободный денежный поток оказался.

Что я скажу про акции Газпрома? Они могут удвоится легко. Потенциал там скрыт большой. Но потенциал этот не реализуется уже много-много лет.

Почему акции Газпрома стагнировал все это время?

( Читать дальше )

- огромные растущие выплаты менеджменту на фоне стагнации бизнеса

- есть такое мнение, что в Газпроме очень много воруют на капексе

- косвенным индикатором неэффективности является огромная доля затрат на трубы и мизерная — на НИОКР

- все недоумевают — зачем Газпром тратит на рекламу, в которой не нуждается?

В общем мы все с вами завидуем Газпрому и сожалеем о том, что национальное достояние конвертируется лишь в благо менеджеров газпрома и его подрядчиков. Скажу так… Когда у тебя 6 трлн руб выручки в год, наверное не тратить их невозможно. Не акционерам же в конце концов все отдавать?! Газпром — это гигантский бизнес. Честно говоря, листая годовой отчет, я даже грешным делом подумал на секундочку — «вот молодцы». Ну в самом деле, 1 место в мире по добыче газа, по запасам, вроде как говорили даже что у них в 2015-м самый большой в мире свободный денежный поток оказался.

Что я скажу про акции Газпрома? Они могут удвоится легко. Потенциал там скрыт большой. Но потенциал этот не реализуется уже много-много лет.

Почему акции Газпрома стагнировал все это время?

( Читать дальше )

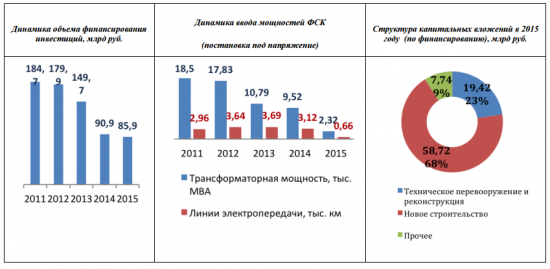

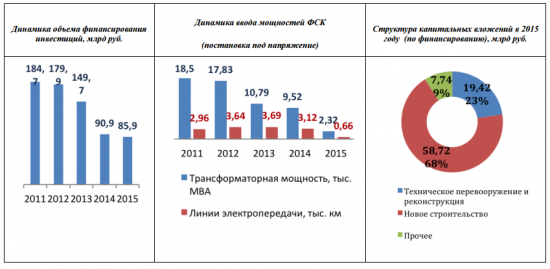

dr-mart |Исправляем ошибки по ФСК ЕЭС

- 01 июля 2016, 11:57

- |

Вчера я написал заметку про ФСК ЕЭС. На форуме акций ФСК ЕЭС ярый фанат этой компании Ремора обратил моё внимание на ошибки… Каюсь, действительно я круто лоханулся. Я не знаю почему, но в годовом отчете ФСК компания представила данные по РСБУ, а я на это даже не обратил внимания, приняв их за данность. По РСБУ действительно там все печально. А вот по МСФО там просто праздник. Это просто удивительно, что компания в конце 2015 года стоила на уровне 1,5 своей годовой прибыли!!! (Прибыль МСФО = 48 млрд, против 17 млрд руб прибыли по РСБУ).

Чистая маржа при таких показателях равна 25%, что является невероятно хорошим результатом! Правда я немного не понимаю… Если сложить процентные расходы (40 млрд руб), расходы на персонал (25 млрд руб) и CAPEX (86 млрд руб), затем вычесть их из выручки (187 млрд руб), то получается 36 млрд руб остается (это я только три статьи расходов вычел, они далеко не все еще), до всяких там налогов и проч. Я конечно в бухгалтерии не силен, — объясните мне плиз, капекс в расходы чтоль не заносится при расчете чистой прибыли?

Короче, получается, прибыль 46 млрд. а свободный денежный поток -9 млрд руб!:)

Весело.

Как так получается?

В общем, главный вывод, похоже остается верным: ФСК ЕЭС работает на держателей облигаций и на подрядчиков. Откуда у них еще 17 млрд руб взялись на дивиденды, если они в минус работают? Видимо за счет новых займов)) Я правда не знаю, может это нормально, если они например при этом долг не увеличивают. Будем набираться опыта в бухгалтерии.

Но в целом, если предположить что прибыль 47 млрд устойчива, в будущем такого взрывного капекса как раньше уже не будет, и прибыль даже обещает расти за счет большей эффективности, то компания вылядит привлекательно даже после трехкратного роста.

Обсуждение все тут: форум акций ФСК ЕЭС.

Чистая маржа при таких показателях равна 25%, что является невероятно хорошим результатом! Правда я немного не понимаю… Если сложить процентные расходы (40 млрд руб), расходы на персонал (25 млрд руб) и CAPEX (86 млрд руб), затем вычесть их из выручки (187 млрд руб), то получается 36 млрд руб остается (это я только три статьи расходов вычел, они далеко не все еще), до всяких там налогов и проч. Я конечно в бухгалтерии не силен, — объясните мне плиз, капекс в расходы чтоль не заносится при расчете чистой прибыли?

Короче, получается, прибыль 46 млрд. а свободный денежный поток -9 млрд руб!:)

Весело.

Как так получается?

В общем, главный вывод, похоже остается верным: ФСК ЕЭС работает на держателей облигаций и на подрядчиков. Откуда у них еще 17 млрд руб взялись на дивиденды, если они в минус работают? Видимо за счет новых займов)) Я правда не знаю, может это нормально, если они например при этом долг не увеличивают. Будем набираться опыта в бухгалтерии.

Но в целом, если предположить что прибыль 47 млрд устойчива, в будущем такого взрывного капекса как раньше уже не будет, и прибыль даже обещает расти за счет большей эффективности, то компания вылядит привлекательно даже после трехкратного роста.

Обсуждение все тут: форум акций ФСК ЕЭС.

dr-mart |!Черт! Поспешил с выводами относительно ФСК ЕЭС

- 30 июня 2016, 19:35

- |

Мой фундаментальный анализ акций #5: ФСК ЕЭС (тикер: FEES). Акции ФСК утроились только в этом году!

***

UPD: моё внимание обратили на то, что я опирался не на те цифры при своих выводах. Оказалось, что в годовом отчете ФСК привела свои финрезы по РСБУ, а по МСФО прибыль в 3 раза выше, что конечно же серьезно меняет картину. Соответственно все выводы ниже — неверные:(

***

Итак, это был самый душный годовый отчет их всех, которые я до сих пор успел прочитать. Отчет писан как курица лапой, могли бы и покрасивше оформить. Начну с того, что до сих пор я не понимал, чем отличается ФСК ЕЭС от Холдинга МРСК и от Россетей, и чем эта компания вообще занимается.

Начну с выводов. ФСК — монополист, занимает 100% рынка, рынок этот стабилен (энергопотребление РФ по прогнозам будет расти менее чем на 1% в год), выручка плавает только при изменении тарифов. Тарифы меняются у ФСК чуть медленнее, чем растет инфляция. Бизнес-то неплохой, но есть один нюанс — это капзатраты (CAPEX). Капекс у ФСК гигантский, плавает как слон в посудной лавке, ловко делая компанию то прибыльной, то убыточной. С 2011 года компания сожгла огромную тонну наличности (700 млрд), нарастив в 3 раза долг до почти 300 млрд руб. Процентные платежи по этому долгу в 2015 составили 30 млрд рублей — в 2 раза больше чистой прибыли. На капекс потрачено 86 млрд. рублей в 2015 году и по планам контора будет тратить по 80 ярдов ежегодно до 2020 года.

Таким образом, я вам так скажу:

зарабатывают в ФСК ЕЭС не акционеры, а подрядчики и держатели облигаций. Бизнеса компании хватает ровно на то, чтобы делать инвестиции и платить проценты по облигациям. И всё.

Фанаты ФСК говорят, что контора стоит очень дешево относительно активов. Да, активов там хоть 88пой жуй = 1,3 трлн рублей. Чистые активы 890 млрд руб, а P/B = смешные 0,22. То есть контора стоит в 5 раз дешевле своих активов. Оно и не удивительно, при рентабельности этих активов 2,3% годовых.

( Читать дальше )

***

UPD: моё внимание обратили на то, что я опирался не на те цифры при своих выводах. Оказалось, что в годовом отчете ФСК привела свои финрезы по РСБУ, а по МСФО прибыль в 3 раза выше, что конечно же серьезно меняет картину. Соответственно все выводы ниже — неверные:(

***

Итак, это был самый душный годовый отчет их всех, которые я до сих пор успел прочитать. Отчет писан как курица лапой, могли бы и покрасивше оформить. Начну с того, что до сих пор я не понимал, чем отличается ФСК ЕЭС от Холдинга МРСК и от Россетей, и чем эта компания вообще занимается.

Начну с выводов. ФСК — монополист, занимает 100% рынка, рынок этот стабилен (энергопотребление РФ по прогнозам будет расти менее чем на 1% в год), выручка плавает только при изменении тарифов. Тарифы меняются у ФСК чуть медленнее, чем растет инфляция. Бизнес-то неплохой, но есть один нюанс — это капзатраты (CAPEX). Капекс у ФСК гигантский, плавает как слон в посудной лавке, ловко делая компанию то прибыльной, то убыточной. С 2011 года компания сожгла огромную тонну наличности (700 млрд), нарастив в 3 раза долг до почти 300 млрд руб. Процентные платежи по этому долгу в 2015 составили 30 млрд рублей — в 2 раза больше чистой прибыли. На капекс потрачено 86 млрд. рублей в 2015 году и по планам контора будет тратить по 80 ярдов ежегодно до 2020 года.

Таким образом, я вам так скажу:

зарабатывают в ФСК ЕЭС не акционеры, а подрядчики и держатели облигаций. Бизнеса компании хватает ровно на то, чтобы делать инвестиции и платить проценты по облигациям. И всё.

Фанаты ФСК говорят, что контора стоит очень дешево относительно активов. Да, активов там хоть 88пой жуй = 1,3 трлн рублей. Чистые активы 890 млрд руб, а P/B = смешные 0,22. То есть контора стоит в 5 раз дешевле своих активов. Оно и не удивительно, при рентабельности этих активов 2,3% годовых.

( Читать дальше )

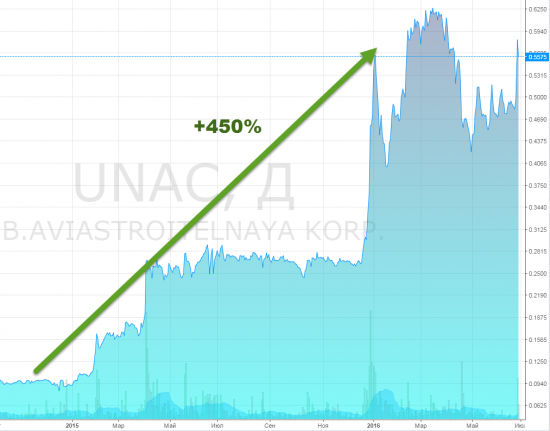

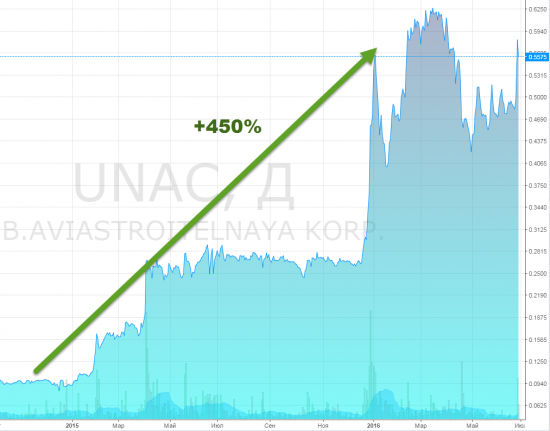

dr-mart |Производительность труда Боинг в 10 раз выше, чем у ОАК: мой фундаментальный анализ

- 29 июня 2016, 17:18

- |

Мой фундаментальный анализ акций #4: акции ОАК (тикер: UNAC)

Итак, вчера акции ОАК выросли на 17%. Очень интересная дискуссия по компании у нас сложилась на форуме акций ОАК на смартлабе. Я потратил немного времени, чтобы прочитать годовой отчет ОАК, и я вам скажу, что занятие это довольно увлекательное!

Что самое удивительное, так это то, что бумага выросла за 1,5 года на 450%.

Что я обнаружил? ОАК — де-факто банкрот. Это как завод по производству дирижаблей, который продолжает жить за счет господдержки. Я бы ещё сравнил его с больным, подключенным к аппарату искуственного дыхания. Стоит государству выключить бюджетный кислород, больной тот час же сдохнет. Сам гендиректор ОАК постоянно говорит — льготы, субсидии, дайте поддержку. С 2008 года у ОАК было 10 допэмиссий акций. В этом плане, я опасаюсь, что как только у бюджета закончатся деньги, вместе с ними закончится история отечественного авиастроения.

Вот вам вопиющие цифры (я сравнил пару показателей Боинг и ОАК):

Производительность труда Boeing в 10 раз выше, чем у ОАК!

Один самолёт у Боинга собирает в среднем в 3 раза меньше людей, чем у ОАК.

Поскольку ОАК полутруп, такая движуха в его акциях вполне объяснима — от 10 копеек до 55 коп. Другое дело, что при цене 10 коп, контора стоила существенно дешевле своих активов. Сейчас бумага стоит 55 коп, это примерно на уровне чистых активов на акцию (58 коп при P/BV). Правда, с активами там не всё ясно… Например в годовом отчете ОАК говорится:

( Читать дальше )

Итак, вчера акции ОАК выросли на 17%. Очень интересная дискуссия по компании у нас сложилась на форуме акций ОАК на смартлабе. Я потратил немного времени, чтобы прочитать годовой отчет ОАК, и я вам скажу, что занятие это довольно увлекательное!

Что самое удивительное, так это то, что бумага выросла за 1,5 года на 450%.

Что я обнаружил? ОАК — де-факто банкрот. Это как завод по производству дирижаблей, который продолжает жить за счет господдержки. Я бы ещё сравнил его с больным, подключенным к аппарату искуственного дыхания. Стоит государству выключить бюджетный кислород, больной тот час же сдохнет. Сам гендиректор ОАК постоянно говорит — льготы, субсидии, дайте поддержку. С 2008 года у ОАК было 10 допэмиссий акций. В этом плане, я опасаюсь, что как только у бюджета закончатся деньги, вместе с ними закончится история отечественного авиастроения.

Вот вам вопиющие цифры (я сравнил пару показателей Боинг и ОАК):

Производительность труда Boeing в 10 раз выше, чем у ОАК!

Один самолёт у Боинга собирает в среднем в 3 раза меньше людей, чем у ОАК.

Поскольку ОАК полутруп, такая движуха в его акциях вполне объяснима — от 10 копеек до 55 коп. Другое дело, что при цене 10 коп, контора стоила существенно дешевле своих активов. Сейчас бумага стоит 55 коп, это примерно на уровне чистых активов на акцию (58 коп при P/BV). Правда, с активами там не всё ясно… Например в годовом отчете ОАК говорится:

ПАО «ОАК» по-прежнему находится в группе компаний «лидеров» по уровню износа основных производственных фондов. В отдельных ДЗО, износ основных производственных фондов приближается к 70%.

( Читать дальше )

dr-mart |Мой фундаментальный анализ акций #3: Мегафон

- 28 июня 2016, 13:34

- |

Ну что у нас, мегафон уполовинился от хаев, достиг исторического минимума с момента IPO, поэтому стало интересно на него посмотреть. Хотя Элвис говорил как-то, что дивиденды у Мегафона дутые, я этого не нашёл. Единственное, что мне не совсем понятно: зачем платить дивиденды и при этом занимать деньги под 11,7%, чтобы их выплатить? Я пока в фундаментале не силен, может быть это и разумно, если у тебя EBITDA маржа бизнеса 42%.

Насколько я понял, главная причина негативной динамики акций Мегафона — стагнация выручки (падение выручки от голосовой связи+рост выручки от передачи данных) + рост CAPEXа => падение свободного денежного потока 2 года подряд.

Конечно, счас прибили акции в связи с законом Яровой, но если предположить, что здравый ум все-таки вернется к нашей власти, то бессмысленные положения по хранению всех голосовых данных за 3 года отменят и акции восстановятся. Если этот бред не отменят, то свободный денежный поток у Мегафона, как и у МТСа станет отрицательным еще на пару лет.

Так-то акции MFON не выглядят дорогими в сравнении с другими бумагами EMEA:

( Читать дальше )

Насколько я понял, главная причина негативной динамики акций Мегафона — стагнация выручки (падение выручки от голосовой связи+рост выручки от передачи данных) + рост CAPEXа => падение свободного денежного потока 2 года подряд.

Конечно, счас прибили акции в связи с законом Яровой, но если предположить, что здравый ум все-таки вернется к нашей власти, то бессмысленные положения по хранению всех голосовых данных за 3 года отменят и акции восстановятся. Если этот бред не отменят, то свободный денежный поток у Мегафона, как и у МТСа станет отрицательным еще на пару лет.

Так-то акции MFON не выглядят дорогими в сравнении с другими бумагами EMEA:

( Читать дальше )

Ответы на вопросы |включается ли гудвилл (goodwill) компании в её балансовую стоимость (Book Value)?

- 28 июня 2016, 01:56

- |

dr-mart |Мой фундаментальный анализ акций #2 Общий вью

- 01 июня 2016, 13:11

- |

Итак, мы сделали на смартлабе форум акций. Теперь я каждый день собираю информацию и аналитику по компаниям, и размещаю её в отдельных ветках каждой компании. К сожалению, я пока там не вижу большого интереса, но, надеюсь, со временем, ситуация изменится и мы в течение годика всё-таки победим МФД. Чтобы мне было интереснее вести раздел и участвовать в дискуссиях, я решил завести свой собственный шадрин-портфель. Но покупать акции я не спешу, и не буду их покупать каждый месяц в одно и то же число, как делает оригинальный шадрин-метод.

Прежде чем что-то делать, сформулирую тезис: мы делаем инвестиции долгосрочно, на период в 2 экономических цикла и более. Прежде чем что-то покупать, надо обозреть будущие экономические риски. Известный инвестор Олег Клоченок рекомендует не предсказывать ничего, а действовать по плану в соответствии с меняющейся реальностью. Это мудро.

Прикинем, что у нас за реальность. Российский бюджет даже при текущих ценах на нефть вытекает со скоростью 0,5 трлн руб/мес. Власти режут расходы — это автоматом через мультипликаторы приводит к замедлению экономики. Пока этот процесс идёт — мы не достигли дна экономики.

Главная проблема — это что будет с внутренним спросом, когда деньги в резервах закончатся? Я полагаю, что пока нефть не $70, такой риск существует на горизонте 1 экономического цикла. Проблема лишь в том, что бюджетный кризис должен раскручиваться достаточно долго, и реально может занять несколько лет, прежде чем достигнет пика. Скорее всего, текущие оценки на рынке акций исходят из того, что деньги в резервах РФ никогда не закончатся (не успеют).

( Читать дальше )

Прежде чем что-то делать, сформулирую тезис: мы делаем инвестиции долгосрочно, на период в 2 экономических цикла и более. Прежде чем что-то покупать, надо обозреть будущие экономические риски. Известный инвестор Олег Клоченок рекомендует не предсказывать ничего, а действовать по плану в соответствии с меняющейся реальностью. Это мудро.

Прикинем, что у нас за реальность. Российский бюджет даже при текущих ценах на нефть вытекает со скоростью 0,5 трлн руб/мес. Власти режут расходы — это автоматом через мультипликаторы приводит к замедлению экономики. Пока этот процесс идёт — мы не достигли дна экономики.

Главная проблема — это что будет с внутренним спросом, когда деньги в резервах закончатся? Я полагаю, что пока нефть не $70, такой риск существует на горизонте 1 экономического цикла. Проблема лишь в том, что бюджетный кризис должен раскручиваться достаточно долго, и реально может занять несколько лет, прежде чем достигнет пика. Скорее всего, текущие оценки на рынке акций исходят из того, что деньги в резервах РФ никогда не закончатся (не успеют).

( Читать дальше )

Рецензии на книги |Анализ Ценных бумаг Грэма и Додда - рецензия

- 27 октября 2015, 13:31

- |

Рецензия на книгу «Анализ ценных бумаг» — Бенджамин Грэм, Дэвид Додд (Купить)

Одна из первых книг, которые я купил про биржу и прочитал. Книга считается классикой фундаментального анализа компаний. Насколько я помню, Грэм вообще стал основоположником этой науки, и был учителем Уоррена Баффета в университете. Лично я бы сказал, что это справочник бухгалтера или оценщика, который не содержит в себе познаний, которые необходимы, чтобы извлекать «альфу» с рынка. Кроме того книга написана была еще в 1934 году. Чтобы извлекать альфу сегодня, тебе надо прежде всего поверить в людей, акционеров, менеджмент, поверить в идею… Растущие прорывные компании, которые сегодня торгуются с заоблачными мультипликаторами ну никак не укладываются в логику книги «анализ ценных бумаг».- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс