dr-mart |📈📈📈Tradingview не упусти момент, пора на IPO🚀

- 12 февраля 2021, 17:01

- |

Сами они у себя на сайте недавно опубликовали новость, что зашли в топ-100 Alexa Global Rank. Я зашёл проверить: https://www.alexa.com/siteinfo/tradingview.com, действительно, по вовлеченности юзеров на 88 месте в мире.

В среднем на TV юзер проводит 6:10 минут. На смартлабе кстати 7:14, правда смартлабик наш в 100 раз хуже, всего лишь #10063 место в глобальном рейтинге.

Tradingvew например юзают больше чем Pinterest, а капитализация Pinterest составляет $87 млрд!!!

Правда если смотреть чисто на трафик, то Tradingview имеет 329 место в мире и 614 место в США

https://www.similarweb.com/website/tradingview.com/, а у Pinterest 24 место в США и 26 в мире.

В общем, сдается мне, для таких сервисов как TV не будет лучше момента, чем сейчас.

Юра Мильнер, Лев Левиев, ау, вы где?

Почему Tradingview до сих пор не на Nasdaq?

На нём можно заработать больше чем на Facebook и уж точно поболее чем на ICO Gram!👍

В общем, ждем новостей.

- комментировать

- ★2

- Комментарии ( 23 )

dr-mart |IPO 2021: компания Fix Price. Параметры (предварительно)

- 30 ноября 2020, 15:57

- |

👉IPO в 1 полугодии 2021

👉Могут стоить $6 млрд (🤦♂️ппц)

👉Могут продать 10-15% своих акций

👉Сумма привлечения = $600-900 млн

👉Площадки: LSE & MOEX

👉10% в компании у Goldman Sachs (вот это новость!)

👉4000 точек в РФ и СНГ

👉2020: +488 магазинов

👉Выручка 143 млрд руб

👉EBITDA 27 млрд

👉Ожидание роста EBITDA=25% в год

👉Чистая прибыль 13 млрд.

👉Price/Sales в таком случае будет = 3,2

👉P/E = 35

Ооо… Ну естественно будут самым дорогим ритейлером по P/S, дороже Детского Мира в 4 раза, Дороже М.Видео в 8 раз.

Ссылка на табличку

Сомнения вызывает и чистая прибыль. Откуда у Фикспрайса может взяться чистая рентабельность 9%?

Неужели наценка на всякое грошовое барахло настолько больше, чем на технику и продукты питания?

Кстати вполне себе это допускаю:))

Если прибыль честная, то P/E=35 для растущей компании это прям отлично, на фоне оценки OZON😁😁

Статья-источник на блумберг:

https://www.bloomberg.com/news/articles/2020-11-18/russia-s-fix-price-draws-goldman-investment-as-wages-stagnate

dr-mart |А вы будете покупать OZON на IPO или сразу после IPO?

- 23 ноября 2020, 16:38

- |

А вы будете покупать OZON на IPO или сразу после IPO?

$OZON Так, народ, понимаю, у вас много интереса к IPO OZON, поэтому сразу говорю: у нас сегодня довольно конструктивное обсуждение идёт в чатике ОЗОНа на смартлабе: https://smart-lab.ru/chat/?x=4675

Если интересно, читайте сами. Некоторое summary выложу под конец дня отдельным постом.

Ну и конечно же ответьте на главный вопрос: вы будете покупать OZON на IPO или сразу после IPO?

dr-mart |🔥800 человек онлайн на форуме акций Совкомфлота в первый час торгов после IPO (-10%)

- 07 октября 2020, 10:48

- |

Совкомфлот: менее чем за час первого дня торгов акции упали уже на 10% от цены IPO.

На нашем форуме акций Совкомфлота сидит почти 800 человек.

https://smart-lab.ru/chat/?x=2293

Стакан:

dr-mart |IPO девелопера ГК Самолёт

- 06 октября 2020, 11:35

- |

Вот возьмём IPO ГК Самолёт, которое запланировано на конец этого месяца. Ещё не зная ничего особо про эту компанию, я нарисовал такую схему:

Как вам? Мне кажется, эта схема покажется вам логичной и вы со мной согласитесь, за одним исключением: если вы недавно купили и держите акции девелоперов и намерены их держать дальше😁

Мы хорошо знаем, что экономика падает, а доходы россиян не растут. Возможно, следует конечно Москву рассматривать как отдельную страну, тогда все будет получше. Фактически мы наблюдаем монетарный парадокс: бум на рынке первичного жилья на фоне экономики, прорывающей дно.

Стратегически я не вижу оснований ожидать роста доходов в будущем, роста платежеспособного спроса. Поэтому весь тот спрос, который мы сейчас видим, конечно во многом связан с ипотекой, и когда она подорожает, спрос на первичную недвижку упадет процентов на 40-50.

( Читать дальше )

dr-mart |Какие компании могут выйти на IPO в 2020 году?

- 20 января 2020, 18:20

- |

В 2020 году денег море разливанное, и на IPO мы можем увидеть с десяток российских эмитентов. Кто это может потенциально быть?

- Ozon

- Сибур

- Яндекс.Такси

- Вкусвилл

- СофтЛайн

- Совкомбанк

- GV Gold

- Дочерние структуры Сбербанка, совместные предприятия с другими компаниями.

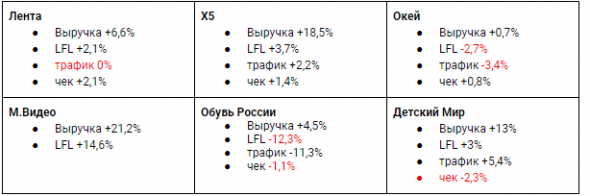

dr-mart |Данные по продажам ритейлеров за 4 квартал 2018 + вывод

- 31 января 2019, 19:42

- |

#Магнит с отчетом тормозит, отчитается 7 февраля.

Вывод?

Пока X5 и М.Видео выглядят удачливее остальных. Но важно помнить, что в 2019 году на биржу засобирались выходить куча новых игроков:

1. Альянс Дикси-Бристоль-КБ

2. Вкусвилл

3. Азбука Вкуса

4. Fix Price

А из Детского Мира хочет полностью выйти мажор. Избыток предложения компаний сектора вряд ли поможет существующим публичным компаниям сектора.

Подписка на рисерч: http://mozgovik.com/

dr-mart |Роллман - банкрот? Активы выведены на другую компанию?

- 20 августа 2018, 18:36

- |

Суть в следующем:

Роллман копит копит обязательства, потом регистрирует новое юрлицо и переводит туда производство. А старое юрлицо остается с долгами и исками. Так уже делали несколько раз, так сделали и в этот. Зарегистрировано новое ООО «Невский Фильтр Завод №1». Выручка и прибыль соответственно могут пойти мимо акционеров Роллмана. Проблема в том, что «компания юридически никак не связана с группой Роллман, ее единственный владелец — Александр Барышев».

( Читать дальше )

dr-mart |IPO Сибур. Параметры

- 03 августа 2018, 18:47

- |

Состояние: ведётся подготовка к IPO

Дата: неизвестна

Оценка: $20-26 млрд

Объем размещения: 10-15%

Кто продает? Михельсон+менеджмент

Акционеры: https://smart-lab.ru/q/SIBR/shareholders/

Прибыль 2017: $2млрд

2 года назад компания стоила $13,38 млрд.

Сайт для акционеров: http://investors.sibur.com/?sc_lang=ru-RU

Финансовые результаты: http://investors.sibur.com/results-centre/financial-results.aspx?sc_lang=ru-RU

dr-mart |Всё, что вам надо знать про IPO

- 18 июля 2018, 18:41

- |

В 2018-м выкупает назад по $9,75 за GDR.

Факторы «привлекательности» акций Мегафона:

Такая табличка есть под каждой компаний на нашем форуме акций.

Добавлять факторы в нее могут те смартлабовцы, кто имеет статус «Акционер».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс