elliotwaveorg

Фондовый рынок США. Среднесрочные перспективы

- 14 сентября 2021, 18:36

- |

В предыдущем обзоре говорилось о том, что фондовый рынок США находится в крайне уязвимом положении, давалось множество графиков указывающих на огромный пузырь с фундаментальной точки зрения.

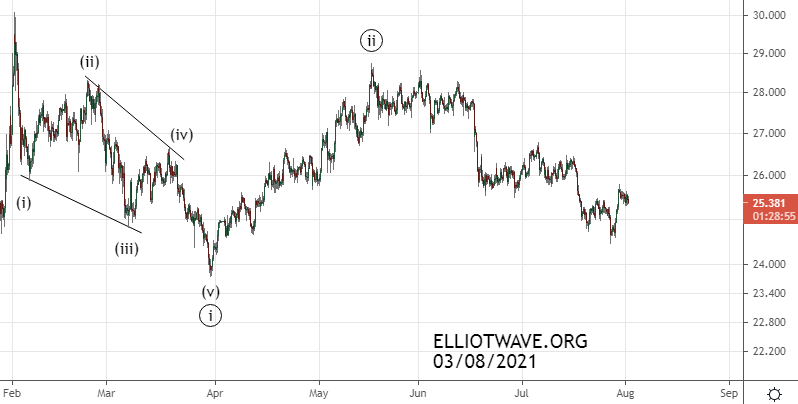

На графике показан подсчёт с момента окончания обвала прошлого года, это движение можно разметить как законченный импульс. К этому стоит добавить формирование КДТ с середины мая, что говорит о выдыхающемся росте.

В этой ситуации есть два варианта: 1. Разворот уже начался 2. Делаем (iv) в КДТ и потом завершаем рост последней (v). Как всегда в подобных моментах встаёт вопрос: всё или ещё чуть-чуть. Для подтверждения нужно ждать более-менее серьёзного импульса вниз, пока его нет . В ближайшие недели многое должно проясниться.

Циклический анализ также указывает на возможность глубокого нисходящего движения, во второй половине осени ожидаются низы среднесрочного цикла. Важно, как туда будем подходить.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Рынок forex. Перспективы индекса доллара

- 08 сентября 2021, 19:40

- |

В обновлении чуть менее два месяца назад говорилось о бычьем потенциале индекса доллара, рассматривались причины и возможные варианты дальнейшего развития. В целом, движение шло в соответствии с прогнозом. Перебив низы конца марта доллар начал коррекцию, ниже рассмотрим основные сценарии к которым стоит быть готовым.

- Сценарий 1-2 1-2. Делаем коррекцию ((ii)), возможно уже завершилась, после чего должна пойти тройка в нескольких степенях, что означает мощное укрепление доллара.

2. Вариант большого треугольника, однако по направлению это практически тоже самое, что и первый подсчёт. Идёт волна D в форме двойного зигзага, минимум конца августа сформировал первый ( ((W)) ), сейчас он корректируется ( ((X)) ).

( Читать дальше )

Доллар-рубль. Продолжится ли “стабильность”.

- 30 августа 2021, 18:56

- |

В прошлом обновлении рассматривались различные варианты развития движения в паре доллар-рубль. За прошедшие 2 месяца (чуть меньше) ситуация принципиально не изменилась: разворот от 71.563 пока не подтвердился.

Пара находится в узком диапазоне, волатильность низкая. Если вспомнить предыдущие выстрелы вверх, то они примерно так и формировались: рубль медленно, но продолжительно укреплялся формируя КДТ, потом также медленно выходил из коррекции уже в виде начальной диагонали вверх. Всё это подкреплялось разговорами о “стабильности”, дальнейшего светлого будущего, поэтому надо идти сдавать доллары, сидеть в рубле и ждать более выгодного курса. Заканчивалось тем: по 60-65 дорого, а по 80 то что надо, как например в 2020-ом.

Судя по всему история повторяется, как говорилось в прошлый раз:

( Читать дальше )

«Игнорирование риска» – S&P удваивается до самого быстрого бычьего рынка в истории

- 26 августа 2021, 18:52

- |

Posted on26.08.2021AuthoradminLeave a commentEdit

Статья перевод с zerohedge.com . Рассматриваются некоторые интересные моменты происходившие раньше на фондовом рынке и сопоставляются с текущими событиями.

На самом быстром бычьем рынке в истории, индекс S&P 500 удвоился по сравнению со своими пандемическими минимумами. Несомненно, это достойная внимания веха, однако что по мнению истории произойдет дальше?

( Читать дальше )

Нефть. Начало дефляции

- 19 августа 2021, 18:22

- |

В прошлом обзоре в середине июня говорилось о том, что нефть формирует вершину, как с технической точки зрения так и фундаментальной.

Аномалии вызванные действиями мировых ЦБ и в первую очередь ФРС рано или поздно закончатся , притом “сворачивание” скорее всего начнётся в самой ближайшей перспективе . Как известно из предыдущих кризисов: за инфляционными “эпизодами” следует дефляция, как в реальном так и виртуальном секторе.

6-го июля поставлен максимум и медленно, но верно началось снижение. В первую очередь нужно обратить внимание на “корявую” волновую структуру с множеством зигзагов, которая достаточно длительное время вызывала сомнения.

В закрытом разделе начало этого движения было отмечено уже на следующий день.

07.07. (ссылка).

( Читать дальше )

Когда будет следующий медвежий рынок? Три Вещи Расскажут Вам

- 18 августа 2021, 19:16

- |

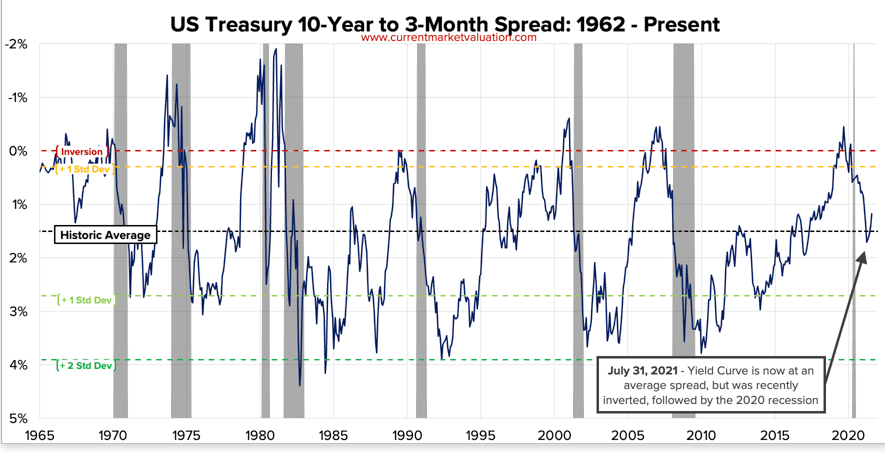

Статья перевод с zerohedge.com раскрывает развитие движений на фондовом рынке и экономической ситуации с точки зрения рынка долга, который является одним из главных катализаторов всех происходящих процессов. Единственное, можно не согласиться с их выводом: нет никаких признаков рецессии и “нет инверсии”. Если посмотреть на график ниже, то всё это началось ещё в августе 2019-го, когда доходность 3-ёх месячных облигаций превысила 10-ти летки. В сентябре были проблемы на рынке РЕПО и ФРС уже тогда стала наращивать баланс, всё это уже указывало на серьёзные трудности. Covid стал только “последней каплей”, система была готова к такому повороту .

Последние полтора года мы наблюдали только локальный отскок в развивающемся мировом кризисе, и следовательно инверсия уже была и рецессия никуда не делась ( смотреть на зелёные уровни) .

( Читать дальше )

Bitcoin. Есть ли дно у криптовалют

- 09 августа 2021, 18:56

- |

В прошлом обзоре bitcoin рассматривалось начало снижения с середины апреля и его причины. В первую очередь отмечалась важность импульса вниз для подтверждения разворота. По результатам движения можно сделать вывод, что он сформирован.

Уйдя чуть ниже 30 000 началась коррекция, которая продолжается и на данный момент, вполне возможно она уже закончилась. Если уже завершилась волна 2 и пошла 3, то ближайшая цель в районе 9400 .

Можно посмотреть более шире с точки зрения ТА. На графике показана модель голова и плечи.

( Читать дальше )

Золото и серебро.Продолжение снижения.

- 06 августа 2021, 17:47

- |

Короткое обновление по металлам. В прошлом обзоре ожидалось , что золото и серебро начнут снижение. В целом, эта тенденция и наблюдалась в последние два месяца, пусть и не так быстро

ЗОЛОТО

Скорее всего сделали волну (a) в ((V)) и сейчас её корректируем. Для подтверждения начальной диагонали вниз важно уходить ниже окончания волны ((iii)).

СЕРЕБРО

Тут события развивались немного быстрее, для подтверждения важно уходить ниже 23.752

( Читать дальше )

Момент Минского. Почему крах неизбежен.

- 30 июля 2021, 19:20

- |

Статья перевод с сайта realinvestmentadvice.com

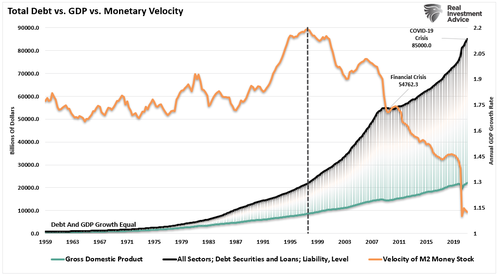

В 2007 году я был на конференции, где Пол Маккалли, который в то время работал в PIMCO, обсуждал идею “Момента Мински”. В то время эта идея осталась “глухой к ушам”, поскольку рынки стремительно росли на фоне бума недвижимости. Однако прошло не так уж много времени, прежде чем “Финансовый кризис ” 2008 года выдвинул тезис о “Моменте Минского” на первый план.

Экономист Хайман Мински утверждал, что экономический цикл в большей степени обусловлен скачками в банковской системе и предложением кредитов. Это отличается от традиционно более критичных отношений между компаниями и работниками на рынке труда. После Финансового кризиса рост задолженности во всех секторах экономики является беспрецедентным.

( Читать дальше )

Фондовый рынок США. Почему крах неизбежен.

- 19 июля 2021, 18:27

- |

В прошлом обзоре S&P500 говорилось о формировании грандиозного пузыря, который в любой момент может схлопнуться. За период он продолжил надуваться и ситуация уже мало чем отличается от биткоина. Ниже будет несколько графиков, почему фондовый рынок США действительно ждёт обвал.

Технически ситуация не изменилась: сколько бы рост не продолжался , диапазон 1554 – 665 никуда не денется

Основная сложность – это определение начала разворота т.к. часто в подобной ситуации такие попытки быстро выкупаются и рост продолжается. В последние дни началось неплохое движение вниз, но пока нужно отметить – подтверждения нет. Важный уровень для S&P500 – 4280, для DJ – 33271, а также как туда будем подходить, какая будет циклическая картина и т.д. Эти моменты подробно будут рассматриваться в

( Читать дальше )

теги блога elliotwaveorg

- bicion

- bitcoin

- Bonds

- Brent

- crude oil

- crypto

- cryptocurrency

- DJ

- DJ COMPOSITE Index

- dollar

- Dollar Index

- DXY

- ethereum

- eur

- EUR USD

- eurusd

- forex

- gold

- Light Sweet

- litecoin

- metals

- NASDAQ

- RGBI

- RUB

- S&P500

- S&P500 фьючерс

- Silver

- usd

- USD JPY

- usd rub

- USD-RUB

- usdjpy

- vix

- WTI

- zerohedge.com

- биткоин

- бонды

- Бонды США

- брент

- Волновая разметка

- волновая теория Эллиотта

- Волновой анализ

- Волновой принцип Эллиотта

- дефляция

- долла-рубль

- доллар

- доллар - рубль

- Доллар рубль

- доллар-иена

- доллар-рубль

- евро

- Евро - Доллар

- Евро-доллар

- еврозона

- ЕЦБ

- золото

- иена

- индекс доллара

- индексы

- инфляция

- кризис

- криптовалюта

- Криптовалюты

- лайт

- лайткоин

- металлы

- мировой кризис

- недвижимость

- нефть

- обвал

- обвал рубля

- офз

- прогноз

- Россия

- ртс

- рубль

- рынки

- серебро

- ставка ФРС

- сша

- технический анализ

- торговые сигналы

- трежерис США

- трейдинг

- фондовые индексы США

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок сша

- форекc

- форекс

- ФРС

- фунт

- фьючерс ртс

- цб мира

- экономика

- экономика России

- экономика США

- эллиотт

- эфириум