Блог им. elliotwaveorg

Когда будет следующий медвежий рынок? Три Вещи Расскажут Вам

- 18 августа 2021, 19:16

- |

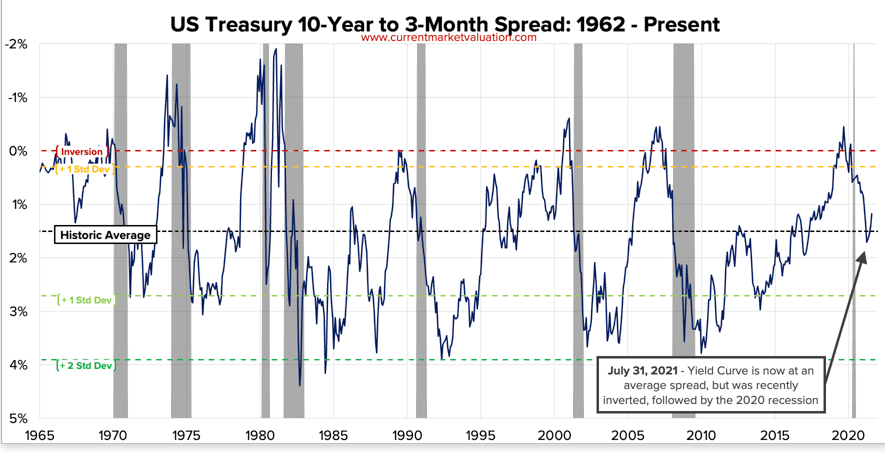

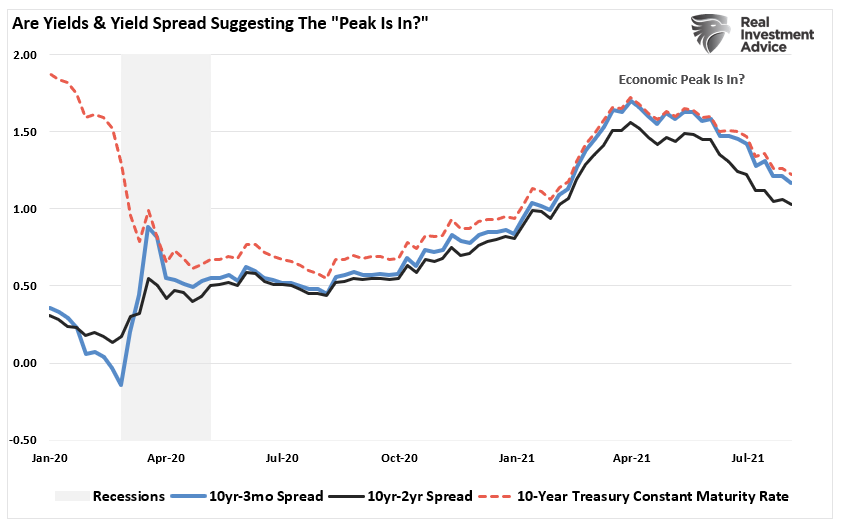

Статья перевод с zerohedge.com раскрывает развитие движений на фондовом рынке и экономической ситуации с точки зрения рынка долга, который является одним из главных катализаторов всех происходящих процессов. Единственное, можно не согласиться с их выводом: нет никаких признаков рецессии и “нет инверсии”. Если посмотреть на график ниже, то всё это началось ещё в августе 2019-го, когда доходность 3-ёх месячных облигаций превысила 10-ти летки. В сентябре были проблемы на рынке РЕПО и ФРС уже тогда стала наращивать баланс, всё это уже указывало на серьёзные трудности. Covid стал только “последней каплей”, система была готова к такому повороту .

Последние полтора года мы наблюдали только локальный отскок в развивающемся мировом кризисе, и следовательно инверсия уже была и рецессия никуда не делась ( смотреть на зелёные уровни) .

Чаще всего мне задают вопрос: «Когда наступит следующий медвежий рынок?» Три конкретных элемента имеют тенденцию с некоторой точностью предсказывать медвежьи рынки и рецессии.

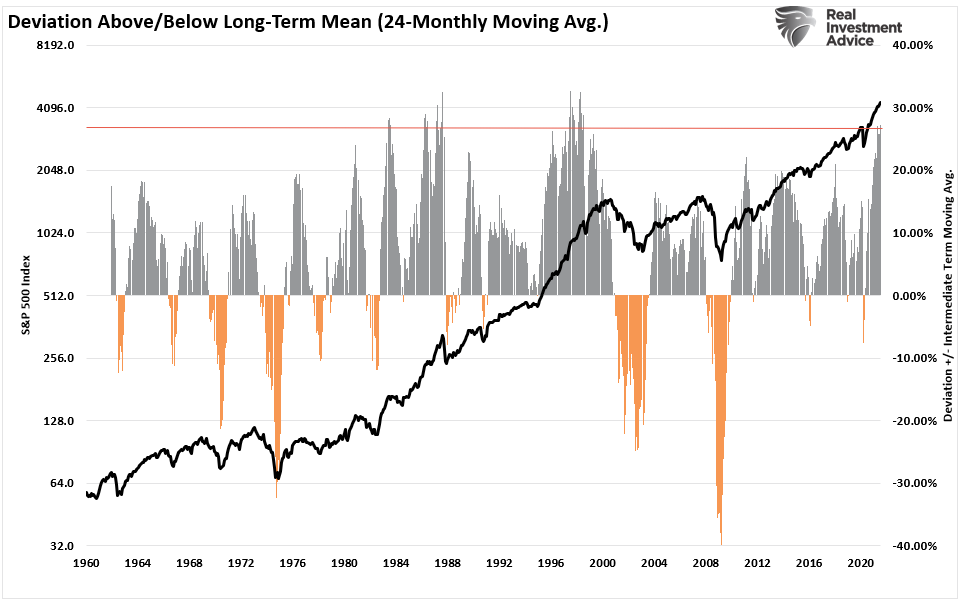

Однако, прежде чем мы дойдем до этих точек, «медвежий рынок» требует эксцессов, которые требуют возврата. Другими словами, событие возврата к среднему требует «топлива». Некоторые меры предполагают, что эксцессов достаточно, чтобы спровоцировать значимый разворот.

Долевое владение домохозяйств

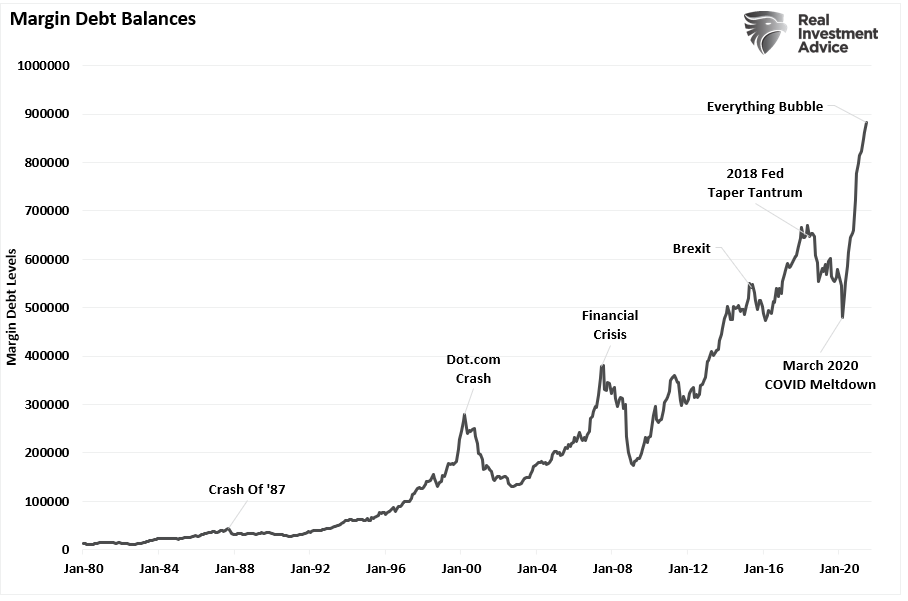

Маржинальный долг

Важно отметить, что ни одна из этих мер не означает, что «медвежий рынок» неизбежен. Требуется катализатор, чтобы вызвать изменение настроения с «жадности» на «страх». Как уже отмечалось, три индикатора исторически обозначают, когда «часы начинают тикать» до следующего медвежьего рынка.

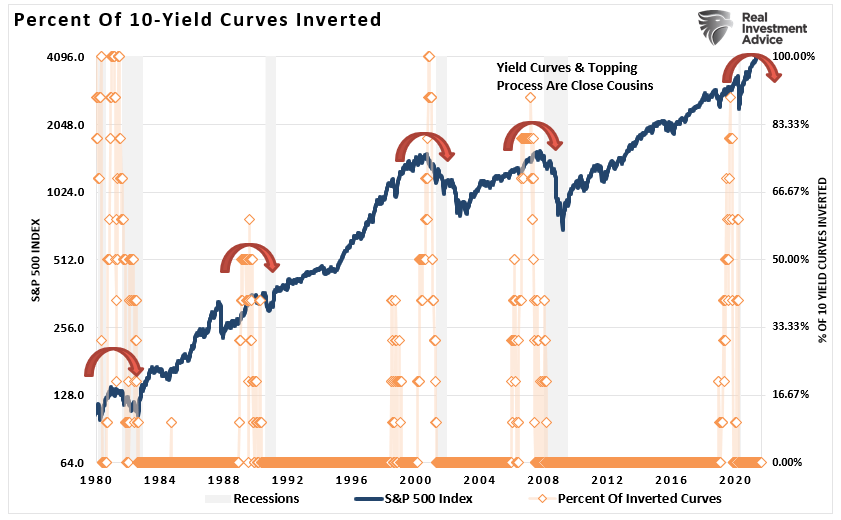

Кривая доходности

Кривая доходности – один из наиболее важных индикаторов для определения того, когда приближается рецессия и последующий медвежий рынок. На диаграмме ниже показан процент кривых доходности, которые инвертируют из 10 возможных комбинаций.

Инвесторы никогда не должны игнорировать сообщение, посланное рынком облигаций. Облигации важны из-за их прогностических качеств, поэтому аналитики уделяют огромное внимание государственным облигациям США, особенно разнице в их процентных ставках. Почему так?

В отличие от акций, облигации имеют конечную ценность. По истечении срока кредитор получает основную сумму вместе с окончательной выплатой процентов. Таким образом, покупатели облигаций знают цену, которую они платят сегодня за свой возврат завтра. В отличие от покупателя акций, принимающего на себя «инвестиционный риск», покупатель облигации «ссужает» деньги другому предприятию на определенный период. Таким образом, «процентная ставка» учитывает несколько «рисков»:

- Обычный риск

- Оценочный риск

- Инфляционный риск

- Возможный риск

- Риск экономического роста

Поскольку будущий доход по любой облигации на дату покупки исчисляется с точностью до 1/100 цента, покупатель облигации не будет платить цену, которая приведет к отрицательной доходности в будущем. (Это предполагает период удержания до погашения. Можно приобрести отрицательную доходность на торговой основе, если, как ожидается, базовые ставки будут продолжать снижаться. Следовательно, поскольку облигации представляют собой ссуды для заемщиков, процентная ставка по облигации привязана к преобладающей процентной среде на момент выпуска. Существует высокая корреляция между ставками, экономикой и ценами на активы в долгосрочной перспективе. Цены на нефть, торговая напряженность, политическая неопределенность, доллар, кредитный риск, прибыль и т. д. Отражаются в процентной ставке для разных сроков ссуд.

Какая кривая доходности имеет значение

Джеффри Гундлах из DoubleLine Capital наблюдает за 2-летним спредом по сравнению с 5-летним. Майкл Дарда, главный экономист MKM Partners, говорит, что важен спрэд на 10 и 1 год. Другие говорят, что наибольшее значение имеют доходность за 3 месяца и 10 лет. Больше всего наблюдают за 10-летним спрэдом по сравнению с 2-летним спрэдом.

Наилучшие сигналы о начале рецессии были получены, когда большая часть спредов доходности одновременно стала отрицательной. Однако даже тогда прошло несколько месяцев, прежде чем экономика фактически погрузилась в рецессию. После краха «Dot.com», что было сочтено аномалией, событием, происходящим один раз в 100 лет, и которое больше не повторится, к сожалению, повторилось всего через 4 года. В 2006 году, инвесторам снова сказали игнорировать инверсию кривой доходности. Этот совет не принёс успеха.

На четырехпанельной диаграмме ниже показаны 4 предыдущих периода, когда 50% из 10 различных кривых доходности стали перевернутыми. Я нарисовал горизонтальную красную пунктирную линию, где 50% отслеживаемых нами кривых доходности с 10 доходностями перевернуты. Я также обозначил оптимальную точку для снижения риска относительно последующего минимума.

В каждом случае рынок немного вырос перед разворотом.

Инверсии пока нет

На диаграмме ниже показан процент 10-процентных спредов, которые в настоящее время инвертированы. На данный момент это число равно нулю, что говорит об отсутствии риска рецессии или «медвежьего рынка». Однако, как вы заметите, инверсии, как правило, происходят быстро.

Исторически сложилось так, что с момента начала инверсии кривых доходности период до следующей рецессии составляет примерно 9 месяцев. Однако обратите внимание, что кривые доходности в настоящее время снижаются, что говорит о замедлении экономического роста. Если эта тенденция сохранится, новая «инверсия» не станет сюрпризом.

Учитывая богатый исторический опыт прогнозирования рецессий, когда произойдет последующая инверсия, СМИ быстро отвергнут ее, как это было в 2019 году.

Fed Taper

Недавно Федеральная резервная система заявила, что они «думают о сокращении» покупок облигаций. Однако проблема «сужения» не столько связана с фактическим сокращением ФРС покупок облигаций, сколько с психологией.

«Ключ к навигации по количественному смягчению! и политика ФРС в целом состоит в том, чтобы признать, что их влияние на фондовый рынок почти полностью зависит от спекулятивной психологии инвесторов. Видите ли, пока инвесторы склонны спекулировать, они относятся к деньгам с нулевым процентом как к второстепенному активу и будут преследовать любой актив с доходностью выше нуля (или прошлым рекордом положительной доходности). Оценка не имеет значения, потому что инвестор психологически исключает возможность снижения цен ». – Джон Хассман

Другими словами, «QE» – это ментальное образование. Таким образом, единственное, что влияет на эффективность денежно-кредитной политики ФРС, – это сама психология инвесторов.«Сейчас, когда вся финансовая экосистема находится под более сильным рычагом, чем когда-либо, из-за расточительных мер ФРС по подавлению процентных ставок и наводнению системы чрезмерным уровнем ликвидности,« нестабильность стабильности »теперь является наиболее значительным риском».

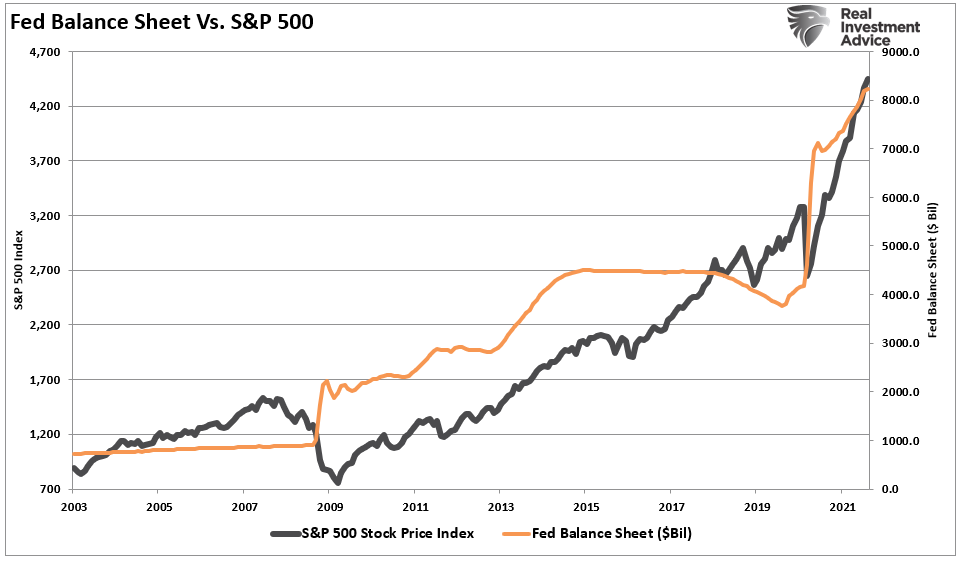

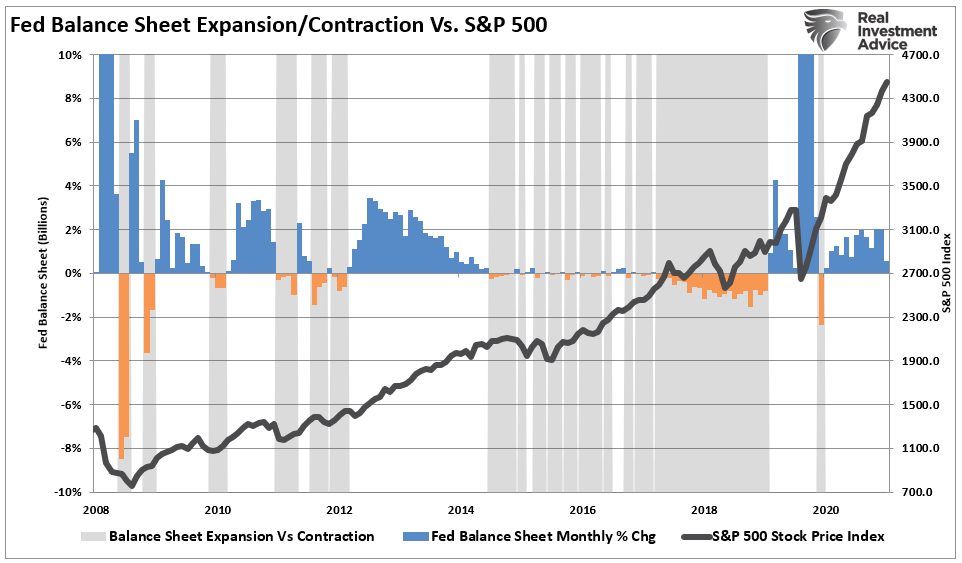

Существует корреляция между расширением баланса ФРС и индексом S&P 500. Связана ли корреляция с перемещением ликвидности в активы за счет кредитного плеча или просто с «психологией», результат один и тот же.

Поэтому неудивительно, что волатильность рынка возрастает, когда ФРС начинает «сокращать» покупки облигаций. Серые заштрихованные полосы показывают, когда баланс является плоским или сокращающимся.

Примечательно, что время от первоначального сокращения активов и рыночной коррекции почти мгновенно.

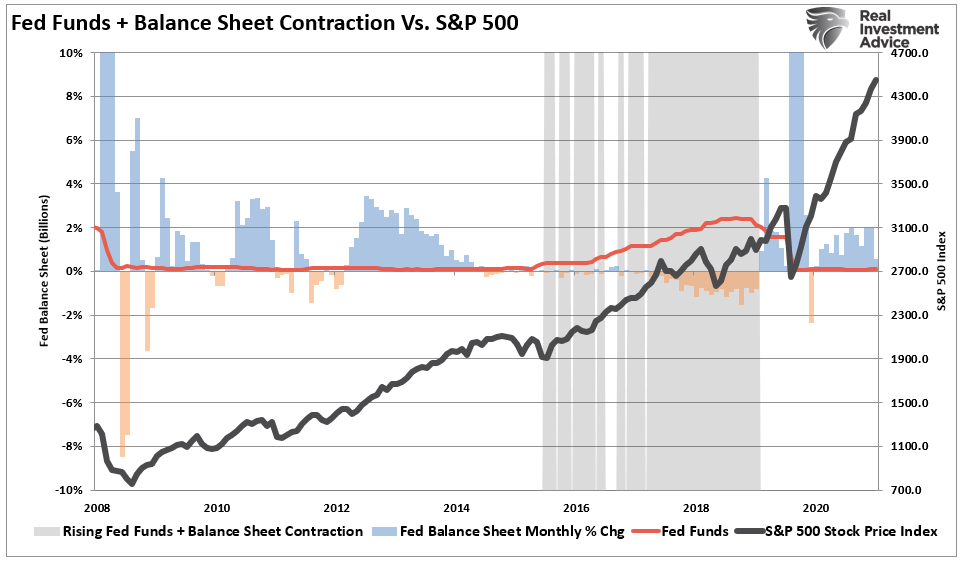

Повышение ставок ФРС

Риск рыночной коррекции возрастает еще больше, когда ФРС сокращает свой баланс и увеличивает ставку по ссуде овернайт.

Теперь после более чем десятилетнего опыта, мы знаем, что когда ФРС замедляет или истощает свою денежную ликвидность, часы начинают отсчитывать следующий корректирующий цикл.

Как обсуждалось ранее, ФРС должна использовать $ 120 млрд в ежемесячном QE для повышения ставок и подготовки к следующей рецессии. Но вместо этого они продолжают пинать «политическую банку» и дальше. Чем дольше они ждут, тем сложнее будет нормализовать политику, не рискуя значительной волатильностью рынка и не обращая вспять восстановления экономики.

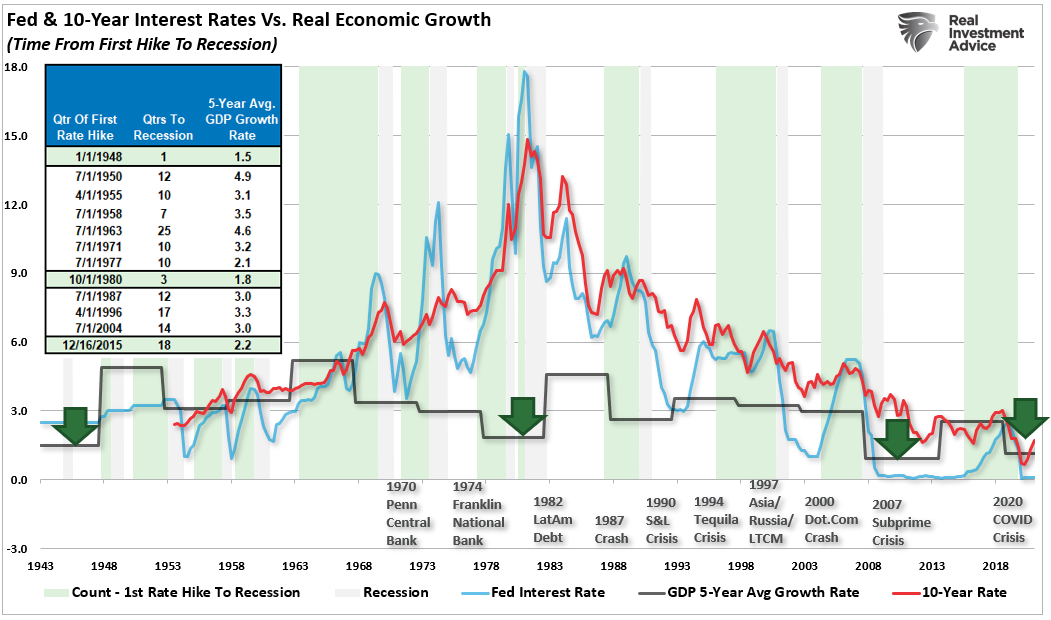

Конечно, история уже показывает, что такое будет. Как только ФРС начинает повышать ставки, рыночные коррекции происходят быстро, обычно в течение 2-4 кварталов. Однако спады и медвежьи рынки продолжаются дольше и растягиваются из-за продолжающихся интервенций. Текущий средний период времени между первым повышением ставки и началом рецессии составляет 11 кварталов. (Заштрихованные зеленые полосы обозначают кампании по повышению ставок.)

Примечательно, что в истории нет случаев, когда ФРС повышала ставки, что не закончилось отрицательно.

Вывод

В настоящее время нет никаких признаков рецессии. Тем не менее, ФРС продолжает покупать облигации на 120 миллиардов долларов в месяц, поддерживая «психологическую работу ФРС». ФРС также поддерживает нулевую ставку по кредитам овернайт, а кривая доходности пока еще далека от разворота. Однако эти элементы будут быстро меняться, и когда они это сделают, часы начнут отсчитывать время до следующей рецессии и медвежьего рынка. Понимание происходящих изменений – вот что важно. Но, к сожалению, причина того, что инвесторы «попадают в ловушку медвежьих рынков, заключается в том, что, когда они понимают, что происходит, уже слишком поздно что-либо предпринимать.

Бычьи рынки соблазняют инвесторов поверить в то, что «на этот раз все по-другому». Когда начинается процесс достижения максимума, это медленное и трудное дело сталкивается с постоянными причинами, по которым «бычий рынок будет продолжаться». Проблема возникает тогда, когда в конечном итоге этого не происходит. Как уже отмечалось, «медвежьи рынки» – это быстрые и жестокие атаки на капитал инвесторов ».

Обратите внимание на эти показатели. ФРС обсуждает сокращение. Кривая доходности сглаживается, и существует риск повышения ставок ФРС в следующем году. Все эти действия очень напоминают предыдущие процессы выхода на рынок.

Однако вершины трудно идентифицировать во время процесса, поскольку «изменения происходят медленно».

Более подробно: ELLIOTWAVE.ORG

- 18 августа 2021, 19:40

- 18 августа 2021, 19:54

- 18 августа 2021, 19:51

- 18 августа 2021, 19:53

- 18 августа 2021, 19:58

- 18 августа 2021, 20:03

- 18 августа 2021, 20:05

- 18 августа 2021, 20:07

- 18 августа 2021, 20:10

- 18 августа 2021, 20:12

теги блога elliotwaveorg

- bicion

- bitcoin

- Bonds

- Brent

- crude oil

- crypto

- cryptocurrency

- DJ

- DJ COMPOSITE Index

- dollar

- Dollar Index

- DXY

- ethereum

- eur

- EUR USD

- eurusd

- forex

- gold

- jpy

- Light Sweet

- litecoin

- metals

- NASDAQ

- RGBI

- RUB

- S&P500

- S&P500 фьючерс

- Silver

- usd

- USD JPY

- usd rub

- usdjpy

- vix

- WTI

- zerohedge.com

- биткоин

- бонды

- Бонды США

- брент

- Волновая разметка

- волновая теория Эллиотта

- Волновой анализ

- Волновой принцип Эллиотта

- дефляция

- долла-рубль

- доллар

- доллар - рубль

- Доллар рубль

- доллар-иена

- доллар-рубль

- евро

- Евро - Доллар

- Евро-доллар

- еврозона

- ЕЦБ

- золото

- иена

- индекс доллара

- индексы

- инфляция

- кризис

- криптовалюта

- Криптовалюты

- лайт

- лайткоин

- металлы

- мировой кризис

- недвижимость

- нефть

- обвал

- обвал рубля

- офз

- прогноз

- Россия

- ртс

- рубль

- рынки

- серебро

- ставка ФРС

- сша

- технический анализ

- торговые сигналы

- трежерис США

- трейдинг

- фондовые индексы США

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок сша

- форекc

- форекс

- ФРС

- фунт

- фьючерс ртс

- цб мира

- экономика

- экономика России

- экономика США

- эллиотт

- эфириум