elliotwaveorg

Bitcoin. среднесрочные перспективы: 5000 или 2000

- 25 февраля 2019, 17:25

- |

В прошлом обзоре криптовалютного рынка обсуждалось развитие коррекции от локального декабрьского максимума. Главным конечно же стоит повторить вывод, который актуален и на данный момент:

а главное, что это за движение: зигзаг А-В-С и новые минимумы (ниже 3100 bitcoin), либо это 1-2-3 в импульсе с продолжением серьёзного роста

Как и тогда (10.01) склоняемся ко второму варианту как основному. Как бы не было, мы наблюдаем достаточно неплохие ( в процентном отношении) движения дающие неплохие возможности.

Подробно за развитием ситуации мы наблюдали в закрытом разделе.

21.01 вышел такой обзор (ссылка).

После отскока рассматриваемые криптовалюты продолжили снижение, в ближайшее время ожидаем установление нового локального минимума и возобновление роста. Рассмотрим формирование дивергенций на 5-ти часовых графиках на таких индикаторах: RSI, ultimate oscillator, MACD (в таком порядке и на графике).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

“Ситуация довольно быстро ухудшается”: Европа становится “самым слабым звеном” в мире

- 21 февраля 2019, 18:45

- |

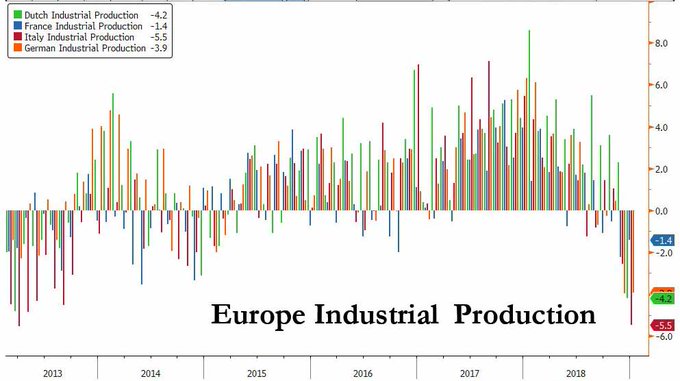

На прошлой неделе, взглянув на последние региональные данные по промышленному производству в европейских странах, мы (zerohedge) сделали простое наблюдение: пусть статистика по ВВП еще не подтвердила это, но Европа уже вошла в рецессию.

И спустя лишь несколько дней Bloomberg назвал Европу действительно самым слабым звеном в мире, и, возможно, экономическая ситуация в Европе в большей степени, чем торговая война между США и Китаем, “становится самой большой угрозой глобальному экономическому росту”.

В качестве доказательства Bloomberg приводит те же данные, которые мы озвучивали на прошлой неделе, а именно, что промышленное производство в еврозоне, охватывающей 19 стран, “падает самыми быстрыми темпами после финансового кризиса, и ухудшение спроса очевидно, поскольку регион оказывается зажатым между международными и внутренними проблемами”. По данным, опубликованным в среду, объем промышленного производства в еврозоне в декабре упал на 0,9% по сравнению с ноябрем, что вдвое превышает прогноз, в то время как годовой спад был самым стремительным с 2009 года.

( Читать дальше )

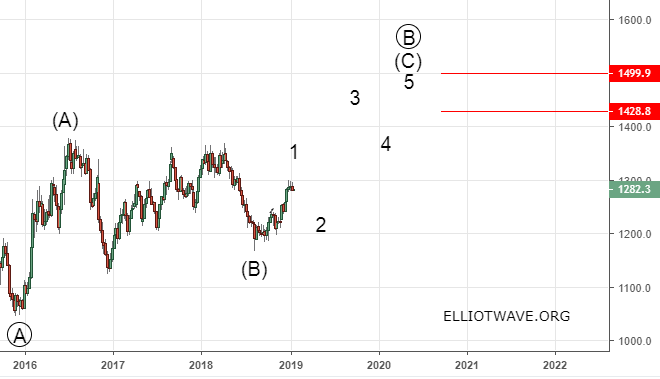

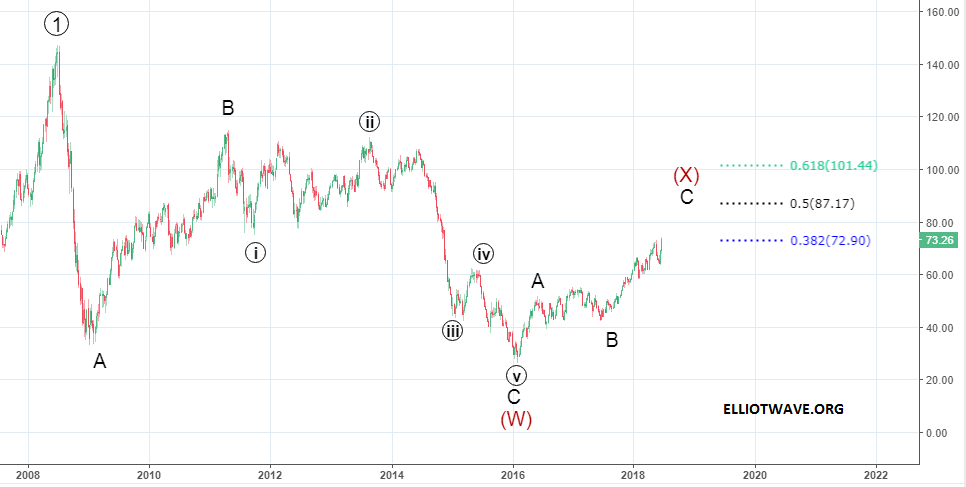

Нефть. Среднесрочная перспектива

- 18 февраля 2019, 10:33

- |

В обновлении в конце ноября прошлого года рассматривалось движение цены вниз, общий прогноз был таким:

В любом случае, сейчас формируется импульс вниз ( близок к завершению) и после достаточно серьёзной коррекции вверх(50-60%) падение возобновится .

Говоря о причинах столь стремительного снижения, как всегда, в первую очередь нужно сказать о истинных причинах влияния на рынок – сентименте. Не трудно вспомнить о настрояних царивших на ценовом пике начала октября. С этого момента до конца декабря пройден цикл от мании до крайнего пессимизма, когда на рынке с 95% быков осталось только 5%. Как обычно в подобных случаях: произошёл разворот.

Подробно развитие ситуации рассматривалось в закрытом разделе.

27.12 : Последние дни движения по нефти развиваются крайне стремительно. Считаем, что от минимумов сформирован импульс. Остаётся вопросом частью чего он является: разворотом и продолжение роста, либо частью коррекции ABC с последующим движением вниз. В любом случае предполагаем, что с указанных уровней появляется хорошая возможность для покупок со стопом 42.42 по WTI и 50 по brent . (

( Читать дальше )

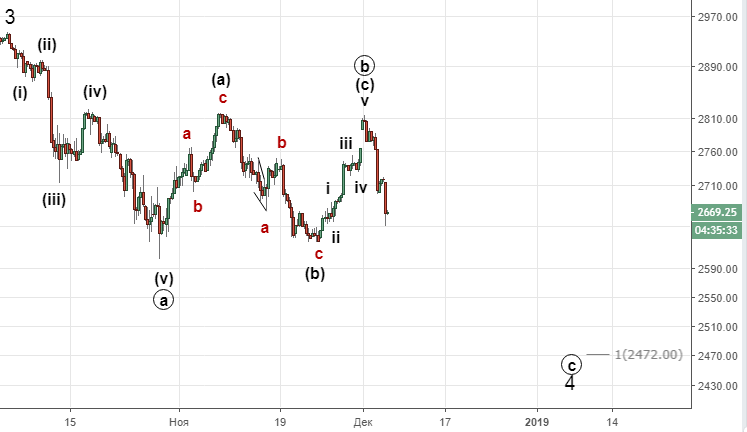

S&P500. Движение к новому историческому максимуму.

- 11 февраля 2019, 17:29

- |

В последнем обновлении :S&P500 в новом году, мы склонялись к сценарию, что предновогодний обвал американского фондового рынка был только коррекцией и нас ждёт возобновление роста. На данный момент этот прогноз подтверждается.

Однако в конце декабря ситуация была не столь очевидной, в закрытом разделе ещё 26.12 была подробным образом рассмотрена среднесрочная и долгосрочная перспектива рынка.

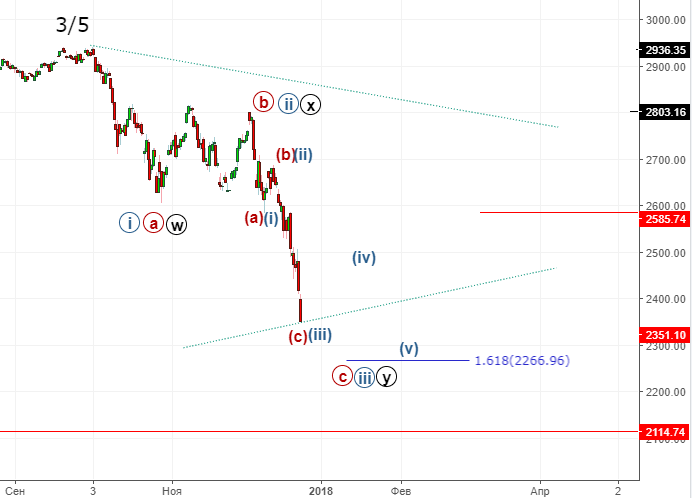

На графике показаны три основных и один альтернативный (менее вероятный) сценарии.

Основной проблемой является интерпретация движения от 2936 до 2602, которое можно разметить как зигзаг и как импульс.

1. (синий вариант). Предполагает начало разворота. От 2803 выполняется волна iii (кружок) и после локальной коррекции

( Читать дальше )

Вот где стартует следующий кризис

- 05 февраля 2019, 17:23

- |

Предпосылки для ожидаемого финансового краха вполне обоснованы. Финансовые кризисы происходят регулярно. Так, они случались в 1987, 1994, 1998, 2000, 2007-08 годах. В среднем за последние тридцать лет это событие происходило примерно раз в пять лет. В течение последних десяти лет не было ни одного финансового кризиса, поэтому мир уже давно заждался его наступления. Кроме того, случается так, что каждый следующий кризис больше, чем предыдущий, и он требует бо́льших интервенций со стороны центральных банков.

Эта закономерность объясняется масштабом системы. В сложных динамических системах, таких как рынки капитала, риск является экспоненциальной функцией масштаба системы. Увеличение масштабов рынка коррелирует с экспоненциально бо́льшими рыночными крахами.

Это означает, что мы увидим рыночную панику, которая окажется намного масштабней, чем паника 2008 года.Сегодня системный риск более опасен, чем когда-либо, потому что сама система теперь стала больше. Благодаря вмешательствам центральных банков за последние 15 лет общий глобальный долг увеличился примерно на $150 трлн. Слишком-большие – чтобы-обанкротиться банки стали больше, чем когда-либо прежде, и теперь на их балансах числится бо́льшая доля общих активов банковской системы. Кроме того, они имеют гораздо бо́льшие позиции в деривативах.

( Читать дальше )

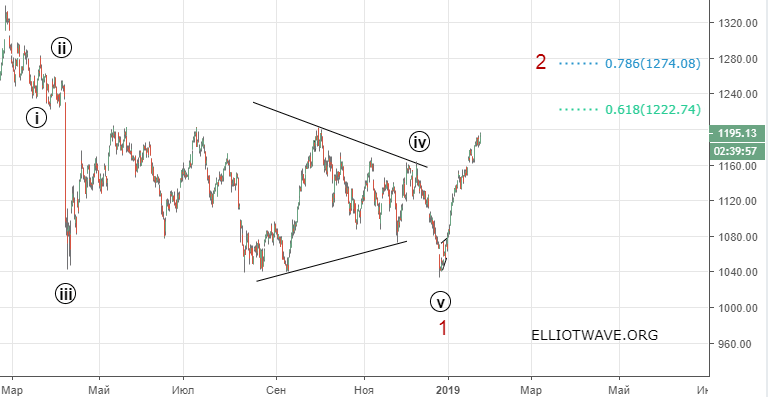

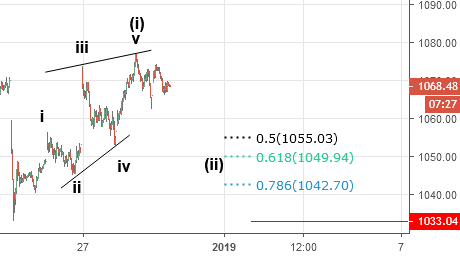

РТС. Продолжится ли рост

- 30 января 2019, 17:33

- |

В прошлом обзоре говорилось о скором начале роста индекса : РТС. Рывок перед обвалом. Рывок действительно начался, но после преодоления годового минимума чуть ниже 1040.

Движение выглядит не совсем размерным по форме, поэтому альтернативный вариант подразумевает новый максимум выше 1340 , однако об этом пока говорить рано, для начала нужно выполнить указанные выше уровни.

В закрытом разделе 29.12 указывалось на начало роста:

Восходящее от минимумов движение идёт с перекрытиями, считаем, что это прошла начальная диагональ (либо ещё формируется). Ожидаем снижение к указанным уровням на которых можно покупать со стопом 1033. (ссылка).

Данный прогноз коррелирует с парой доллар- рубль, где также ожидается продолжение движения вниз.

Более подробно:ELLIOTWAVE.ORG

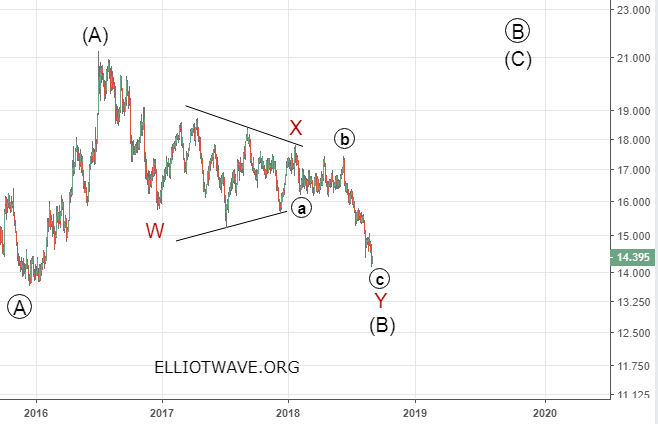

Золото и серебро. Рост продолжается

- 23 января 2019, 17:18

- |

В прошлом обзоре говорилось о крайне медвежьем сентименте по данным металлам, отработка которого ожидалась в ближайшее время. Действительно, немного “побалтавшись” началось достаточно динамичное движение вверх.

ЗОЛОТО

ЗОЛОТО

( Читать дальше )

S&P500 в новом году

- 17 января 2019, 17:52

- |

Ситуация по индексу последние два месяца развивалась достаточно динамично. Уже 06.12 в закрытом разделе начался пересмотр сценария треугольника (см. прошлое обновление) .

Развитие ситуации по индексу заставляет принять к рассмотрению сценарий продолжения снижения, а движение от 2945 за импульс в волне а (кружок). По такому варианту ближайшая цель 2742. Сентимент, который отошёл от своих крайних значений, но всё же остаётся медвежьим, делает сценарий коррекции в волне 4 более вероятным развитием, чем глобальный разворот. В ближайшее время понаблюдаем за отскоком. (ссылка).

В последствии, достигнув отметки 2318 индекс начал рост, который продолжается и в настоящий момент. После преодоления отметки 2583, сценарий коррекции в волне 4 и новый исторический максимум становится основным в этом году. Более подробно среднесрочные и долгосрочные сценарии рассмотрим в следующем обновлении (в

( Читать дальше )

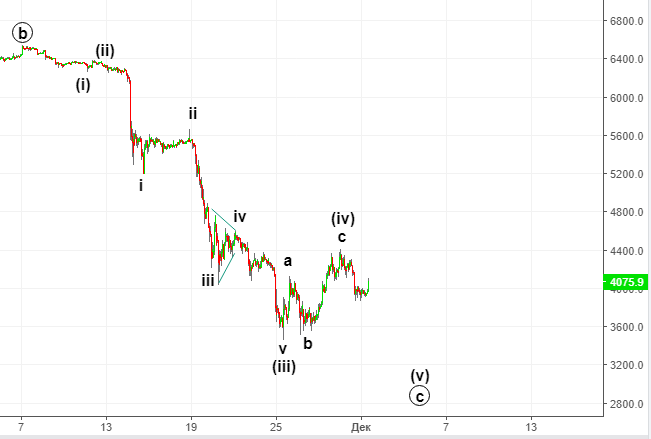

Bitcoin.Начался ли разворот

- 10 января 2019, 17:22

- |

В прошлом обзоре рынка криптовалют заголовок: “bitcoin всё?” был в большей степени риторическим т.к. пессимизм зашкаливал и буквально все “хоронили bitcoin”. Причины, почему по мнению многих он должен был ещё значительно обвалиться читатели могут найти сами, рассмотрим публикации по данному вопросу в закрытом разделе , которые начались в первый день зимы.

01.12 :

По всем трём инструментам ожидаем обновление локальных минимумов. Предполагаем, что это последнее движение перед глобальным разворотом, или как минимум серьёзной коррекцией. (ссылка на более подробный комментарий).

Как ожидалось из обзора, движение вниз продолжилось, а уже 17.12 давались рекомендации на покупку:

( Читать дальше )

Нефть в 2019-ом

- 09 января 2019, 17:04

- |

Рассматривая перспективы рынка нефти в этом году, в первую очередь стоит вернуться к обзору, который делался в конце сентября прошлого года :Нефть. Среднесрочный прогноз: мания перед обвалом.

WTI

WTIКак видно из самого названия, прежде всего отмечалась крайняя перекупленность рынка, которую другим словом как мания назвать трудно.

Анонсированный выше рост безусловно приведёт к настоящей мании на рынке нефти. Уже сейчас наблюдается сентимент выше 80% быков, разумеется с развитием движения он будет выше 90%. Ожидаем аналогичный сценарий с S&P500 в начале этого года .

В предыдущих публикациях, не раз указывалось, что происходит с рынком на таких настроениях (как с бычьим так и с медвежьим). С начала октября мы и наблюдали отработку этого сентимента.

( Читать дальше )

теги блога elliotwaveorg

- bicion

- bitcoin

- Bonds

- Brent

- crude oil

- crypto

- cryptocurrency

- DJ

- DJ COMPOSITE Index

- dollar

- Dollar Index

- DXY

- ethereum

- eur

- EUR USD

- eurusd

- forex

- gold

- Light Sweet

- litecoin

- metals

- NASDAQ

- RGBI

- RUB

- S&P500

- S&P500 фьючерс

- Silver

- usd

- USD JPY

- usd rub

- USD-RUB

- usdjpy

- vix

- WTI

- zerohedge.com

- биткоин

- Бонды США

- брент

- Волновая разметка

- волновая теория Эллиотта

- Волновой анализ

- Волновой принцип Эллиотта

- дефляция

- долла-рубль

- доллар

- доллар - рубль

- Доллар рубль

- доллар-иена

- доллар-рубль

- евро

- Евро - Доллар

- Евро-доллар

- еврозона

- ЕЦБ

- золото

- иена

- индекс доллара

- индексы

- инфляция

- кризис

- криптовалюта

- Криптовалюты

- лайт

- лайткоин

- металлы

- мировой кризис

- недвижимость

- нефть

- обвал

- обвал рубля

- офз

- прогноз

- прогноз нефть

- Россия

- ртс

- рубль

- рынки

- серебро

- ставка ФРС

- сша

- технический анализ

- торговые сигналы

- трежерис США

- трейдинг

- фондовые индексы США

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок сша

- форекc

- форекс

- ФРС

- фунт

- фьючерс ртс

- цб мира

- экономика

- экономика России

- экономика США

- эллиотт

- эфириум