Блог им. enotcapital |Вклады составляют все большую конкуренцию рынку акций. Вход в длинные ОФЗ

- 02 июня 2024, 14:37

- |

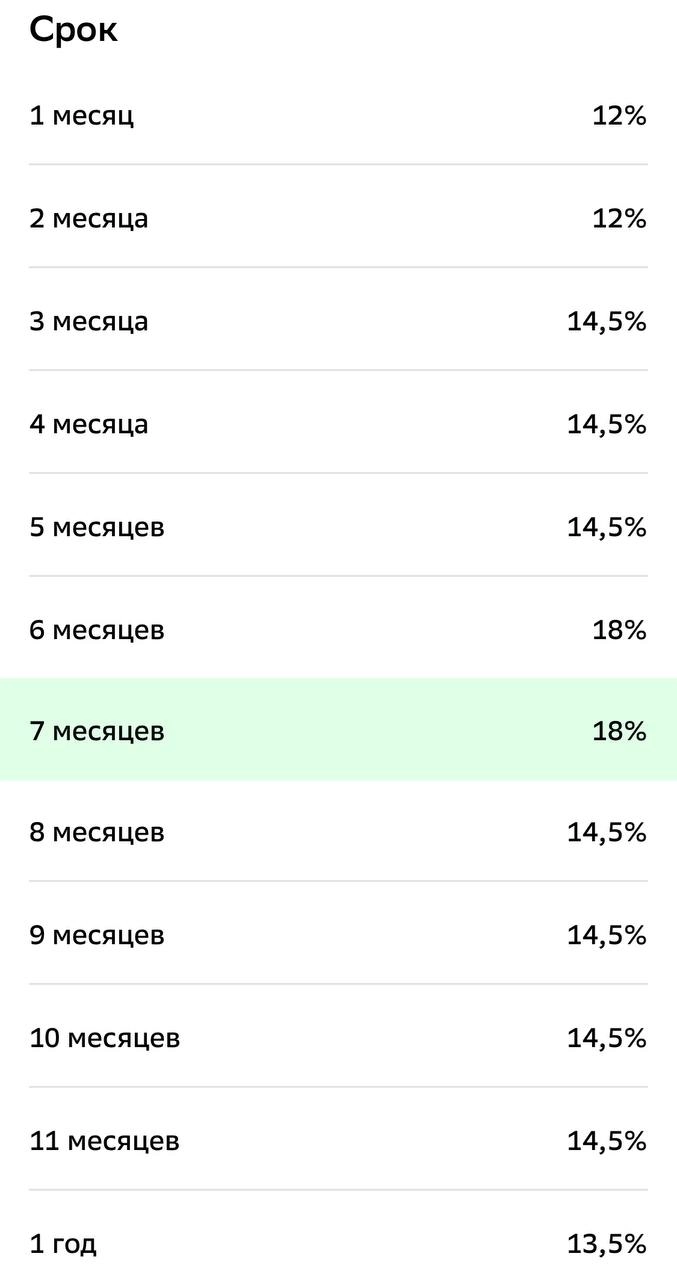

Доходность по вкладам, которую сейчас предлагает Сбер. На 1 год, а также 2 и 3 года одинаковые — 13,5%.

Самый жир 6-7 месяцев — 18%! Щедро. Возможно банкам сейчас нужна ликвидность, заранее, до повышения ключевой ставки, раньше % по вкладам вроде не повышали в банках (а повысил не только Сбер), посмотрим, а до заседания ЦБ по ключевой ставке, которое назначено на 7 июня, выйдут еще одни данные по инфляции

Т.к., условно, можно купить акции Сбера, если считать прям сейчас по текущим, с потенциальной ДД (2 дива) на горизонте 1 года и 2 мес. — 21% грязными (чистыми — это 18,3%), то при сохранении данного % в банках и возможности через пол года также переложиться снова под ставку 18%, то на горизонте 1 года и 2 мес. доха с меньшими рисками составит — 21%

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 20 )

Блог им. enotcapital |Россияне богатеют)) Какой капитал у богачей хранится в банках

- 22 мая 2024, 12:00

- |

В России в 2024 году значительно вырос сегмент банковских VIP-клиентов. Ощущается уменьшение оттока капитала и привлекательность текущей высокой ключевой ставки.

Так число состоятельных граждан, с капиталом от 100 млн руб. в банках (немного за 1 млн $), увеличилось на 50% по сравнению с 2023 годом, достигнув 21 800 человек. Число ультрабогатых граждан, с капиталов 500+ млн деревянных увеличилось на 64%!, достигнув 4 100 человек. Общий объем их средств вырос на 62% до 13,12 трлн рублей.

Получается богатые не только богатеют, как видно из первых столбиков с увеличением их объема капитала (+62% за год), но и их становится больше в России — суммарное число россиян с капиталом в банках более 100 млн руб. = 25 900 человек (+8 800 человек за год).

Хотя если взять все население России, составляющее порядка 144 млн человек, их не так то и много, около 0,018% от всех граждан.

Но многие зажиточные смартлабовцы конечно хранят весь свой капитал на брокерских счетах, поэтому они под данную статистику не попадают)) А такие, как полковник МВД Захарченко, предпочитают хранить все кэшем, покупая для этого отдельные квартиры.

( Читать дальше )

Блог им. enotcapital |ЦБ, ОФЗ и МФО. МФК Займер

- 10 апреля 2024, 16:30

- |

ПИК ИНФЛЯЦИИ ОСТАЛСЯ ПОЗАДИ — НАБИУЛЛИНА — Выступление в Думе

ВЫСОКОЙ СТАВКОЙ ЦБ ЗАЩИЩАЕТ ДОХОДЫ ГРАЖДАН, ЭТО ПРЯМОЙ ВКЛАД В БОРЬБУ С БЕДНОСТЬЮ

МЫ ПРОДОЛЖАЕМ ДЕРЖАТЬ СТАВКУ НА УРОВНЕ 16%, ПОТОМУ ЧТО БЮДЖЕТНАЯ ПОЛИТИКА ВНОСИТ БОЛЬШОЙ ВКЛАД В СПРОС

МЫ НАЧНЕМ СНИЖАТЬ СТАВКУ, КОГДА УБЕДИМСЯ, ЧТО ЗАМЕДЛЕНИЕ ИНФЛЯЦИИ НАБРАЛО НУЖНУЮ СКОРОСТЬ, А ОЖИДАНИЯ ПРИШЛИ В НОРМУ

📌 Расцениваю заявления пока в нейтральном ключе и нейтральном влиянии на длинные ОФЗ, вербальные интервенции Набиуллиной могут не дать им сильно просесть и позволят комфортней занять средства Минфину, но риторика потихоньку смягчается. Напомню прогноз регулятора по средней ключевой ставке в 2024 году — 13,5-15,5% — достаточно высокая, будут или плавно и ненамного начинать снижать с лета или потом более резко придется это делать к концу года. Бюджет наполняется, так объем доходов бюджета в январе-феврале вырос на 58,8% г-к-г, нефтегазовые доходы выросли на 71% больше, чем годом ранее — выросли цены на нефть + НДПИ за IV кв. 2023 г., рост денежной массы также замедляется — должно охлаждать инфляцию. Из проблем — рубль со вчерашнего вечера начал снова девальвироваться (сейчас выше 93 р. за бакс).

( Читать дальше )

Блог им. enotcapital |Инвесторы продали акции и купили ОФЗ и паи фондов ликвидности. Нервы не выдерживают +50% прибыли, а доходности безрисковых инструментов соблазнительны

- 08 апреля 2024, 22:28

- |

Индекс МосБиржи по итогам марта вырос на 2,3% (чему способствовал стабильный курс нац. валюты и рост цен на нефть), среднедневной объем торгов акциями тоже вырос — до 116,9 млрд рублей, на 17%.

Больше всего в марте вырос сектор IT (на 15,4%), а упал — сектор химпроизводства (на -2,8%).

Из примечательного — с ноября 2022 года (когда индекс МосБиржи был в районе 2200 п.) розничные инвесторы впервые таким объемом распродали акции и стали в марте основными нетто-продавцами, слив акций на 37 млрд рублей, ДУ и нерезы им немного помогли с продажами. В 2023 году до этого от них шли только жадные покупки, а избавлялись от акций в основном нерезы и управляющие ДУ. Основными покупателями акций, почти на половину объема в 18,6 млрд руб. стали НФО, вторую половину купили СЗКО и др. банки, с небольшой долей нефинансовых организаций.

Похоже розничные инвесторы, получив с ноября 2022 г. бумажную прибыль в +50% (по знач. роста индекса), решили её всё-таки зафиксировать =)

( Читать дальше )

Блог им. enotcapital |Спасибо Мишустину за лям в Сбере))

- 03 апреля 2024, 23:00

- |

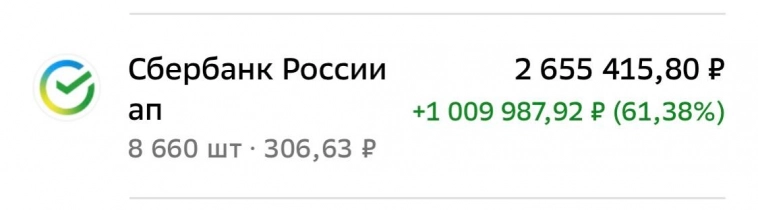

В последнее время зеленый Халк с 4кой по P/E застоялся на месте, а сегодня премьер-министр Михаил Мишустин в ответ на предложение Госдумы увеличить налоги для банковского сектора отметил, что инструментом перераспределения прибыли банков являются дивиденды. Тем более три четверти банков — это государственные банки или банки с госучастием. В итоге акции Сбера обновили максимум с января 2022 года, а среди участников рынка мгновенно начала ходить гипотеза о выплате дивов банком свыше 50% от ЧП.

В итоге с пампом имени Мишустина включительно, моя основная инвестиционная поза (а их осталось всего 2, остальное спекуляции) — префы Сбера налили наконец в итоге 1 лям рублей 🍋 или 61% дохи

Но думаю это еще не предел и в ближайшее время до рекомендации дивов зеленый трактор процентов 9% вверх еще способен проехать с большой вероятностью

( Читать дальше )

Блог им. enotcapital |Банки опять шортят ОФЗ, завтра размещение, плиты по пол млрд в стакане

- 26 марта 2024, 17:09

- |

Минфин РФ предложит в среду, уже завтра — 27.03, ОФЗ-ПД 26226 на 20 млрд рублей и ОФЗ-ПД 26243, в объеме остатков, доступных для размещения в указанном выпуске. Это будет последнее размещение в I квартале 2024 г. – всего в нем 800,0 млрд. руб. по номинальной стоимости. (При этом в квартале всего должны быть размещены ОФЗ со сроком погашения до десяти лет на сумму 200 млрд рублей, свыше десяти лет — на 600 млрд рублей)

Два выпуска под наибольшим давлением были в I кв. — 26244 и 26243, остальные подтягиваются потихоньку к этим выпускам по доходности (продаются).

Так что 26243 сегодня под давлением, плиты в стакане более чем на пол миллиарда рублей, банки шортят, завтра получат ее на аукционе

Неплохим планом считаю перекладку, при сохранении конечно джусовых доходностей в ОФЗ, летом из акций в длинные облиги с ПК, готов рассмотреть частично, принимая во внимание новые вводные данные конечно на тот момент.

Мой телеграм канал: https://t.me/ipeinvest

( Читать дальше )

Блог им. enotcapital |Рекордная прибыль СберНПФ, как добился и во что инвестирует фонд?

- 28 февраля 2024, 00:08

- |

Клиентов СберНПФ можно поздравить, фонд за 2023 год заработал им рекордный доход. Так, по договорам об обязательном пенсионном страховании (ОПС) он составил 10,24% годовых, для индивидуальных пенсионных планов - 10,97%, для корпоративных пенсионных программ ― 10,71%, и, как отметили в СберНПФ, это лучшие результаты фонда с 2010 года! Доходность средств клиентов в среднем обогнала официальную инфляцию на 3,2 п.п.. Я с результатом в 100% годовых за прошлый год, за счет низкой базы фондового рынка 2022 года, улыбнулся доходности фонда, однако у меня была реализована более агрессивная стратегия в акциях российских компаний. Фонд конечно действовал в 2023 году похоже, но лишь отчасти, детальнее разберемся дальше...

НПФ Сбербанка сотрудничает с надежными крупнейшими российскими управляющими компаниями.

СберНПФ как неудивительно контролирует на 100% сам Сбербанк.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс