Блог им. factor |Двойная выгода и риски покупки растущих компаний

- 21 февраля 2016, 19:53

- |

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. factor |Компания Wix (конструктор сайтов) - перспективы для инвестиций в США

- 14 февраля 2016, 13:29

- |

У меня самого блог на Wix и я им плачу деньги за услуги. Поэтому пришла в голову мысль, почему бы не заработать на инвестициях в эту компанию?

Посмотрим как росла выручка и количество пользователей.

Как мы видим, рост экспоненциальный. За 5 лет количество пользователей выросло в 11,8 раз, выручка — в 20,4 раза.

( Читать дальше )

Блог им. factor |Интервью с Александром Шадриным об инвестициях

- 06 февраля 2016, 14:47

- |

Александр рассказал очень много интересных мыслей об инвестировании и дал советы начинающим.

Также можно прослушать аудио-запись (подкаст)

http://sostoyanie.podfm.ru/Secrets/1/

Два важных замечания:

1. Приветствуются обсуждения идей и вопросов, затронутых в интервью.

Не допустимы личные оскорбления, троллинг и т.д. Подобные комментарии будут удаляться, а авторы вносится в черный список.

Господа, будьте вежливы, будьте людьми.

2. Извиняюсь за качество звука и монтаж. Петличных микрофонов не было. Буду развиваться в этом направлении=)

Блог им. factor |Портфели. Февраль. Покупка десятикратника

- 01 февраля 2016, 20:01

- |

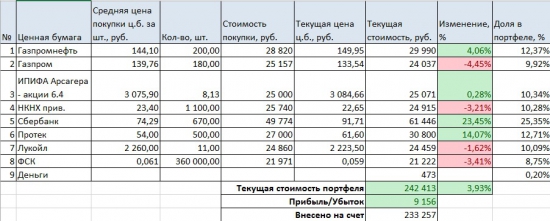

После январской просадки доходность портфеля не только восстановилась, но и немного выросла, и сейчас составляет 9,32%.

Покупка Лукойла на дне рынка оправдалась, он существенно вырос (12,72%). Жалко правда, что в дивидендном портфеле по Лукойлу я не успел собрать по низкой цене полную позицию (есть минимальная сумма, которую я считаю позицией). Но ничего, возможно в будущем еще будет шанс.

Кстати, после публикации моего поста у всех была возможность его прочитать и купить Лукойл чуть выше 2200 руб. Но все ли сделали?

Внес в этом месяце 29000 рублей и купил акцию с десятикратным потенциалом роста («десятикратник», отобранный по методу Питера Линча). Участники моего платного вебинара, прошедшего в декабре 2015, не только знают список основных десятикратников на ММВБ, но и умеют сами их выбирать. Если хотите поучаствовать в будущих вебинарах, следите за блогом.

( Читать дальше )

Блог им. factor |Теория бОльшего дурака и фундаментальный анализ

- 25 января 2016, 23:09

- |

Некоторые — в надежде найти дурака, который купит их акции дороже.

На этом простом предположении базируется теория большего дурака (или поведенческого анализа цен акций, одним из сторонников которой был Дж. Кейнс).

Каждый думает, что он умнее других и выскочит раньше. Так зарождаются мыльные пузыри.

Но кто же выигрывает в эту игру? Обычно никто. Самые умные в конце концов оказываются самыми большими дураками из-за своей жадности, потому что покупают снова — уже на самом пике.

Фундаментальный анализ

Приведу немного критики. Этот анализ основывается на том, что тенденции к росту прибыли или экономическое положение компании сохранятся в будущем. Ведущие умы аналитического мира гадают на волшебном шаре, какая прибыль будет у компании через 1, 3, 5 лет, а потом дисконтируют ее.

Вот только шару не дано знать курс доллара в России и/или изменение экономической ситуации даже через месяц. У компании, у которой прибыль росла в течении 5 лет на 10% в год, на 6-ой год может быть убыток -50%, а у убыточной компании может появится прибыль.

( Читать дальше )

Блог им. factor |В чем разница между инвестициями и спекуляциями?

- 24 января 2016, 23:49

- |

Зачастую на популярных интернет-ресурсах возникают жаркие споры об этих понятиях. Никому не хочется оказаться спекулянтом, так как это слово за советский период стало почти ругательным. Хотя покупка товаров по одной цене и дальнейшая перепродажа по более высокой цене — это полезное для рыночной экономики занятие, торговлей называется.

( Читать дальше )

Блог им. factor |Почему 10% дивидендов - это больше, чем 10% по вкладу в банке?

- 18 января 2016, 21:44

- |

Блог им. factor |Портфели. Январь. Лукойл. Покупки на дне рынка

- 12 января 2016, 22:22

- |

1. Портфель на ИИС

Нельзя быть в рынке и одновременно свободным от него. Вот и мой портфель на ИИС немного просел после новогодних праздников, как и рынок.

Однако я помню, что волатильность, присущая акциям, вознаграждается большей доходностью, чем по облигациям. И на большом временном интервале волатильность акций менее опасна, чем инфляция. Выбираю хороших эмитентов и с уверенностью смотрю в будущее.

В этом месяце вложил очередные 25 000 руб. и купил акции Лукойла. На мой взгляд, по текущей цене — это отличное вложение. P/E немного высоковат — 11 (из-за падения нефтяных цен), однако остальные коэффициенты в порядке. Дивидендная доходность за 2015 год составит ок. 5,4% (что неплохо для голубой фишки). Покупаю сырьевую компанию на дне сырьевого цикла. А когда же еще покупать? Явно не на пике цен на сырье. Все временно, и времена высоких цен на сырье вернутся. Тогда акции с хорошим корпоративным управлением, заинтересованные в росте акционерной стоимости и повышении дивидендов будут на высоте. А это как раз Лукойл.

( Читать дальше )

Блог им. factor |Итоги 2015 года по портфелям. Сравнение с индексом ММВБ и инфляцией

- 31 декабря 2015, 01:21

- |

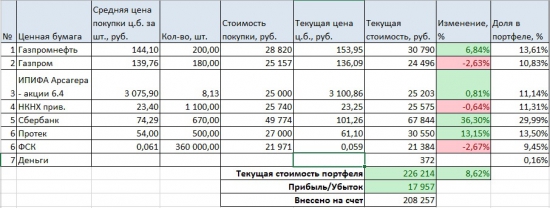

Счет ведется с 15.05.2015, т.е. 7,5 месяцев. За этот период доходность счета составила 8,6%. Индекс ММВБ за аналогичный период вырос на 4,1%. Инфляция составила 3,8%. Таким образом, доходность счета превысила как рост индекса ММВБ, так и уровень инфляции. Цель достигнута. Альфа — 4,5%, реальная доходность — 5,5%.

Лидерами счета стали Сбербанк, Протек и Газпромнефть. Рекомендации по их покупке я размещал в постах одновременно с формированием позиции.

Напомню, что счет ИИС открыт в целях освобождения от уплаты НДФЛ при продаже выросших акций. В целом данный счет является экспериментальным. Он предназначен для опробования новых стратегий, например, стоимостных или покупки растущих акций.

Распределение активов равномерное (за исключением Сбербанка, по которому была сформирована двойная позиция).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс