Георгий Аведиков

💸НМТП. Почему срезали дивиденды и чего ждать по итогам 2021 года?

- 08 июня 2021, 20:36

- |

Прошлый год был тяжелый для нефтяной отрасли и для всей обслуживающей эту отрасль индустрии. Когда говорят, что доходы нашего бюджета зависят от нефти лишь на 40%, НМТП отличный пример того, что периферию нельзя исключать и говорить только о добывающих компаниях обособленно. Если снижается добыча нефти, то трудности будут испытывать транспортировщики углеводородов и их производных, НПЗ, нефтехимия и прочие отрасли.

Сейчас мы видим постепенное восстановление добычи нефти, что будет позитивно сказываться и на бизнесе НМТП. Первый квартал прошлого года можно отнести к доковидным, основное снижение операционных и финансовых результатов пришлось именно на 2-4 кварталы.

Чистая прибыль за 1 кв. 2021 года составила 4,9 млрд. руб, что уже превышает суммарную прибыль за весь 2020 год. Правда, в прошлом году сильное негативное влияние оказали курсовые разницы по переоценке кредитов и займов. В этом году, если курс доллара сильно не вырастет от текущих, то данный бумажный фактор на прибыль не окажет влияния.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

🚢СовкомфлОт или СовкомфлЭт?

- 08 июня 2021, 20:10

- |

После IPO цена акций компании легла во флэт в диапазоне 89-94 руб. Бизнес мы уже разбирали, сегодня поговорим о перспективах компании и текущей ситуации.

Индустриальные сегменты бизнеса по итогам 1 кв. 2021 года показали рост выручки на 5,8% г/г, сюда входит транспортировка СПГ и обслуживание шельфовых проектов. Благодаря тому, что основная часть контрактов имеют долгосрочный характер, рыночная волатильность не сильно повлияла на это направление. Суммарный объем законтрактованной выручки составляет $24 млрд., на 2021 год законтрактовано более $900 млн.

Конвенциональные сегменты чувствуют себя гораздо хуже. Выручка упала на (55,4% г/г) из-за снижения объемов морских перевозок нефти и нефтепродуктов, а как следствие — снижения ставок на танкеры. Низкий спрос на перевозки после пандемии повлиял на снижение заказов новых танкеров со стороны транспортных компаний. Таким образом, списания старых судов продолжается, а новые суда не строятся, это может вызвать их дефицит в ближайшей перспективе по мере восстановления нефтяной индустрии. Данный фактор может привести к росту фрахтовых ставок в ближайший год-два.

( Читать дальше )

Исповедь инвестора

- 05 июня 2021, 21:02

- |

Я изучал множество разных бизнес идей. Самые популярные это франчайзинг. Вы просто открываете точку по продаже кофе, например, за вас вся бизнес цепочка уже выстроена, нужно только привлечь клиентов и отстегивать процент. Но в какой-то степени это тоже работа на дядю, чем это лучше наемного труда? Да и риски гораздо выше.

Я не против наемного труда, если работа приносит удовольствие или, как минимум не напрягает. Я сам работаю по найму и занимаюсь там любимым делом. Сейчас в инвест. сообществах идет тренд на то, что работа за ЗП это зазорно, но это уже крайности, на мой взгляд.

Я имею в виду то, что дополнительный доход никогда не будет лишним и даст больше свободы и возможностей для маневра в непредвиденных ситуациях. На поиск дополнительных источников дохода, кроме ЗП, мне пришлось потратить почти 10 лет, с тех пор, как вернулся из армии. Помимо времени ушло и огромное количество средств на ошибках и в поиске «быстрых денег». Эти уроки постепенно формировали во мне инвестора, но понимание этого пришло уже постфактум.

( Читать дальше )

ФСК-ЕЭС, пора уносить ноги?

- 04 июня 2021, 21:27

- |

Подобную ситуацию мы видели в Аэрофлоте (писал об этом отдельный пост), когда компания объявила о размытии акций в 2 раза, цена на бирже упорно стояла еще пару месяцев. Примерно то же самое мы наблюдаем в ФСК-ЕЭС. Нам открыто намекают, что денег в ближайшие годы не будет из-за капексов, долг будет расти, дивиденды окажутся под давлением. Но акции упорно стоят и даже растут в отдельные периоды.

На самом деле здесь есть и плюс, рынок РФ очень часто дает возможность выйти из актива, как и войти в отдельные компании уже по факту выхода той или иной новости.

Давайте теперь заглянем в отчетность и разберем некоторые факты:

Выручка выросла на 5,6% г/г до 62 млрд. руб. Позитивно сказался рост тарифов на передачу мощности. Одновременно с этим, выросли операционные расходы на 8% г/г, что негативно отразилось на EBITDA и чистой прибыли.

( Читать дальше )

Лукойл, остался ли еще потенциал?

- 04 июня 2021, 14:10

- |

Вышел отчет компании по итогам 1кв. 2021 года.

Выручка выросла на 12,6% г/г до 1,88 трлн. руб.

EBITDA выросла более, чем в 2 раза до 314,4 млрд. руб.

Чистая прибыль выросла до 157 млрд. руб. против убытка в (-46 млрд. руб) годом ранее.

FCF вырос почти в 3 раза до 163,6 млрд. руб.

Восстановление наблюдается и в операционных показателях, динамика год к году пока отрицательная, но главный эффект пандемии и срыв сделки ОПЕК были во 2 квартале прошлого года. Динамика роста операционных показателей по итогам 2 кв. будет положительной.

На выручку и все производные финансовые результаты положительное влияние оказали рост цен на нефть и ослабление рубля. Еще сказался эффект от лага по экспортной пошлине, которые увеличил рентабельность продаж.

Чистая цена нефти, которую получает компания (за вычетом НДПИ и экспортной пошлины) составила $25/барр (годом ранее — $16/барр). И да, друзья, если вы не смотрели наш видео

( Читать дальше )

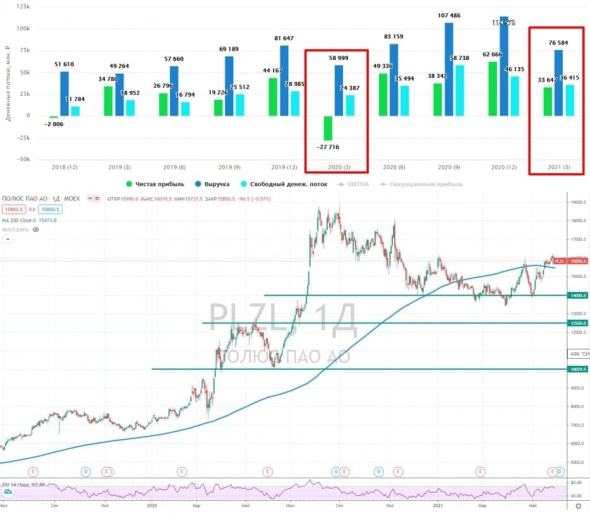

Полюс золото #PLZL

- 01 июня 2021, 22:02

- |

Производство золота практически не изменилось г/г и составило 592 тыс. унций. Рыночная конъюнктура была позитивной, цена на золото за период выросла на 12% до $1788 /унц.

Выручка выросла на 18% г/г до $1028 млн.

EBITDA выросла на 25% г/г до $739 млн.

Чистая прибыль составила $450 млн. против убытка (-$389 млн) годом ранее.

Чистый долг снизился на (32% г/г) до $2,07 млрд. Снижение был из-за роста денежных средств на счетах.

FCF вырос на 62% г/г до $423 млн.

Рост всех финансовых результатов связан в первую очередь с ростом цен на золото. Производственные результаты, как мы выяснили выше, почти не изменились. Такая ситуация будет продолжаться в ближайшие 5 лет, о чем писал ранее.

Общие денежные затраты на производство и поддержание (AISC) составили $641, снизившись на (6%) г/г. При средней цене реализации золота в $1788 компания должна иметь огромную маржинальность. Так оно и есть, рентабельность EBITDA составила 72%, увеличившись на 4 п.п.

( Читать дальше )

Обзор бизнеса Alphabet Inc. (GOOGLE)

- 31 мая 2021, 20:28

- |

Alphabet – американская холдинговая компания. Владеет поисковой системой Google и всеми ее дочерними компаниями. По данным GlobalStats, в 2020 году на долю Google приходится 92% мирового рынка поисковых систем.

Индустрия информационных технологий. По данным IDC, 65% мирового ВВП будет оцифровано в течение двух лет. Несмотря на экономический кризис, продолжающуюся пандемию COVID-19 все продолжает двигаться в сторону «цифры» — отмечают аналитики. В 2020 глобальный доход сектора составлял $4.8 трлн. В 2021 году доход может составлять $5 трлн. Если посмотреть в будущее до 2024 года, то динамика прироста г/г будет составлять 5%. Крупнейшим рынком является США — 33% от общего объёма ($1.6 трлн на 2021 год)

Структура доходов:

✔️ Реклама от Google search и YouTube — 66%

✔️ Реклама на сайтах партнеров — 12%

✔️ Google Cloud — 8%

✔️ Не рекламный доход — 14%

Финансовый отчет по итогам 1 кв. 2021 года:

Выручка выросла на 34,4% г/г до $55,3 млрд.

( Читать дальше )

Фосагро - на удобрениях акции тоже растут

- 31 мая 2021, 20:25

- |

Бизнес последние годы показывал стабильный прирост по всем операционным результатам. Одновременно с этим, в акцию почти никто не верил и она с 2016 года лежала в боковике 2200-3000 руб.

🌽Ключевым драйвером оживления динамики акций должен был стать рост цен на удобрения, а с учетом прироста мощностей в Китае в это тоже мало кто верил. Но мы дождались разворота цикла, теперь самое время решить, что делать с акциями дальше.

Для начала пробежимся с результатами вышедшего отчета по итогам 1 кв. 2021 г.

( Читать дальше )

Итоги 5 лет инвестирования

- 26 мая 2021, 20:59

- |

Подводим итоги 5 лет инвестирования, обсуждаем результаты, стратегии, потенциальные идеи и многое другое.

( Читать дальше )

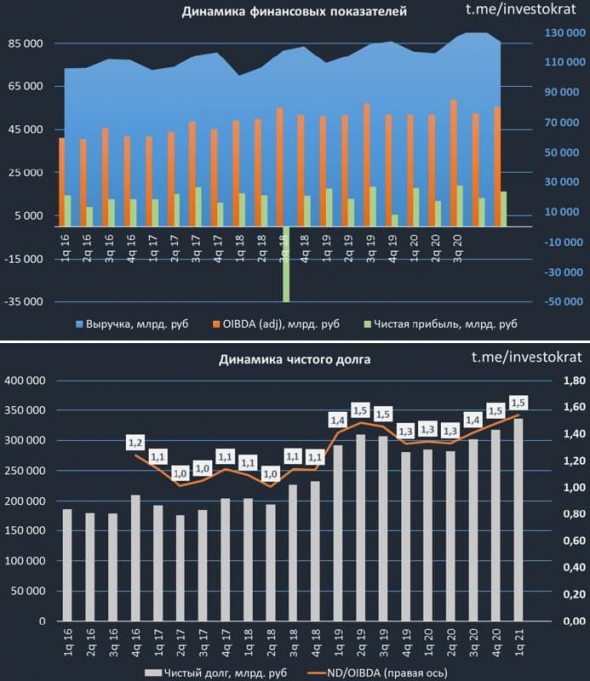

МТС - слишком стабильная, чтобы расти

- 26 мая 2021, 20:52

- |

Выручка выросла на 5,5% г/г до 123,9 млрд. руб.

OIBDA выросла на 6,7% г/г до 55,4 млрд. руб.

Чистая прибыль снизилась на (8,8% г/г) до 16,2 млрд. руб.

Выручка подросла за счет роста доходов от мобильной связи и роста объемов реализации мобильных телефонов и аксессуаров. Интересно, что OIBDA от розничной деятельности снизилась, несмотря на рост выручки этого направления. Маржинальность оффлайн точек продаж продолжает падать.

МТС Банк продолжает поддерживать финансовые результаты группы. Его вклад в рост прибыли составил 1 млрд. руб, но из-за курсовых разниц (-5 млрд. руб), чистая прибыль показала отрицательную динамику г/г.

В 1 квартале компания инвестировала 29,3 млрд. руб., средства пошли на развитие сети 4G в регионах. Суммарно по году менеджмент ожидает капексов на уровне 100-110 млрд. руб. За последние годы у компании остается в среднем 55-57 млрд. руб. свободного денежного потока. При этом, на дивиденды и обратный выкуп расходуется около 72 млрд. руб. (без учета спец. дивов от продажи украинской дочки), очевидно, свободный денежный поток расходов не покрывает.

( Читать дальше )

теги блога Георгий Аведиков

- AFKS

- AGRO

- BELU

- CHMF

- En+

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- IPO

- IPO 2024

- LKOH

- MAGN

- MOEX

- MTSS

- mvid

- Ozon

- PLZL

- ROSN

- Sber

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- ВсеИнструменты.ру

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- европлан

- Займер

- золото

- ИИС

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- Новости

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- СПб Биржа

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс